Lý do nào khiến Bond Traders nghi ngờ Powell có thể đẩy lạm phát lên cao hơn?

Hữu Thăng

FX Strategist

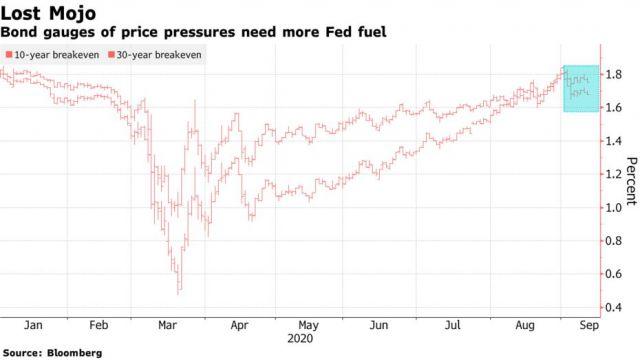

Thị trường trái phiếu kho bạc đang kỳ vọng cao vào Fed khi muốn họ tính toán lại kỳ vọng lạm phát và lật ngược xu thế tăng của lợi suất, thứ đã xuất hiện kể từ khi ông Powell đưa ra kế hoạch mới nhằm cho phép làm phát tăng "thả phanh".

Thị trường trái phiếu, thước đo của lạm phát kỳ vọng đã giảm trong 2 tuần qua, cho thấy tín hiệu rằng các traders đang cần các nhà lập pháp của Fed đưa ra nhiều thông tin hơn về việc họ sẽ thúc đẩy lạm phát như thế nào. Lợi suất trái phiếu kỳ hạn 10 năm đã giảm xuống dưới 0.7%, được trợ giúp bởi nhu cầu gia tăng đối với tài sản trú ẩn khi thị trường chứng khoán Mỹ có dấu hiệu giảm điểm.

Nhiều nhà kinh tế học dự đoán các thành viên của FOMC sẽ không có động thái nào mới khi họ tổng kết 2 ngày họp vào thứ Tư, một kết quả mà khả năng cao sẽ kích động phe Bulls với thị trường trái phiếu và tiếp tục hạ kỳ vọng lạm phát. Dự báo mới nhất về lãi suất, từ nay tới 2023 - được kỳ vọng sẽ giữ nguyên ở mức 0, điều đã được tính đến từ trước. Ngoài ra trong báo cáo tuần này có cả doanh số trái phiếu kỳ hạn 20 năm và nợ có liên quan đến lạm phát, với doanh số bán lẻ là dữ liệu kinh tế cần chú ý.

"Thị trường rõ ràng đang cần nhiều hơn từ Fed," Aneta Markowska, Kinh tế trưởng tại Jefferies cho biết. "Fed sẽ không thể đạt tới mục tiêu lạm phát trong phần lớn thời gian của 4 năm tới, vậy tại sao lại phải chờ đợi mà không hành động thêm? Nhất là khi kỳ vọng lạm phát đang tiếp tục giảm."

Trong khi Markowska nói rằng sự đồng thuận xoay quanh ý tưởng Fed sẽ giữ tình hình như hiện tại trong tuần này, bà lại nghĩ rằng đó sẽ là một sai lầm trong chính sách. Jefferies dự đoán Fed sẽ mô tả chi tiết hơn định hướng chính sách (forward guidance) và dự định sẽ thay đổi chương trình mua trái phiếu hướng đến kỳ hạn dài hơn. Markowska và đồng nghiệp của bà, ông Thomas Simons miêu tả chi tiết trong một bài bình luận thị trường có tiêu đề "Một ăn cả ngã về không."

Vào ngày 27/08, ông Powell đã nói rằng NHTW đôi lúc sẽ cho phép lạm phát tăng trên mục tiêu 2% để bù đắp cho giai đoạn lạm phát thấp trước đó, đồng thời để tỷ lệ thất nghiệp thấp hơn mức các quan chức đã chứng kiến.

Fed đang mua vào khoảng 80 tỷ dollar trái phiếu kho bạc và 40 tỷ chứng khoán bảo đảm bằng thế chấp mỗi tháng nhằm duy trì sự vận hành ổn định cho thị trường sau khi đại dịch đã khiến khủng hoảng thanh khoản xảy ra vào tháng 3 vừa qua. Chương trình mua trái phiếu của họ đang trải dần ra các kỳ hạn khác nhau.

Breakeven inflation rates kỳ hạn 10 năm - được tính bằng chênh lệch giữa lợi suất của trái phiếu tiêu chuẩn và trái phiếu điều chỉnh lạm phát - đã giảm trong 2 tuần trước xuống mức 1.67% từ 1.82% là mức cao nhất trong 8 tháng qua vào 01/09. Trong khi đó, chênh lệch lợi suất giữa trái phiếu kỳ hạn 5 năm và 30 năm đã giảm xuống 116 điểm cơ bản, từ 125 điểm cơ bản vào cuối tháng trước. Tuy nhiên, CPI lõi tháng 8 (mức CPI không bao gồm biến động giá thực phẩm và năng lượng), tăng 1.7% so với cùng kỳ năm trước, cao hơn dự báo.

Trái phiếu kho bạc kỳ hạn 10 năm cũng giảm tuần thứ 2 liên tiếp xuống 0.67% và đang tiến tới mốc 0.6%, theo dự đoán của Tony Farren, Giám đốc điều hành Mischler Financial. Ông kỳ vọng Fed sẽ không có gì mới trong tuần này và sẽ chỉ chú ý đến dự đoán của quan chức Fed về tăng trưởng, lạm phát và lãi suất trong dự báo mới nhất quý này.

"Chính sách của Powell có thể nới lỏng cho lạm phát thêm một chút, những sẽ rất khó để có thể làm vậy một cách mạnh mẽ," Farren bình luận. "Fed cũng đã bớt lạc quan trong việc dự báo về nền kinh tế và tôi không nghĩ điều đó sẽ thay đổi trong tuần này. Cộng thêm việc có quá nhiều sự không chắc chắn liệu thị trường có đảo chiều và có đà bán tháo mạnh", trong bối cảnh đang có những dấu hỏi lớn về các gói kích thích tài khoá mới và cuộc bầu cử Tổng thống vào tháng 11.

Chặng đường phía trước của một gói kích thích mới còn chưa mấy sáng sủa, sau khi xuất hiện một lượng lớn ý kiến phản đối về một gói kích thích nhỏ hơn được đề xuất bởi Đảng Cộng Hoà.