"Mag7" vs "Mag47": Các ngân hàng đang dần soán ngôi những gã khổng lồ công nghệ trên thị trường chứng khoán?

Nguyễn Tuấn Đạt

Junior Analyst

Mag7 từng thống trị thị trường, nhưng một nhóm cổ phiếu khác đang âm thầm vượt mặt. Cổ phiếu của các ngân hàng châu Âu—vốn bị xem là kém hấp dẫn suốt nhiều năm—đang ghi nhận mức tăng vượt trội so với những gã khổng lồ công nghệ. Liệu đà tăng này có thể tiếp tục, hay đây chỉ là một cú bứt phá nhất thời?

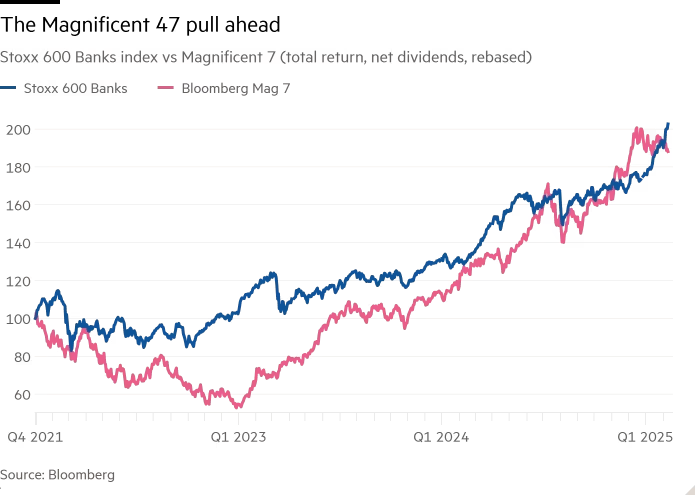

Theo dữ liệu của Bloomberg, chỉ số ngân hàng Stoxx 600, theo dõi 47 ngân hàng niêm yết lớn nhất châu Âu, đã tăng hơn 200% kể từ đầu năm 2022. Trong khi đó, nhóm Mag7 chỉ tăng khoảng 190% trong cùng kỳ.

Hiệu suất của một nhóm cổ phiếu luôn phụ thuộc vào mốc thời gian so sánh, và Mag47 chính là minh chứng rõ ràng nhất. Nếu chỉ tính từ đầu năm 2022, nhóm ngân hàng châu Âu tăng 200%, vượt qua Mag7 với mức 190%. Nhưng nếu quay ngược về năm 2015, bức tranh lại hoàn toàn khác: trong khi ngành ngân hàng gần như giậm chân tại chỗ, thì nhóm cổ phiếu công nghệ đã tăng tới 2,700%. Điều này cho thấy việc chọn điểm bắt đầu có thể ảnh hưởng lớn đến cách chúng ta nhìn nhận xu hướng. Tuy nhiên, điểm quan trọng khác là cổ phiếu ngân hàng – dù từng bị lãng quên – vẫn có thể hồi sinh mạnh mẽ khi điều kiện thị trường thay đổi.

Sau một đợt tăng trưởng mạnh mẽ, việc đầu tư vào cổ phiếu ngân hàng lúc này không còn là lựa chọn dễ dàng. Khi lãi suất tăng vào năm 2022, các ngân hàng hưởng lợi lớn nhờ biên lãi ròng mở rộng, trong khi cổ phiếu công nghệ lao dốc vì chi phí vốn tăng cao. Nhưng giờ đây, cục diện đang thay đổi: lãi suất bắt đầu giảm, kéo theo lo ngại về lợi nhuận ngân hàng bị thu hẹp. Nhà đầu tư luôn e ngại mua vào ở đỉnh chu kỳ, và với những biến động từ chính sách tiền tệ đến kinh tế vĩ mô, có thể cổ phiếu ngân hàng có thể sẽ không còn là “con gà đẻ trứng vàng” như hai năm qua.

Dù lãi suất đang trên đà giảm, các ngân hàng vẫn chưa mất đi lợi thế. Lợi nhuận trên vốn chủ sở hữu (ROE) của ngành dự kiến giảm nhẹ từ 12% vào năm 2024 xuống 11.4% vào năm 2025 và 11.1% vào năm 2026, nhưng vẫn gần gấp đôi mức trung bình của thập kỷ trước. Quan trọng hơn, lãi suất sẽ không quay về mức 0, giúp các ngân hàng duy trì biên lợi nhuận tốt hơn so với giai đoạn tiền rẻ trước đây. Vì vậy, dù môi trường không còn thuận lợi như hai năm qua, ngành ngân hàng vẫn đang ở vị thế mạnh hơn nhiều so với thời kỳ suy yếu trước đó.

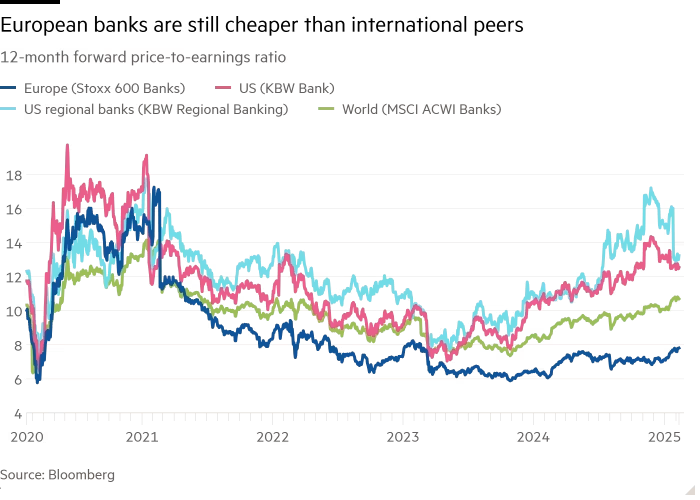

Giá cổ phiếu ngân hàng đang tiến gần đến giá trị sổ sách, cao hơn đáng kể so với trung bình 10 năm qua — 0.7 lần. Điều này đặt ra câu hỏi liệu những cổ phiếu này có đang bị định giá quá cao hay không. Khi một tài sản vượt xa mức trung bình dài hạn, lo ngại về việc mua vào ở đỉnh chu kỳ là điều không thể tránh khỏi.

Nhưng bức tranh toàn cảnh lại cho thấy một câu chuyện khác. Nếu kéo dài khoảng thời gian quan sát, mức định giá hợp lý hơn phải gần 1.1 lần giá trị sổ sách, thay vì con số 0.7 lần đầy ảm đạm của thập kỷ qua. So với ngân hàng Mỹ, nơi cổ phiếu đang giao dịch cao hơn 50% giá trị sổ sách, hay mức 1.2 lần của các ngân hàng toàn cầu, định giá tại châu Âu vẫn chưa phải là quá cao. Nhà đầu tư có thể lo lắng khi nhìn lại quá khứ, nhưng thị trường hiện tại đang vận hành theo một logic khác.

Với tổng suất sinh lời – bao gồm cổ tức và mua lại cổ phiếu – gần 10%, cổ đông vẫn đang được hưởng lợi lớn, ngay cả khi giá cổ phiếu đã tăng mạnh. Đây là yếu tố quan trọng giúp củng cố định giá, bởi dòng tiền thực nhận luôn là thước đo hấp dẫn. Tất nhiên, đà tăng vừa qua phần nào được thúc đẩy bởi mức định giá thấp ban đầu, và môi trường hiện tại đang trở nên thách thức hơn với lãi suất giảm cùng những rủi ro địa chính trị. Nhưng ngay cả khi tốc độ tăng trưởng chậm lại, cổ phiếu ngân hàng vẫn chưa chạm đến mức định giá quá cao để loại bỏ khả năng mở rộng thêm.

Financial Times