Một số trader trái phiếu không tin Fed sẽ giữ lãi suất cao trong thời gian dài

Trần Minh Đức

Junior Analyst

Trong bối cảnh các dấu hiệu cho thấy thị trường trái phiếu tin rằng Fed sẽ giữ lãi suất cao hơn trong thời gian dài hơn, một nhóm nhà đầu tư đang đặt cược vào việc nền kinh tế sẽ gặp khó khăn và có thể thay đổi chính sách một cách nhanh chóng.

Lợi suất trái phiếu đi ngang ở gần mức cao nhất trong hơn một thập kỷ khi dữ liệu cho thấy nền kinh tế đang phục hồi và lạm phát vẫn cao hơn mức mục tiêu 2% của Fed. Nhưng với việc nhà đầu tư trái phiếu dự kiến lãi suất sẽ đạt đỉnh, triển vọng tăng trưởng đang có tầm ảnh hưởng lớn hơn.

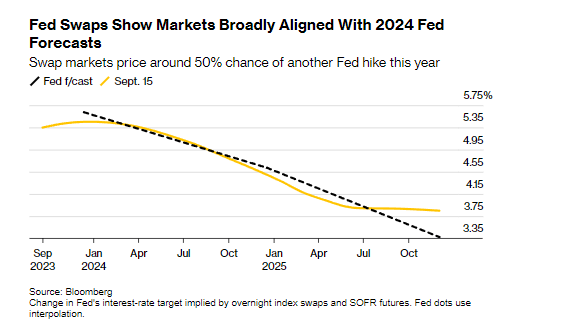

Nhu cầu đầu tư hợp đồng quyền chọn mang lại lợi nhuận nếu lãi suất giảm trước tháng 6 năm sau đang tăng lên. Kịch bản này có vẻ xấu hơn những gì mà thị trường hoán đổi kỳ vọng. Tại đây, giới đầu tư không còn định giá việc cắt giảm lãi suất trong nửa đầu năm 2024.

Các nhà đầu tư trái phiếu đã đặt cược vào tình trạng này kể từ khi chu kỳ lạm phát bắt đầu và cho đến nay tình trạng này vẫn tiếp diễn. Nhưng lần này có thể khác vì chu kỳ thắt chặt của Fed đã có nhiều thời gian hơn để tác động đến nền kinh tế.

Fed có thể sẽ giữ nguyên lãi suất chính sách vào tuần tới. Cục Dự trữ Liên bang cũng được cho là đã nâng cao dự báo tăng trưởng và cho thấy một mức tăng lãi suất khác trong năm nay. Triển vọng lãi suất cho năm 2024 vẫn còn là vấn đề được đưa ra tranh luận. Trong dự báo tháng 6 cho thấy Fed có thể cắt giảm 1% lãi suất cho tới cuối năm 2024.

Lãi suất càng tăng cao thì nguy cơ suy thoái càng tăng và người tiêu dùng sẽ gặp khó khăn khi chi phí đi vay cao hơn và thị trường việc làm thắt chặt hơn sẽ ảnh hưởng tiêu cực tới chi tiêu hộ gia đình. Với việc Fed có thể sắp tiếp cận đỉnh lãi suất, trọng tâm hiện nay là tốc độ tăng trưởng.

Roger Hallam, người đứng đầu bộ phận lãi suất toàn cầu tại Vanguard Asset Management, cho biết: “Có một dấu hỏi xung quanh việc liệu nền kinh tế đang chuyển sang hạ cánh mềm hay thị trường lao động suy thoái”.

Nhu cầu hợp đồng quyền chọn SOFR tăng vào tuần trước do công cụ này rất phù hợp với lộ trình dự kiến về lãi suất chính sách của Fed. Nó sẽ phòng hộ rủi ro cho nhiều đợt cắt giảm lãi suất trước tháng 6/2024. Việc các nhà đầu tư duy trì vị thế hiện tại phản ánh thông điệp của Fed, giúp hưởng lợi từ việc thay đổi chính sách bất ngờ.

Một giao dịch được thiết lập với mức lãi suất thực thi 3% vào giữa năm tới so với mức thị trường hiện tại là khoảng 5%. Phí quyền chọn cho giao dịch đó lên tới hơn 10 triệu USD. Các giao dịch tương tự khác đáo hạn tháng 3 cũng được thực hiện trong tuần.

Kỳ vọng Fed có thể cắt giảm lãi suất vào giữa năm 2024, hoặc thậm chí sớm hơn, trái ngược hoàn toàn với việc các nhà hoạch định chính sách nhấn mạnh lãi suất cao hơn trong thời gian dài. Trong khi đó, lãi suất hiện tại của Fed ở mức 5.25-5.5%, cao hơn nhiều so với lạm phát tại Mỹ, và được coi là mối đe dọa đến triển vọng tăng trưởng.

Kết quả là, các nhà đầu tư lo lắng về suy thoái kinh tế hơn so với 9 tháng trước, theo Robert Waldner tại Invesco.

Chiến lược gia cũng cho biết: “Nguy cơ suy thoái kinh tế ngày càng tăng khi lãi suất vẫn ở mức cao và tăng trưởng danh nghĩa suy yếu. Khi lạm phát giảm, chính sách thắt chặt của ngân hàng trung ương có thể làm tăng nguy cơ xảy ra suy thoái”.

Định giá lãi suất cho các cuộc họp của Fed vào năm tới vào tháng 3 và tháng 6 thông qua hợp đồng quyền chọn có thể có ý nghĩa, do thị trường trái phiếu phải đối mặt với khả năng đi ngang khi các nhà đầu tư chờ đợi sự rõ ràng về nền kinh tế.

Theo Hallam của Vanguard, lợi suất thấp hơn trong môi trường kinh tế đang đi vào suy thoái là hoàn toàn hợp lý. Nhưng tình hình kinh tế đối với người mua trái phiếu sẽ trở nên phức tạp nếu giá năng lượng cao hơn cản trở xu hướng lạm phát giảm trong thời gian gần đây.

Ông nói: “Lạm phát dai dẳng sẽ khiến Fed rất khó cắt giảm lãi suất trong năm tới”.

Với sự không chắc chắn về triển vọng kinh tế và lãi suất, việc đầu tư vào tài sản tương đương tiền được ưa chuộng. Theo dữ liệu quỹ EPFR cho năm nay, tín phiếu kỳ hạn ngắn với lợi suất trên 5% đã ghi nhận tiền vào rất nhiều.

Đối với Monica Defend, người đứng đầu Viện Amundi, trái phiếu trung hạn là một tài sản hấp dẫn đối với danh mục đầu tư đa chiến lược.

Bà cho biết, với việc lãi suất duy trì ở mức cao trong thời gian dài hơn, lợi suất sẽ giảm xuống khi nền kinh tế suy yếu và trái phiếu kỳ hạn 5 đến 10 năm “là một lựa chọn thay thế tốt cho cổ phiếu”.

Bloomberg