Mùa báo cáo tài chính quý II sẽ là yếu tố quyết định tới đà tăng chứng khoán toàn cầu

Trần Minh Đức

Junior Analyst

Pha hồi trị giá gần 10 nghìn tỷ USD của chứng khoán toàn cầu trong năm nay sẽ đối mặt với thời điểm quyết định khi hàng trăm công ty báo cáo kết quả lợi nhuận trong vài tuần tới.

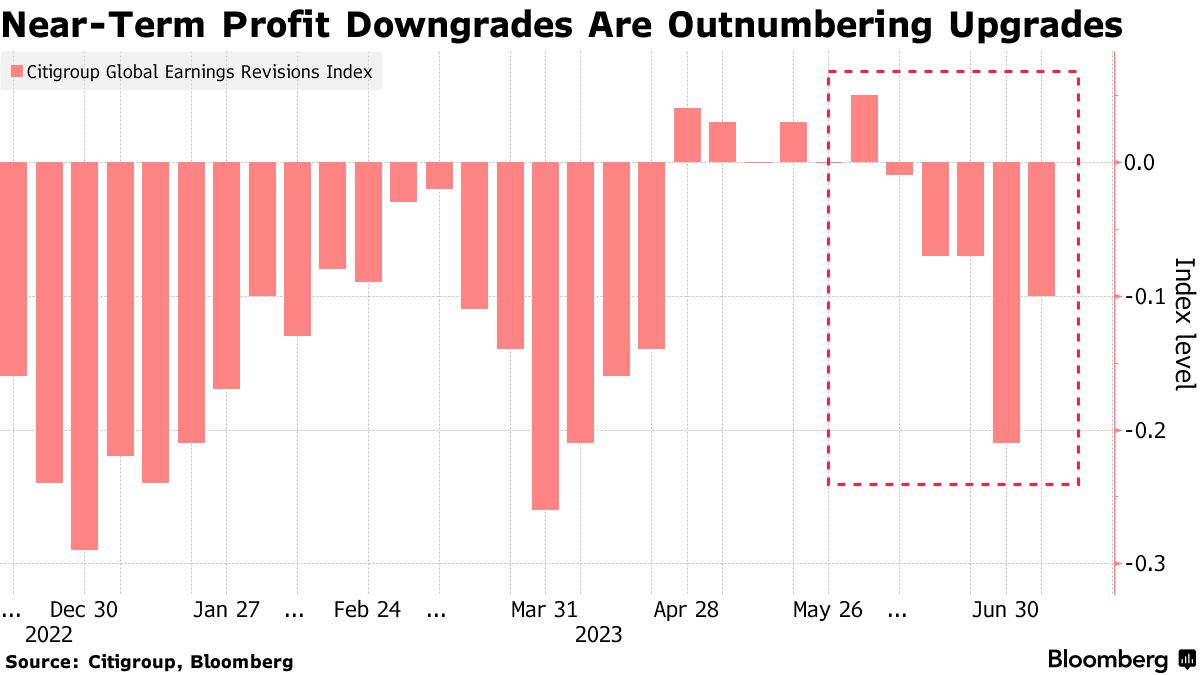

Theo dữ liệu do Bloomberg Intelligence tổng hợp, các công ty S&P 500 dự kiến ghi nhận lợi nhuận giảm 9% trong quý II/2023, khoảng thời gian xấu nhất kể từ năm 2020. Các công ty ở châu Âu còn có thể có kết quả xấu hơn với mức sụt giảm dự kiến là 12%. Nhưng với các số liệu đã chạm đáy - và một số chỉ báo cho thấy thu nhập sẽ phục hồi vào năm tới - các chuyên gia có nhiều nhận định khác nhau về cách thị trường sẽ phản ứng.

Evgenia Molotova, giám đốc đầu tư cấp cao của Pictet Asset Management cho biết: “Tôi nghi ngờ rằng các công ty sẽ duy trì được sức mạnh trong thu nhập quý này. Tăng trưởng doanh thu và ổn định biên lợi nhuận là những yếu tố quan trọng giúp xác định liệu lợi nhuận có thể phục hồi trong nửa cuối năm hay không.”

Thị trường sẽ tập trung theo dõi tác động của USD suy yếu với các nước xuất khẩu lớn sang Mỹ, cơn sốt trí tuệ nhân tạo đã thúc đẩy đà phục hồi của chứng khoán trong năm nay có thực sự có lý do đứng sau và ảnh hưởng của các công ty do chi phí cao hơn và sự thắt chặt của người tiêu dùng.

Dưới đây là năm điều mà các nhà đầu tư đang theo dõi:

Ảnh hưởng của nhóm Big Tech

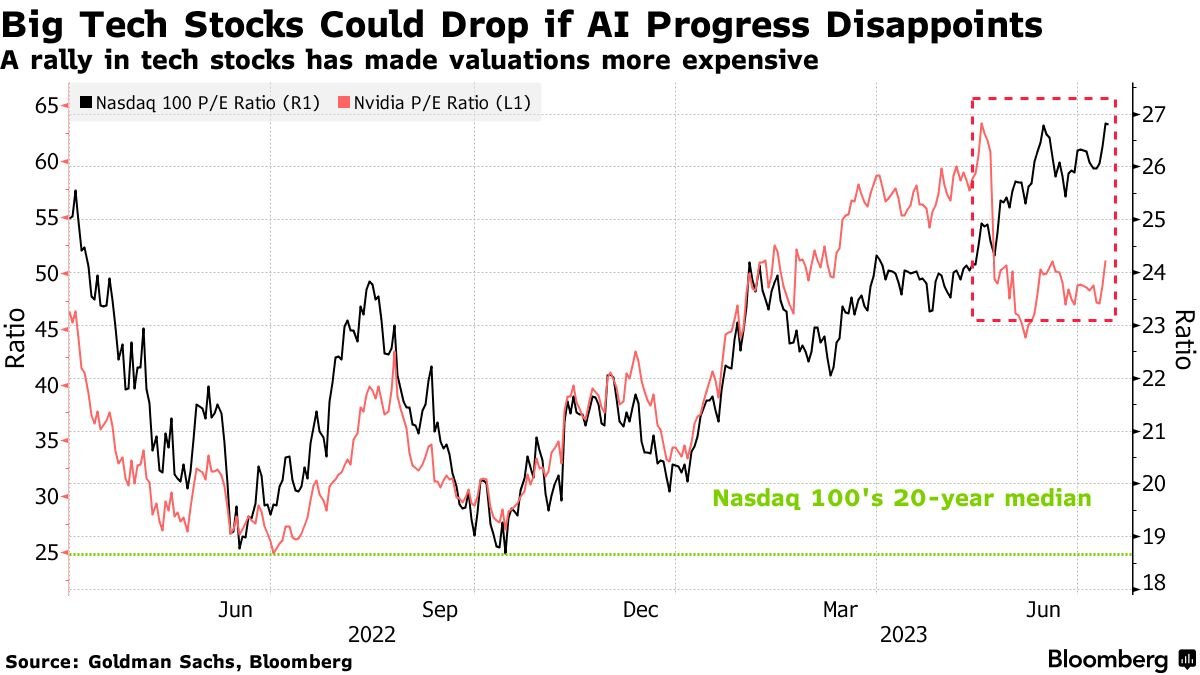

Cơn sốt AI đã hỗ trợ Nasdaq 100 có tỷ trọng cổ phiếu công nghệ lớn đạt kết quả tốt nhất trong nửa đầu năm từ trước đến nay. Hiện tại, các nhà đầu tư đang tìm kiếm thông tin về thu nhập của ngành công nghệ non trẻ này.

Aneeka Gupta, giám đốc nghiên cứu kinh tế vĩ mô tại WisdomTree cho biết: “Nếu cơn sốt AI không thể phản ánh trong báo cáo thu nhập của các công ty công nghệ, cổ phiếu sẽ điều chỉnh tạm thời.”

Theo Bloomberg Intelligence, các cổ phiếu công nghệ lớn nhất - Apple, Microsoft, Amazon, Nvidia và Alphabet - được kỳ vọng sẽ có mức tăng trưởng thu nhập tốt nhất trong số các công ty Mỹ trong quý này.

Ảnh hưởng của lạm phát

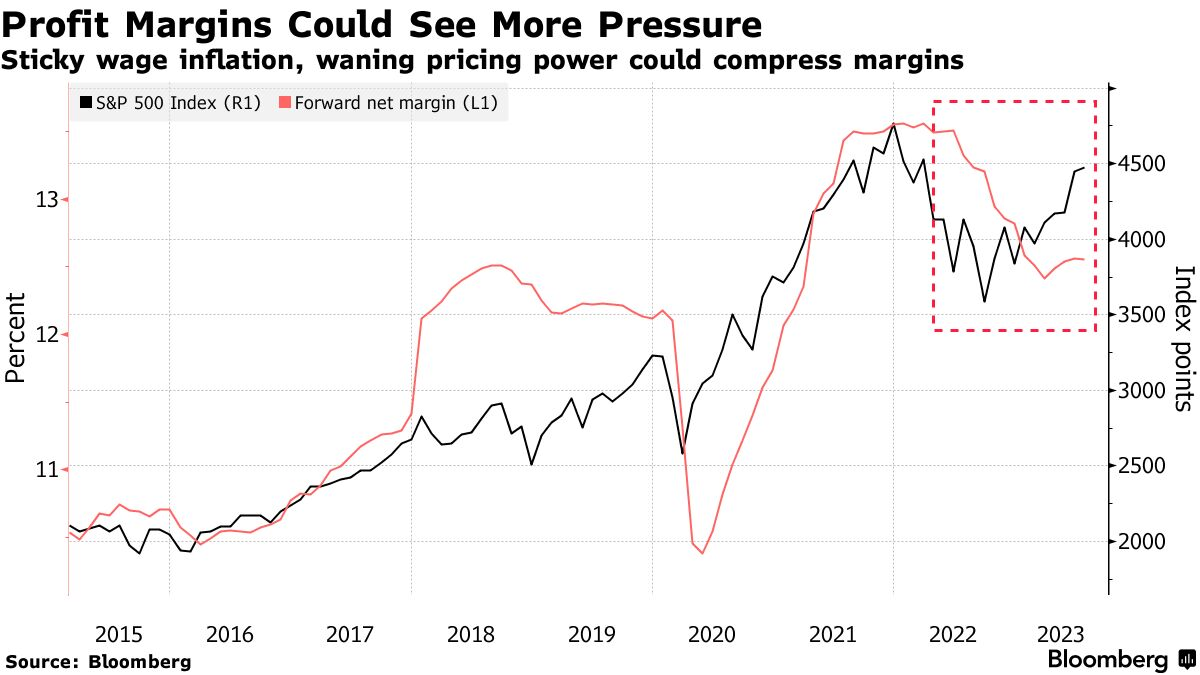

Các dấu hiệu lạm phát hạ nhiệt đã làm dấy lên sự lạc quan rằng Cục Dự trữ Liên bang có thể sớm ngừng tăng lãi suất. Đối với các công ty, các tin tức lại không mấy tích cực vì chi phí nhân công và các chi phí khác vẫn tăng cao, trong khi họ đang phải gặp khó khăn trong việc tăng doanh thu từ khách hàng nhiều hơn nữa.

Rob Haworth, chiến lược gia đầu tư cao cấp tại US Bank Wealth Management, cho biết: “Lạm phát toàn phần đã tăng chậm hơn so với tiền lương, giúp ích cho người tiêu dùng nhưng lại làm ảnh hưởng đến lợi nhuận biên. Chúng tôi sẽ theo dõi sự tương tác giữa tăng trưởng tiền lương với lạm phát giá cả để biết liệu các doanh nghiệp có còn chịu áp lực hay không.”

Nokia Oyj và chuỗi nhà hàng Cracker Barrel Old Country là một trong những nhóm cảnh báo sớm về tác động của chi phí cao hơn trong các báo cáo thu nhập.

Thắt chặt tiêu dùng

Những người tham gia thị trường cho biết họ tập trung vào xu hướng chi tiêu của người tiêu dùng và xem xét doanh số bán ô tô cũng như lĩnh vực du lịch và khách sạn để đánh giá sức khỏe của các doanh nghiệp Mỹ. Một yếu tố quan trọng khác sẽ là nợ doanh nghiệp và các kế hoạch tái cấp vốn, đặc biệt đối với những công ty có bảng cân đối kế toán chưa được tốt.

Ross Mayfield, nhà phân tích chiến lược đầu tư tại Baird, cho biết: “Người tiêu dùng đã hỗ trợ nền kinh tế Mỹ trong nhiều tháng, được thúc đẩy bởi thị trường lao động mạnh mẽ và tiết kiệm tăng, vì vậy, bất kỳ thông tin nào về việc thắt lưng buộc bụng, giảm giao dịch hoặc chi tiêu cho dịch vụ ít hơn sẽ là những yếu tố quan trọng”.

Điều chỉnh theo lạm phát, chi tiêu của người tiêu dùng Mỹ đã trì trệ sau khi tăng mạnh vào đầu năm và một số tín hiệu ban đầu từ các công ty không được tốt. Nhà sản xuất chip bộ nhớ Micron dự báo thị trường PC và điện thoại thông minh sẽ suy yếu và gã khổng lồ hóa chất BASF của Đức đã cảnh báo về lợi nhuận, đổ lỗi cho nhu cầu chậm đối với các sản phẩm tiêu dùng.

Do đó, dự báo doanh thu phục hồi nhanh trong năm tới có thể quá tích cực và khiến cổ phiếu dễ bị bán tháo nếu các công ty tỏ ra thận trọng, theo chiến lược gia Michael Wilson của Morgan Stanley - một trong những con gấu bự nhất ở Phố Wall.

Sự suy yếu của Châu Âu

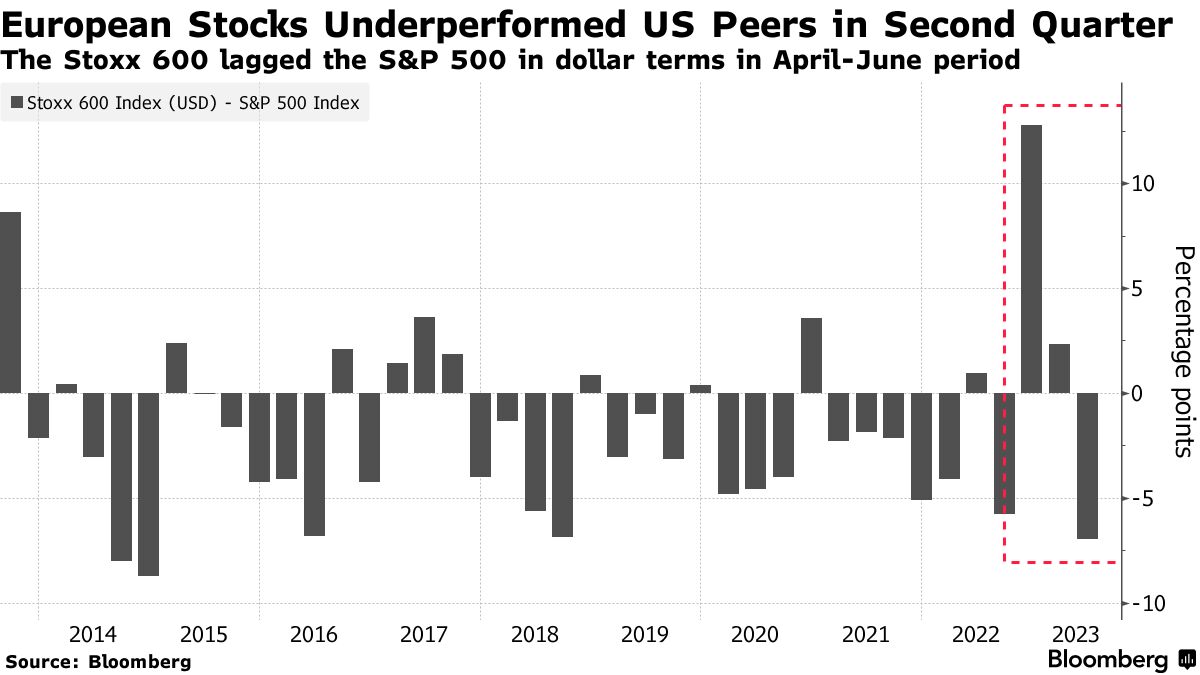

Theo các chiến lược gia của Barclays, lợi nhuận doanh nghiệp châu Âu dự kiến sẽ giảm nhiều hơn so với ở Mỹ do lĩnh vực sản xuất kém triển vọng. Các nhà xuất khẩu lớn cũng đang phải đối mặt với một rào cản nữa khi các đồng tiền như EUR và CHF mạnh lên. Nhà sản xuất đồng hồ Swatch – có chi phí cố định cao ở Thụy Sĩ – cảnh báo rằng sự dịch chuyển tiền tệ sẽ ảnh hưởng đến doanh số bán hàng năm nay.

Thị trường vốn bắt đầu phản ánh những thách thức tại châu Âu trong quý II, khi Stoxx 600 đuối sức trước S&P 500 nếu quy về USD. Trong khi định giá rẻ hơn đã khiến cổ phiếu khu vực này hấp dẫn với một số người, thì những người khác cho rằng sự khan hiếm cổ phiếu công nghệ có thể khiến triển vọng trở nên khó khăn.

Sự phục hồi bấp bênh của Trung Quốc

Thị trường chứng khoán Trung Quốc đã bỏ lỡ pha hồi phục toàn cầu trong năm nay trong bối cảnh nền kinh tế phục hồi yếu ớt, làm dấy lên mối lo ngại trong lĩnh vực bất động sản và tỷ lệ thất nghiệp thành niên tăng lên.

Báo cáo từ các nhà sản xuất ô tô trong nước được kỳ vọng sẽ là điểm sáng khi doanh số bán hàng nội địa và xuất khẩu trên đà tăng trưởng, trong khi kết quả của các hãng công nghệ có thể sụt giảm do thị trường mua bán chip trên thế giới vẫn mờ nhạt.

Dòng tiền đầu tư vào các công ty đa quốc gia trở nên lớn đối với các công ty có đầu tư vào Trung Quốc, ví dụ như những người khổng lồ kinh tế của châu Âu. Burberry cho biết hôm thứ Sáu (14/6) rằng nhu cầu ở Trung Quốc đã giúp bù đắp cho sự sụt giảm ở Mỹ. Các con cưng như LVMH và Kering, với hoạt động bắt đầu gặp vấn đề, cũng sẽ được theo dõi sát sao về hoạt động tại châu Á.

Fabiana Fedeli, giám đốc đầu tư chứng khoán và đa tài sản tại M&G, cho biết các công ty làm đẹp và đồ thể thao kinh doanh tại Trung Quốc phải đối mặt với nhiều rủi ro hơn các công ty xa xỉ do đặc điểm khách hàng của họ.

Bloomberg