Mức biến động sẽ còn giảm xuống thấp hơn nữa nếu Fed giữ nguyên quan điểm

Ngô Văn Thịnh

Economic Analyst

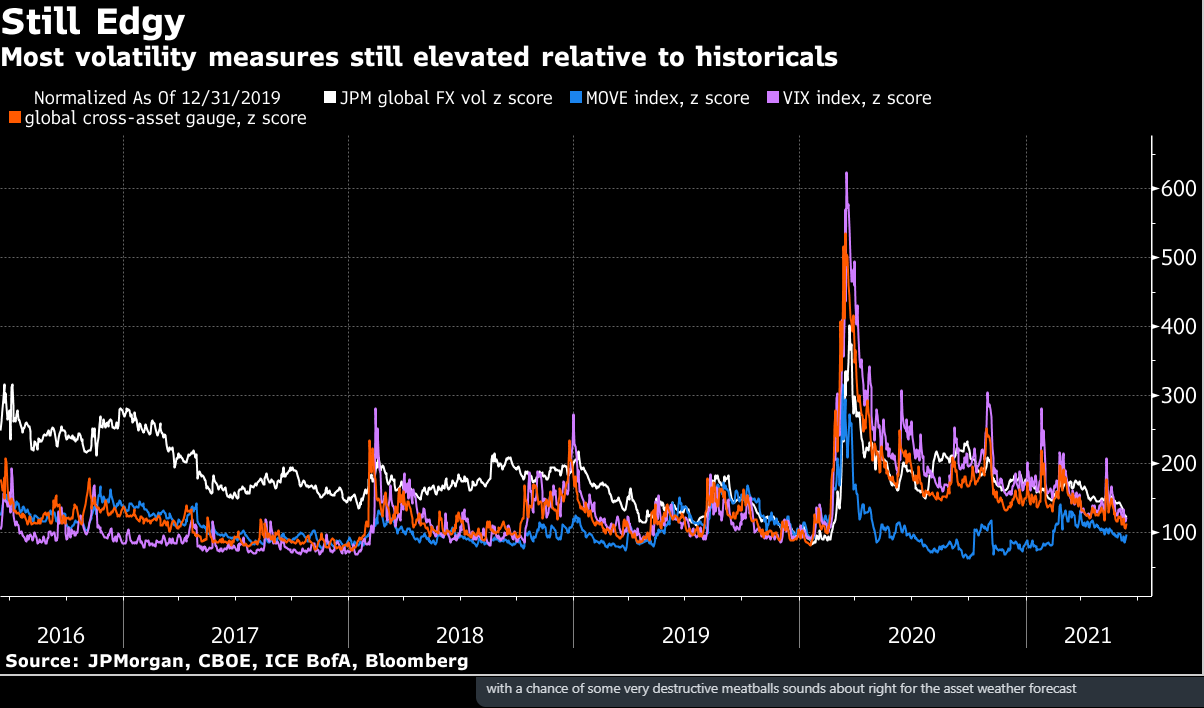

Mức biến động có thể sẽ giảm hơn nữa khi Cục Dự trữ Liên bang duy trì chính sách cực kỳ nới lỏng của mình cho đến khi lạm phát bền vững bắt đầu. Bất chấp các nhà đầu tư đang lo ngại về sự tự mãn, chỉ số đo lường sự sợ hãi vẫn hầu hết ở trên mức trước đại dịch, cho thấy rằng các nhà giao dịch vẫn luôn cẩn trọng trước sự phục hồi kinh tế sau virus và tác động của nó lên các lớp tài sản.

• Khi mọi thứ ổn định, mức độ biến động liên tài sản có vẻ cao hơn khoảng 10% so với thời điểm cuối năm 2019, dựa trên chỉ báo rủi ro thị trường của BofA hoặc một chỉ báo kết hợp chỉ số biến động ngoại hối toàn cầu của JPMorgan, chỉ số VIX, MOVE.

• Mặc dù có thể có một số lo ngại rằng cuối năm 2019 là thời kỳ mà sự biến động bắt đầu ở mức khá thấp trong lịch sử, nhưng đây cũng là thời điểm mà bối cảnh kinh tế cơ bản chuẩn bị cho sự phục hồi tăng trưởng toàn cầu, tương tự như triển vọng ngày nay theo các dự báo đồng thuận.

• Trong bối cảnh đó, chỉ duy nhất thị trường trái phiếu là trầm lắng hơn so với thời điểm trước đại dịch.

• Sử dụng z-score chuẩn hóa, rõ ràng là chỉ số MOVE từ lâu đã lùi lại trong phạm vi trước đại dịch của nó. Điều đó cho thấy Fed đã thành công như thế nào trong việc kiểm soát trái phiếu kho bạc với đợt QE này, được tăng cường bởi một số định hướng chính sách rất kiên quyết.

• Mức biến động của thị trường ngoại hối và cổ phiếu vẫn tăng so với thời kỳ trước đại dịch, đặc biệt đối với thị trường tiền tệ. Điều đó phù hợp với sự tập trung mạnh mẽ vào FX trong vài tháng qua và phản ứng của nó đối với các dữ liệu chính như việc làm và CPI; cũng như xu hướng luân chuyển nhóm ngành đối với cổ phiếu đang các cổ phiếu tăng trưởng gặp khó khăn và suy yếu.

• Có vẻ như tháng 2 là thời điểm thực sự của nỗi sợ hãi đỉnh điểm, khi mức biến động của trái phiếu tăng cao hơn mức đã thấy trước đại dịch, theo sau mức tăng đột biến của các chỉ số đo lường khác. Khi chỉ số MOVE tạo đỉnh và bắt đầu trượt dốc, nó sẽ kéo những chỉ số khác theo, đặc biệt là khi trái phiếu vẫn nằm dưới sự ảnh hưởng của Fed trong giai đoạn sợ hãi ngắn của tháng 5.

• Mức biến động ngụ ý có xu hướng giảm xuống trong lịch sử trước những đợt hỗn loạn lớn của thị trường và kịch bản hiện tại có vẻ phù hợp với xu hướng đó.

• Xu hướng có khả năng xảy ra nhất tiếp theo là tiếp tục giảm - cả 3 chỉ số đo độ biến động chính đều đang thấp dựa trên z-score, nhưng chúng vẫn chưa đạt đến mức thấp thường được coi là vùng nguy hiểm. Điều đó có ý nghĩa khá trực quan, bây giờ Fed đã báo hiệu kỳ vọng của mình rằng sự gia tăng lạm phát sẽ chỉ là tạm thời và áp lực giá có thể ở mức cao trong một vài tháng.

• Tín hiệu rút ra là trái phiếu có thể vẫn sẽ đi ngang cho đến ít nhất là cuối mùa hè - mức chênh lệch giữa chỉ số MOVE kỳ hạn 3 tháng và hiện tại đang thu hẹp trong tháng này, trong khi mức chênh lệch cho kỳ hạn 6 tháng tiếp tục duy trì xu hướng tăng.

• Định hướng thu nhập của JPMorgan - doanh thu từ giao dịch và lãi suất thấp hơn - đang hoàn thiện bức tranh toàn cảnh.

• Kỳ vọng sẽ là chứng khoán và thị trường tiền tệ cũng có biến động giảm đi, ngay cả khi những tài sản đó vẫn là nơi có nhiều khả năng xảy ra các cú sốc ngắn hạn và mạnh mẽ.

• Thị trường FX có thể được chú ý nhiều hơn. Môi trường biến động giảm sẽ thúc đẩy hoạt động carry trade và tiền tệ là cách rõ ràng nhất để thể hiện các giao dịch đó, điều này giúp giải thích tại sao biến động tỷ giá bị kìm hãm trong phần lớn thời kỳ đại dịch so với các tài sản khác.

• Thị trường trái phiếu vẫn là yếu tố chủ đạo, và với việc Fed thể hiện quyết tâm cao trong việc tránh “taper tantrum”, mùa hè này nhiều khả năng sẽ đem đến mức biến động thấp hơn bao giờ hết và do đó các tài sản rủi ro tiếp tục tăng trưởng.

Garfield Reynolds, Bloomberg