Nhà đầu tư nên chú trọng vào dòng vốn, thay vì chỉ để tâm đến lãi suất

Đặng Thùy Linh

Junior Analyst

Thị trường năm nay vẫn tuân theo cùng một quy luật đã diễn ra trong phần lớn năm 2023: bất kể tin tức gì, cổ phiếu và tín dụng luôn tăng vọt. Nhưng ngày càng có nhiều lý do để nghi ngờ liệu mô hình này có thể tiếp tục duy trì hay không.

Vấn đề không nằm ở nền kinh tế. Nỗi lo suy thoái gần như đã bị lãng quên. Lạm phát thấp hơn có nghĩa là tiền lương thực tế đang tăng trở lại. Lợi nhuận của các công ty đang mạnh, với ít dấu hiệu cho thấy áp lực lên biên lợi nhuận. Mặc dù lãi suất đạt đỉnh trong 20 năm, tỷ lệ thất nghiệp chỉ tăng nhẹ so với mức thấp kỷ lục. Mối lo ngại về tín dụng vẫn tồn tại, nhưng ngay cả những đợt thua lỗ đối với trái phiếu bất động sản thương mại trước đây được xếp hạng AAA cũng không có nhiều dấu hiệu cho thấy rủi ro hệ thống. Bên cạnh đó, nếu triển vọng xấu đi, các ngân hàng trung ương sẽ chỉ đơn giản là dần chuyển sang nới lỏng chính sách.

Hiện tại, có vẻ như những lo ngại về chính trị không đủ mạnh để chấm dứt đợt tăng giá. Mặc dù ngày càng có nhiều bằng chứng cho thấy những bất ổn về đảng phái và chính sách cực đoan trong cuộc bầu cử, thị trường vẫn phải vật lộn khi đánh giá sự vô trách nhiệm trong quản lý ngân sách cho đến khi đối mặt với thực tế. Một nỗ lực ngắn ngủi nhằm thiết lập lại phần bù rủi ro chính trị ở Pháp đã "tan thành mây khói". Và kỳ vọng ngày càng tăng về "Trump 2.0" hiện tại dường như sẽ đi kèm với sự phục hồi trên thị trường chứng khoán và hiệu suất vượt trội của ngân hàng nhờ triển vọng về việc nới lỏng quy định.

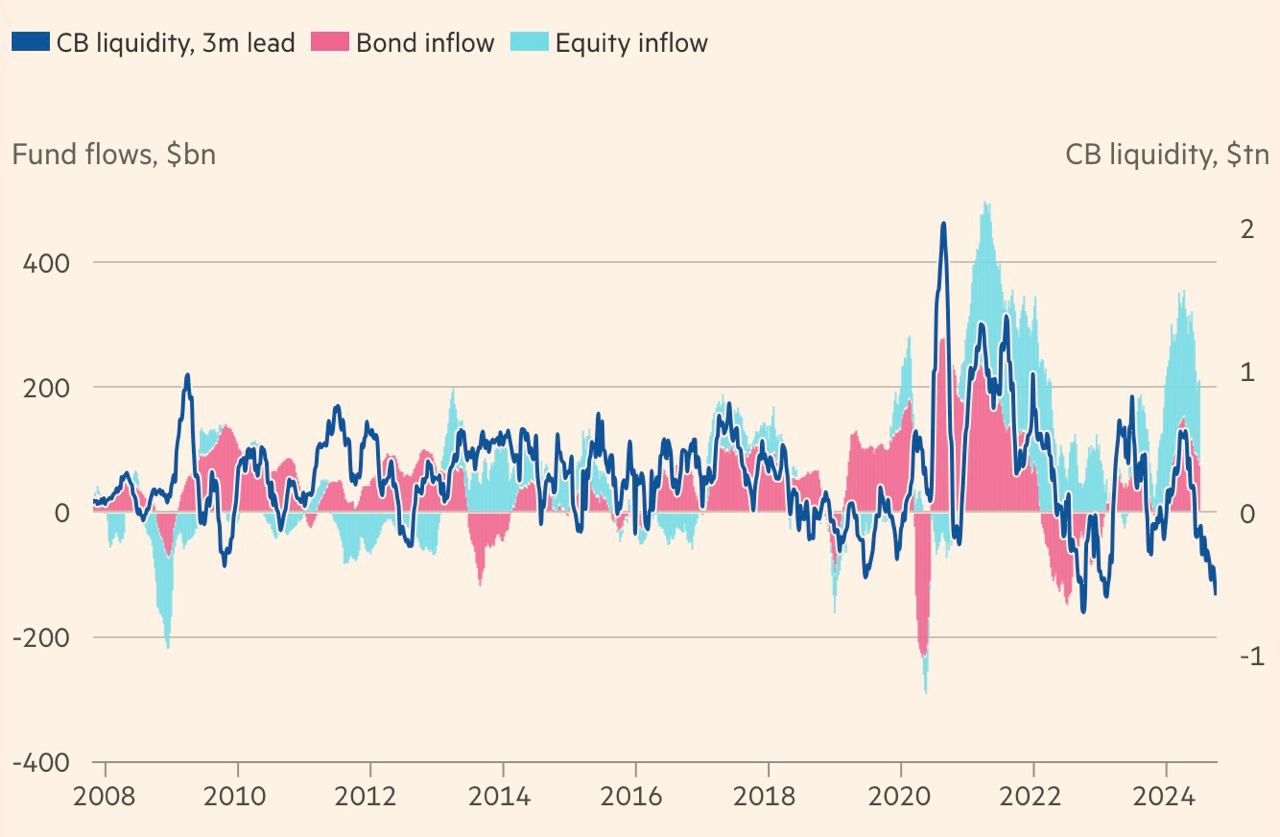

Thay vào đó, lý do để nghi ngờ đến từ việc dòng vốn đã thúc đẩy đợt tăng giá. Với 600 tỷ USD, dòng vốn chảy vào các quỹ tương hỗ và quỹ ETF tính đến thời điểm hiện tại đã vượt tất cả các năm, trừ năm 2021. Như nhiều nhà quản lý danh mục đầu tư thừa nhận (khi đang không marketing), chính dòng tiền chảy vào liên tục - chứ không phải do giá rẻ - là thứ khiến họ tiếp tục mua vào.

Theo lịch sử, dòng vốn chảy vào dường như khá bất thường. Mức lãi suất hiện tại thường sẽ thúc đẩy sự luân chuyển khỏi các tài sản rủi ro và chảy vào thị trường tiền tệ cũng như TPCP Mỹ. Nhưng sự luân chuyển như vậy đã không xảy ra. Điều này một phần là do ngay cả khi các ngân hàng trung ương thắt chặt chính sách, họ vẫn đang nới lỏng bằng cách nào đó.

Thắt chặt định lượng đang diễn ra - đảo ngược chính sách nới lỏng định lượng của ngân hàng trung ương để hỗ trợ nền kinh tế kể từ cuộc khủng hoảng tài chính - thông thường phải làm giảm mức dự trữ của các ngân hàng thương mại tại ngân hàng trung ương. Nhưng cũng có nhiều yếu tố khác đang chi phối dự trữ.

Khi chính phủ giảm tiền gửi tại các ngân hàng trung ương và chi tiêu vào nền kinh tế thực, điều này sẽ thúc đẩy tiền gửi và dự trữ của các ngân hàng thương mại. Điều tương tự cũng xảy ra khi các quỹ thị trường tiền tệ rút vốn khỏi chương trình reverse repo của Fed - một cơ sở để dự trữ tiền mặt tại ngân hàng trung ương - và sử dụng số tiền này vào các hoạt động trên thị trường, chẳng hạn như mua TPCP Mỹ.

Trong 6 tháng sau khi thị trường chạm đáy vào tháng 10 năm ngoái, dự trữ toàn cầu đã tăng 600 tỷ USD, bất chấp QT đang diễn ra. Do đó, nhu cầu về tài sản rủi ro gia tăng không phải là ngẫu nhiên: điều này giống như việc các ngân hàng trung ương đã thực hiện QE.

Nguồn vốn bổ sung này quan trọng hơn nhiều so với các lý do khác như yếu tố cơ bản của nền kinh tế, định giá hay triển vọng nới lỏng chính sách, và đây là động lực chính dẫn đến dòng vốn chảy vào các quỹ tương hỗ. Cũng giống như QE, thanh khoản dồi dào khiến nhà đầu tư chấp nhận rủi ro để tìm kiếm lợi nhuận. Điều này tạo động lực cho thị trường tăng và khiến nhiều nhà giao dịch bỏ qua việc định giá cổ phiếu đang ở mức cao.

Ngân hàng trung ương quá tập trung vào lý thuyết và tác động của dự trữ lên lãi suất, khiến họ bỏ qua mất ảnh hưởng của những thay đổi về thanh khoản đối với thị trường. Cụ thể, khi dự trữ giảm xuống (đầu tiên là vào năm 2022, sau đó là tháng 4 và cuối tháng 6 năm nay), cả dòng vốn và thị trường đều đi xuống. Số ít cổ phiếu tại Mỹ đã ghi nhận hiệu suất tốt hơn, điều này phản ánh sự chú ý dồn vào một nhóm nhỏ cổ phiếu khi thanh khoản giảm. Hiệu suất và dòng vốn trong các thị trường tín dụng, thị trường mới nổi và Bitcoin cũng đều giảm từ tháng 4, tương ứng với sự sụt giảm của dự trữ.

Đánh giá theo hướng này - thay vì chỉ tập trung vào sự thay đổi lãi suất - sẽ khiến góc nhìn về hiệu suất thị trường năm nay rất khác. Dòng vốn của quỹ tương hỗ trong vài tuần qua vẫn khá mạnh bất chấp dự trữ sụt giảm. Tuy nhiên, dòng vốn dồi dào từ các ngân hàng trung ương khó có thể quay trở lại trong những tháng tới. Điều này có nghĩa là bất kỳ đợt phục hồi nào của thị trường từ đây đều có nguy cơ chững lại do thiếu hụt thanh khoản. Ngay cả khi lãi suất giảm xuống, nó cũng khó có thể xoay chuyển tình hình.

Financial Times