Sự bế tắc trong các cuộc đàm phán trần nợ của Hoa Kỳ vẫn đang là động lực chính thúc đẩy đồng đô la Mỹ, khi lợi suất TPCP ngắn hạn của Hoa Kỳ tiếp tục tăng cao. Trái phiếu chính phủ kỳ hạn một tháng đạt mức cao mới trong nhiều thập kỷ, trong khi TPCP đáo hạn ngay sau ngày 1 tháng 6 được giao dịch với lợi suất trên 7%. Các khoản lợi suất TPCP này đang giúp đồng đô la Mỹ tăng mạnh khi chênh lệch lãi suất ngắn hạn giữa các loại tiền tệ khác của G7 ngày càng lớn.

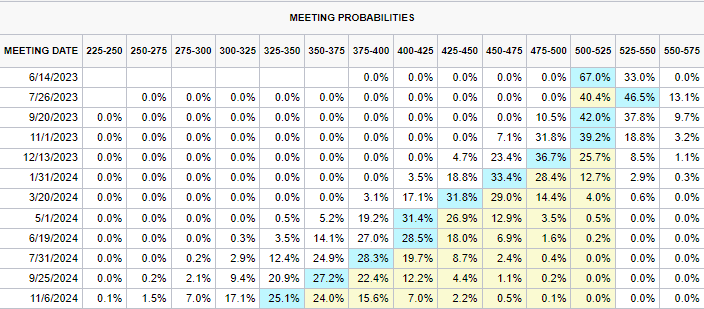

Vệc định giá lại các đợt tăng lãi suất vẫn tiếp tục khi thị trường kỳ vọng về một đợt tăng lãi suất 25 điểm cơ bản khác tại cuộc họp ngày 14 tháng 6. Theo CME Fed Fund, hiện định giá 33% tăng lãi suất vào tháng 6, và 46.5% tại cuộc họp tháng 7. Trái phiếu chính phủ Mỹ kỳ hạn 2 năm hiện đạt lợi suất cao trong nhiều tuần là 4.42%, cao hơn gần 1% so với mức đáy ngày 24 tháng 3. Lần cắt giảm lãi suất đầu tiên của Fed hiện chỉ được định giá cho cuộc họp tháng 12.

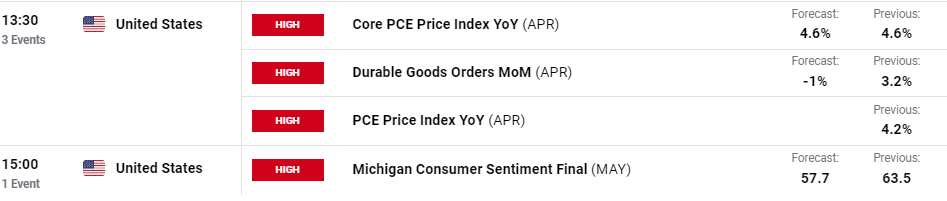

Vào thứ Sáu, dữ liệu PCE lõi của Hoa Kỳ sẽ được công bố cùng với Đơn đặt hàng lâu bền cho tháng 4. Sau đó sẽ là dữ liệu Tâm lý người tiêu dùng mới nhất của Michigan. Cả hai sự kiện này đều có khả năng gây ra sự biến động khi kỳ nghỉ cuối tuần dài sắp đến gần.

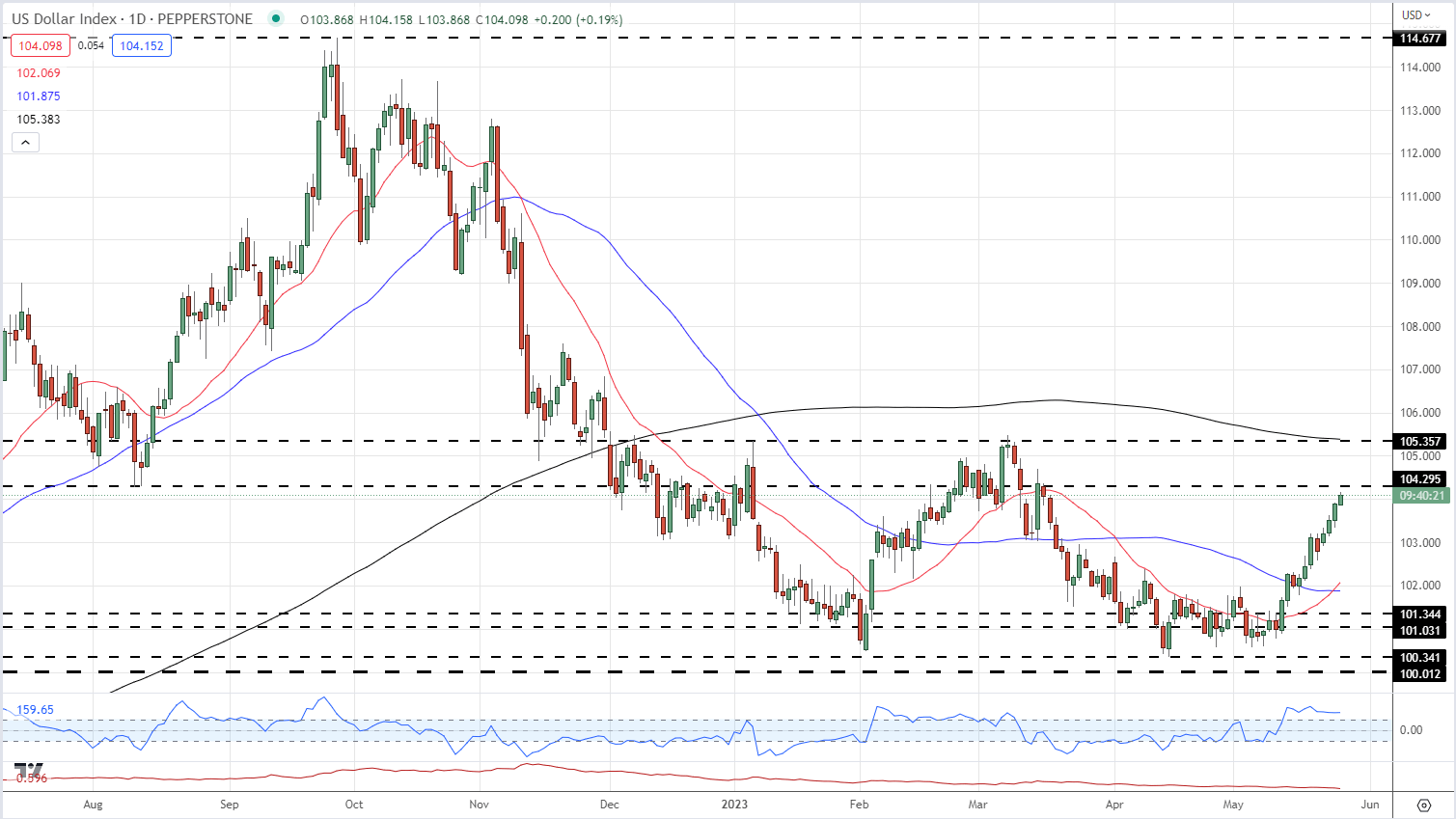

Đồng bạc xanh hiện đang ở gần vùng hỗ trợ và kháng cự trước đó tại 104.30 và 105.36. Đồng đô la Mỹ có khả năng bị kìm hãm bởi vùng này và đường trung bình động 200 ngày ngay phía trên. Độ biến động của đồng đô la Mỹ vẫn ở mức thấp qua chỉ báo ATR, trong khi chỉ báo CCI cho thấy đồng bạc xanh đang ở vùng quá mua.

Biểu đồ ngày Đô la Mỹ (DXY)