ECB dự kiến sẽ bắt đầu tăng lãi suất vào tháng 7. Sự chú ý giờ đây sẽ được đặt vào việc liệu Chủ tịch ECB Christine Lagarde có để ngỏ khả năng tăng lãi suất thêm 50bp hay không. Hơn nữa, với những dự báo mới nhất dự báo lạm phát năm 2024 sẽ thu hút nhiều sự chú ý nhất từ các trader.

Kể từ cuộc họp tháng 4, triển vọng lạm phát ở Khu vực đồng Euro ngày càng xấu đi với mức cao kỷ lục 8.1% trong tháng 5, khiến các quan chức ECB đẩy mạnh giọng điệu hawkish của họ. Vậy câu hỏi đặt ra giờ đây là tại sao không tăng lãi suất trong cuộc họp tháng 6? Câu trả lời cho điều đó chính là "trình tự". Kinh tế trưởng ECB - ông Philip Richard Lane đã phá vỡ quy tắc trước đây của ECB là không cam kết trước các hành động bằng cách công bố lộ trình các bước bình thường hóa. Việc này bao gồm việc kết thúc APP vào tháng 7, sau đó là hai đợt tăng lãi suất 25bp vào tháng 7 và 9.

ECB sẽ tăng 25bp hay 50bp?

Bà Lagarde đã nói sẽ có thể tăng 25bp trong tháng 7, tuy nhiên nhiều khả năng vẫn sẽ cố gắng linh hoạt. Ngoài ra, thị trường cũng chưa định giá hoàn toàn tăng 50bp trong cuộc họp sắp tới.

Những gì đã được phản ánh vào giá?

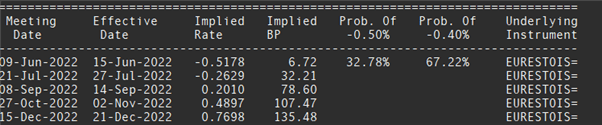

Như hiện tại, thị trường đang định giá lãi suất tăng 130bp vào cuối năm, ngụ ý rằng sẽ có ít nhất một lần tăng 50bp. Tuy nhiên, nếu chủ tịch ECB chỉ đơn giản là cam kết với con đường bình thường hóa được đặt ra bởi Kinh tế trưởng Philip R. Lane, thì điều này cuối cùng sẽ làm thất vọng kỳ vọng của thị trường, dẫn đến việc định giá lại một cách ôn hòa. Điều này rất có thể sẽ xảy ta, với mức cao gây bất ngờ cho phe diều hâu, điều này khiến EUR/USD dễ bị tổn thương khi di chuyển trở lại dưới 1.06.

Kỳ vọng ECB tăng lãi suất

Công cụ mới cho những rủi ro phân mảnh

Mặc dù các báo cáo gần đây về việc ECB đang cân nhắc một công cụ hỗ trợ QE (nới lỏng định lượng) mới cho các trái phiếu ngoại vi để chống lại rủi ro phân mảnh tiềm ẩn, nhưng không chắc ECB sẽ cung cấp thông tin chi tiết về công cụ này. Điều này không chỉ có nguy cơ dẫn đến việc thắt chặt các điều kiện tài chính, mà ECB có khả năng lựa chọn duy trì các điều kiện hay không.