"Nhóm Mag7" hạ nhiệt, thị trường "thở phào"

Quỳnh Chi

Junior Editor

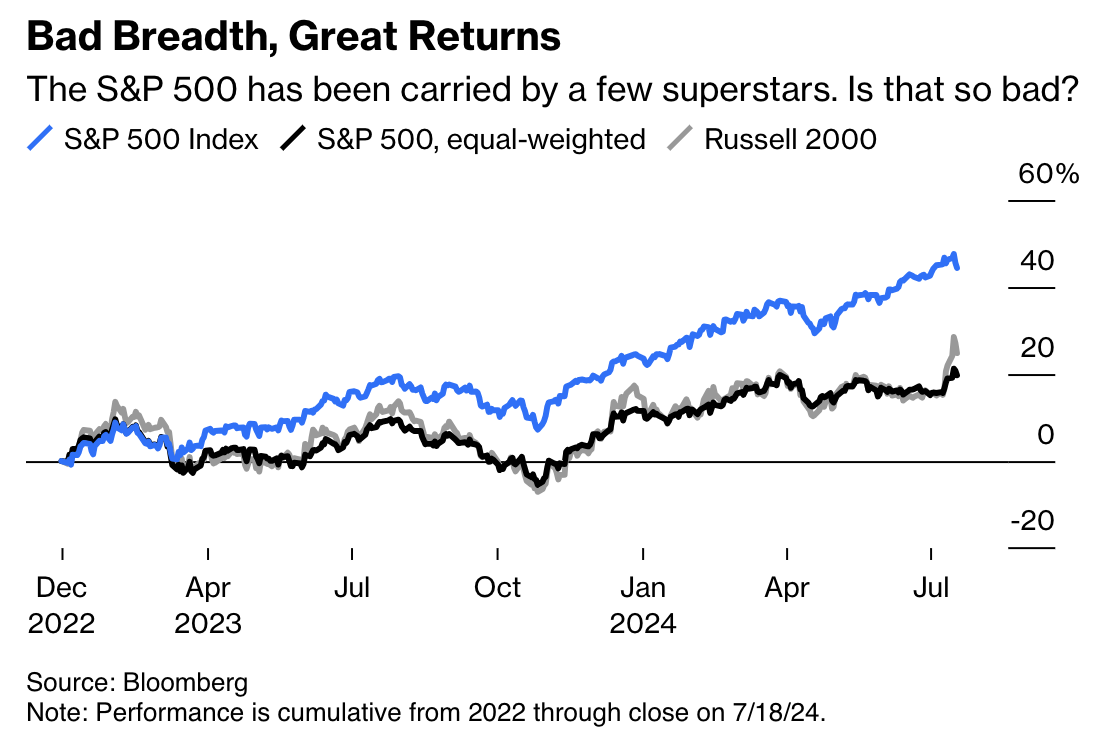

Các nhà đầu tư lo ngại rằng đà tăng của thị trường năm nay chỉ được thúc đẩy bởi một số ít cổ phiếu có vốn hoá lớn. Tình hình này đã thay đổi đột ngột nhưng khá êm đẹp.

Trong phần lớn thời gian của năm 2024, các nhà bình luận thị trường đã than phiền về việc chỉ một vài cổ phiếu vốn hóa lớn, được gọi là “nhóm Mag7”, dường như đang gánh vác toàn bộ thị trường Mỹ. Đối với những người bi quan cho rằng hiện tượng “narrow breadth” này là bằng chứng rõ ràng cho thấy có điều gì đó không ổn với thị trường, chứ không phải với khả năng dự báo của họ. May mắn thay, nỗi lo về “độ rộng hẹp” năm 2024 dường như đang kết thúc một cách nhẹ nhàng.

Hãy xem xét các diễn biến gần đây. Kể từ khi thị trường bắt đầu chuyển hướng vào ngày 9 tháng 7, chỉ số Magnificent Seven của Bloomberg bao gồm Microsoft, Apple, Nvidia, Amazon.com, Meta Platforms, Tesla và Alphabet đã giảm hơn 6%. Trong khi đó, chỉ số S&P 500 bình quân với trọng số cân bằng đã vượt trội hơn “phiên bản” theo vốn hóa trong thời gian đó, và các cổ phiếu vốn hóa nhỏ thậm chí còn hoạt động tốt hơn. Đây là tin tốt cho những người đặt cược vào chỉ số Russell 2000, nhưng vẫn đang thua kém rất nhiều so với các cổ phiếu vốn hóa lớn kể từ năm 2022.

Đây có phải là dấu hiệu của một thị trường lành mạnh hơn? Ai biết được? Nhưng thực tế đơn giản là nhà đầu tư nắm giữ một “phiên bản” S&P500 có trọng số lớn, vốn cơ bản đi ngang trong khoảng 8 ngày qua. Các quỹ ETF cổ phiếu hàng đầu theo tài sản về cơ bản đều là một phiên bản của tỷ trọng theo vốn hóa điều chỉnh theo free float. Nói cách khác, cuộc sống của đa số nhà đầu tư tốt đẹp hơn cách đây hai tuần khi “độ rộng” còn hẹp.

Chỉ số S&P 500 đang được "gánh" bởi một số ít cổ phiếu ngôi sao. Tình trạng này có thực sự đáng ngại?

"Bradth” (tạm gọi là độ rộng) chỉ là một cách hoa mỹ khác mà mọi người cố gắng vượt trội hơn thị trường, thường là vô ích, và sự chú ý quá mức gần đây đã được chứng minh là không cần thiết qua diễn biến hai tuần vừa qua. Mặc dù vậy, một số nghiên cứu đã tìm thấy công dụng của độ rộng. Ví dụ, một bài báo năm 2021 xem xét 64 thị trường từ 1973 đến 2019 cho rằng độ rộng có thể giúp phát hiện xu hướng của phần lớn nhà đầu tư. Tuy nhiên, chính các tác giả cũng thừa nhận rằng các nghiên cứu trước đây về độ rộng đã đưa ra kết luận trái chiều, và việc áp dụng chiến lược giao dịch dựa trên độ rộng có thể gặp nhiều thách thức bao gồm tỷ lệ xoay vòng danh mục đầu tư và chi phí giao dịch cao.

Trong thập kỷ qua, sáu cổ phiếu đã chiếm 45% mức tăng của S&P 500, và chỉ số này đã vượt trội hơn phiên bản trọng số cân bằng khoảng 69 bps. Chỉ số với trọng số cân bằng đã có những thời điểm hoạt động tốt, nhưng thường ngắn và khó tận dụng. Cho dù đó có phải là triệu chứng của một "thị trường không lành mạnh" hay không, dù điều đó có nghĩa là gì, thì thực tế các nhà đầu tư nắm giữ chỉ số có trọng số lớn đã hoạt động rất tốt.

Một ví dụ từ thể thao có thể phù hợp ở đây. Trong giải bóng rổ NBA, có năm cầu thủ xuất sắc trong đội hình đến từ Hiệp hội Bóng rổ Quốc gia, nhưng điều đó không có nghĩa một đội không thể thắng những trận quan trọng với chỉ một siêu sao và một nhóm cầu thủ bình thường hỗ trợ. Dĩ nhiên, xây dựng đội bóng xoay quanh một siêu sao duy nhất có phần mạo hiểm hơn, vì anh ta có thể bị chấn thương hoặc có những ngày thi đấu kém. Nhưng những đội như vậy vẫn có thể, và đã từng, vô địch.

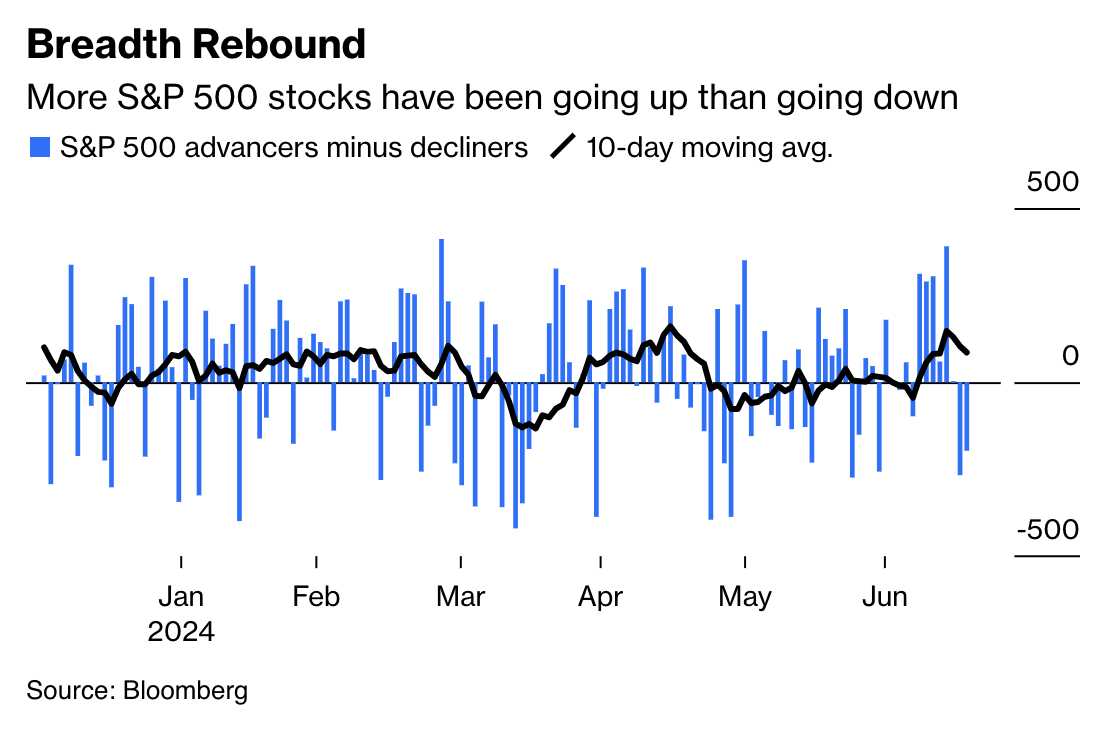

Số lượng mã cổ phiếu tăng điểm trong rổ S&P 500 đang vượt trội so với số mã giảm

Trên thị trường chứng khoán, hiện tượng "độ rộng hẹp" thậm chí còn ít rủi ro hơn so với NBA, bởi vì luôn có những công ty mới gia nhập chỉ số, và những cổ phiếu tụt hậu có thể nhanh chóng biến mình thành ngôi sao. Và trong dài hạn, nhà đầu tư thường là người chiến thắng.

Điều đó không có nghĩa là những cải thiện gần đây về độ rộng thị trường, nếu chúng tiếp diễn sẽ trở thành là điều xấu. Thứ nhất, có thể sự phục hồi độ rộng này sẽ ngắn ngủi, như trường hợp tương tự từ giữa tháng 4 đến giữa tháng 5. Thứ hai, sự phục hồi này có thể không quan trọng lắm.

Độc giả thường xuyên của chuyên mục này biết rằng việc xem xét kỹ lưỡng các khoản lợi nhuận thị trường và thỉnh thoảng đưa ra ý kiến về triển vọng của nó là điều thú vị. Tuy nhiên, họ cũng sẽ biết rằng về cơ bản, quan điểm ủng hộ việc "duy trì đầu tư" được nhắc lại, phản ánh tư tưởng của nhà sáng lập Vanguard và biểu tượng đầu tư chỉ số John Bogle. Rõ ràng là không ai có thể biết chắc chắn liệu cổ phiếu sẽ tăng hay giảm trong ngắn hạn hoặc trung hạn. Điều cần nhấn mạnh là những nhà chiêm tinh và tiên tri, những người quá chắc chắn rằng sự phân hóa thị trường là dấu hiệu của ngày tận thế, có lẽ cũng không thể cho bạn biết chính xác điều gì sẽ xảy ra. Hãy ghi nhớ điều này khi tìm kiếm thứ gì đó mới để lo lắng.

Bloomberg