Nước cờ hớ của Fed? Hậu hạ lãi suất, lợi suất trái phiếu vẫn tăng ngược 50 điểm!

Quỳnh Chi

Junior Editor

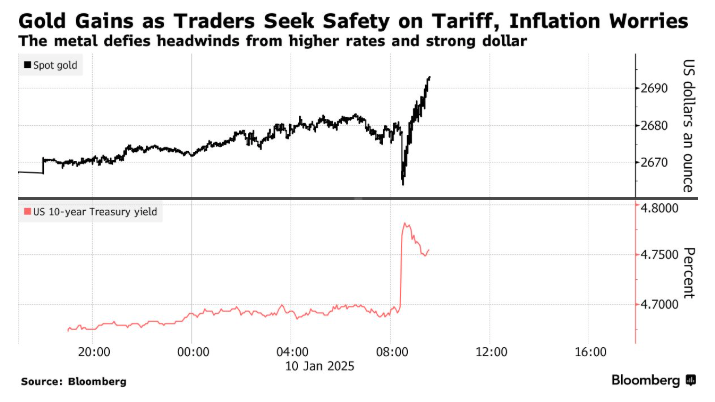

Khi Fed thực hiện động thái cắt giảm lãi suất 50 bps vào ngày 18/9, đồng thời đưa ra nhận định mang tính hoa mỹ rằng nền kinh tế Mỹ vẫn "vững mạnh", một câu hỏi đặt ra là liệu đội ngũ chuyên gia kinh tế của Fed có dự báo được rằng chỉ sau hơn một tháng, lợi suất trái phiếu chính phủ Mỹ kỳ hạn 2 năm và 10 năm sẽ đồng loạt tăng khoảng 50 bps, lần lượt lên mức 4.02% và 4.18%, trong bối cảnh thị trường đang dự đoán khả năng lợi suất trái phiếu 10 năm có thể chạm ngưỡng 5%.

Nếu Fed đã nhận được cảnh báo này, điều gì khiến họ vẫn quyết định cắt giảm lãi suất trong khi mục tiêu là hạ lợi suất trái phiếu? Và nếu không được cảnh báo, liệu Fed có thực sự nắm bắt chính xác diễn biến thị trường? Đáng chú ý là bà Daly - thành viên Ban lãnh đạo Fed, cho rằng không có lý do gì ngăn cản việc tiếp tục cắt giảm lãi suất khi lạm phát hạ nhiệt (bất chấp xu hướng lợi suất tăng?), với mục đích bảo vệ thị trường lao động khỏi suy yếu thêm (mặc dù các số liệu gần đây không phản ánh điều này). Một số quan điểm thận trọng hơn cho rằng các đợt cắt giảm tiếp theo có thể chỉ ở mức 25 bps (nhằm hạn chế tác động đẩy lợi suất lên cao?), trong khi ông Kashkari một lần nữa công khai đặt vấn đề về khả năng lãi suất trung lập của Mỹ hiện nay có thể cao hơn trước đây.

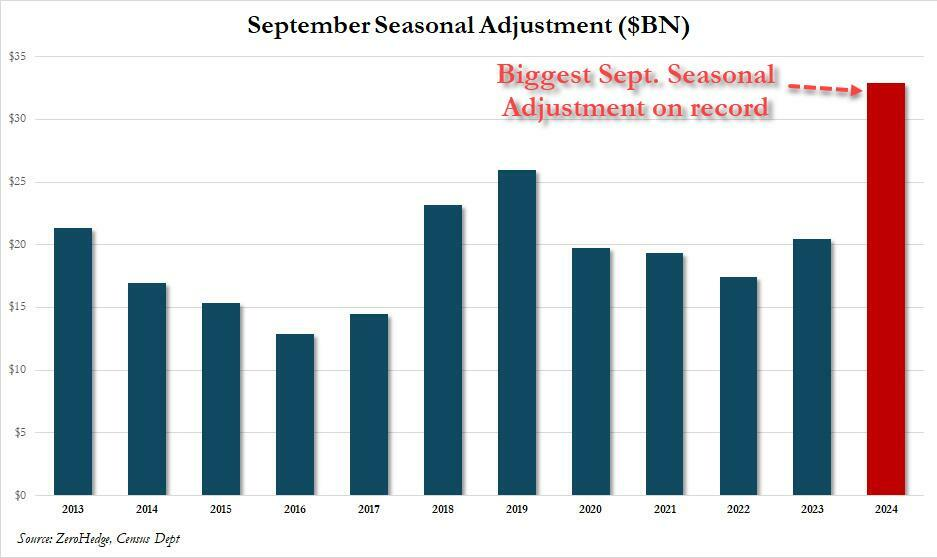

Xu hướng lợi suất tăng mạnh có thể được lý giải một phần bởi các chỉ số kinh tế Mỹ tích cực gần đây (sau khi được điều chỉnh theo yếu tố mùa vụ). Tuy nhiên, một yếu tố khác có thể xuất phát từ cuộc bầu cử tổng thống Mỹ sắp diễn ra trong hai tuần tới, khi thị trường cá cược - dù độ tin cậy còn là dấu hỏi - ngày càng đặt nhiều kỳ vọng vào khả năng chiến thắng của ông Trump. Phải chăng chúng ta đang chứng kiến các hoạt động giao dịch phản ánh dự báo về áp lực lạm phát cao hơn dưới thời Trump?

Không khó để nhận thấy làn sóng bình luận gay gắt về cuộc bầu cử. Tạp chí Vanity Fair cảnh báo về "nguy cơ tổn thất to lớn nếu Trump đắc cử", cho rằng "nhiệm kỳ tổng thống thứ hai của Trump có thể đánh dấu sự kết thúc của điều mà chúng ta không thể đánh mất: nền dân chủ hiện hữu." The Atlantic so sánh 'phát ngôn của Trump tương đồng với Hitler, Stalin và Mussolini' - liệu họ có tính đến cả những câu nói đùa về golf? Rolling Stone thì nhấn mạnh 'Thông điệp cuối cùng của Trump gửi cử tri: Tôi sẽ để các bạn chết nếu không khuất phục'. Đây là cách phản ứng của các cơ quan truyền thông chính thống.

Trong khi đó, giới tài chính đang tập trung chú ý vào vấn đề thương mại và thuế quan. Bloomberg - một hãng tin tài chính với tuyên bố độc lập về quan điểm, dù người sáng lập của họ từng là đối thủ tranh cử với Trump năm 2020 - đã có những phân tích chưa thực sự thuyết phục về tác động của thuế quan. Họ trích dẫn một bài báo với tiêu đề 'Bài học từ hai thành phố Mỹ về hệ quả của việc áp thuế với Trung Quốc' để chứng minh chính sách thuế quan là thiếu hiệu quả, đồng thời chỉ trích cả Biden lẫn Trump đã sai lầm khi coi thương mại như một cuộc chơi được-mất. Tuy nhiên, các lập luận được đưa ra không đủ sức nặng để chứng minh quan điểm này.

Bài viết nhấn mạnh một số điểm đáng chú ý: Khi chính quyền Biden áp thuế đối với rơ-moóc container 40 feet, một doanh nghiệp Trung Quốc đã chuyển sản xuất sang Mỹ - minh chứng cho tính hiệu quả của chính sách thuế quan. Đối thủ cạnh tranh của Mỹ bị phát hiện sử dụng thép Trung Quốc được khai báo gian lận nguồn gốc từ Thái Lan và cũng bị áp thuế - cho thấy tác động của thuế quan đến việc tái cấu trúc chuỗi cung ứng toàn cầu. Doanh nghiệp Trung Quốc tiếp tục bị cáo buộc sử dụng thép Trung Quốc được khai báo xuất xứ từ Việt Nam - một lần nữa khẳng định xu hướng trên. Tuy nhiên, bài viết lại kết luận rằng ngành công nghiệp này chịu ảnh hưởng chủ yếu từ việc dỡ bỏ các biện pháp phong tỏa Covid-19 và sự sụt giảm mạnh nhu cầu rơ-moóc khi hoạt động cảng bình thường hóa - những yếu tố HOÀN TOÀN KHÔNG LIÊN QUAN đến chính sách thuế quan.

Tuy nhiên, Bloomberg dường như ủng hộ việc bà Harris tách biệt khỏi chính sách thương mại can thiệp của Biden và Trump, hướng tới tự do thương mại như một chiến lược tranh cử hiệu quả. Quan điểm này có thể được ưa chuộng tại trụ sở Bloomberg, nơi giới truyền thông tài chính thường thiên vị việc Mỹ xuất khẩu các công cụ tài chính như trái phiếu kho bạc thay vì hàng hóa công nghiệp như rơ-moóc. Tuy nhiên, các khảo sát dư luận không cho thấy Phố Wall đồng thuận với lập luận này.

Các chuyên gia không phủ nhận tác động lạm phát tiềm tàng của thuế quan - đây thực tế là một phần trong kịch bản cơ sở cho giai đoạn sắp tới. Nhưng nếu phân tích trên đây được coi là đánh giá toàn diện về các khía cạnh kinh tế, chính trị và địa chính trị của vấn đề phức tạp này, ai cũng có thể xem xét ứng tuyển vào bộ phận kinh tế của Fed!

Tiếp tục với những phân tích thiếu sâu sắc, trong khi thị trường giảm sự quan tâm đến tình hình Trung Đông, các diễn biến tại khu vực này vẫn đáng lo ngại. Theo nguồn tin từ Israel, vụ tấn công gần đây của Hezbollah nhắm vào dinh thự của Thủ tướng Netanyahu có thể dẫn đến phản ứng đáp trả mạnh mẽ hơn dự kiến đối với Iran. Mặc dù thông tin về kế hoạch hậu cần ban đầu đã bị Mỹ tiết lộ cho Iran - tương tự như vụ việc đã phá hỏng chiến dịch tấn công chương trình hạt nhân Iran của Israel năm 2012 - lần này điều này lại càng củng cố quyết tâm của Israel trong việc gia tăng các biện pháp quân sự và không thông báo trước cho Mỹ.

Các nguồn tin không chính thức cho thấy khả năng xảy ra các cuộc tấn công nhắm vào dinh thự của lãnh đạo Iran cùng các cơ sở quân sự, kinh tế và hạt nhân - với dự báo về phản ứng dây chuyền dẫn đến leo thang căng thẳng... cho đến khi nguồn cung dầu mỏ cuối cùng bị ảnh hưởng? Đáng chú ý, tại Lebanon, Israel đang nhắm mục tiêu vào một ngân hàng có liên hệ với Hezbollah nhằm gây tê liệt về mặt tài chính; đồng thời công bố video thông báo tới người dân Lebanon về việc Hezbollah đang cất giữ 500 triệu USD tiền mặt và vàng dưới một bệnh viện ở Beirut - khu vực Israel sẽ không tấn công (ngầm ý khuyến khích người dân tự hành động). Nếu chiến lược tương tự được áp dụng với Iran, thị trường có thể đối mặt với một cú sốc ngắn hạn nhưng rất mạnh mẽ.

Thiếu sót trong phân tích cũng đồng nghĩa với phân tích kém chất lượng. Moldova vừa thông qua trưng cầu dân ý về việc khởi động quá trình gia nhập EU với tỷ lệ sát sao: 50.39% ủng hộ so với 49.61% phản đối. Với quy mô dân số khiêm tốn, chỉ 11,602 phiếu bầu đã định đoạt tương lai quốc gia. Hiện tại, Moldova - một quốc gia có GDP bình quân đầu người chỉ đạt 6,651 USD và có đường biên giới chung với vùng ly khai thân Nga Transnistria - bắt đầu hành trình dài hướng tới thành viên EU (và tiềm năng gia nhập khu vực Eurozone?). Diễn biến này nhiều khả năng sẽ làm trầm trọng thêm mối quan hệ căng thẳng giữa EU và Nga.

Branko Milanovic - một nhà phân tích nổi tiếng với góc nhìn lạc quan nhưng sâu sắc - đã nhận định: "Đối với các quốc gia nhỏ đang đối mặt với nhiều phân hóa nội bộ, việc chọn phe trong bối cảnh địa chính trị hiện tại chính là tự sát. Chính sách trung lập hay không liên kết không đơn thuần là một lựa chọn 'khôn ngoan', mà là điều kiện sinh tồn để tránh nguy cơ nội chiến. Libya và Iraq là những bài học đắt giá về điều này."

Trong diễn biến vĩ mô hôm nay, trong khi Washington D.C. đang diễn ra các cuộc họp thường niên của IMF và World Bank "dưới bóng đen của xung đột, tăng trưởng trì trệ và bầu cử Mỹ" - nơi dự kiến sẽ có nhiều thảo luận về chính sách thuế quan - thì hội nghị BRICS đầu tiên sau khi mở rộng thành viên đang diễn ra tại Kazan, Nga, với sự quan tâm hạn chế hơn nhiều từ phương Tây.

Mặc dù BRICS khó có khả năng tạo ra một đồng tiền thay thế USD, nhưng sáng kiến của Nga về việc thành lập sàn giao dịch ngũ cốc BRICS - hay còn gọi là 'BREAD-PEC' - đang có những bước tiến đáng kể. Sàn giao dịch này sẽ quy tụ các nước sản xuất và tiêu thụ chiếm tới gần 50% sản lượng ngũ cốc toàn cầu. Mặc dù các giao dịch vẫn phải định giá bằng USD, nhưng có thể sẽ xuất hiện các đề xuất về việc áp dụng mức giá sàn và trần. Quan trọng hơn, khối BRICS có thể đẩy mạnh hình thức trao đổi hàng đổi hàng nội khối để giảm phụ thuộc vào USD trong giao dịch ngũ cốc. Khi các cường quốc nông nghiệp như Mỹ, Canada, Australia, EU và Ukraine không tham gia, thị trường nông sản toàn cầu đang có dấu hiệu phân hóa rõ rệt. (Một động thái đáng chú ý: Nga vừa cấm nhập khẩu nông sản từ Kazakhstan với lý do 'không đạt tiêu chuẩn kiểm dịch' - một quyết định được đưa ra ngay sau khi Kazakhstan từ chối gia nhập BRICS).

Hơn nữa, nếu mô hình sàn giao dịch ngũ cốc này chứng minh được hiệu quả - dù còn nhiều bất định - có thể sẽ xuất hiện những nỗ lực mở rộng sang các mặt hàng khác mà BRICS có lợi thế. Tuy nhiên, những ai kỳ vọng sẽ sớm thấy kết quả tương tự trong lĩnh vực năng lượng đang thiếu góc nhìn phân tích thấu đáo; nếu không phải vậy, thì chính những người đang theo dõi diễn biến lợi suất trái phiếu Mỹ mới *thực sự* là những nhà phân tích thiếu sót.

ZeroHedge