PBoC học hỏi gì từ "anh cả" Fed?

Ngọc Lan

Junior Editor

Dưới sự dẫn dắt của Thống đốc Pan Gongsheng, PBoC đang tiến những bước vững chắc trong cải cách chính sách tiền tệ kéo dài nhiều thập kỷ. Những thay đổi này sẽ đưa PBoC tiệm cận hơn với cách thức hoạt động của các ngân hàng trung ương khác trên thế giới, chẳng hạn như Fed.

Theo đề xuất được Thống đốc Pan Gongsheng đưa ra trong bài phát biểu tháng 6, PBoC sẽ chuyển sang sử dụng chỉ một lãi suất chính sách ngắn hạn quan trọng và bắt đầu giao dịch trái phiếu chính phủ để quản lý thanh khoản. Mặc dù vẫn còn những điểm khác biệt quan trọng so với các ngân hàng trung ương phương Tây - PBoC không tuyên bố độc lập với chính phủ và vẫn phản đối nới lỏng định lượng - những thay đổi này sẽ đánh dấu bước tiếp theo trong hành trình bắt đầu từ những năm 1990, hướng tới việc thị trường chi phối lãi suất vay thay vì cán bộ Đảng Cộng sản chi phối.

1. Cách Trung Quốc thiết lập chính sách tiền tệ hiện nay?

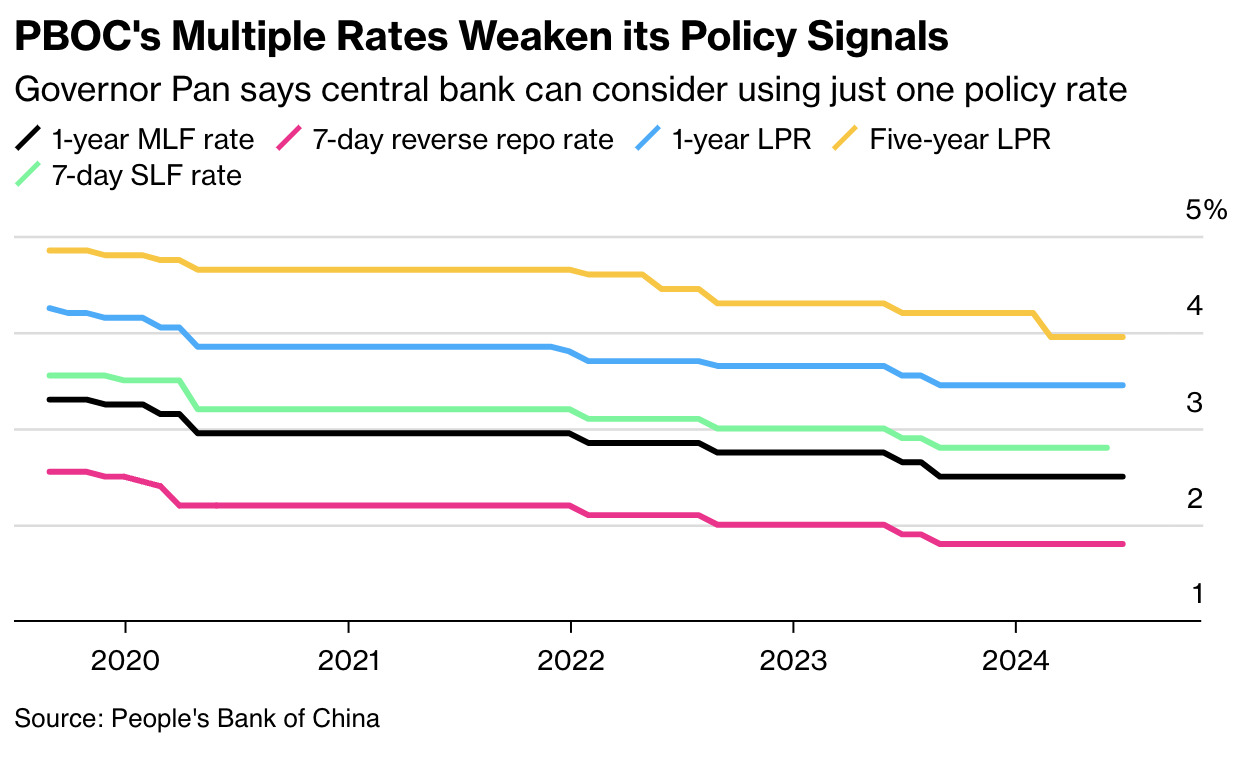

PBoC sử dụng một vài lãi suất khác nhau để điều hành nền kinh tế. Lãi suất quan trọng nhất là lãi suất cho vay một năm mà họ cung cấp cho các ngân hàng thương mại. Ngoài ra, họ còn sử dụng các công cụ khác như Tín dụng Trung hạn (MLF) và hợp đồng mua đảo ngược 7 ngày (một hình thức cho vay ngắn hạn). Bên cạnh đó, PBoC còn tác động đến lãi suất bằng cách thiết lập Lãi suất chuẩn cho vay (dựa trên lãi suất MLF) và Lãi suất cho vay qua đêm (được coi là mức trần của biên độ lãi suất). Nhờ đó, PBoC có thể điều hướng lãi suất thị trường theo mong muốn.

Hệ thống nhiều lãi suất của PBoC làm giảm hiệu quả của chính sách

Để bơm thêm tiền vào nền kinh tế, PBoC trong thập kỷ qua đã sử dụng một số cách, chủ yếu là cho vay cho các ngân hàng thông qua Tín dụng Trung hạn (MLF). Ngoài ra, PBoC còn giảm tỷ lệ dự trữ bắt buộc, nghĩa là cho phép các ngân hàng sử dụng nhiều hơn số tiền đang dự trữ để cho vay hoặc đầu tư. Mỗi năm, PBoC đặt ra mục tiêu chung về mức tăng trưởng của tiền tệ và tín dụng, thường khớp với mục tiêu tăng trưởng kinh tế danh nghĩa, khoảng 8% trong năm nay.

2. Vấn đề của hệ thống nhiều lãi suất hiện tại?

Vấn đề chính của hệ thống nhiều lãi suất của PBoC là nó tạo ra những "tín hiệu chính sách hỗn loạn" theo ông Ding Shuang, nhà kinh tế trưởng phụ trách Trung Quốc Đại lục và Bắc Á tại Standard Chartered. Hậu quả là lãi suất thị trường đã lệch đáng kể so với lãi suất do PBoC đặt ra. Ví dụ, Lãi suất chuẩn cho vay (LPR) được đưa ra vào năm 2019 nhằm phản ánh mức lãi suất mà các ngân hàng thương mại tính với khách hàng vay vốn tốt nhất. Tuy nhiên, trong những năm gần đây, LPR ngày càng không thể thực hiện được chức năng này. Lý do là vì sự thay đổi của LPR bị hạn chế bởi lãi suất Tín dụng Trung hạn (MLF). PBoC thận trọng trong việc giảm lãi suất MLF để bảo vệ đồng Nhân dân tệ trước sức mạnh của USD.

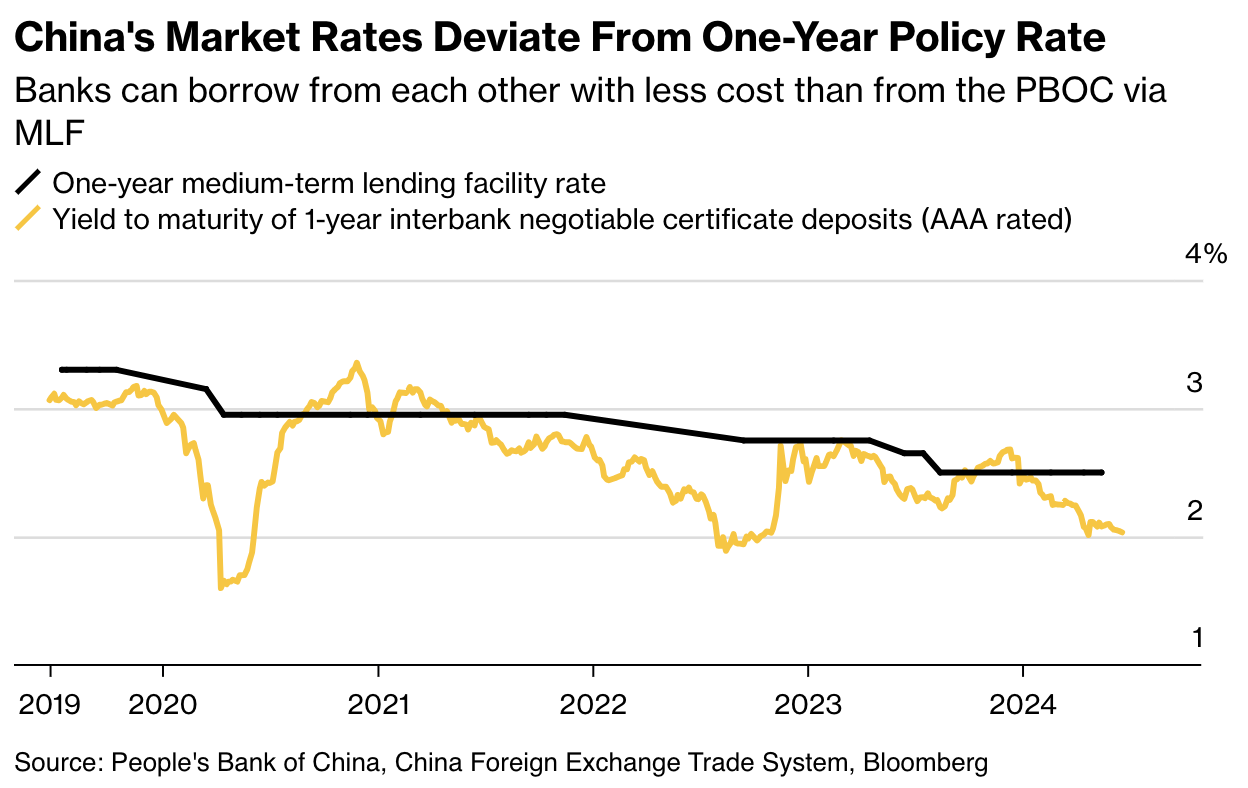

Lãi suất thị trường Trung Quốc lệch khỏi Lãi suất điều hành 1 năm

Sự chênh lệch giữa lãi suất thị trường và lãi suất Tín dụng Trung hạn (MLF) đã cản trở khả năng bơm tiền của PBoC vào nền kinh tế. Hiện tại, việc các ngân hàng vay mượn lẫn nhau lại rẻ hơn so với vay từ PBoC qua kênh MLF, khiến nhu cầu vay vốn qua MLF giảm sút. PBoC cũng gặp khó khăn tương tự với một chính sách cho vay khác là Cho vay Bổ sung Thế chấp (PSL). Theo ông Tommy Xie, Trưởng ban nghiên cứu vĩ mô châu Á tại Ngân hàng Trung ương Hải ngoại, sự không khớp giữa lãi suất điều hành của PBoC như lãi suất MLF, lãi suất PSL và lãi suất thị trường đã dẫn đến việc bảng cân đối kế toán của PBoC bị thu hẹp. Điều này làm phức tạp cuộc chiến chống giảm phát của Trung Quốc và làm suy yếu hiệu quả truyền thông chính sách của PBoC.

3. Lãi suất mới của Trung Quốc sẽ là gì?

Để thực hiện thay đổi này, PBoC cần giúp thị trường chỉ công nhận một lãi suất chính sách duy nhất. Lãi suất này được dự đoán sẽ là lãi suất của hợp đồng repo reverse 7 ngày - một công cụ hàng ngày cho phép các ngân hàng vay tiền từ PBoC thế chấp bằng trái phiếu của họ. Hiện tại, lãi suất thị trường thường biến động theo lãi suất này hơn là lãi suất Tín dụng Trung hạn (MLF).

Việc chỉ tập trung vào một lãi suất sẽ đưa Trung Quốc đến gần hơn với cách thức hoạt động của các ngân hàng trung ương lớn khác. Ví dụ, Fed sử dụng các nghiệp vụ thị trường mở để tác động đến lãi suất cho vay ngắn hạn giữa các ngân hàng, và những thay đổi này được truyền qua các giao dịch để ảnh hưởng đến chi phí vay thế chấp, vay kinh doanh và các sản phẩm tài chính khác. Ngoài ra, PBoC cũng sẽ giảm bớt việc đặt mục tiêu cho tốc độ tăng trưởng tín dụng và tiền tệ.

4. Giao dịch trái phiếu chính phủ

Bên cạnh việc sử dụng một lãi suất chính sách duy nhất, PBOC đang cân nhắc thêm một công cụ mới: giao dịch trái phiếu chính phủ. Giao dịch trái phiếu được đánh giá là công cụ linh hoạt và hiệu quả hơn so với các công cụ hiện tại của PBoC trong việc điều tiết thanh khoản. Công cụ này tác động đến nhiều đối tượng tham gia thị trường hơn, cho phép PBoC can thiệp một cách linh hoạt hơn. Khác với Tín dụng Trung hạn (MLF) phụ thuộc vào nhu cầu của ngân hàng và chỉ diễn ra một lần mỗi tháng, giao dịch trái phiếu có thể thực hiện thường xuyên hơn.

Giao dịch trái phiếu cũng giúp PBoC hỗ trợ Chính phủ huy động vốn cho các khoản đầu tư và chi tiêu khác nhằm kích thích nền kinh tế. Điều này đặc biệt cần thiết trong giai đoạn tài chính của các chính quyền địa phương ngày càng eo hẹp, ảnh hưởng đến khả năng hỗ trợ nền kinh tế đang gặp khó khăn do giảm phát và suy thoái thị trường bất động sản.

Tuy nhiên, Trung Quốc vẫn dè dặt với chính sách nới lỏng định lượng (quantitative easing). Thống đốc Pan Gongsheng khi công bố kế hoạch cải cách đã bác bỏ ý định thực hiện các gói kích thích quy mô lớn. Ông nhấn mạnh: "Việc đưa việc mua bán trái phiếu chính phủ vào công cụ chính sách tiền tệ không có nghĩa là chúng tôi sẽ thực hiện nới lỏng định lượng."

5. Lợi ích của khuôn khổ mới là gì?

Các chuyên gia kỳ vọng khuôn khổ mới được đề xuất sẽ mang lại nhiều lợi ích cho nền kinh tế Trung Quốc. Thứ nhất, giao dịch trái phiếu chính phủ sẽ cung cấp cho PBoC một công cụ mạnh mẽ để đảm bảo thị trường có đủ nguồn lực tài trợ cho các bên vay tư nhân và chính phủ, qua đó đáp ứng tốt hơn nhu cầu thanh khoản ngày càng tăng của nền kinh tế. Về lý thuyết, công cụ này cho phép PBoC tác động đến lợi suất trái phiếu bằng cách mua hoặc bán trái phiếu cho đến khi lợi suất khớp với mức mong muốn. Tuy nhiên, việc cải tổ này không nhất thiết giải quyết được những thách thức gần kề của nền kinh tế, chẳng hạn như chuỗi giảm phát dài nhất kể từ những năm 1990 và nhu cầu vay vốn vẫn trì trệ. Bên cạnh đó, điều này cũng không giải quyết được vấn đề PBoC có nhiều mục tiêu, đôi khi chồng chéo nhau - ví dụ như những hạn chế về cắt giảm lãi suất do mục tiêu ổn định đồng Nhân dân tệ.

6. Mục tiêu dài hạn của việc tự do hoá lãi suất là gì?

Mục tiêu dài hạn của việc tự do hóa lãi suất là hướng tới phân bổ tín dụng và vốn hiệu quả hơn cho những lĩnh vực năng suất nhất của nền kinh tế. Điều này có nghĩa là giảm thiểu các khoản nợ lãng phí. Hơn nữa, tự do hóa lãi suất có thể thúc đẩy tiềm năng tăng trưởng của nền kinh tế, điều cần thiết trong bối cảnh những thách thức dài hạn như già hóa dân số và căng thẳng thương mại toàn cầu gia tăng. Theo Le Xia, Trưởng bộ phận kinh tế châu Á tại BBVA, "Tác động chủ yếu mang tính lâu dài, vì hệ thống tiền tệ và tài chính cần phải phát triển song song với nền kinh tế rộng lớn hơn, vốn đang trải qua nhiều cải cách theo định hướng thị trường. Hoạt động chính sách tiền tệ sẽ chuyển dịch theo mô hình của các nền kinh tế tiên tiến, nơi các ngân hàng trung ương như Fed đang thực hiện kiểm soát lãi suất ngắn hạn và cho phép thị trường định hình lãi suất dài hạn thông qua các giao dịch."

7. Việc cải cách theo đề xuất sẽ diễn ra khi nào?

Các cải cách được đề xuất sẽ không diễn ra ngay lập tức. Thống đốc Pan Gongsheng cho biết PBoC vẫn đang nghiên cứu các biện pháp và thận trọng nhấn mạnh rằng giao dịch trái phiếu sẽ là một quá trình dần dần. Một số nhà phân tích cho rằng thời điểm khả thi để PBoC bắt đầu giao dịch trái phiếu có thể là sau cuộc họp then chốt về cải cách của Đảng Cộng sản Trung Quốc dự kiến diễn ra vào cuối tháng 7. Tuy nhiên, các ý kiến khác lại cho rằng động thái này có thể sẽ không xảy ra sớm như vậy.

Theo Ding Shuang, nhà kinh tế trưởng phụ trách Trung Quốc Đại lục và Bắc Á tại Standard Chartered: "Xét về lâu dài, lãi suất Tín dụng Trung hạn (MLF) có thể trở nên kém quan trọng, nhưng điều này sẽ không diễn ra ngay lập tức. Trong bài phát biểu của Thống đốc Pan Gongsheng, cách diễn đạt về những thay đổi chủ yếu là theo hướng nghiên cứu hoặc cân nhắc chúng trong tương lai."

Bloomberg