Rủi ro suy thoái kinh tế tại Úc tăng đột biến

Nguyễn Thanh Thùy Dung

Junior Analyst

Một cuộc khảo sát của Bloomberg cho thấy nguy cơ suy thoái kinh tế của Úc đã tăng lên mức cao nhất kể từ đại dịch, với việc Ngân hàng Dự trữ Úc dự kiến sẽ tăng lãi suất một lần nữa để cố gắng kiểm soát lạm phát.

Khả năng suy thoái của 12 tháng tới đã tăng từ 35% trong tháng 5 lên 50% trong tháng này. Ngoài giai đoạn Covid nửa đầu năm 2020, Úc chưa từng suy thoái trong 32 năm.

Suy thoái tại thường đến từ việc ngân hàng trung ương thắt chặt quá mức, và một cuộc thăm dò ý kiến của 20 nhà phân tích cho thấy dự báo lãi suất đồng thuận của RBA là 4.35% với một đợt thắt chặt nữa vào tháng 8.

Diana Mousina, nhà kinh tế trưởng tại AMP Capital Markets, cho biết: “Sự quyết liệt của RBA và khả năng tăng lãi suất vào tháng 7 hoặc tháng 8 có thể khiến kinh tế suy yếu. Úc chắc chắn sẽ trải qua suy thoái trong các quý tới, khi tăng trưởng GDP bình quân đầu người sẽ ở mức âm trong 2 quý.”

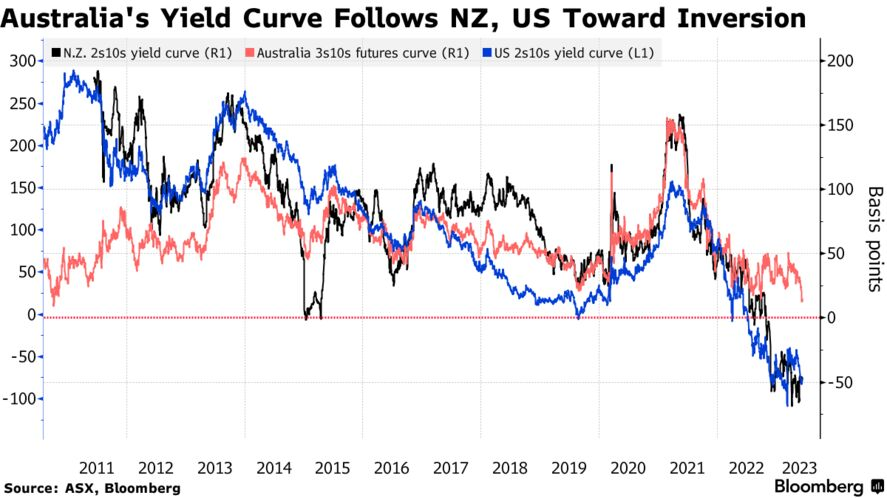

Lợi suất trái phiếu chính phủ 3 năm đã tăng 46 điểm cơ bản trong tháng này, trong khi chênh lệch lợi suất 3-10 năm thu hẹp xuống chỉ còn 10 điểm cơ bản, báo hiệu cho các nhà đầu tư rằng một cuộc suy thoái gần như không thể tránh khỏi.

Đường cong lợi suất của Úc

Triển vọng suy yếu đáng kể phản ánh áp lực lạm phát toàn cầu đang dai dẳng hơn bất chấp lãi suất cao, buộc các ngân hàng trung ương phải tiếp tục thắt chặt. RBA và BOC cùng gây bất ngờ với việc tăng lãi suất trong tuần này, hiện thị trường sẽ hướng tới cuộc họp của Cục Dự trữ Liên bang vào tuần tới.

Theo Amy Xie Patrick, người đứng đầu bộ phận trái phiếu tại Pendal Group Sydney, lợi suất trái phiếu tăng đã khiến trái phiếu của Úc hấp dẫn hơn khi những lo ngại suy thoái kinh tế ở Mỹ vẫn tiếp diễn và chu kỳ thắt chặt của RBA kết thúc.

“Thời điểm tốt nhất để mua trái phiếu kỳ hạn 10 năm là khi chu kỳ tăng lãi suất sắp kết thúc. Thông thường, trái phiếu 10 năm có hiệu suất tốt khi chu kỳ thắt chặt được tạm dừng hơn là bắt đầu chu kỳ nới lỏng mới”, theo Patrick.

Các nhà kinh tế cho rằng RBA sẽ bắt đầu nới lỏng chính sách trong quý đầu tiên của năm 2024.

Theo Andrew Boak, chuyên gia từ Goldman Sachs, là một trong ba nhà kinh tế đưa ra dự báo diều hâu nhất về lãi suất của RBA: 4.85% - tức sẽ có thêm 3 lần tăng nữa - trong khi Bloomberg cho rằng họ đã hoàn thành nhiệm vụ của mình và sẽ giữ lãi suất ở mức 4.1%. Thị trường tiền tệ đang định giá mức trần lãi suất ở gần ngưỡng 4.5%.

Rủi ro suy thoái gia tăng với những tuyên bố từ Thống đốc Lowe rằng khe cửa hạ cánh mềm (với kinh tế tăng trưởng,lạm phát quay trở lại mục tiêu 2-3% và số việc làm có được trong đại dịch chủ yếu được bảo toàn) đang khá hẹp.

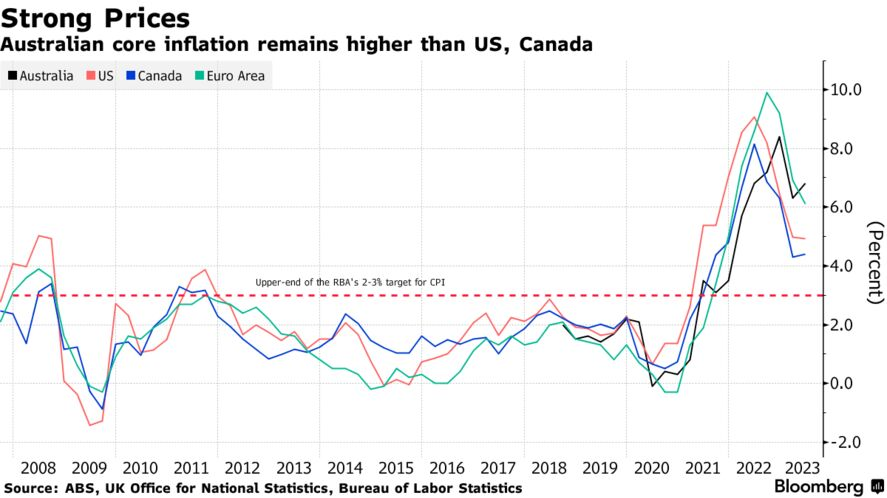

Lạm phát cơ bản của Australia vẫn cao hơn Mỹ, Canada

Giá tiêu dùng hiện đang ở khoảng 7% — với chi phí dịch vụ và giá thuê nhà tăng — và RBA dự báo phải đến 2025 mới trở lại mức 3%

Tuy nhiên, ông Lowe cũng đã có thông điệp diều hâu hơn vì triển vọng đạt được mục tiêu lạm phát 3% trong thời gian 2 năm có vẻ mờ nhạt hơn, cảnh báo rằng mong muốn duy trì tăng trưởng việc làm không có nghĩa là RBA sẽ chịu áp lực lạm phát kéo dài.

Bloomberg