Tay to mua TPCP đã phải làm Swap thả nổi để tránh biến động giá lớn

Nguyễn Thanh Thùy Dung

Junior Analyst

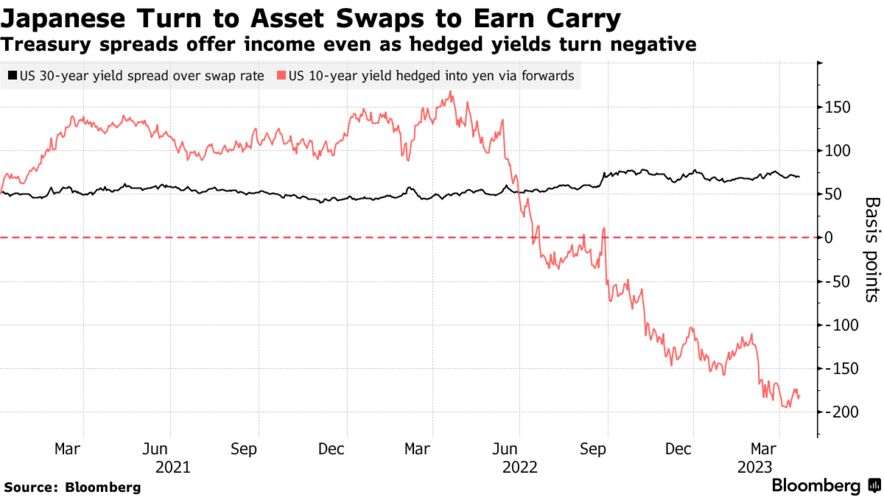

Dữ liệu thị trường đang cho thấy lượng lớn các giao dịch có liên quan đến việc biến lãi suất cố định chuyển thành thả nổi. Giao dịch hợp đồng hoán đổi có mức tỷ suất sinh lời tốt nhất đối với trái phiếu kho bạc 20 năm và 30 năm

Các nhà đầu tư Nhật Bản đang chuyển hướng sang các giao dịch hoán đổi lãi suất để thu lợi nhuận từ thị trường trái phiếu toàn cầu đầy biến động.

Cách thức kiếm tiền trong bối cảnh lãi suất biến động hoặc kỳ vọng biến động mạnh thường thấy ở các nhà đầu tư trái phiếu: đó là họ sử dụng hợp đồng hoán đổi (swap) để chuyển phần lợi nhuận thu được từ dòng tiền cố định trên Trái phiếu thành các dòng tiền thả nổi để thanh toán phần lãi suất cố định của một hợp đồng hoán đổi lãi suất và bỏ túi khoản chênh lệch.

Chiến lược này hạn chế khả năng lỗ đối với các trái phiếu cơ sở, mặc dù phải đánh đổi với việc giới hạn khả năng gia tăng vốn (capital gain). Trái phiếu kho bạc 30 năm có lợi suất khoảng 3.66% vào thứ Hai, cao hơn khoảng 70 điểm cơ bản so với lãi suất hoán đổi tương đương.

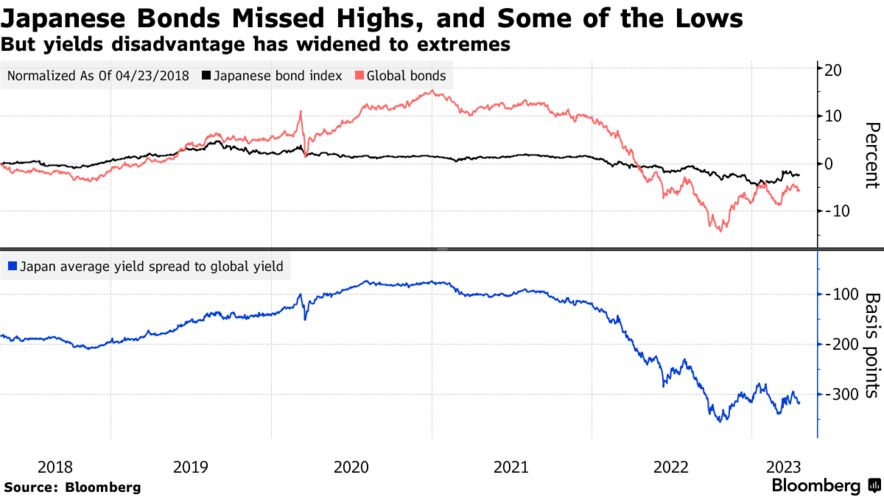

Đợt bán tháo trái phiếu mạnh mẽ năm ngoái đã mang lại cơ hội chưa từng có cho nhiều nhà đầu tư trái phiếu toàn cầu khi tình trạng này đã đẩy lợi suất trên toàn thế giới lên mức cao nhất trong nhiều thập kỷ. Nhưng các nhà quản lý tiền tệ của Nhật Bản vẫn bị hạn chế bởi lãi suất tiền gửi trong nước rất thấp và chưa kể tới việc đồng nội tệ mất giá thảm hại khiến tỷ suất lợi nhuận đầu tư nước ngoài khi quy đổi về sẽ rất thấp.

Người Nhật chuyển sang các hợp đồng hoán đổi tài sản để kiếm lợi nhuận

Naokazu Koshimizu, chiến lược gia lãi suất cấp cao tại CTCK Nomura cho biết: “Bối cảnh lợi suất thấp cả trên toàn cầu lẫn Nhật Bản có nghĩa là các nhà đầu tư phải thực hiện nhiều hơn các giao dịch chênh lệch lãi suất (carry trade). Các nhà đầu tư Nhật Bản đang đổ xô vào hoán đổi tài sản để thu lời, bởi vì chênh lệch giữa lợi suất tiền mặt của TPCP và tỷ lệ hoán đổi là rất lớn."

Việc tìm kiếm những biện pháp mới để kiếm thêm tiền lãi đã diễn ra sau chính sách hỗ trợ kéo dài hơn một thập kỷ bởi BoJ, dưới thời cựu Thống đốc Haruhiko Kuroda, người đã hết nhiệm kỳ hồi đầu tháng Tư.

Ngoài việc giới hạn lãi suất chuẩn 10 năm của Nhật Bản ở mức đầu tiên là 0.25% và sau đó là 0.5%, chính sách kiểm soát đường cong lợi suất (YCC) của BoJ cũng làm tăng chi phí của các nhà đầu tư địa phương để phòng hộ bất kỳ khoản đầu tư nào bằng USD do tác động tiêu cực của đồng tiền này đối với JPY.

Ảnh hưởng của chính sách siêu nới lỏng của BoJ đối với các nhà đầu tư Nhật Bản không rõ rệt như trước năm ngoái khi lợi suất trái phiếu toàn cầu giảm do các ngân hàng trung ương gần ôn hòa. Nhưng sự chuyển hướng sang thắt chặt của hầu hết các NHTW, ngoại trừ BoJ, đã tạo ra chênh lệch rất lớn giữa lợi suất bên trong và bên ngoài Nhật Bản.

Những bất lợi của trái phiếu Nhật Bản

Trái phiếu kho bạc 20 và 30 năm có hiệu suất tốt nhất do có lợi suất cao hơn đáng kể so với lãi suất hoán đổi có kỳ hạn tương tự, trong khi phí bảo hiểm rủi ro co lại ở gần cuối đường cong.

Các nhà đầu tư Nhật Bản, những người nắm giữ lượng trái phiếu kho bạc nước ngoài lớn, có các lựa chọn khác để tăng thu nhập của họ, mặc dù chúng có rủi ro cao hơn.

Các quỹ đã tăng cường nắm giữ trái phiếu chính phủ Hoa Kỳ trong quý đầu tiên khi lợi suất tăng, nhưng cũng đầu tư đáng kể vào chứng khoán được thế chấp (MBS). Khoản đầu tư này này mang lại lợi nhuận cao hơn trái phiếu kho bạc nhưng có rủi ro lớn hơn, đặc biệt là khi đưa ra những kỳ vọng về suy thoái kinh tế của Hoa Kỳ vào cuối năm nay.

Và những người lựa chọn trái phiếu dài hạn có lợi suất cao hơn trong nước phải đối mặt với mối đe dọa từ chính sách thắt chặt của BoJ và đẩy lợi suất lên cao.

Kenta Inoue, chiến lược gia cấp cao về trái phiếu tại Công ty chứng khoán Mitsubishi UFJ Morgan Stanley tại Tokyo, cho biết: “Một số người có thể tranh luận về việc mua trái phiếu 20 năm của Nhật Bản mang lại lợi suất hơn 1%, nhưng điều đó khiến các nhà đầu tư gặp rủi ro chẳng hạn như lỗ vốn khi lợi suất tăng. Trong khi đó, các giao dịch hoán đổi tài sản bằng USD mang lại cho các nhà đầu tư lợi nhuận nhưng lại hạn chế rủi ro như vậy.”

Bloomberg