Tesla dẫn đầu đà phục hồi của thị trường với cổ phiếu tăng 9%

Huyền Trần

Junior Analyst

Tesla công bố lợi nhuận cao hơn dự kiến nhờ tăng trưởng giao hàng. Trái phiếu chính phủ giảm trong ngày thứ ba liên tiếp khi kỳ vọng cắt giảm lãi suất của Fed giảm dần

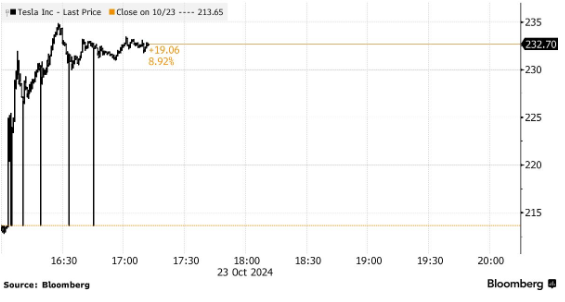

Tesla dẫn đầu đà phục hồi của thị trường, khi quỹ ETF Nasdaq 100 (QQQ) trị giá 300 tỷ USD về công nghệ đã tăng sau khi đóng cửa phiên giao dịch. Cổ phiếu Tesla tăng 9% sau khi công ty dự báo lượng giao xe sẽ tiếp tục tăng mạnh trong quý tới và cả năm sẽ đạt khối lượng gian hàng sẽ cao hơn dự kiến.

David Laut từ Abound Financial cho biết báo cáo thu nhập đang vào mùa sôi động và thị trường cổ phiếu còn nhiều tiềm năng tăng trưởng, đặc biệt khi bước vào giai đoạn thuận lợi. Tuy nhiên, sau đợt tăng cao kỷ lục tuần trước, nhà đầu tư bắt đầu lo lắng về các rủi ro ngắn hạn như báo cáo thu nhập của các công ty công nghệ lớn, báo cáo việc làm tháng 10, bầu cử Mỹ và cuộc họp của Fed.

Daniel Skelly từ Morgan Stanley Wealth Management nhấn mạnh rằng dù thị trường có thể biến động mạnh hơn khi tiến gần đến cuộc bầu cử, triển vọng dài hạn vẫn tích cực. Sự điều chỉnh của thị trường tuần này chỉ là một đợt thoái lui ngắn hạn và bình thường trong xu hướng chung.

Chỉ số S&P 500 giảm 0.9%, Nasdaq 100 giảm 1.6%, và Dow Jones giảm 1%. IBM giảm giá do doanh thu không đạt kỳ vọng, trong khi T-Mobile Mỹ nâng dự báo số lượng thuê bao nhờ một quý tăng trưởng ấn tượng.

Lợi suất trái phiếu chính phủ Mỹ kỳ hạn 10 năm tăng lên 4.23%. Đồng USD tăng giá, đồng JPY giảm xuống mức thấp nhất trong gần ba tháng, làm dấy lên lo ngại về khả năng Nhật Bản có thể can thiệp vào thị trường. Đồng CAD cũng giảm khi BoC đẩy nhanh tiến trình nới lỏng chính sách.

Tesla tăng mạnh sau phiên giao dịch

Jonathan Krinsky từ BTIG lưu ý rằng thị trường chứng khoán cuối cùng đã phản ứng trước sự biến động của trái phiếu và đồng USD. Trước đó, nhà đầu tư tin rằng nền kinh tế mạnh hơn dự báo đang điều chỉnh giá trái phiếu hợp lý, nhưng giờ đây tốc độ thay đổi đang gây lo ngại.

Giá quyền chọn trái phiếu chính phủ bảo vệ nhà đầu tư khỏi lạm phát tiếp tục tăng mạnh, đạt mức cao nhất năm. Mặc dù thị trường vẫn kỳ vọng Fed sẽ giảm lãi suất trong hai cuộc họp còn lại của năm, kỳ vọng về mức độ cắt giảm lãi suất trong năm tới đang giảm dần.

Giá quyền chọn trái phiếu chính phủ bảo vệ nhà đầu tư khỏi lạm phát đang tăng cao, theo Andrew Brenner từ NatAlliance Securities. Ông cho rằng tình hình chính trị, đặc biệt là cuộc bầu cử sắp tới và khả năng một đảng chiếm ưu thế, đang ảnh hưởng đến cấu trúc lãi suất. Điều này khiến các nhà đầu tư phải thận trọng hơn. Dù có khả năng điều chỉnh lãi suất, nhưng điều này cần đến một báo cáo việc làm yếu hoặc một bất ngờ trong cuộc bầu cử.

Giá quyền chọn trái phiếu chính phủ bảo vệ nhà đầu tư khỏi lạm phát

Tiffany Wilding từ Pacific Investment Management Co cảnh báo rằng nhà đầu tư không nên lo lắng quá nhiều về sự tăng lên gần đây của lợi suất trái phiếu. Bà chỉ ra rằng trong sáu chu kỳ cắt giảm lãi suất lớn gần đây của Fed, sự thay đổi trong lợi suất trái phiếu chính phủ kỳ hạn 10 năm sau lần cắt giảm đầu tiên không thường xuyên dự đoán chính xác về quy mô của các đợt cắt giảm tiếp theo hay khả năng nền kinh tế Mỹ rơi vào suy thoái. Thực tế, lợi suất thường tăng trong tháng sau lần cắt giảm đầu tiên.

Bà cũng nhấn mạnh rằng hiệu suất thị trường cổ phiếu trong tháng đầu tiên sau khi Fed bắt đầu cắt giảm lãi suất cũng không phải là chỉ báo tốt cho hiệu suất kinh tế trong tương lai. Trong quá khứ, cổ phiếu thường có xu hướng tăng trong tháng đầu tiên sau khi bắt đầu cắt giảm lãi suất, mặc dù sự phân hóa trở nên rõ ràng hơn theo thời gian.

Xét về hai chu kỳ năm 1995 và 2007, bà Wilding cho biết cổ phiếu có vốn hóa nhỏ nhỏ (được đo bằng chỉ số Russell 2000) đều tăng trong tháng đầu tiên sau lần cắt giảm đầu tiên (lần lượt 4.6% và 6.9%). Tuy nhiên, hiệu suất cổ phiếu giảm 4.4% trong năm sau lần cắt giảm năm 2007, trong khi lại tăng 21% trong năm sau điều chỉnh năm 1995.

Nicholas Colas từ DataTrek Research cho biết, dù lợi suất trái phiếu chính phủ kỳ hạn 10 năm có biến động gần đây, ông vẫn lạc quan về các cổ phiếu có vốn hóa lớn của Mỹ. Ông cho rằng lịch sử cho thấy lo ngại về lãi suất tăng do thâm hụt ngân sách là không đáng lo ngại trong ngắn hạn. Ông nhận định rằng lợi suất cao hơn phản ánh tăng trưởng kinh tế mạnh mẽ và lợi nhuận doanh nghiệp sẽ tiếp tục tăng trong các quý tới.

Ryan Grabinski từ Strategas cho rằng việc giảm bớt dự đoán về cắt giảm lãi suất trong năm tới sẽ giúp đạt được mục tiêu 15% tăng trưởng lợi nhuận dễ dàng hơn. Tuy nhiên, các đợt cắt giảm lãi suất không giải quyết được những thách thức mà S&P 500 đang đối mặt trong việc đạt được mục tiêu tăng trưởng đó. Ông cũng lưu ý rằng doanh thu đang có dấu hiệu chậm lại, và nếu các nhà phân tích cho rằng việc cắt giảm lãi suất sẽ làm giảm chi phí lãi suất, quan điểm này đang dần trở nên yếu đi.

Cuối cùng, Jose Torres từ Interactive Brokers cảnh báo rằng thị trường cổ phiếu đang rất mong manh trước những rủi ro sắp tới. Ông nhấn mạnh rằng kỳ vọng về lợi nhuận trong năm tới đang rất lạc quan, điều này càng làm tăng tầm quan trọng của dự báo trong tương lai hơn là dựa vào kết quả trong quá khứ. Với định giá hiện tại khoảng 22 lần lợi nhuận dự kiến của năm tới, bất kỳ sự thất vọng nào về triển vọng lợi nhuận có thể tác động lớn đến hiệu suất thị trường cổ phiếu.

Bloomberg