Thâm hụt ngân sách "báo động đỏ" do chi phí lãi vay của chính phủ Mỹ tăng vọt lên trên 1 nghìn tỷ USD

Đặng Thùy Linh

Junior Analyst

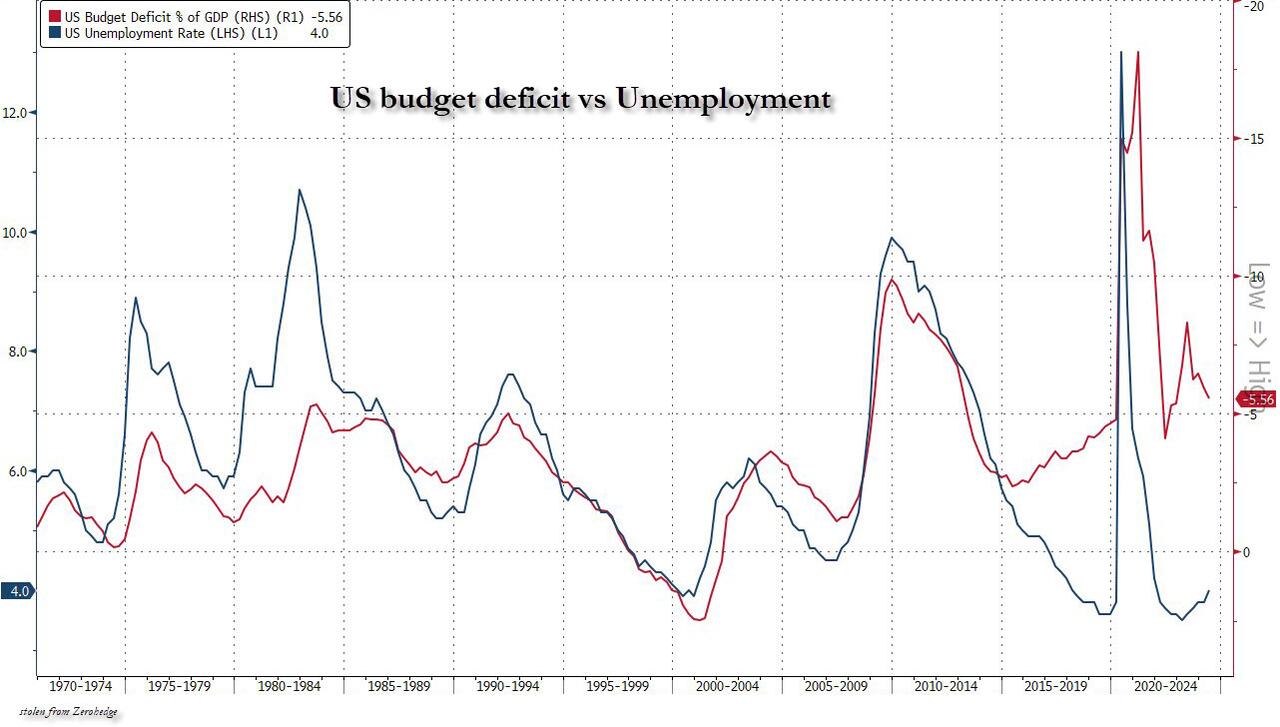

2024 đã từng được dự đoán là năm mà tình trạng thâm hụt ngân sách của Hoa Kỳ, vốn đang mất kiểm soát, sẽ dần bình thường hóa, và sau 2 năm khủng hoảng, Hoa Kỳ được kỳ vọng sẽ chấm dứt tình trạng chi tiêu hoang phí.

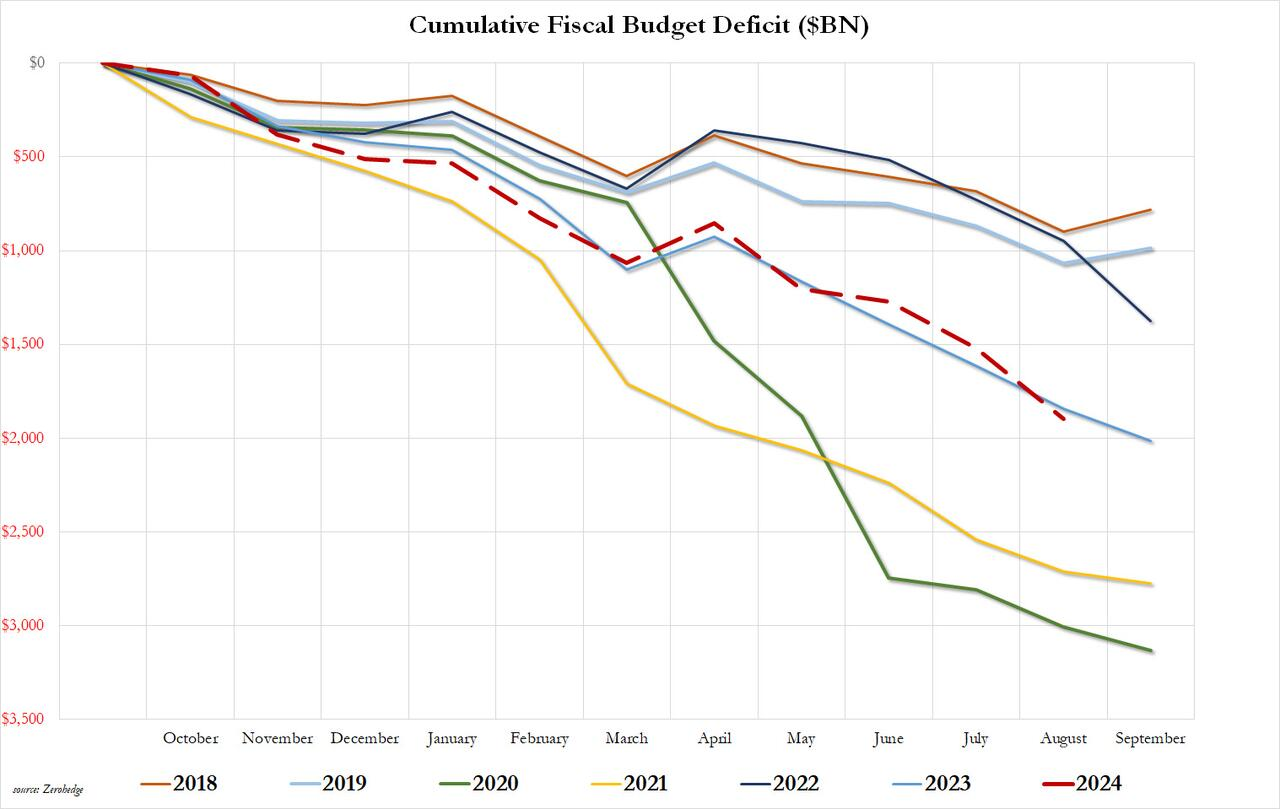

Trong một thời gian ngắn, thâm hụt tích lũy của Hoa Kỳ ban đầu đã vượt năm 2023 - hãy tưởng tượng năm 2021 và 2022 khi thâm hụt đạt mức đáng kinh ngạc là 18% GDP.

Sau đó đã chậm lại trong vài tháng, rồi lại tăng tốc lên mức đỉnh trong năm 2023 vào tháng 8.

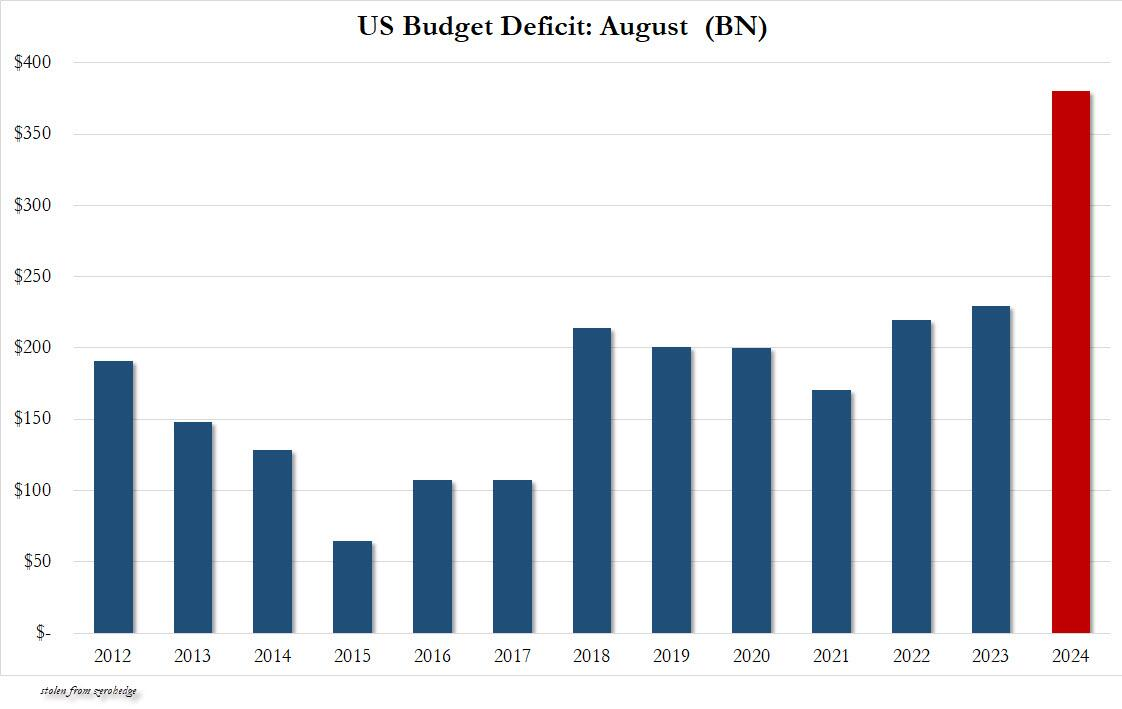

Khi điều này xảy ra: thâm hụt ngân sách tháng 8 đã lên tới 380 tỷ USD, tăng hơn 50% so với mức 243 tỷ USD của tháng 7, tăng 66% so với cùng kỳ năm ngoái, và cao hơn gần 100 tỷ USD so với ước tính trung bình là 292.5 tỷ USD, đó có thể là lý do tại sao Bộ Tài chính lặng lẽ công bố con số này vào 5 giờ sáng theo giờ miền Đông khi mọi người đang ngủ, chứ không phải thời điểm thông thường là 2 giờ chiều theo giờ miền Đông.

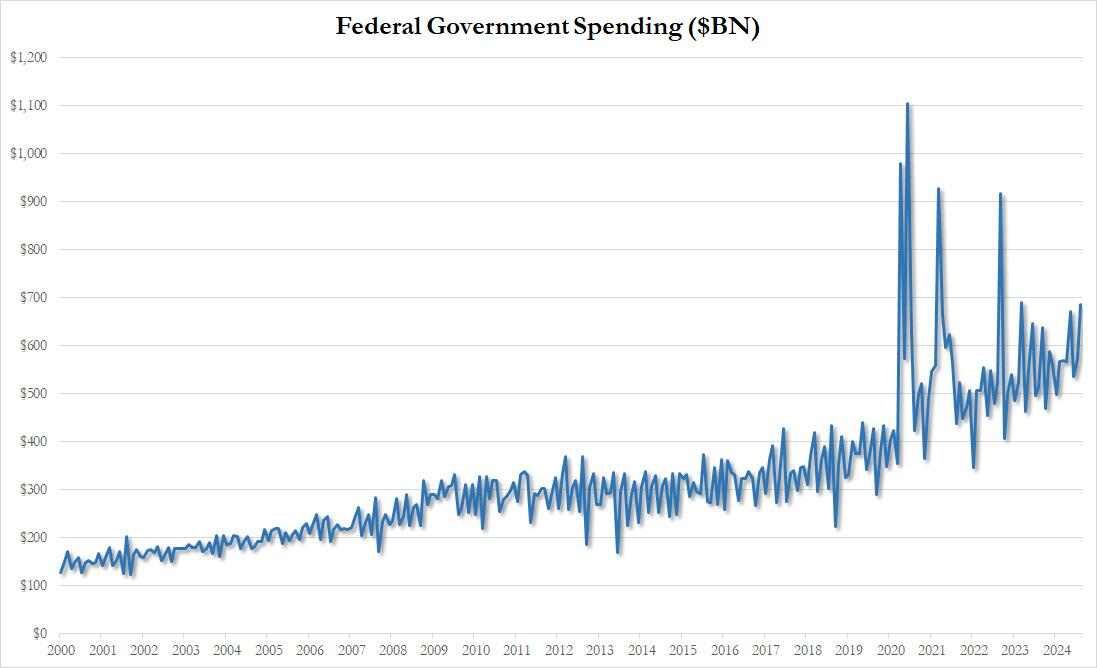

Đúng vậy, trong một năm khi thâm hụt ngân sách hàng tháng cứ đi theo một cách không ổn định, ai đó trong chính quyền Biden đã có ý tưởng sáng suốt rằng nên chi tiêu một số tiền khổng lồ để kích thích nền kinh tế nhằm tránh suy thoái trước cuộc bầu cử, và đúng như dự đoán, chi tiêu của chính phủ đã tăng vọt khi các khoản chi đạt mức đáng kinh ngạc 686 tỷ USD, mức đỉnh kể từ tháng 3 năm 2023, chỉ có vài tháng khủng hoảng trong thời kỳ đại dịch covid chứng kiến mức chi tiêu lớn hơn trong một tháng bất kỳ.

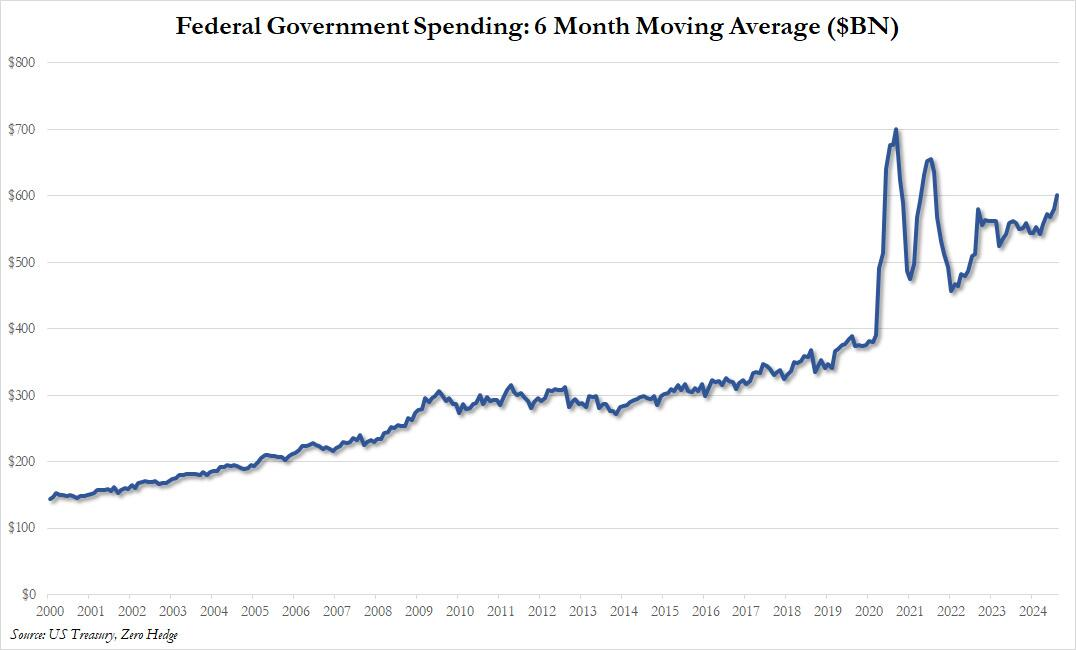

Dưới đây là một cách khác để trình bày dữ liệu - dử dụng đường MA6 tháng và nó vừa đạt mức đỉnh kể từ đại covid.

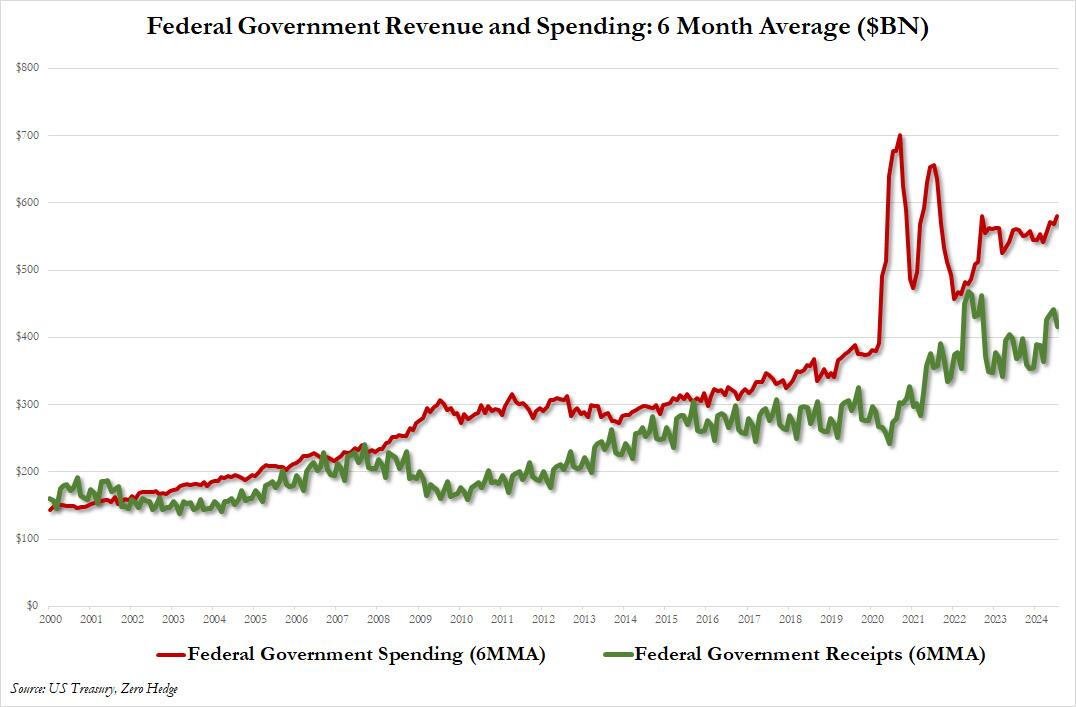

Đối với những ai thắc mắc về hiệu quả thu ngân sách của chính phủ trong giai đoạn chi tiêu bùng nổ này, đây là câu trả lời:

Điều này đáng chú ý vì trong khi chi tiêu tăng vọt, doanh thu cũng phục hồi, phần lớn là nhờ thuế trên thặng dư vốn từ thị trường chứng khoán đang tăng vọt.

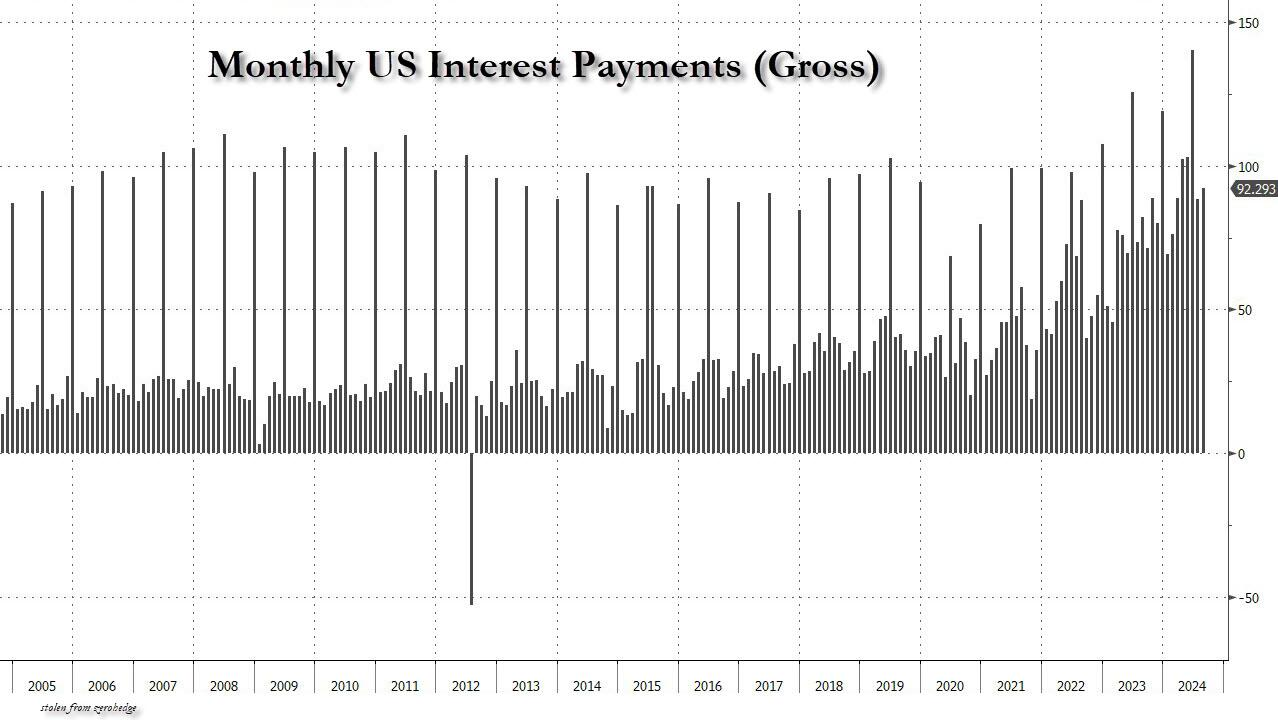

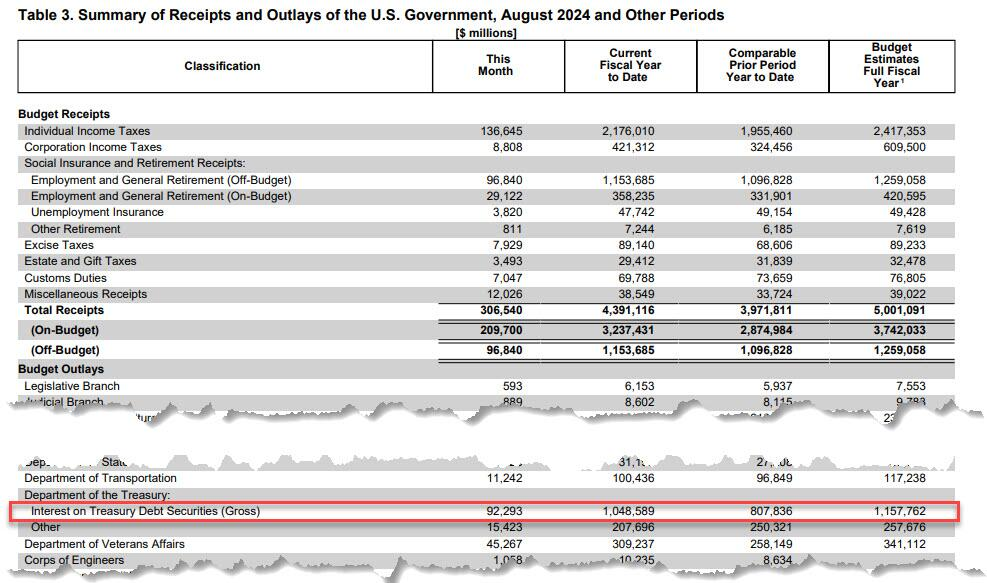

Tuy nhiên, nhìn vào bức tranh toàn cảnh khá đáng lo ngại, thật không may là mọi thứ đang đi xuống vì một lý do đơn giản: chúng ta đã vượt qua "Khoảnh khắc Minsky" trong cách chính phủ Mỹ chi trả cho lãi suất của khoản nợ, vốn đang đạt mức đỉnh kỷ lục mỗi ngày - hiện đã vượt qua 35.3 nghìn tỷ USD - và đang tăng thêm khoảng 1 nghìn tỷ USD/100 ngày. Điều đó có nghĩa là với lãi suất ở mức đỉnh trong 40 năm, dự báo của chúng tôi vào tháng 7 năm ngoái cuối cùng đã trở thành hiện thực vì theo tuyên bố ngân sách hôm nay, số tiền chi trả cho lãi suất gộp trong tháng 8 là 92.3 tỷ USD.

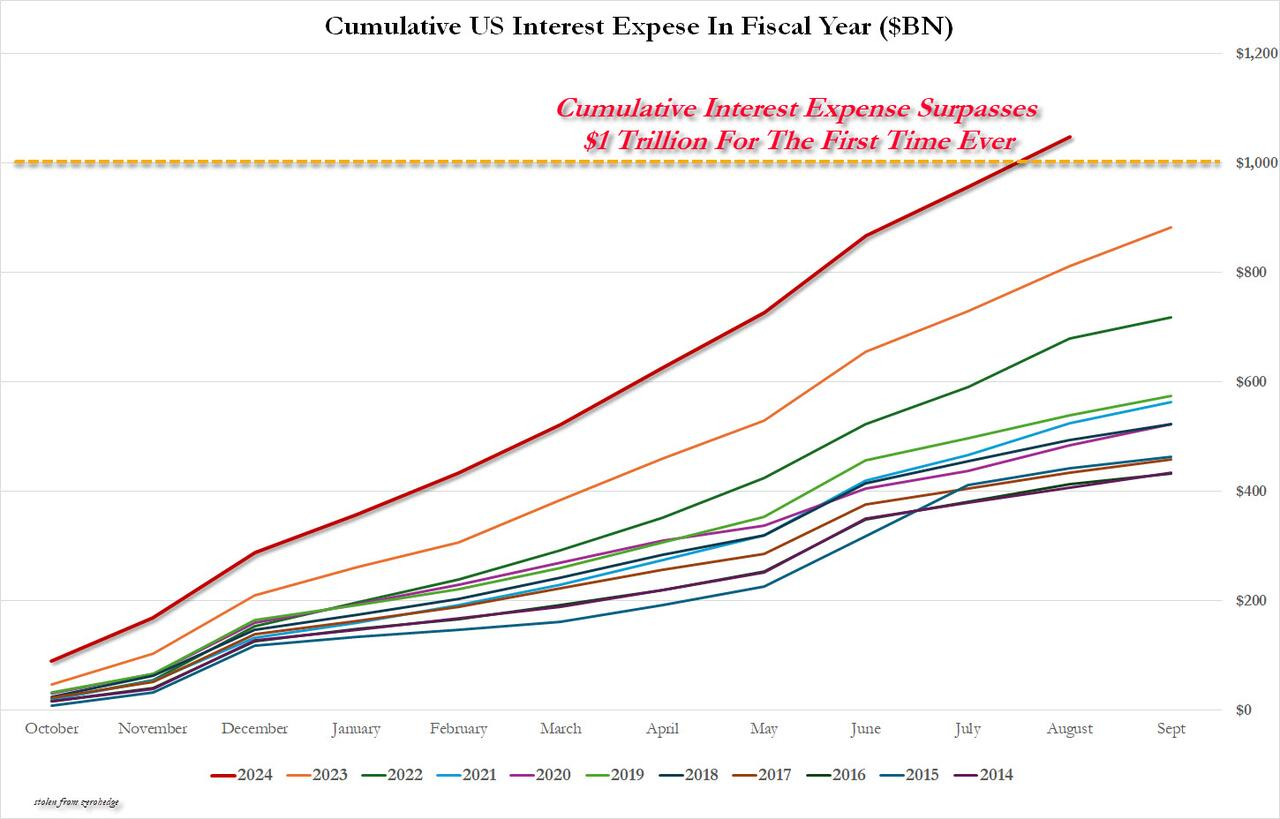

Điều đó có nghĩa là tổng số tiền tích lũy cho năm tài chính 2024 - khi chỉ còn một tháng nữa là kết thúc năm tài chính (ngày 30 tháng 9) - đã đạt mức đỉnh mọi thời đại là 1.049 nghìn tỷ USD, lần đầu tiên trong lịch sử lãi suất đối với các khoản nợ của Hoa Kỳ vượt mức 1 nghìn tỷ USD.

Và tệ hơn nữa, con số này thậm chí không được tính theo năm (chỉ tính cho 11 tháng trong năm): nếu tính theo năm, nợ của Mỹ đạt 1.158 nghìn tỷ USD, hoặc làm tròn lên 1.2 nghìn tỷ USD, theo Bộ Tài chính.

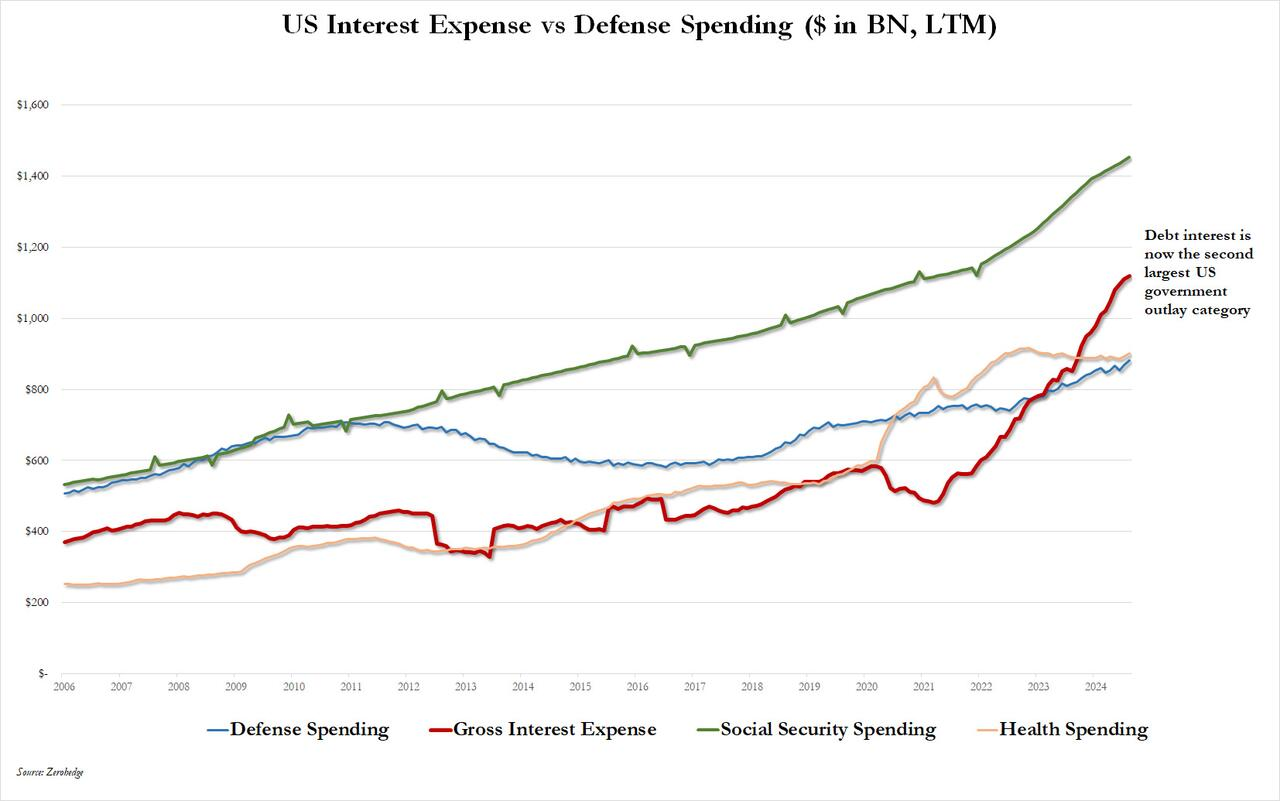

Và điều đáng kinh ngạc là tính đến thời điểm hiện tại, lãi gộp đối với khoản nợ của Hoa Kỳ đã không chỉ vượt qua chi tiêu cho quốc phòng mà còn cả nn sinh thu nhập, y tế, phúc lợi cựu chiến binh cũng như medicare, và hiện là khoản chi lớn thứ hai của chính phủ Hoa Kỳ, chỉ sau an sinh xã hội, với mức chi khoảng 1.5 nghìn tỷ USD/năm.

Đặc biệt, những dữ liệu mới nhất xác nhận rằng chi phí lãi của Hoa Kỳ sẽ đạt mức khủng khiếp là 1.6 nghìn tỷ USD vào cuối năm.

Điều đó có nghĩa là chi phí lãi sẽ sớm vượt qua chi tiêu cho an sinh xã hội và trở thành khoản chi lớn nhất của chính phủ Hoa Kỳ, sớm nhất là vào cuối năm 2024 hoặc đầu năm 2025.

Điều này đặt ra câu hỏi: tại sao Trump lại muốn nắm quyền khi mọi thứ đang trên bờ vực sụp đổ. Hãy để Kamala lo chuyện này.

Zerohedge