Thế giới dưới lăng kính của Trump

Huyền Trần

Junior Analyst

Từ sự bất định kinh tế toàn cầu đến các chính sách tiền tệ trái chiều, thị trường đang xoay chuyển theo một triết lý "tổng bằng không" nơi lợi ích của một bên là tổn thất của bên khác, phản ánh rõ nét thế giới quan của Trump.

Hãy chuẩn bị quen với tình trạng này: Sự hoang mang trước các tín hiệu từ nền kinh tế toàn cầu, kết hợp với sự bất định sâu sắc do Donald Trump sắp trở lại Nhà Trắng, đang đẩy thị trường vào những hướng đi trái ngược. Trong bốn năm tới, thế giới có thể vận hành theo một triết lý "tổng bằng không", nơi lợi ích của một bên chỉ có được bằng cái giá phải trả của bên khác. Điều này đã dẫn đến những quyết định bất ngờ từ các ngân hàng trung ương và các phản ứng khó hiểu của thị trường trong vài ngày qua.

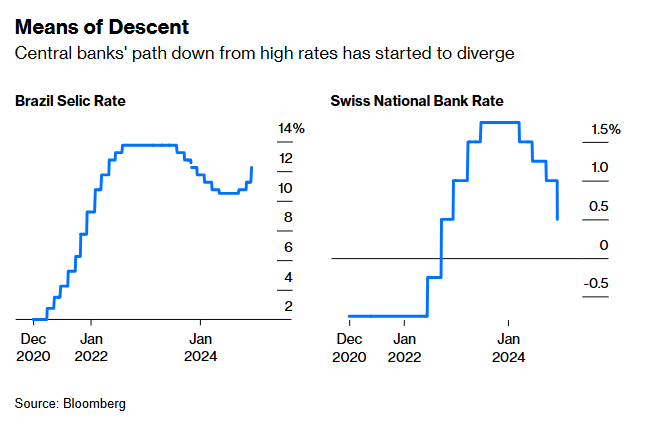

Hai ngân hàng trung ương đại diện cho sự khởi đầu và kết thúc của giai đoạn giảm lãi suất cao là Brazil và Thụy Sĩ. Chỉ trong vài giờ từ thứ Tư đến thứ Năm, Brazil bất ngờ thông báo tăng lãi suất qua đêm (Selic) thêm một điểm phần trăm, trong khi Ngân hàng Quốc gia Thụy Sĩ lại cắt giảm lãi suất chính sách nửa điểm phần trăm. Cả hai động thái đều vượt ngoài dự đoán.

Tại sao lại có sự khác biệt này?

Con đường giảm lãi suất cao của các ngân hàng trung ương đã bắt đầu phân kỳ

Đối với Brazil, lạm phát đang tăng mạnh trở lại. Đây là vấn đề kinh tế lớn nhất mà quốc gia này đã phải đối mặt suốt nhiều thế hệ. Trước đây, lạm phát dường như đã được kiểm soát, cho phép ngân hàng trung ương hạ lãi suất, nhưng hiện tại kỳ vọng lạm phát đang bùng lên, buộc họ phải hành động mạnh tay. Trong đại dịch, Brazil từng áp dụng lãi suất thực âm để kích thích kinh tế, nhưng giờ đây họ phải quay lại chính sách tăng lãi suất quyết liệt nhằm ngăn chặn lạm phát. Điều này trở nên phức tạp hơn khi đồng real vừa rớt xuống mức thấp nhất, tỷ giá USD/giảm xuống dưới 6. Sự mất giá này đẩy giá hàng nhập khẩu lên cao, làm gia tăng áp lực lạm phát.

Kỳ vọng lạm phát của Brazil đã từng kiểm soát được nhưng rồi lại mất khống chế

Tình huống này cũng mang một sự mỉa mai sâu sắc. Năm 2010, khi Guido Mantega, lúc đó là Bộ trưởng Tài chính, chỉ trích các quốc gia khác về việc tiến hành "cuộc chiến tiền tệ" chống lại Brazil, ông cho rằng chính sách này khiến đồng real trở nên quá mạnh và làm suy giảm năng lực cạnh tranh của các nhà xuất khẩu. Khi ấy, chính sách "làm nghèo hàng xóm" và sự thoái trào toàn cầu hóa được coi là hệ quả của cuộc khủng hoảng tài chính toàn cầu. Một thập kỷ sau, Brazil dường như đã "chiến thắng" cuộc chiến tiền tệ với đồng real hiện nay yếu hơn rất nhiều. Nhưng nghịch lý thay, kết quả này lại gây ra nhiều vấn đề hơn là mang lại lợi ích.

Brazil

Những phàn nàn của Brazil liệu có thực sự hợp lý? Khi đó, tôi phụ trách chuyên mục Lex của Financial Times và từng xuất bản một bức thư châm biếm được cho là từ Ben Bernanke, Chủ tịch Fed lúc bấy giờ, gửi đến Guido Mantega để phản bác quan điểm của ông. Những lập luận trong thư vẫn còn giá trị đến ngày nay. Khi các quốc gia thực hiện chính sách tiền tệ cần thiết để hỗ trợ nền kinh tế của mình (như Mỹ buộc phải duy trì lãi suất thấp hơn Brazil tại thời điểm đó), điều này thường dẫn đến áp lực tăng giá lên đồng tiền của nước khác.

Vào thời điểm đó, nhu cầu nguyên liệu thô từ Trung Quốc tăng vọt đã đẩy giá trị đồng tiền của các nước xuất khẩu hàng hóa như Brazil lên cao. Hiện tại, giá nguyên liệu thô suy giảm đã góp phần làm đồng USD mạnh lên. Tuy nhiên, những biến động này thường tự cân bằng theo thời gian. Với việc Trump công khai mong muốn đồng USD suy yếu, có lẽ giờ là lúc Brazil nên gửi một bức thư tương tự đến ông.

Cuộc chiến tiền tệ mà Brazil ước mình không thắng

Thụy Sĩ

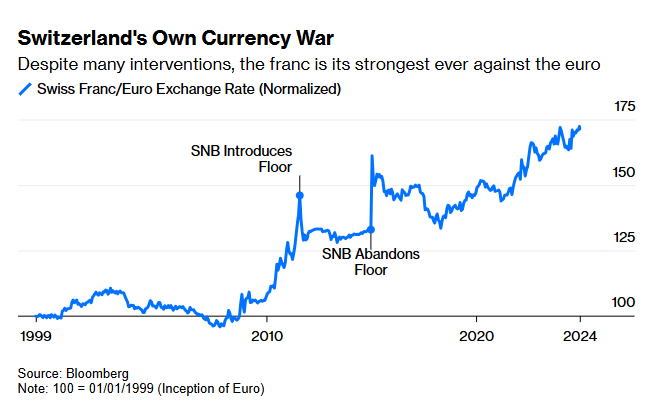

Ngân hàng Quốc gia Thụy Sĩ (SNB) lại chọn một con đường khác khi tìm cách làm suy yếu đồng franc, loại tiền mà họ tin rằng đã trở nên quá mạnh. Từ khi đồng euro ra đời năm 1999, Thụy Sĩ đã nỗ lực kiềm chế đà tăng giá của đồng franc. Công việc này trở nên đặc biệt khó khăn khi khu vực đồng euro rơi vào cuộc khủng hoảng nợ công sau cuộc khủng hoảng tài chính toàn cầu.

Mặc dù có nhiều sự can thiệp, đồng franc vẫn mạnh nhất so với đồng euro

Trong nhiều năm, SNB đã can thiệp mạnh mẽ vào thị trường để duy trì một mức sàn cho đồng franc so với đồng euro, nhưng họ phải từ bỏ chính sách này gần một thập kỷ trước do tình hình thị trường quá hỗn loạn. Chỉ trong năm qua, khi khu vực đồng euro tiếp tục đối mặt với những khó khăn, đồng franc lại phá vỡ các kỷ lục trước đó.

Hiện tại, vấn đề lớn nhất của Thụy Sĩ là bất ổn địa chính trị. Chủ tịch SNB Martin Schlegel chia sẻ với Bloomberg rằng ngân hàng này có thể cân nhắc quay lại áp dụng lãi suất âm. Tuy nhiên, ông cũng nhấn mạnh: “Với lần cắt giảm hôm nay, xác suất quay về lãi suất âm đã giảm đi đáng kể.” Rõ ràng, việc bảo vệ nền kinh tế trong một thế giới nơi lợi ích của một bên chỉ đến từ tổn thất của bên khác sẽ không dễ dàng như người ta kỳ vọng.

Canada

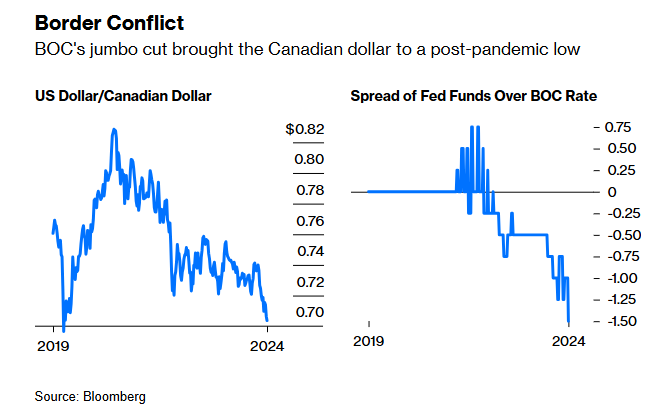

Ngân hàng Trung ương Canada (BoC) cũng không nằm ngoài làn sóng cắt giảm lãi suất khi quyết định hạ thêm 50 bps. Điều này khiến khoảng cách giữa lãi suất qua đêm của Canada và lãi suất quỹ liên bang của Mỹ chạm mức sâu nhất kể từ đại dịch. Không ngạc nhiên khi đồng CAD hiện cũng yếu nhất kể từ thời điểm đó.

Việc cắt giảm lớn của BOC đã đưa đồng Canada xuống mức thấp nhất sau đại dịch

Động thái này không phải để phản ứng với mối đe dọa thuế quan từ Trump mà nhằm ứng phó với nền kinh tế đang chậm lại, đủ để biện minh cho việc hạ lãi suất. Tuy nhiên, diễn biến này cũng cho thấy mức độ phức tạp mà thế giới sẽ phải đối mặt nếu Trump thực sự áp dụng các chính sách thuế quan mới.

Ngân hàng Trung ương châu Âu (ECB)

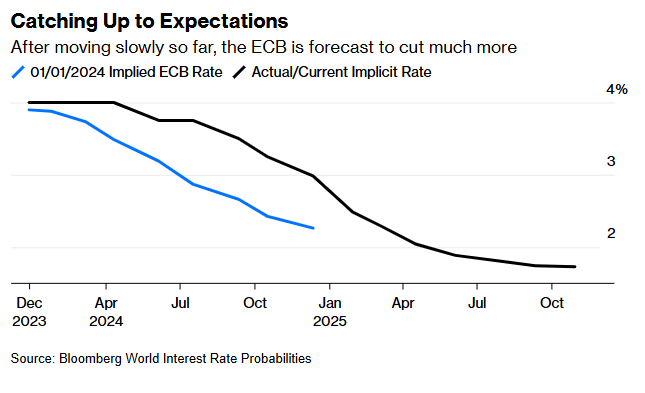

ECB là ngân hàng lớn nhất công bố thay đổi lãi suất trong tuần qua, và động thái lần này khá ấn tượng. Ngân hàng này đã giảm lãi suất mục tiêu thêm 25 bps, đánh dấu lần cắt giảm thứ ba liên tiếp. Đồng thời, ECB cũng nhấn mạnh rằng các đợt giảm lãi suất tiếp theo vẫn đang được lên kế hoạch.

ECB dự báo tiếp tục cắt giảm lãi suất

Mặc dù chưa giảm mạnh như kỳ vọng vào đầu năm nay, các giao dịch hoán đổi lãi suất qua đêm cho thấy thị trường đang chuẩn bị cho nhiều đợt cắt giảm nữa trong năm tới. Chủ tịch ECB Christine Lagarde khẳng định: “Hướng đi hiện tại là rất rõ ràng,” trong khi các quan chức ECB cũng tiết lộ với Bloomberg rằng các đợt cắt giảm tiếp theo có thể diễn ra tại hai cuộc họp tới.

Ngay cả khi không tính đến nguy cơ từ thuế quan mà Trump có thể áp đặt, kỳ vọng lạm phát của khu vực đồng euro đã suy yếu nghiêm trọng, buộc ECB phải áp dụng chính sách nới lỏng hơn. Dữ liệu lạm phát năm năm dự báo cho Ý và Mỹ cho thấy sự phân kỳ rõ ràng trong hai tháng gần đây. Trong khi kỳ vọng lạm phát của Mỹ đã vượt 2.5%, Ý lại chỉ xoay quanh mức 1.5%.

Đường dẫn lạm phát phân kỳ

Thông điệp gửi đến Fed là hãy lo ngại về nguy cơ kinh tế quá nóng, trong khi ECB lại phải đối mặt với nguy cơ rơi vào vòng xoáy giảm phát một lần nữa.

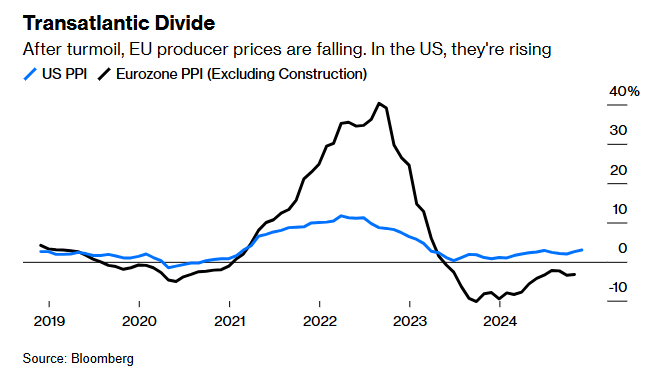

Khoảng cách ngày càng lớn giữa Mỹ và EU được thể hiện rõ qua chỉ số lạm phát giá sản xuất (PPI). Châu Âu, từng chịu tác động nặng nề từ PPI trong cuộc khủng hoảng năng lượng sau khi Ukraine bị xâm lược, nay đang ghi nhận giá sản xuất giảm. Ngược lại, tại Mỹ, các số liệu gần đây lại vượt kỳ vọng, cho thấy dấu hiệu tăng trưởng. Hiện tại, hai khối kinh tế đang vận hành theo những quỹ đạo trái ngược.

Sau khi hỗn loạn, giá sản xuất của EU đang giảm trong khi ở Hoa Kỳ lại tăng

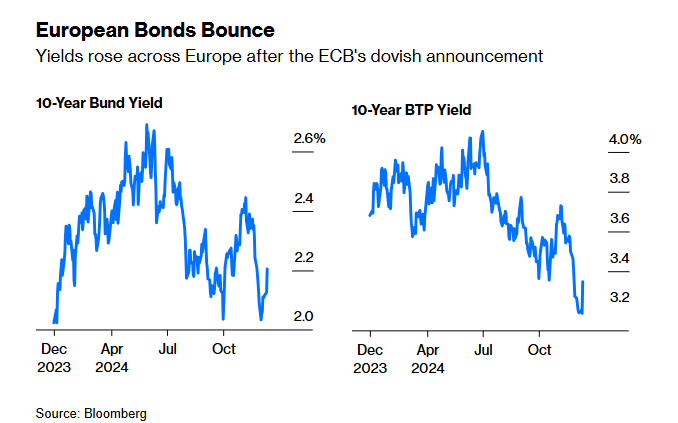

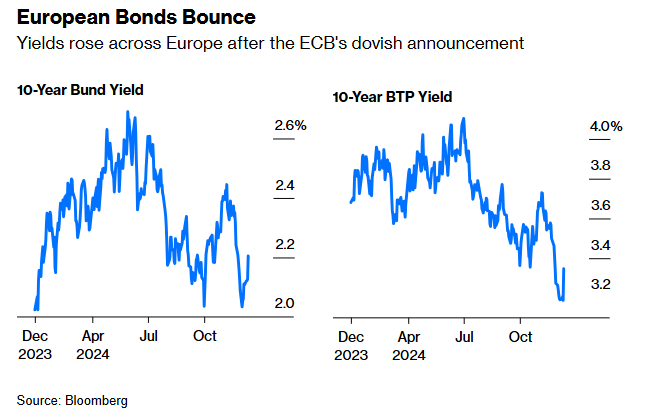

Tình trạng này phản ánh một phần hiệu ứng lan tỏa từ cú sốc năng lượng, buộc các ngân hàng trung ương phải điều chỉnh chính sách theo hướng khác nhau. Tuy nhiên, tác động lên thị trường trái phiếu lại không như dự đoán. Thông thường, việc các ngân hàng trung ương hạ lãi suất để đối phó giảm phát sẽ khiến lợi suất trái phiếu giảm. Nhưng lần này, các thị trường trái phiếu châu Âu ghi nhận mức tăng lợi suất hàng ngày lớn nhất trong tám tháng qua.

Lợi suất trái phiếu tăng trên khắp châu Âu sau thông báo dovish của ECB

Hiện tượng này khá khó giải thích. Chủ tịch ECB, Christine Lagarde, cho rằng vẫn tồn tại những câu hỏi về mức "lãi suất trung lập", nơi nền kinh tế đạt trạng thái cân bằng. Dù vậy, ECB tin rằng lãi suất hiện tại đang cao hơn mức này. Điều này có thể được hiểu như một tín hiệu "hawish" nhẹ, nhưng có lẽ phản ánh việc các nhà đầu tư điều chỉnh danh mục sau thời gian dài lợi suất giảm mạnh. Như Marc Chandler của Bannockburn Global FX nhận định, cuộc họp ECB vừa qua đã loại bỏ rủi ro sự kiện lớn cuối cùng trước kỳ nghỉ lễ, tạo cơ hội để nhà đầu tư tái cân bằng vị thế.

Mô hình Yale và áp lực lên các quỹ tài trợ đại học

Năm 2024 là một năm đầy thách thức đối với các quỹ tài trợ đại học. Áp lực rút vốn khỏi Israel, một quá trình phức tạp hơn tưởng tượng, đã đưa họ vào tâm điểm tranh cãi. Đồng thời, nhiệm vụ chính là đảm bảo lợi nhuận vững chắc cũng ngày càng khó khăn hơn.

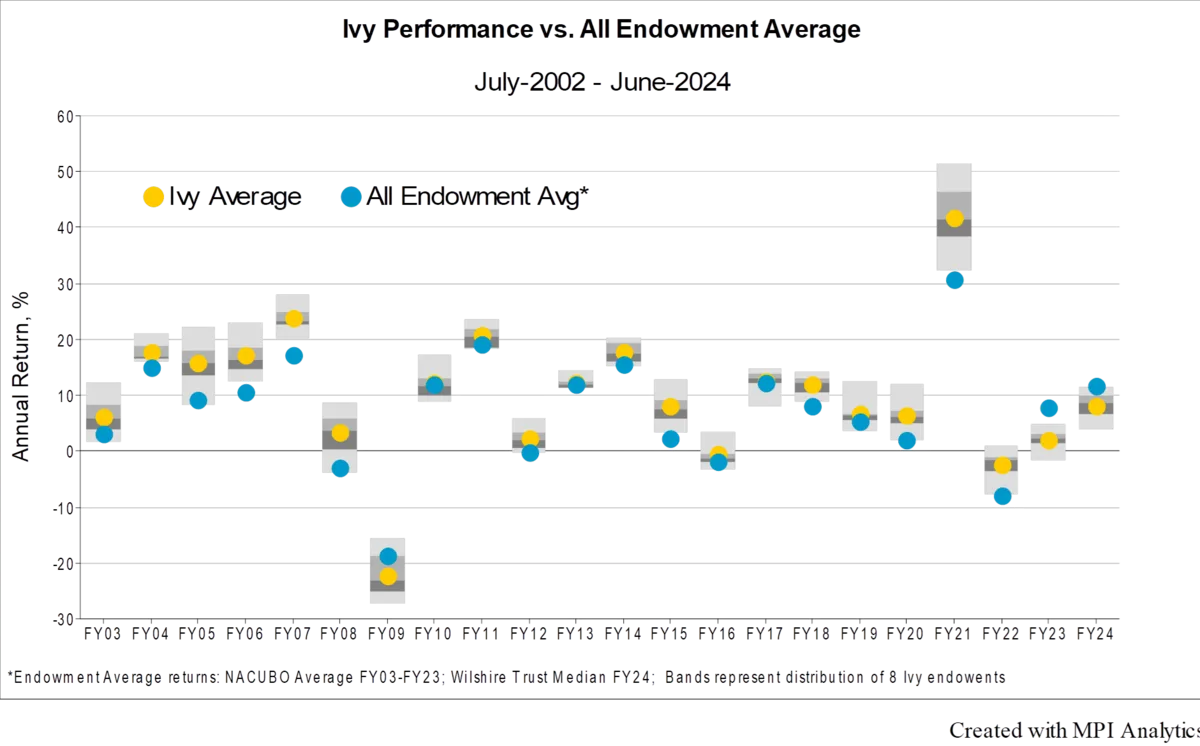

Hiệu quả hoạt động của các quỹ tài trợ phụ thuộc vào chiến lược phân bổ tài sản, được xây dựng dựa trên khả năng chấp nhận rủi ro. Dữ liệu mới nhất từ Markov Processes International (MPI), đơn vị theo dõi hiệu suất của các quỹ Ivy League, cho thấy đây là năm thứ hai liên tiếp nhóm Ivy không đạt được mức lợi nhuận của danh mục tham chiếu 70/30 (70% cổ phiếu, 30% trái phiếu). Điều này làm dấy lên nghi vấn về tính hiệu quả của "Mô hình Yale", chiến lược đầu tư do David Swensen, nhà quản lý quỹ của Yale, sáng tạo và từng cách mạng hóa cách tiếp cận thị trường tư nhân.

Dù đã cải thiện so với năm ngoái, hiệu suất của các quỹ Ivy vẫn thấp hơn mức trung bình của các quỹ tài trợ khác, điều chưa từng xảy ra trong hơn hai thập kỷ. Biểu đồ từ MPI cho thấy sự sa sút rõ rệt:

So sánh hiệu suất giữa Ivy và các quỹ khác

Nguyên nhân nào khiến các quỹ Ivy thất thế? Theo Michael Markov từ MPI, chính sự thiếu tiếp xúc với cổ phiếu nội địa (đặc biệt là nhóm "Magnificent Seven" trong lĩnh vực công nghệ), ưu tiên đầu tư mạo hiểm và gia tăng thị phần vốn tư nhân đã làm giảm hiệu quả. Các quỹ theo Mô hình Yale thường duy trì tỷ lệ cổ phiếu công khai rất thấp. Trong khi đó, các quỹ nhỏ hơn, không đủ nguồn lực đầu tư lớn vào tài sản tư nhân, thường lựa chọn cổ phiếu và trái phiếu công khai, chiến lược mang lại lợi thế rõ rệt trong năm nay.

Các quỹ tài trợ có lợi thế đặc biệt với khả năng đầu tư dài hạn gần như vô hạn. Các giám đốc đầu tư (CIO) áp dụng Mô hình Yale thường ưu tiên thị trường tư nhân, tìm kiếm lợi thế từ "phần bù kém thanh khoản" cùng những cơ hội lợi nhuận không có trên thị trường công khai. Theo các mô hình dựa trên hiệu suất của MPI, phần lớn danh mục cổ phiếu của các quỹ Ivy đến từ thị trường tư nhân, được chia đều giữa vốn cổ phần tư nhân (buyout) và vốn đầu tư mạo hiểm.

Từ sau cuộc khủng hoảng tài chính toàn cầu (GFC), vốn cổ phần tư nhân đã dần thay thế quỹ phòng hộ, nhưng tỷ lệ phân bổ cho cổ phiếu và trái phiếu Mỹ hiện tại chỉ còn dưới 20%.

Hiệu quả dài hạn của Mô hình Yale như thế nào? Theo MPI, trong 20 năm qua, quỹ của Yale dẫn đầu với lợi nhuận 10.3%, theo sau là Princeton với 9.9%. Ngoài nhóm Ivy, quỹ của MIT đạt lợi nhuận 10.7%. Trong khi đó, danh mục 70% cổ phiếu toàn cầu và 30% trái phiếu Mỹ chỉ đạt 6.8%. Michael Markov nhận định rằng hiệu suất thấp của nhóm Ivy trong những năm gần đây chỉ là hiện tượng ngắn hạn.

Về dài hạn, hiệu suất vẫn chứng minh tính ưu việt của Mô hình Yale khi tập trung vào thị trường tư nhân. Tuy nhiên, kết quả gần đây cũng cho thấy lợi ích của chiến lược đơn giản 70/30, đặc biệt khi điều chỉnh theo rủi ro. Dẫu vậy, khó có khả năng các quỹ Ivy thay đổi thói quen phân bổ tài sản hay khẩu vị rủi ro của mình.

Trong năm nay, Harvard, quỹ tài trợ lớn nhất nước Mỹ, đạt lợi nhuận 9.6%, đứng thứ ba sau Columbia và Brown. Thành công của Harvard gắn liền với việc tăng tỷ lệ tiếp xúc với cổ phiếu công nghệ thông qua các quỹ cổ phiếu và quỹ phòng hộ. MPI nhấn mạnh rằng những nhà quản lý quỹ đã chuyển hướng sang cổ phiếu công nghệ có lý do để hài lòng, đặc biệt trong bối cảnh các khoản quyên góp từ cựu sinh viên sụt giảm do áp lực chính trị tại các trường đại học.

Bloomberg