Thị trường bullish: Liệu đà tăng của nhóm cổ phiếu vốn hoá nhỏ tại Mỹ chỉ mới bắt đầu?

Đặng Thùy Linh

Junior Analyst

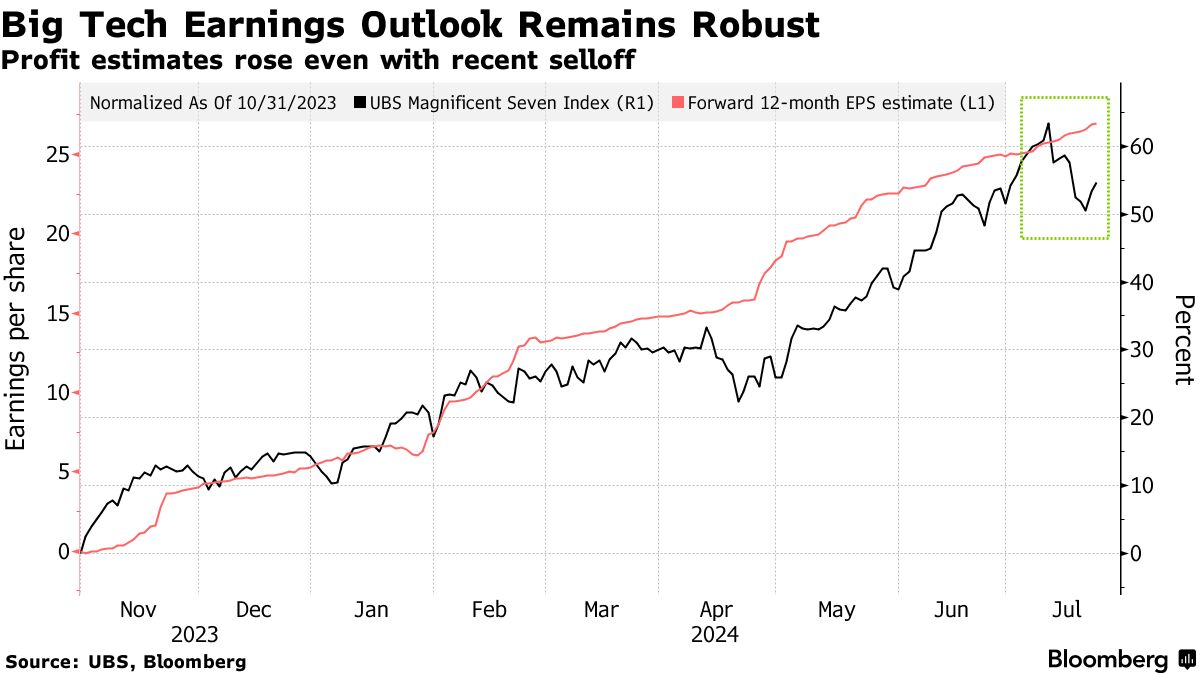

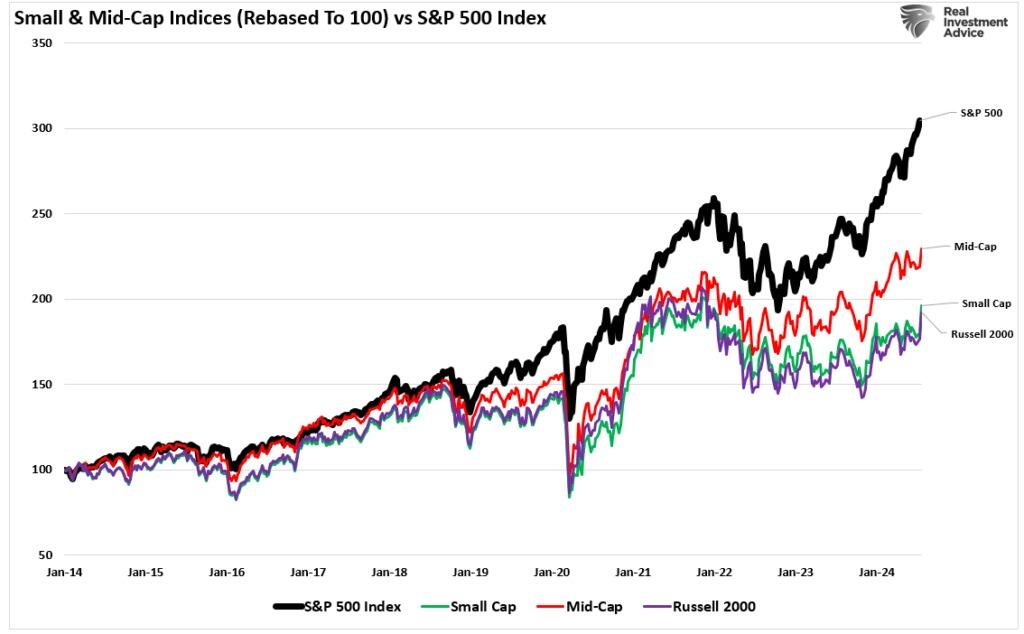

Trong vài năm trước, một số ít “Mega-Capitalization” đã thống trị lợi nhuận thị trường và thúc đẩy thị trường bullish. Nhưng liệu sự thống trị của số ít cổ phiếu có thể tiếp tục thúc đẩy thị trường bullish hay không. Hơn nữa, phạm vi của đà tăng đối với thị trường bullish vẫn là mối quan tâm của phe đầu cơ.

Kể từ đầu năm nay, vấn đề “bad breadth” đã trở thành mối quan tâm đối với đà tăng hiện tại của thị trường bullish. Xét trong quá khứ, điều đó là do các giai đoạn thị trường tăng trong phạm vi hẹp thường diễn ra trước các đợt điều chỉnh ngắn hạn và thị trường bearish.

Tuy nhiên, khi Cục Dự trữ Liên bang chuẩn bị cắt giảm lãi suất lần đầu tiên kể từ năm 2020, có vẻ như một sự thay đổi đang diễn ra. Sau báo cáo CPI gần đây nhất, đã có sự luân chuyển rõ ràng từ những cổ phiếu dẫn đầu thị trường trước đó sang những cổ phiếu ít được quan tâm. Quan trọng hơn, độ rộng của thị trường đã được cải thiện đáng kể, với chỉ số Advance-Decline của NYSE đạt đỉnh mọi thời đại. Hơn nữa, các phân kỳ âm trước đó trong chỉ số RSI và số lượng cổ phiếu có giá nằm trên DMA 50 cũng đang tăng lên.

Điều đó nghĩa là gì?

“Diễn biến thị trường gần đây mang lại cảm giác tươi mới và có thể là dấu hiệu của một thị trường bullish, khi nhiều cổ phiếu đóng góp vào đà tăng giá, đẩy các chỉ số chứng khoán lên mức đỉnh kỷ lục.” theo Yahoo Finance.

Theo dữ liệu lịch sử, độ rộng được cải thấy cho thấy sức khỏe của thị trường bullish đang ngày càng tích cực. Tuy nhiên, với phe đầu cơ lạc quan với triển vọng cắt giảm lãi suất của Cục Dự trữ Liên bang, liệu sự mở rộng gần đây của thị trường có bền vững không?

Điều này là có thể. Tuy nhiên, như Sentiment Trader đã lưu ý gần đây: “Sau hơn một tháng có sự phân kỳ đáng kể giữa các chỉ số và cổ phiếu riêng lẻ, những điều này phần lớn đã được giải quyết trong một "cú" thay đổi ngoạn mục vào cuối tuần trước. Mặc dù mức đỉnh mới về độ rộng tích lũy là một dấu hiệu tích cực trong dài hạn, nhưng lợi nhuận trong ngắn hạn lại đáng nghi ngờ hơn khi S&P 500 đã vượt xa độ rộng toàn thị trường.”

Trong trường hợp này, có những rủi ro đối với đà tăng hiện tại của cổ phiếu vốn hóa nhỏ cần được hiểu rõ.

Rủi ro đối với Russell

Với việc Fed cắt giảm lãi suất và triển vọng về một nhiệm kỳ tổng thống ủng hộ tăng trưởng, cắt giảm thuế và thuế quan, không có gì ngạc nhiên khi xuất hiện những câu chuyện về lý do tại sao đà tăng sẽ mở rộng với các công ty vốn hóa vừa và nhỏ dẫn đầu.

Tuy nhiên, mặc dù có thể như vậy, nhiều vấn đề vẫn còn tồn tại ở các công ty này.

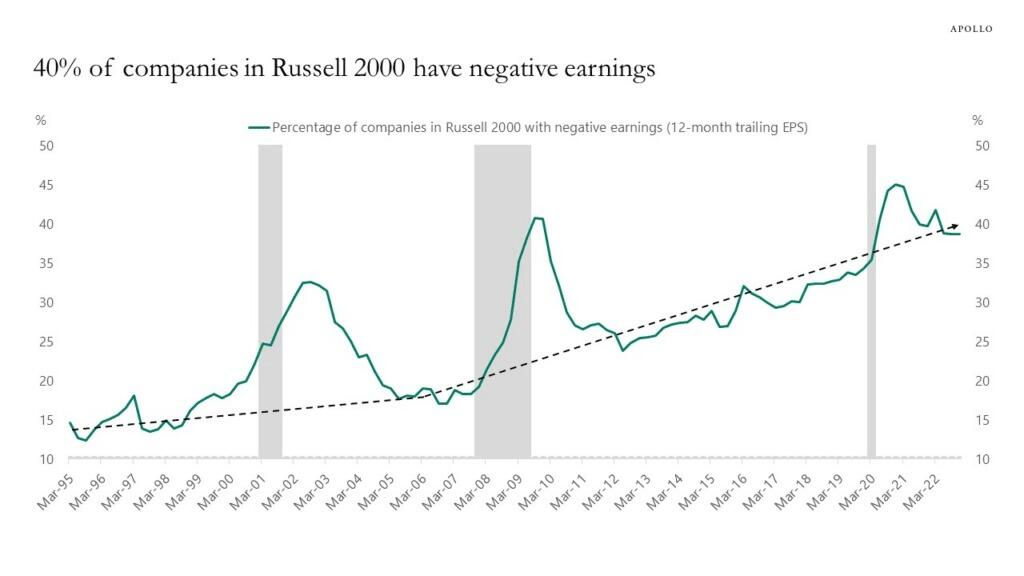

Thứ nhất, gần 40% công ty thuộc Russell 2000 không có lợi nhuận. Như Goldman Sachs đã lưu ý, đây vẫn là vấn đề về yếu tố cơ bản. Thật khó hiểu cho sự vượt trội bền vững của một chỉ số mà 1/3 công ty sẽ không có lãi trong năm nay. Theo biểu đồ của Apollo bên dưới, vào những năm 1990, 15% công ty thuộc Russell 2000 có EPS âm trong 12 tháng. Hiện nay, con số đó là 40%.

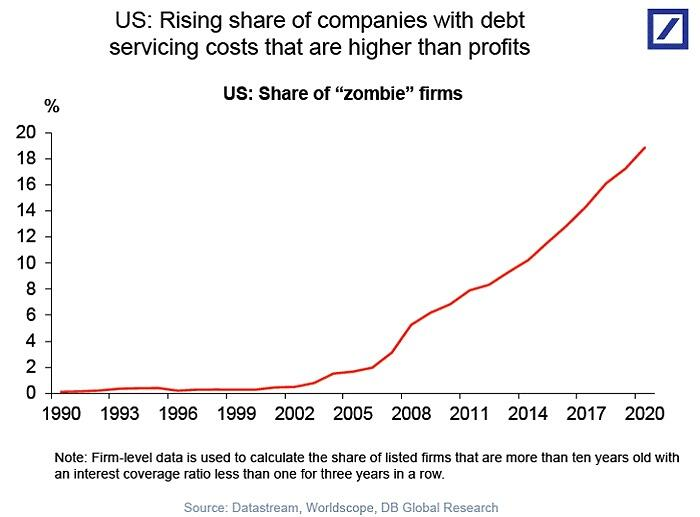

Bên cạnh thực tế rõ ràng rằng nhà đầu tư cá nhân đang ồ ạt chạy theo các công ty không có lợi nhuận, các doanh nghiệp này cũng sử dụng đòn bẩy tài chính rất lớn và phụ thuộc vào việc phát hành trái phiếu để duy trì hoạt động (hay còn gọi là công ty ma). Các công ty này dễ bị ảnh hưởng bởi những thay đổi trong nền kinh tế.

Với nền kinh tế đang chậm lại, các công ty này phụ thuộc rất nhiều vào người tiêu dùng để tạo ra doanh thu. Khi tiêu dùng giảm, lợi nhuận của họ cũng giảm, điều này sẽ ảnh hưởng đến hiệu suất của cổ phiếu.

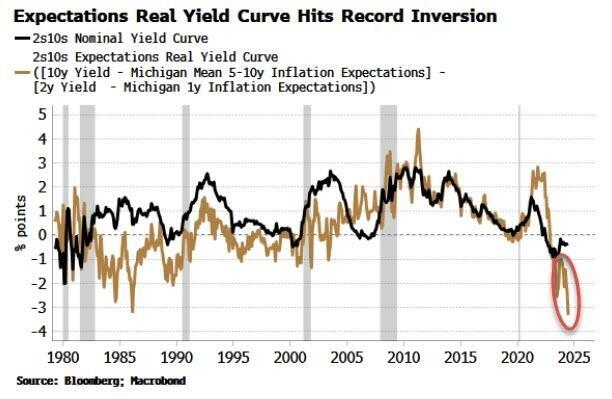

Simon White vào tuần trước đã chia sẻ rằng: “Đường cong lợi suất dựa trên lạm phát kỳ vọng đã phẳng đáng kể và hiện đang đảo ngược hơn bao giờ hết - đường cong này sẽ vẫn chịu áp lực trong trường hợp ông Trump đắc cử tổng thống. “Đường cong kỳ vọng” này cho thấy người tiêu dùng đang dự đoán các điều kiện tài chính thắt chặt hơn nhiều so với những gì thị trường suy luận thông qua đường cong lợi suất danh nghĩa, gây ra rủi ro cho tiêu dùng, tăng trưởng kinh tế và định giá cũng như lợi nhuận của cổ phiếu.”

Mặt khác, các công ty trong Russell 2000 không có đủ tiềm lực tài chính để thực hiện các thương vụ mua cổ phiếu quỹ quy mô lớn nhằm hỗ trợ giá cổ phiếu và bù đắp cho việc tăng trưởng lợi nhuận chậm lại. Đáng chú ý, kể từ năm 2000, các tập đoàn là phe mua ròng duy nhất cổ phiếu, điều này đã tạo ra hiệu suất vượt trội đáng kể theo thời gian đối với các cổ phiếu vốn hóa lớn.

Mặc dù phạm vi của đà tăng đã được cải thiện, những trở ngại đó có thể thách thức sự bền vững của thị trường bullish.

Độ rộng đã được cải thiện, nhưng liệu có đủ?

Sự phục hồi của thị trường cần lực cầu bền vững

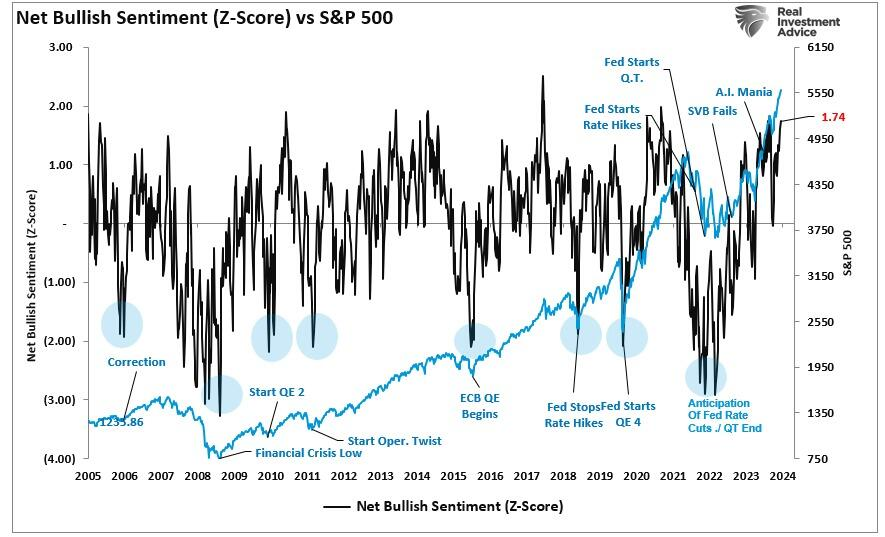

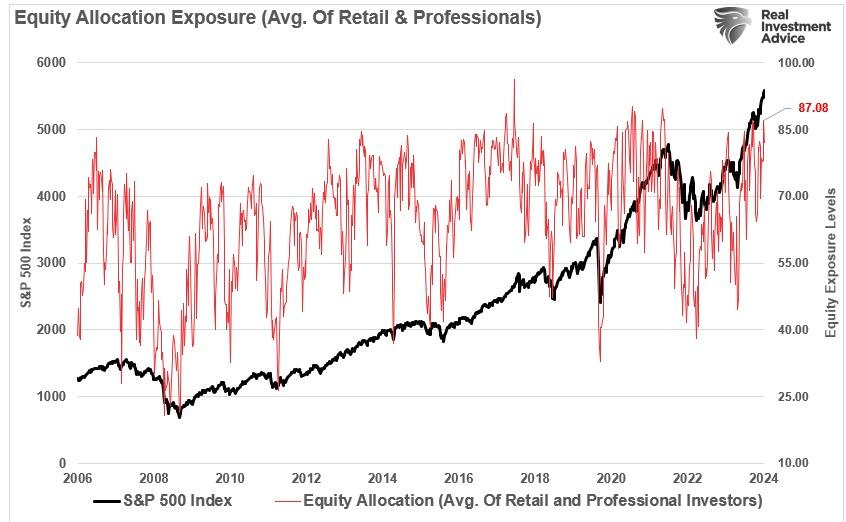

Nếu việc tái cơ cấu hiện tại đến từ tình trạng bán tháo sau đợt thị trường điều chỉnh, thì nó sẽ đáng tin cậy hơn. Tuy nhiên, các nhà đầu tư (cả nhỏ lẻ và chuyên nghiệp) đều đang lạc quan 1 cách đặc biệt.

Hơn nữa, với tâm lý lạc quan đó, nhà đầu tư hoàn toàn đổ dồn vào cổ phiếu. Biểu đồ dưới đây cho thấy mức phân bổ cổ phiếu trung bình của cả nhà đầu tư nhỏ lẻ và chuyên nghiệp. Trong lịch sử, chỉ số trên 80 có liên quan đến việc thị trường gần đạt đỉnh. Số liệu hiện tại là 87.

Với việc phân bổ vốn vào cổ phiếu tăng lên, đồng nghĩa với ngưỡng cash thấp, thì khả năng lực cầu tiếp tục tham gia để thúc đẩy thị trường tăng là điều đáng nghi ngờ.

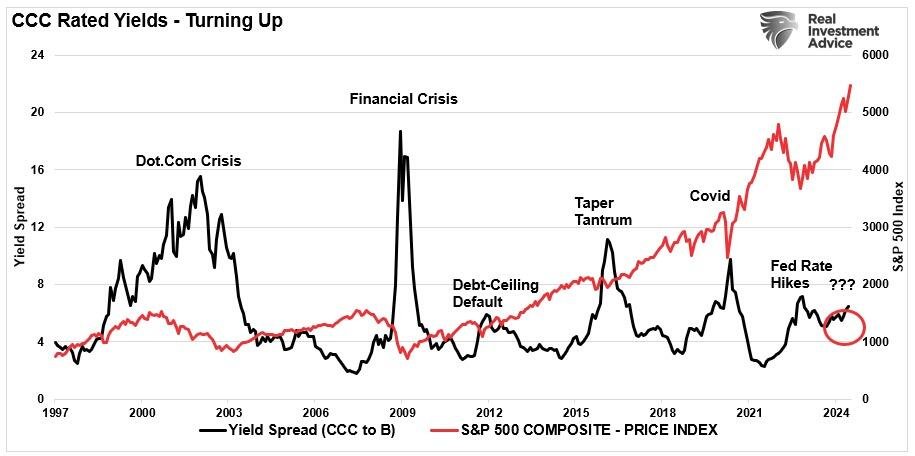

Và trong khi tâm lý thị trường đang lạc quan, thị trường tín dụng có vẻ dần lộ 1 vài "vết nứt". Trong lịch sử, khi chênh lệch tín dụng bắt đầu mở rộng, thường thị trường sẽ biến động mạnh hơn sau đó. Như biểu đồ cho thấy, chênh lệch lợi suất các trái phiếu rủi ro cao đang tăng trở lại. Mặc dù còn sớm, nhưng sự gia tăng như vậy giữa trái phiếu doanh nghiệp hạng CCC và hạng B là dấu hiệu cảnh báo sớm về căng thẳng thị trường.

Thị trường có thể tiếp tục luân chuyển mạnh mẽ từ các công ty vốn hóa lớn sang các công ty vốn hóa vừa và nhỏ. Tuy nhiên, với tâm lý lạc quan, sự phân bổ vốn hiện tại, cũng như dữ liệu kinh tế suy yếu và chênh lệch mở rộng, có thể đây là một đợt phục hồi mạnh mẽ sau tình trạng bán khống trước đó. Mặt khác, tình trạng quá mua hiện tại cũng đặt ra dấu hỏi về tính bền vững của đà tăng này.

Khi nhà đầu tư đã phân bổ vốn mạnh mẽ vào cổ phiếu, câu hỏi đặt ra là: “Còn ai mua nữa?”

Hơn nữa, rủi ro vẫn còn khi thị trường hướng đến cuộc bầu cử. Điều này có thể ảnh hưởng đến các công ty vốn hóa lớn và nhỏ.

Như Yahoo gợi ý, liệu đây có thực sự là khởi đầu của thị trường bullish không?

Thị trường luôn tạo bất ngờ. Nếu sự luân chuyển tiếp tục và bối cảnh kinh tế cải thiện đáng kể, hỗ trợ tăng trưởng lợi nhuận, chúng ta có thể điều chỉnh danh mục đầu tư cho phù hợp.

Tuy nhiên, chúng ta sẽ vẫn ở giai đoạn "chờ" trong quá trình quản lý danh mục đầu tư cho đến khi thị trường thuyết phục chúng ta theo hướng khác.

Zerohedge