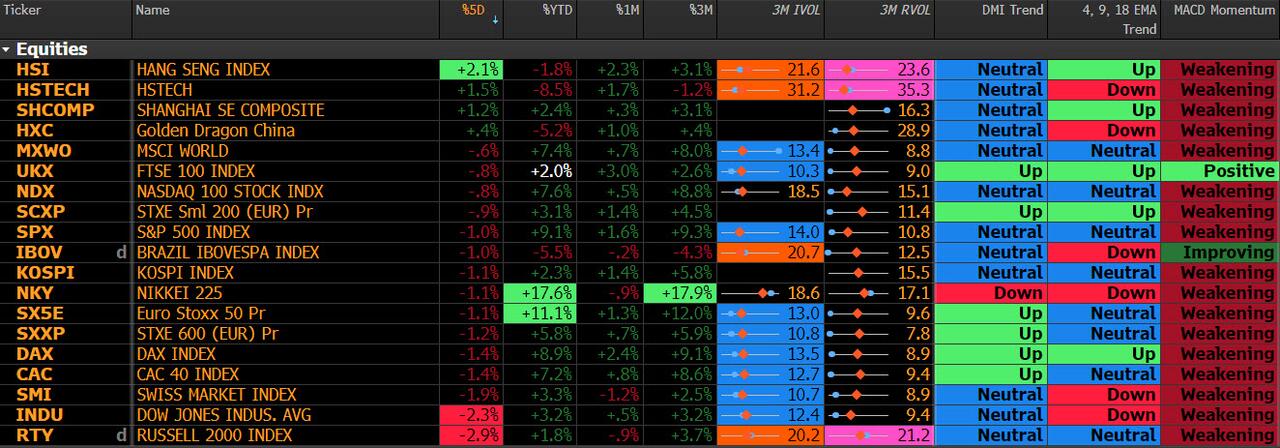

Thị trường chứng khoán: Đã đến lúc bắt đáy, nhưng cần phòng hộ rủi ro

Bùi Thu Phương

Junior Analyst

Có hai lời khuyên trên thị trường chứng khoán mà thường xuyên được chứng minh là đúng đắn: "Sử dụng các biện pháp phòng hộ khi bạn có thể chứ không phải khi bạn cần" và "khi bạn có sự phòng hộ cho danh mục đầu tư thì bạn sẽ ít lo lắng hơn trước những biến động tiêu cực." Cả hai dường như đang được áp dụng ngay lúc này.

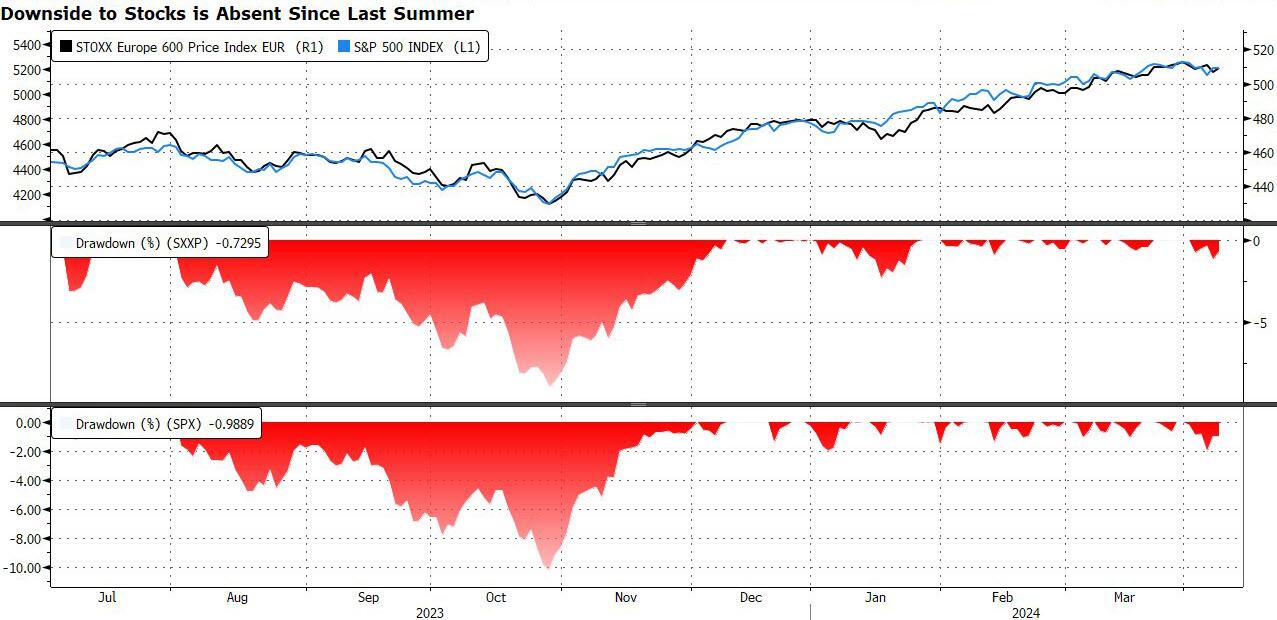

Theo sau đà giảm của thị trường chứng khoán vào thứ Năm tuần trước là sự phục hồi nhanh chóng của chỉ số S&P 500, tăng 1% ngày hôm sau và Stoxx 600 tăng ngay vào cuối phiên. Điều này cho thấy xu hướng tăng giá trong dài hạn bị gián đoạn bởi những đợt điều chỉnh giảm bất ngờ, sau đó thị trường sẽ tăng trở lại với mức cao kỷ lục trong một hoặc hai ngày. Giống với xu hướng thị trường đã được ghi nhận kể từ tháng 12.

Chỉ số S&P 500 và Stoxx 600

Các chiến lược gia tại Tier 1 Alpha cho rằng sự sụt giảm của thị trường chứng khoán vào thứ Năm là “một cú sốc bất ngờ nhưng ảnh hưởng lớn đến tâm lý thị trường”. Họ lưu ý rằng khi việc bán tháo tăng tốc, giá dầu và Bitcoin tăng vọt do nhà đầu tư có thể chuyển sự chú ý vào các loại tài sản này. Tuy nhiên lợi suất trái phiếu chính phủ Mỹ kỳ hạn ngắn và vàng - được cho là tài sản trú ẩn an toàn như lại dường như không thay đổi. Với việc các nhà đầu tư không vội vàng tìm kiếm các kênh trú ẩn an toàn, đà giảm hôm thứ Năm có thể cho thấy nhà đầu tư cá nhân đang có những biện pháp phòng vệ vị thế của họ chứ không phải tìm cách bán tháo. Dù vậy, vẫn có một số người lỗ nặng.

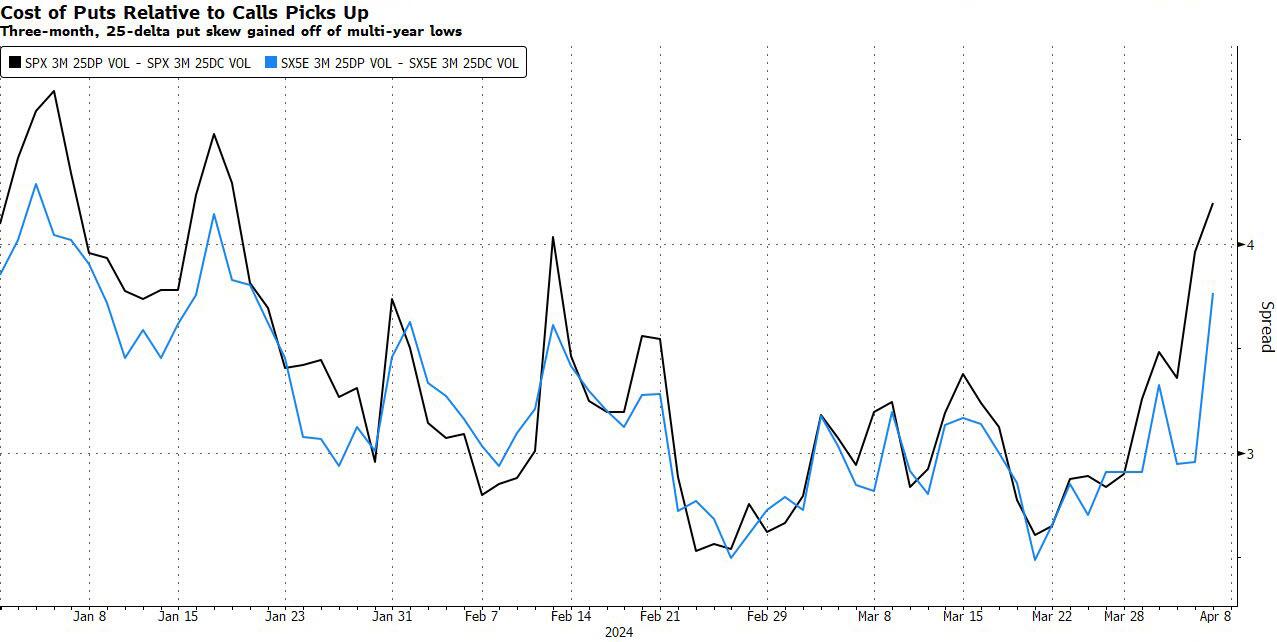

Volatility skew của các quyền chọn S&P 500 và Eurostoxx

Nhu cầu đối với các quyền chọn bán đang tăng lên ở cả châu Âu và Mỹ. Điều này cho thấy các nhà đầu tư đang cảnh giác cao hơn trong bối cảnh Fed đẩy lùi thời điểm bắt đầu cắt giảm lãi suất.

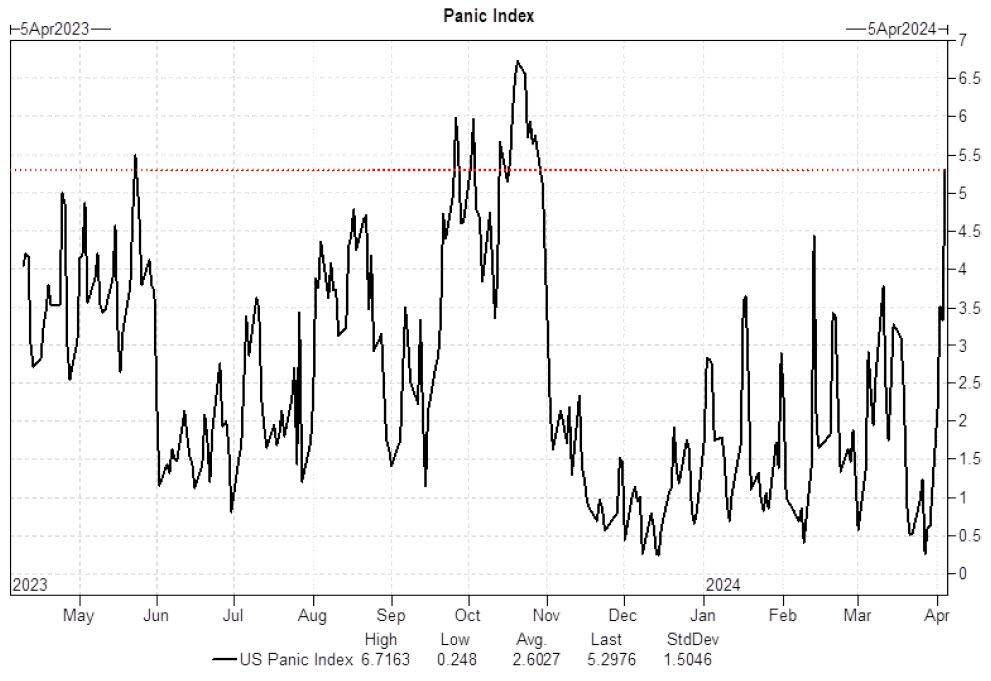

Bộ phận giao dịch hàng hóa phái sinh của Goldman Sachs nói: “ Vào thứ Năm, lần đầu tiên trong năm nay chúng tôi nhận thấy nhu cầu thực sự đối với việc phòng hộ khi chỉ số GS Panic (chỉ số thể hiện tâm lý sợ hãi của Goldman) đạt đỉnh kể từ đà sụt giảm năm ngoái”. Ngân hàng chỉ ra rằng việc bán ròng chứng khoán Mỹ vẫn tiếp tục vào thứ Sáu sau dữ liệu NFP, với khối lượng bán vượt xa khối lượng mua.

Chỉ số Panic

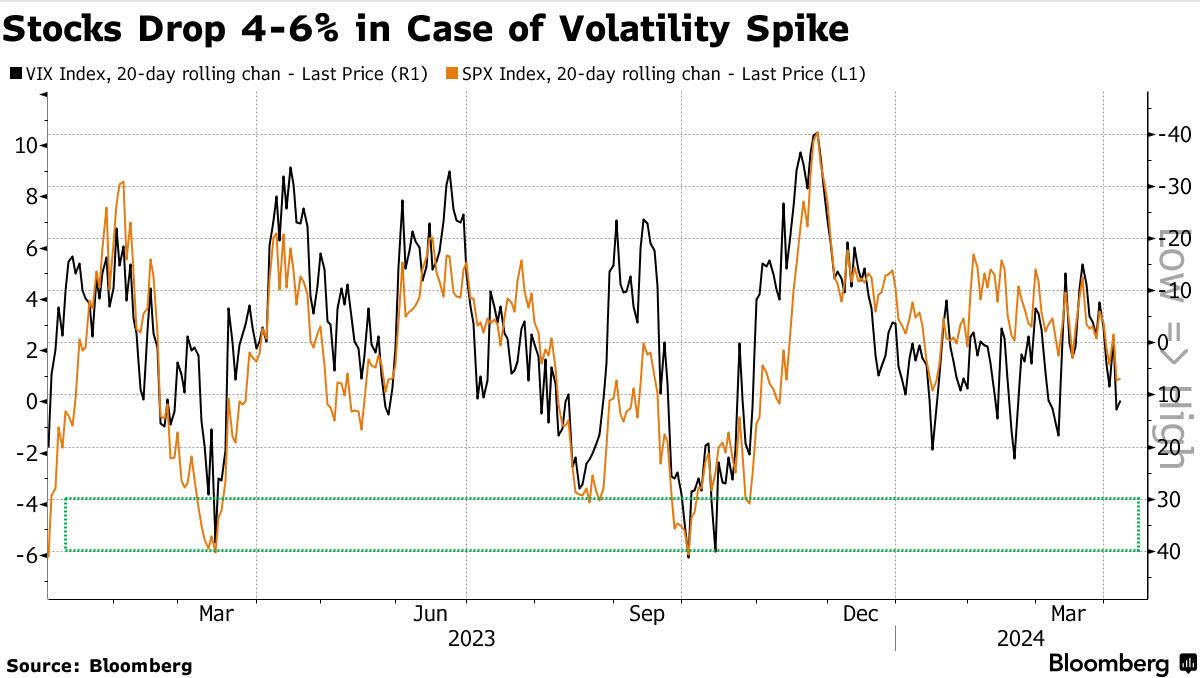

Trong khi đó, đà giảm của thị trường chứng khoán vào thứ Năm đã thúc đẩy chỉ số VIX vượt qua ngưỡng 16, so với thời gian gần đây chỉ số này hầu như đóng cửa dưới mốc 15. Khi các mối tương quan được minh họa trong biểu đồ bên dưới là đúng thì thị trường chứng khoán có thể đối mặt với khó khăn hơn. Về cơ bản, chỉ số VIX tăng đột biến giống như mùa xuân và mùa hè năm ngoái đồng nghĩa với việc thị trường chứng khoán sẽ giảm 4%-6% trong khoảng 20 ngày tới.

Dự báo thị trường chứng khoản giảm 4% - 6% trong trường hợp biến động tăng đột biến

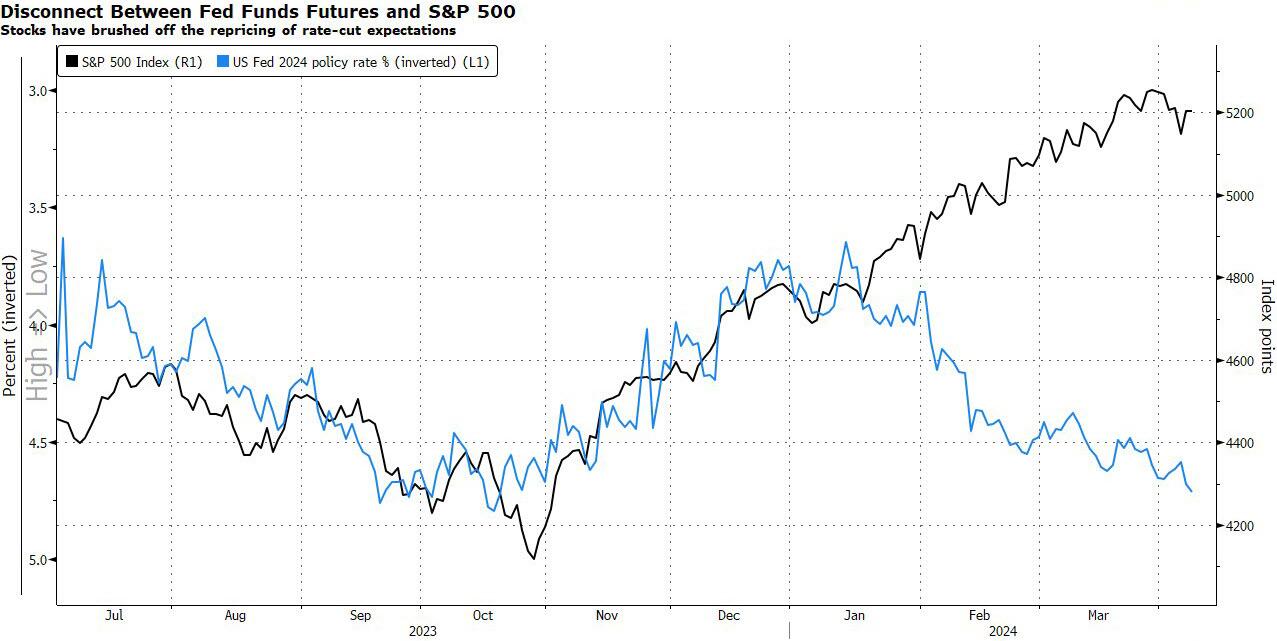

Động lực của thị trường chứng khoán đã suy giảm trong hai ngày giao dịch vừa qua, với các chỉ số chứng khoán có tính chu kỳ như DAX và Dow giảm, kèm theo các cổ phiếu mid-cap và small-cap của Mỹ. Những chỉ số này thường nhạy cảm với lãi suất, nhưng trong vài tháng qua chúng gần như không tăng theo kỳ vọng của nhà đầu tư sau những dự đoán về việc cắt giảm lãi suất của Fed. Điều này làm cho sự chênh lệch giữa thị trường trái phiếu và chứng khoán mở rộng ra khiến nhiều nhà đầu tư lo lắng.

Dự báo về thị trường chứng khoán các nước

Nhà phân tích của Berenberg Jonathan Stubbs viết: “Chênh lệch này đi kèm với nhiều rủi ro, chỉ báo kỹ thuật và các tín hiệu khác nhau cho thấy không nên lao vào thị trường chứng khoán ở đây. Chúng tôi sẽ tìm kiếm những điểm mua tốt hơn trong tương lai”. Quan điểm của ông giống với quan điểm của Amundi, khi họ đã bỏ lỡ đợt phục hồi gần đây của thị trường chứng khoán nhưng vẫn chờ thị trường sụt giảm hơn trước khi bắt tay vào mua.

Chỉ số S&P 500 và HĐTL Fed Funds

Tất cả đều cho thấy các nhà đầu tư tiếp tục tham gia vào thị trường chứng khoán, họ chỉ điều chỉnh danh mục đầu tư vào những giao dịch mà họ tin tưởng nhất. Tuy nhiên trong bối cảnh thị trường đang ở mức thấp, việc sử dụng các biện pháp phòng hộ để bảo vệ danh mục đầu tư càng trở nên hợp lý.

Zerohedge