Thị trường chứng khoán Mỹ đang đặt cược vào kịch bản hạ cánh mềm, nhưng nếu sai thì sao?

Đặng Thùy Linh

Junior Analyst

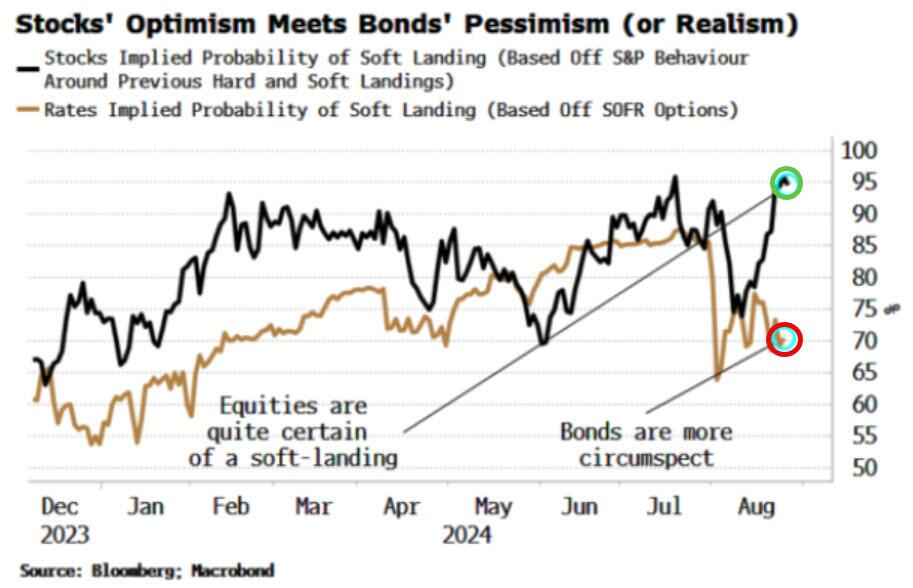

Thị trường chứng khoán coi một cuộc hạ cánh mềm là gần như chắc chắn, trái ngược với sự thận trọng của thị trường lãi suất. Thị trường chứng khoán có khả năng đánh giá chính xác hơn, nhưng nếu không, cổ phiếu có thể tăng cao hơn khoảng 15-35% so với mức lịch sử, để lại nhiều dư địa giảm giá. Cho dù có hạ cánh mềm hay không, thị trường chứng khoán vẫn nên tiếp tục kém hiệu quả hơn trái phiếu.

Sau cơn sốt Nvidia, thị trường có thể quay trở lại câu hỏi về định hướng của nền kinh tế. Trong vấn đề này, người ta thường nói rằng thị trường trái phiếu là một "cánh diều" tốt hơn so với cổ phiếu. Vào năm 2007, trái phiếu chính phủ Mỹ bắt đầu tăng giá mạnh mẽ trong vài tháng trước khi thị trường chứng khoán đi vào giai đoạn suy giảm dẫn đến cuộc khủng hoảng tài chính toàn cầu. Nhưng thị trường trái phiếu và lãi suất có những ràng buộc rõ ràng hơn so với thị trường chứng khoán, do việc neo giữ lãi suất mục tiêu của Cục Dự trữ Liên bang.

Quyền chọn đối với hợp đồng tương lai SOFR có thể được sử dụng để đưa ra những dự đoán hợp lý về cách thị trường lãi suất nhìn nhận khả năng xảy ra suy thoái, nhưng nếu không thể xác định chính xác mức độ thì phương pháp đó không hiệu quả đối với cổ phiếu.

Tuy nhiên, nhìn vào cách thức hoạt động của cổ phiếu trong các lần hạ cánh mềm và cứng trước đây, chúng ta có thể sử dụng một khung tham chiếu. Biểu đồ dưới đây cho thấy S&P hiện tại (đường màu nâu) so với hiệu suất trung bình của chính chỉ số này trong các lần hạ cánh mềm (đường màu đen) và cứng (đường màu xanh) trong lịch sử (định nghĩa hạ cánh mềm là không có suy thoái NBER trong vòng 18 tháng kể từ lần tăng lãi suất cuối cùng của Fed).

Biểu đồ cho thấy S&P đã theo sát mức trung bình trong các lần hạ cánh mềm, đặc biệt là suốt vài tháng qua, và hiện đang ngày càng có khoảng cách lớn hơn với mức trung bình trong các đợt hạ cánh cứng.

Lấy hiệu suất tốt nhất và tệ nhất của S&P trong các lần hạ cánh mềm và cứng trước đó để xác định biên độ, chúng ta có thể tính toán xác suất mà S&P đang ngụ ý cho một đợt hạ cánh mềm - được hiển thị bằng đường màu trắng trong biểu đồ bên dưới. Đường màu xanh biểu thị xác suất ngụ ý của SOFR về một đợt hạ cánh mềm (có nghĩa là lãi suất của Fed nằm trong khoảng 3% đến 5.25% vào tháng 6 năm 2025).

Biểu đồ cung cấp cái nhìn trực quan về việc cổ phiếu và trái phiếu đã hoàn toàn đối lập về triển vọng kinh tế kể từ sự biến động gần đây của thị trường.

Thị trường chứng khoán đang ngụ ý 95% khả năng sẽ xảy ra một cuộc hạ cánh mềm, hay nói cách khác là không có suy thoái trong 3-6 tháng tới. Đây là dự đoán dựa trên lịch sử, khi S&P thường đạt đỉnh 3-6 tháng trước khi bắt đầu một cuộc suy thoái.

Cho đến tháng trước, cổ phiếu và lãi suất vẫn có sự đồng thuận về khả năng hạ cánh mềm, nhưng kể từ sau đó, thị trường cổ phiếu dự đoán khả năng hạ cánh mềm cao hơn thị trường lãi suất khoảng 30 điểm phần trăm.

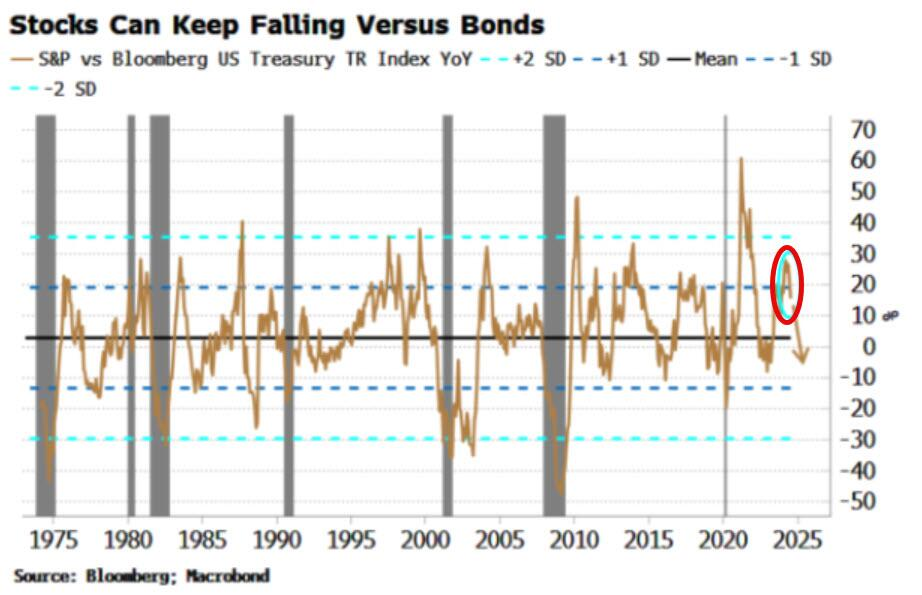

Nếu các xác suất trên tương đương nhau, thì chúng sẽ hội tụ, điều này cho thấy cổ phiếu hoạt động kém hơn trái phiếu. Đó là những gì chúng đã làm. Tỷ lệ tương quan cổ phiếu/trái phiếu đã ở mức quá mua trong một vài tháng và đã bị bán tháo. Mặc dù hiện tại tỷ lệ này không còn quá mức như trước, nhưng khi quay trở lại mức trung bình, nó thường vượt quá mức đó, nghĩa là nó có thể giảm sâu hơn.

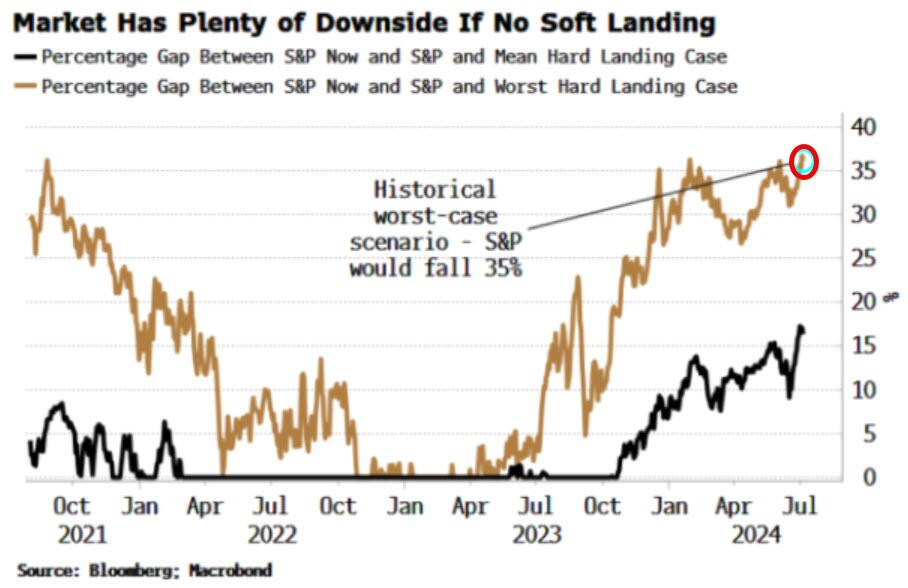

Thị trường cổ phiếu đang đặt cược vào một cuộc hạ cánh mềm, nhưng nếu sai thì sao? Một lần nữa chúng ta có thể nhìn lại lịch sử để biết định hướng.

S&P hiện tăng cao hơn khoảng 15% so với mức mà chỉ số này sẽ đạt được nếu theo sát mức trung bình trong một đợt hạ cánh cứng. Chỉ số này cũng cao hơn khoảng 35% so với mức trong đợt hạ cánh cứng tệ nhất. Điều đó cho thấy thị trường đang bị định giá quá cao 15%-35% nếu Hoa Kỳ rơi vào suy thoái trong khoảng 3-6 tháng tới.

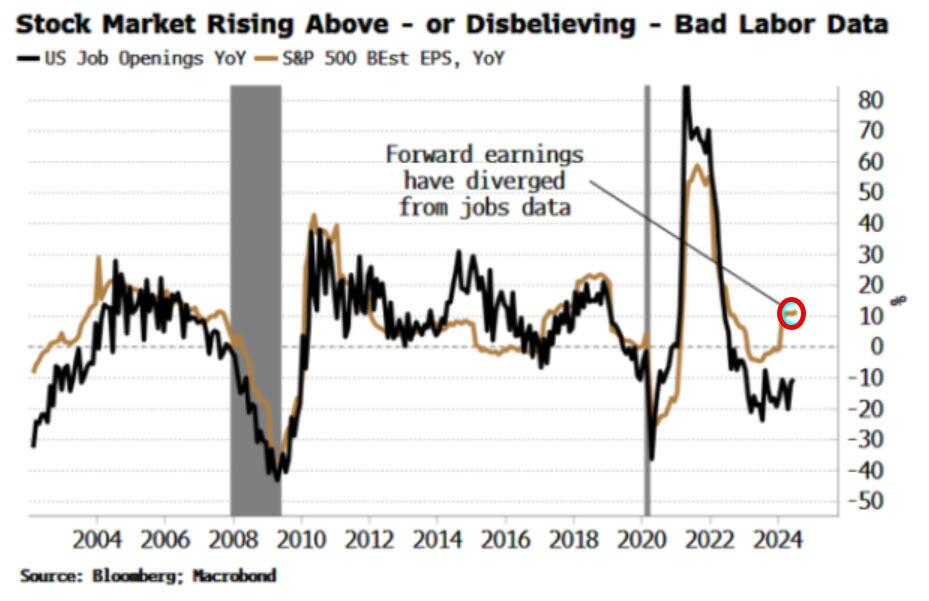

Nhưng đặt cược hạ cánh mềm của thị trường cổ phiếu có vẻ phù hợp hơn với dữ liệu kinh tế so với trái phiếu. Cổ phiếu đã bắt đầu bỏ qua hoặc thậm chí không tin vào sự suy yếu gần đây trong một số dữ liệu việc làm. EPS của S&P đang theo dõi dữ liệu việc làm của JOLTS, nhưng đã tăng lên khoảng 10% y/y mặc dù JOLTS bị đình trệ.

Ngược lại, trái phiếu đang có cái nhìn bi quan về dữ liệu việc làm, với dự đoán khả năng cắt giảm lãi suất hơn 200 điểm cơ bản vào tháng 7 năm sau.

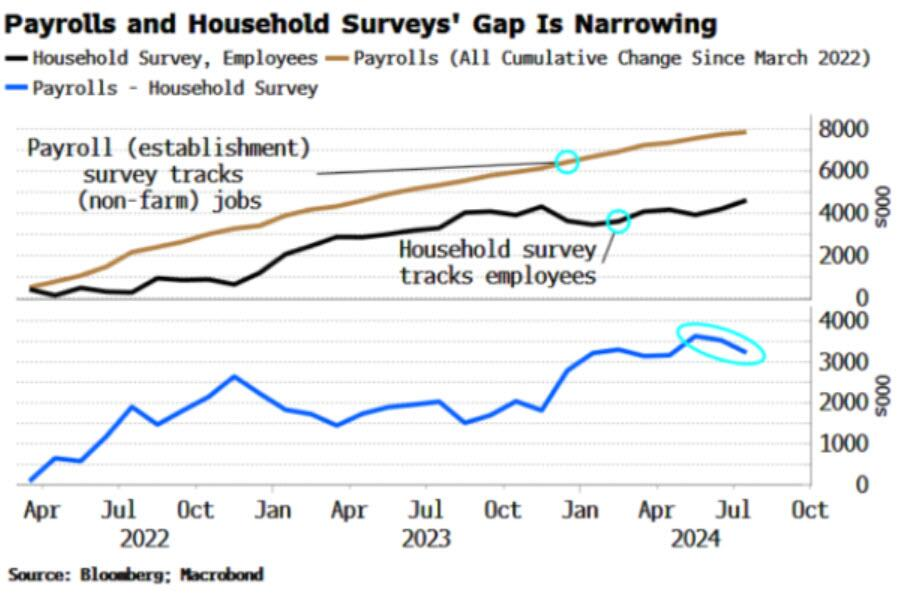

Nhưng ngay cả khi thị trường lao động đang chậm lại, tốc độ tăng trưởng bảng lương hàng năm vẫn dương và chỉ giảm dần. Dữ liệu này đang được điều chỉnh giảm, nhưng luôn trông có vẻ tích cực hơn so với khảo sát hộ gia đình. Bức tranh cơ bản có thể nằm đâu đó giữa khảo sát hộ gia đình và khảo sát bảng lương.

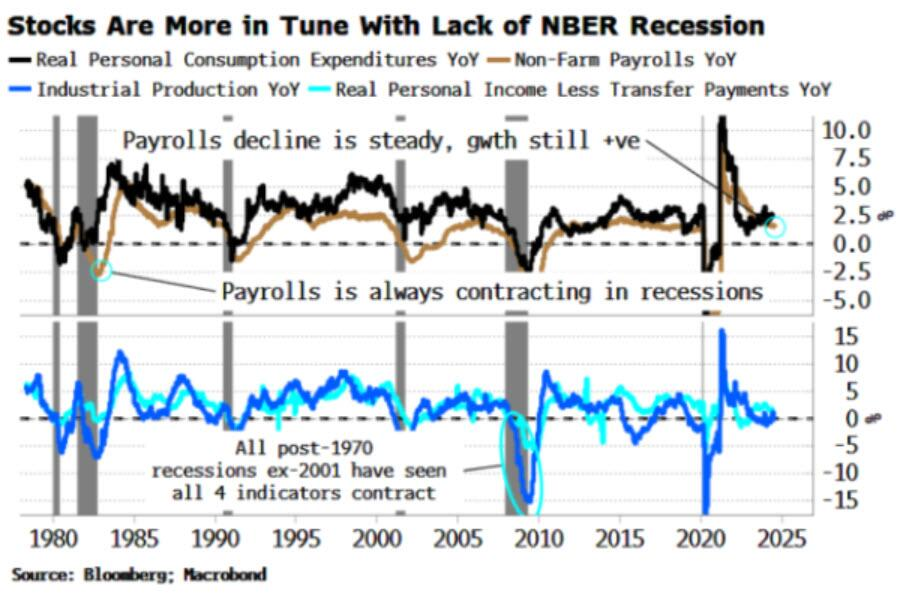

Bảng lương chỉ là một trong bốn chỉ số chính mà NBER xem xét khi đưa ra các dự đoán về suy thoái, cùng với dữ liệu sản xuất công nghiệp, PCE thực tế và thu nhập cá nhân thực tế. Cả bốn chỉ số đều giảm trong hầu hết các cuộc suy thoái kể từ năm 1960. Hiện tại, chỉ có một chỉ số đang giảm nhẹ trong khi ba chỉ số còn lại đang tăng ổn định.

Hãy nhớ rằng, dữ liệu việc làm thường phản ứng chậm hơn rất nhiều. Trong bốn biến số, bảng lương chưa bao giờ là biến số đầu tiên giảm trước suy thoái (kể từ năm 1960).

Giữa thị trường trái phiếu và chứng khoán, thị trường chứng khoán thường được coi là đáng tin hơn. Tuy nhiên, nhìn vào dữ liệu một cách khách quan, khó có thể thấy được lý do cho việc cắt giảm lãi suất hơn 200 điểm cơ bản, khi mà khả năng xảy ra suy thoái theo định nghĩa của NBER trong 3-4 tháng tới có vẻ không lớn. Nền kinh tế biến động tương đối chậm; chỉ có một sự sụt giảm nhanh chóng của thị trường, tương tự như những gì chúng ta đã thấy gần đây, dẫn đến một vòng phản hồi gây ra suy thoái, mới có thể biện minh cho mức cắt giảm sâu như vậy.

Tuy nhiên, thị trường cổ phiếu hiện đang được định giá khá chắc chắn cho một kịch bản hạ cánh mềm. Dù kịch bản đó có xảy ra hay không, cổ phiếu dường như sẽ tiếp tục có hiệu suất kém hơn so với thị trường trái phiếu, vốn luôn có xu hướng bi quan hơn – nhưng lần này có thể đã đánh giá sai.

Zerohedge