Thị trường đang tin rằng Fed chỉ có một mối quan tâm - Lạm phát

Nguyễn Thanh Thùy Dung

Junior Analyst

Các nhà đầu tư thừa nhận rằng Cục Dự trữ Liên bang hiện đang tập trung hết sức lực vào công cuộc chống lạm phát, bất chấp việc lãi suất cao hơn sẽ gây suy thoái kinh tế Mỹ.

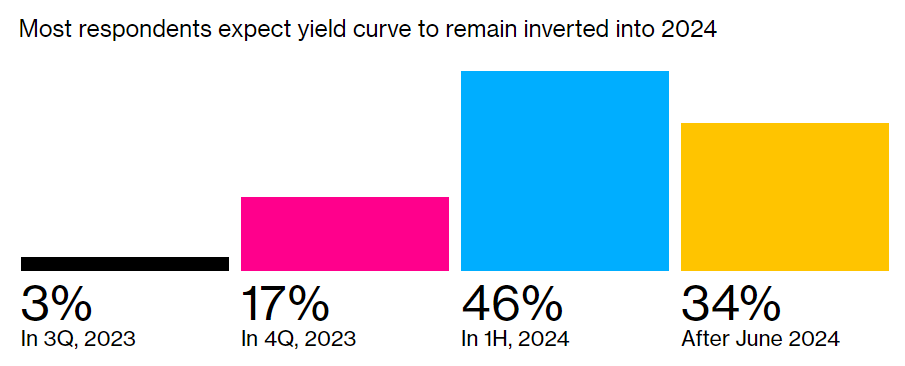

Điều đó cho thấy sự biến động bất thường của thị trường trái phiếu trong 15 tháng qua sẽ tiếp tục kéo dài, khi 80% người tham gia cuộc khảo sát giữa năm của Bloomberg dự báo đường cong lợi suất của Hoa Kỳ sẽ vẫn bị đảo ngược vào năm 2024.

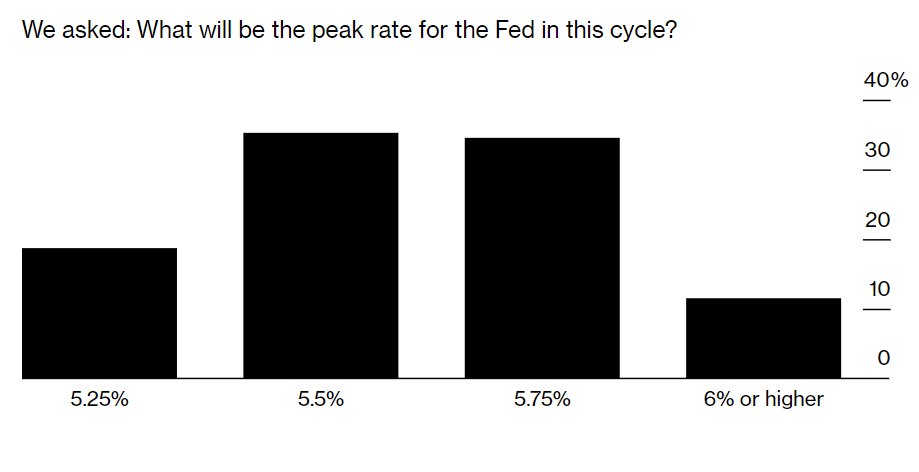

Gần một nửa số người tham gia cuộc thăm dò mong đợi ít nhất 2 lần tăng lãi suất nữa từ Fed, so với chỉ 19% cho rằng chu kỳ tăng lãi suất đã hoàn thành. Đó là một sự thay đổi đáng chú ý đối với một thị trường mà trong tháng này đã đặt cược vào việc cắt giảm lãi suất trước cuối năm. Vào cuối năm ngoái, phần lớn các trader dự đoán lãi suất điều hành sẽ đạt đỉnh tại 5.25% hoặc thấp hơn.

Lợi suất trái phiếu kho bạc kỳ hạn 10 năm đã giảm xuống thấp hơn so với lợi suất trái phiếu 2 năm kể từ tháng Bảy, một cảnh báo suy thoái xảy ra. Chỉ có 2 quãng thời gian dài mà đường cong lợi suất đảo ngược lâu hơn là từ tháng 8/1978 đến tháng 5/1980 và tháng 9/1980 đến tháng 10/1981, theo dữ liệu của Bloomberg.

Những giai đoạn đó được đánh dấu bằng sự biến động mạnh mẽ của giá tài sản và các cuộc suy thoái liên tiếp, được thúc đẩy bởi cuộc chiến chống lại lạm phát dai dẳng của Chủ tịch Fed lúc bấy giờ là Paul Volcker. Nếu sự đảo ngược hiện tại kéo dài đến tháng 4 năm sau thì lần này sẽ là thời gian dài nhất từ trước đến nay.

Khi nào đường cong lợi suất của Hoa Kỳ sẽ dương?

Trở thành một Paul Volcker thứ 2 sau khi khăng khăng lạm phát chỉ là tạm thời, chủ tịch Fed Jerome Powell vẫn đang điều hành đợt thắt chặt chính sách tiền tệ lớn nhất trong 3 thập kỷ. Trong khi các nhà hoạch định chính sách trong tháng này đã tạm dừng tăng lãi suất - đầu tiên kể từ tháng 1/2022, họ đã vạch ra con đường tiếp tục thắt chặt vào cuối năm nay trong bối cảnh lạm phát vẫn cao hơn gấp đôi mục tiêu 2% của họ.

Hậu quả đối với thị trường và nền kinh tế lớn nhất thế giới là rất khó đoán. Một cuộc hạ cánh mềm giờ đây có vẻ khó xảy ra và những kỳ vọng về lạm phát đang giảm một cách bền vững nhờ Fed thắt chặt chính sách tiền tệ đang tan thành mây khói. Các nhà đầu tư giờ đang tranh luận nhiều hơn về là thời gian nào thì nền kinh tế Mỹ sẽ bắt đầu suy thoái.

Các nhà đầu tư kỳ vọng Fed sẽ tiếp tục tăng lãi suất

Tuy nhiên, quan điểm của các nhà đầu tư về thời điểm đường cong lợi suất bình thường trở lại cho thấy suy thoái kinh tế không bắt đầu vào năm 2023. Đó là bởi vì trong khi đường cong lợi suất bị đảo ngược báo hiệu sự suy thoái, sự đảo ngược bắt đầu biến mất cho thấy sự suy thoái sắp xảy ra.

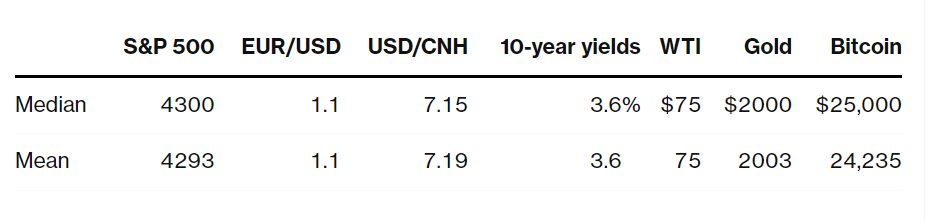

Viễn cảnh Hoa Kỳ trên bờ vực suy thoái kinh tế trong thời gian còn lại của năm có thể là lý do tại sao các nhà đầu tư dự báo trái phiếu vượt trội so với hàng hóa và cổ phiếu vào cuối năm.

Nhà đầu tư chuyên nghiệp ưu tiên đầu tư trái phiếu chính phủ

Các chiến lược gia của Bloomberg cũng đã sai trong dự báo đầu năm 2023: họ kết luận rằng lợi suất của Hoa Kỳ sẽ tăng mạnh trong năm nay, nhưng đã từ bỏ quan điểm đó:

Mặc dù nửa cuối năm có thể xảy ra nhiều biến động, nhưng các nhà đầu tư nhận thấy cổ phiếu và trái phiếu vẫn duy trì mối tương quan âm của những tháng gần đây, điều 60% người dự đoán trong một cuộc khảo sát vào cuối năm ngoái. Quan điểm đó ủng hộ chiến lược đa dạng hóa danh mục đầu tư 60/40 thông thường, từng thất bại thê thảm vào năm 2022.

Dự báo của nhà đầu tư về các tài sản chính vào cuối năm 2023

Bloomberg