Thị trường trái phiếu Mỹ khép lại năm 2023 với cuộc đấu giá TPCP kỳ hạn 7 năm tệ hơn bao giờ hết

Đặng Thùy Linh

Junior Analyst

Kết thúc năm 2023, lợi suất TPCP 10 năm đã tăng vọt trên 5%, cao nhất trong 16 năm, sau đó trượt dốc vì lo ngại về một cuộc suy thoái sắp xảy ra và chu kỳ nới lỏng của Fed.

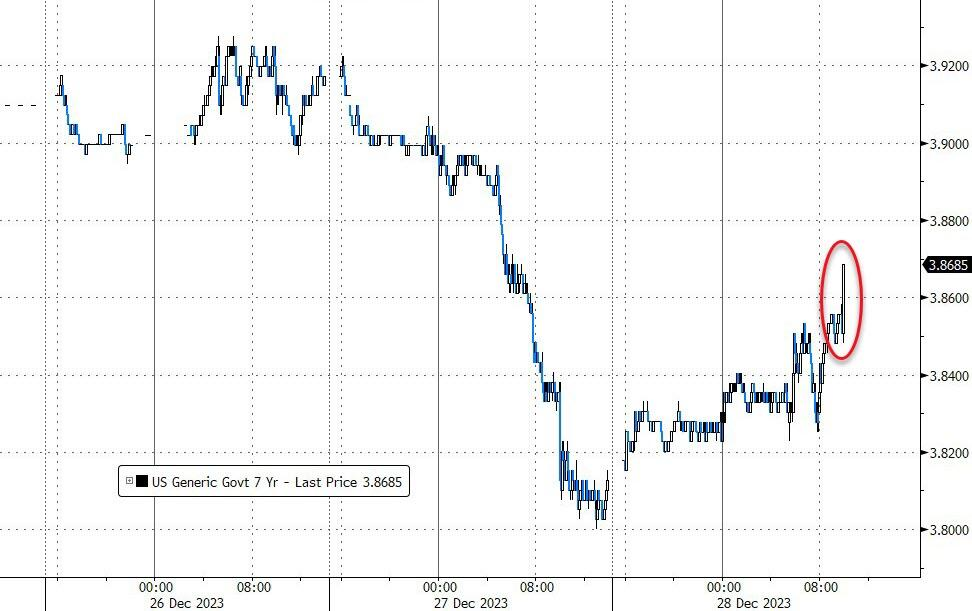

Phiên đấu giá TPCP kỳ hạn 5 năm ngày 28/12 diễn ra sôi động hơn so với dự kiến đã khiến nhiều người ngạc nhiên. Tuy nhiên, nhiều người cho rằng đà bùng nổ này là do kỹ thuật bởi vì 40 tỷ đô la TPCP kỳ hạn 7 năm vừa được chào bán với mức tail đáng thất vọng.

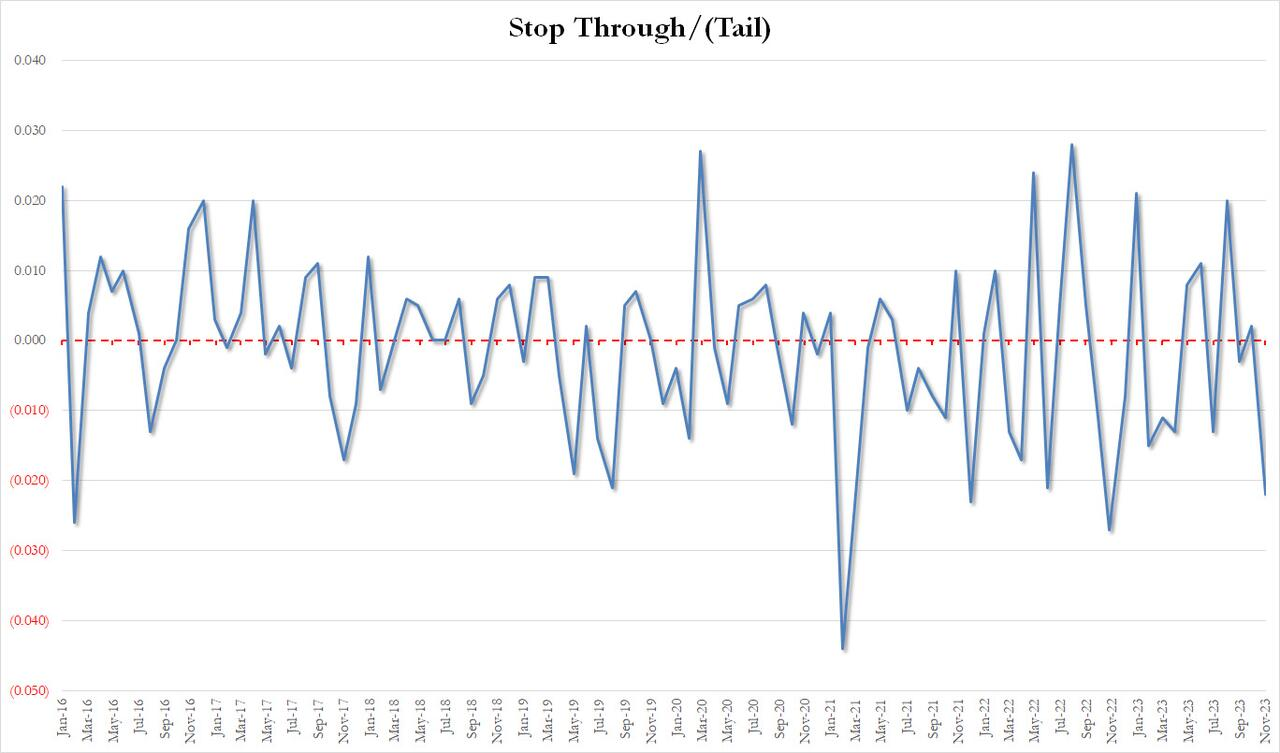

Lợi suất cao nhất trong phiên đấu giá là 3.859%, giảm mạnh so với mức 4.399% của tháng 11 và cũng là mức thấp nhất kể từ mức 3.839% của tháng 6. Tuy nhiên, con số này vẫn cao hơn 2.2bps so với mức 3.837% của lợi suất tiền phát hành, cao hơn so với mức 2.1 bps của tháng 11 và là mức tồi tệ nhất kể từ tháng 11 năm 2022.

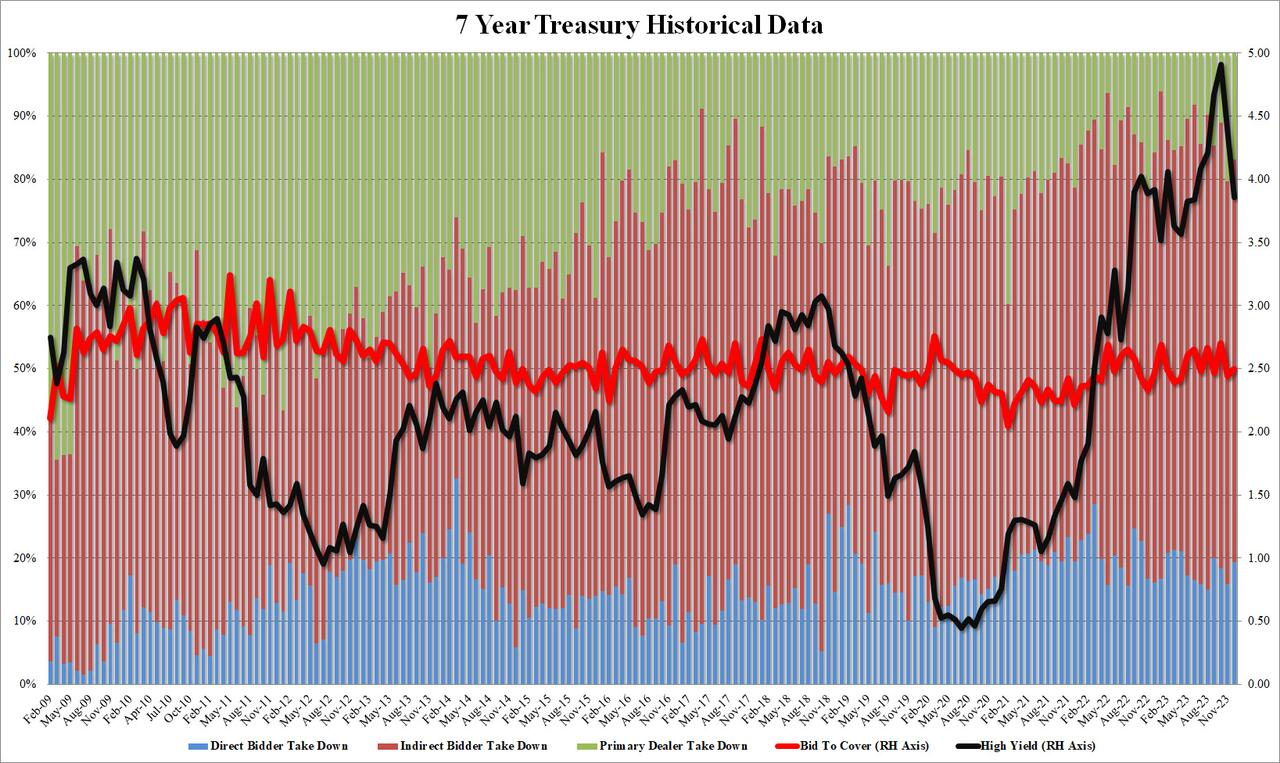

Bid to cover cũng rất kém, đạt tỷ lệ 2.498, mặc dù đã khá hơn mức 2.442 của tháng 11 nhưng lại thấp hơn nhiều so với mức trung bình gần đây là 2.57.

Lượng tài khoản Indirects giảm từ mức 63.9% xuống còn 63.7%, và là mức thấp nhất kể từ tháng 3. Trong khi đó, lượng tài khoản Directs đạt mức 19.4%, lớn nhất kể từ tháng 9, trong đó, Dealers chiếm 16.9%, cao hơn nhiều so với mức trung bình gần đây là 13.0%.

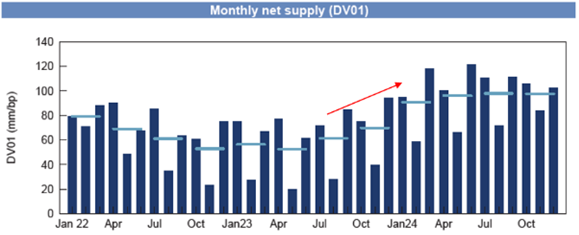

Nhìn chung, đây là một trong những cuộc đấu giá TPCP tệ nhất trong những tháng gần đây và cũng là cuộc đấu giá tệ nhất năm. Tuy nhiên, sẽ còn nhiều cuộc đấu giá xấu hơn vào năm 2024 vì làn sóng phát hành mới chỉ mới bắt đầu. Sau cùng, Biden sẽ tăng gấp đôi nguồn cung ròng để củng cố niềm tin rằng nền kinh tế dựa vào trái phiếu đang phát triển mạnh mẽ trước cuộc bầu cử ngày 24 tháng 11.

Phản ứng của thị trường không có gì ngạc nhiên khi lợi suất tăng vọt lên mức cao nhất trong phiên và lấy lại những gì đã mất sau phiên đấu giá kỳ hạn 5 năm ngày 27/12.

Zerohedge