Thống đốc Ueda: BoJ sẽ không thay đổi chính sách để can thiệp trực tiếp vào đồng Yên

Vân Chi

Junior Editor

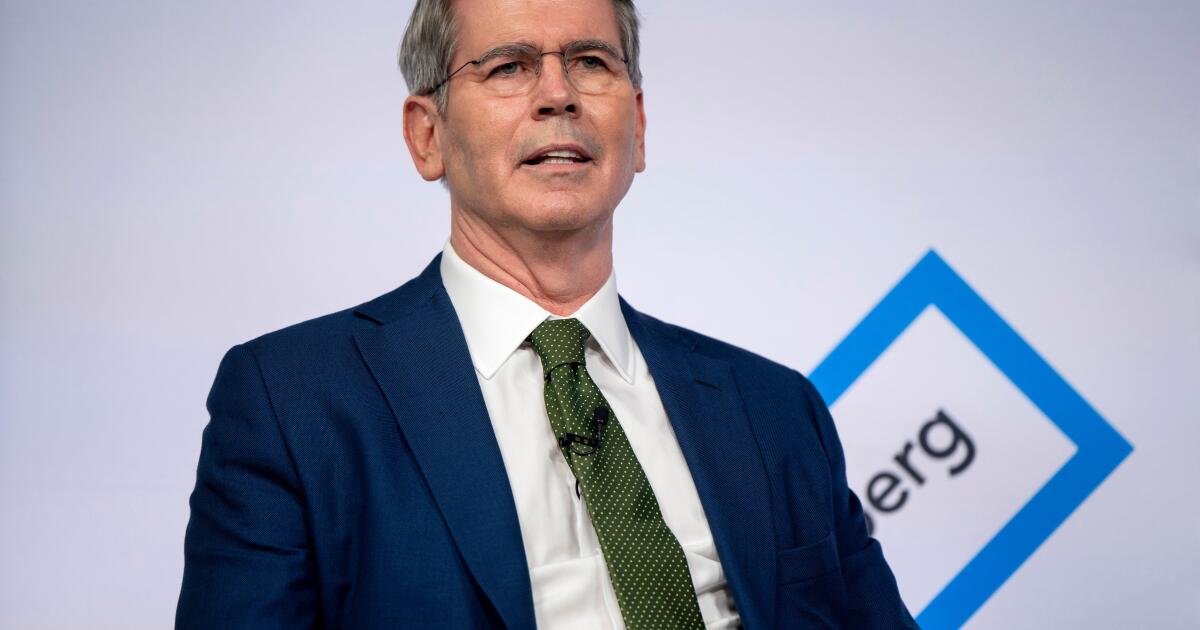

Thống đốc Kazuo Ueda cho biết Ngân hàng Nhật Bản (BoJ) sẽ không thay đổi chính sách để can thiệp trực tiếp vào các biến động tiền tệ. Bình luận này được đưa ra khi các nhà đầu tư trên thị trường đang chờ đợi dữ liệu lạm phát của Mỹ có thể khiến cặp USDJPY vượt ngưỡng khiến chính phủ Nhật Bản phải can thiệp tiền tệ.

Ông Ueda cho biết trước quốc hội hôm thứ Tư: “Chúng tôi sẽ không cân nhắc việc thay đổi chính sách tiền tệ để can thiệp trực tiếp vào thị trường ngoại hối. Tuy nhiên, Ngân hàng Trung ương sẽ theo dõi tác động của JPY suy yếu đối với nền kinh tế và triển vọng lạm phát."

JPY gần chạm mức thấp nhất trong 34 năm

Ông Ueda vẫn phải làm theo những tiêu chuẩn về tiền tệ của BoJ khi JPY gần chạm mức thấp nhất trong 34 năm. Mặc dù các biện pháp can thiệp tiền tệ là do Bộ Tài chính quyết định, nhiều người theo dõi BoJ đã cảnh báo nguy cơ Ngân hàng Trung ương có thể xem xét tăng lãi suất sớm nếu JPY sụt giảm hơn nữa, và khi Bộ đã can thiệp nhưng không thay đổi được xu hướng thị trường.

Các cơ quan quản lý tiền tệ Nhật Bản đã tăng cường cảnh báo chống lại động thái đầu cơ sau khi đồng yên bất ngờ suy yếu, ngay cả sau khi BoJ tăng lãi suất lần đầu tiên kể từ năm 2007 vào tháng trước. Chênh lệch lãi suất giữa Mỹ và Nhật Bản vẫn còn rất cao, vì BoJ đã đặt lãi suất điều hành ở mức 0 – 0.1%.

Trong khi gửi báo cáo bán niên tới quốc hội, ông Ueda cũng cho biết BoJ sẽ xem xét thay đổi chính sách nếu việc JPY suy yếu – thúc đẩy lạm phát chi phí đẩy - gián tiếp cản trở chu kỳ tiền lương và lạm phát.

Ông Ueda cho biết: “Hiện có rất nhiều bất ổn xoay quanh nền kinh tế Nhật. Chúng ta cần theo dõi chặt chẽ thị trường tài chính và tiền tệ cũng như tác động của chúng đối với nền kinh tế và lạm phát.”

Bloomberg