- Khảo sát tâm lý người tiêu dùng tháng tư của Đại học UMich đạt 63.5 điểm, tăng so với con số 62.0 điểm trước đó

- Kỳ vọng đạt 60.5 điểm

- Lạm phát 1 năm đạt 4.6%

- Lạm phát 5-10 năm đạt 3.0%

Các nhà giao dịch đang định giá xác suất cắt giảm lãi suất 50 điểm cơ bản là ~65%.

Gánh nặng đang đè lên vai của Fed. Họ có một quyết định rất, rất quan trọng cần đưa ra ngày hôm nay. Việc cắt giảm lãi suất gần như chắc chắn, nhưng câu hỏi lớn là cắt giảm bao nhiêu? Họ đã gợi ý về khả năng cắt giảm 25 điểm cơ bản kể từ Jackson Hole, nhưng thị trường dường như không mấy tin tưởng. Ngay cả khi đó là mức cắt giảm được "dự báo" theo ước tính của các nhà kinh tế, nhưng các nhà giao dịch vẫn đang tiếp tục kỳ vọng cho việc cắt giảm 50 điểm cơ bản.

Vậy, Fed sẽ làm gì vào cuối ngày hôm nay?

Dù bằng cách nào, thị trường chắc chắn sẽ thất vọng. Và như trường hợp khi cảm xúc đó lan tỏa trên thị trường, hãy chuẩn bị cho những phản ứng và biến động mạnh mẽ trên thị trường

Lập luận cho việc cắt giảm 25 điểm cơ bản là điều mà các nhà hoạch định chính sách của Fed đã vạch ra kể từ Jackson Hole. Quá trình suy yếu của lạm phát đang bắt đầu diễn ra nhưng vẫn diễn ra khá chậm. Và có một số dấu hiệu hạ nhiệt trong điều kiện thị trường lao động, nhưng nó vẫn phần lớn phù hợp với kịch bản "hạ cánh mềm" của họ.

Vậy, tại sao cần phải thúc đẩy việc cắt giảm 50 điểm cơ bản?

Thị trường đang cố gắng ép buộc các nhà hoạch định chính sách của Fed làm theo ý mình bằng cách chứng tỏ rằng Fed đang hành động chậm trễ. Họ đã cố gắng gây áp lực vào đầu tháng 8 và điều đó đã không hiệu quả. Vì vậy, có rủi ro là đợt tháo chạy khỏi carry trade có thể tái diễn nếu Fed gây thất vọng cho một số bộ phận nhà đầu tư

Nick Timiraos, người theo dõi sát sao NHTW này, đã góp phần vào sự thiếu quyết đoán trên thị trường với bài viết của ông vào tuần trước. Và ông ấy đã bổ sung thêm thông tin vào ngày hôm qua.

Lập luận cho việc cắt giảm 50 điểm cơ bản là Fed có thể cảm thấy thoải mái hơn khi bắt đầu với một động thái táo bạo hơn một chút. Thứ nhất, nó sẽ xua tan những ý kiến cho rằng họ đang tỏ ra chậm chạp và cần phải làm nhiều hơn nữa. Thứ hai, nếu dữ liệu kinh tế trở nên tồi tệ hơn trong những tuần tới, ít nhất điều này sẽ thể hiện rằng họ đang cố gắng giải quyết vấn đề đó một cách kịp thời hơn. Hành động này sẽ trái ngược với việc cắt giảm 25 điểm cơ bản và sau đó không đưa ra nhiều gợi ý về động thái tiếp theo vào tháng 11.

Tuy nhiên, Fed vẫn còn nhiều "đạn dược" trong tay. Vì vậy, nói rằng họ đã bỏ lỡ cơ hội khi không cắt giảm 50 điểm cơ bản ngày hôm nay và rằng mọi thứ sẽ trở nên tồi tệ là không đúng cho lắm.

Thực tế, điều kiện thị trường lao động ở Mỹ đã cho thấy dấu hiệu hạ nhiệt với một hoặc hai dấu hiệu đáng chú ý gần đây. Nhưng các dữ liệu kinh tế khác không cho thấy dấu hiệu suy thoái đáng kể. Do đó, kịch bản "hạ cánh mềm" vẫn rất khả thi.

Nếu Fed giữ vững lập trường, tôi cho rằng sẽ có rất nhiều phản ứng tiêu cực trước khi tuần kết thúc. Nhưng ngay cả khi họ đưa ra quyết định để cố gắng xoa dịu thị trường, sẽ có sự bất mãn, nhưng có lẽ không nhiều như hiện tại. Nếu có, đó sẽ là những người ủng hộ đồng USD, những người sẽ nguyền rủa vận may của mình khi nghĩ rằng Fed có đủ can đảm để hành động khi cần thiết.

Nhưng hãy xem Fed sẽ làm gì vào rạng sáng mai. Dù bằng cách nào, sự thất vọng vẫn sẽ xuất hiện trên thị trường bất kể kết quả ra sao.

Biến động của USD/HKD ngay sau đó:

Tâm điểm trong phiên giao dịch hôm thứ Tư xoay quanh quyết định chính sách của FOMC: +25bp như kỳ vọng, mở rộng phạm vi lãi suất chiết khấu lên 5-5.25%. Biên bản cuộc họp đã chỉ ra những tín hiệu về việc tạm dừng tăng lãi suất khi chủ tịch Powell đề cập đến việc Fed đã tiến gần đến cuối chu kỳ thắt chặt. Ngoài ra, trong cuộc họp báo, ông Powell tiếp tục tái khẳng định về một hệ thống ngân hàng Hoa Kỳ vững vàng và linh hoạt. Các quyết định chính sách tiếp theo sẽ được đưa ra trong từng cuộc họp, tiếp tục dựa trên những đánh giá về triển vọng tăng trưởng và lạm phát thông qua các dữ liệu kinh tế.

Thị trường chứng khoán đồng loạt giảm điểm sau quyết định chính thức từ Fed. Tâm lý thị trường đi xuống khi Powell bác bỏ khả năng tăng lãi suất trước nhận định lạm phát sẽ không giảm đủ nhanh như kỳ vọng. Chỉ số Dow Jone tiếp chuỗi giảm ngày thứ 3 liên tiếp:

Trên thị trường FX, USD suy yếu trên diện rộng sau quyết định chính sách của Fed và báo cáo PMI dịch vụ tháng 4 phù hợp với kỳ vọng (51.9 so với dự báo là 51.8). Các đồng tiền biến động mạnh sau khi FOMC tăng lãi suất 25bp. NZD được hỗ trợ bởi các dữ liệu việc làm tích cực được công bố trước thềm mở cửa phiên Á: tỷ lệ thất nghiệp tháng 4 đạt 3.4% so với dự báo 3.5%, đồng thời lượng việc làm quý 1 +0.8% trong khi ước tính chỉ ở mức +0.5%. JPY, CHF và GBP là ba đồng tiền hưởng lợi nhiều nhất từ đà suy yếu của đồng bạc xanh với mức tăng vượt trội trong 6 tuần trở lại đây.

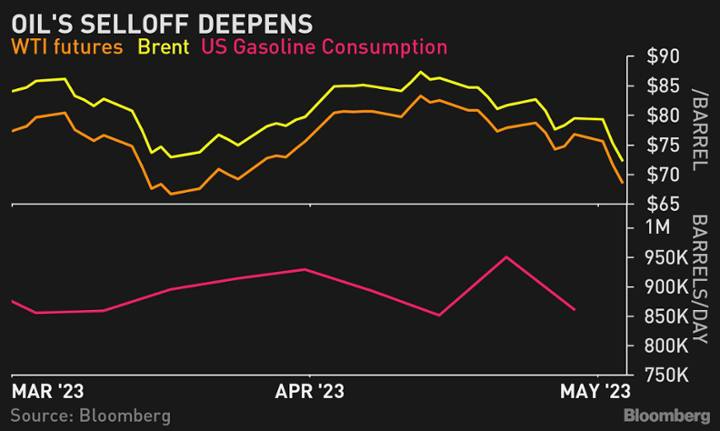

Vàng đóng cửa tăng $26.08 lên $2042.66/oz, hưởng lợi từ việc USD và lợi suất đồng loạt giảm. Cụ thể, lợi suất 2 năm và 10 năm lần lượt giảm 15.8bp và 8.9bp xuống 3.807% và 3.341%. Dầu thô bắt đầu trượt giá xuống dưới $70/thùng từ cuối phiên Á. Chốt phiên, dầu WTI giảm hơn $3 xuống $68.6/thùng.

Trong một cuộc trò chuyện với CNBC, Giám đốc điều hành Doubleline Capital, Jeffrey Gundlach cho biết:

USD suy yếu đã tạo áp lực khiến USDCHF giảm đầu phiên Á. Hiện cặp tiền này đang giao dịch quanh mức 0.8823

Nhiều khả năng Fed sẽ tạm dừng tăng lãi suất.

Phản ứng của thị trường:

GBP/USD ghi nhận mức tăng ấn tượng, chạm mức đỉnh kể từ tháng 6 năm 2022. Cú bật tăng này đã đưa cặp tiền tăng thêm 1% trong tuần, cao nhất kể từ giữa tháng 3

Chỉ số Dow Jones bật tăng trong phiên giao dịch ngày thứ sáu, hướng tới việc trở thành mức đỉnh mới từ mức đỉnh tại tháng một. Nasdaq là chỉ số duy ghi nhận mức giảm trong số các chỉ số chứng khoán chính trong phiên.

Theo báo cáo của FED, sự sụp đổ của SVB có nguyên nhân từ yếu kém trong khâu quản lý, thất bại trong khâu giám sát và sự điên cuồng của truyền thông.

Michael S. Barr, một trong những chuyên gia giám sát ngân hàng hàng đầu tại FED, kêu gọi những thay đổi trong cách các nhà làm luật tiếp cận hệ thống tài chính phức tại và đan xen của quốc gia này.

Chủ tịch FED Jerome cho biết ông hoan nghênh cuộc thăm dò của Barr cũng như việc đánh giá nội bộ đối với hành động của FED trong cuộc khủng hoảng

Nhà sản xuất thép niêm yết lớn nhất Trung Quốc, Baoshan Iron & Steel, dự đoán sản lượng thép năm 2023 của nước này sẽ không đổi hoặc thấp hơn một chút so với năm ngoái, giống với kỳ vọng chung của thị trường.

Thị trường thép của Trung Quốc đang chờ xác nhận chính thức rằng Bắc Kinh sẽ tiếp tục nhiệm vụ bắt đầu từ năm 2021 nhằm hạn chế sản lượng thép để giúp nước này đáp ứng các mục tiêu về khí thải.

Trung Quốc đã áp dụng các biện pháp kiểm soát sản lượng thép vào năm 2021 sau khi cam kết đạt mức phát thải CO2 cao nhất vào năm 2030 và đưa về 0 vào năm 2060. Sản lượng của nước này năm 2022 giảm 1.7% so với cùng kỳ năm ngoái xuống 1.018 tỷ tấn.

NZD/USD sau khi dữ liệu PCE Mỹ được công bố vào ngày hôm nay. Giá đã giảm từ mức dưới đường MA 100 giờ tại 0.6143 (đường màu xanh lam) đáy tại là 0.6129 trước khi bật tăng trở lại.

Giá đã quay trở lại trên đường MA 100 giờ và cũng trên cả đường trung bình động 200 giờ và 200 ngày ở mức 0.6159 (đường màu xanh lá cây trên biểu đồ ở trên). Giá tiếp tục tăng lên mức 0.6163. Đây là một mục tiêu quan trọng mà cặp tiền cần vượt qua, tuy nhiên nó không thể duy trì đà tăng trên mức này lâu.

Trong tương lai, nếu giá không thể vượt lên trên đường trung bình động 200 giờ và đường trung bình động 200 ngày thì phe mua không thể chiếm ưu thế. Hiện giá vẫn ở trên mức trung bình động 100 giờ ở 0.6143.

Vào tháng 12, Liên minh châu Âu đã cấm hầu hết mọi hoạt động nhập khẩu dầu thô bằng đường biển từ Nga. Tuy nhiên, hiện dầu của Nga vẫn cung cấp năng lượng cho ô tô của châu Âu với sự giúp đỡ của Ấn Độ khi mà quốc gia này đang nhập khẩu lượng dầu thô kỷ lục từ Nga. Ấn Độ sau đó đã trở thành nhà cung cấp nhiên liệu hàng đầu châu Âu.

Diễn biến thị trường:

Ngày hôm nay, điểm nhấn quan trọng nhất chính là quyết định chính sách của BoJ mặc dù không có gì bất ngờ và đã được dự báo từ trước.

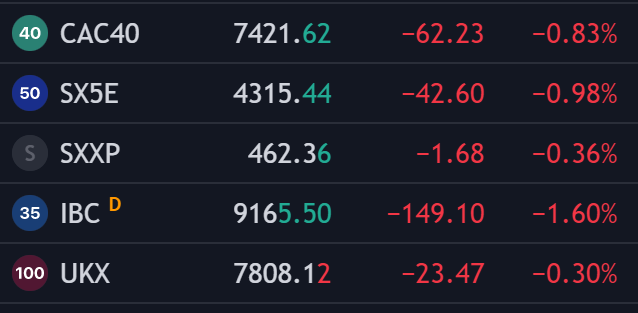

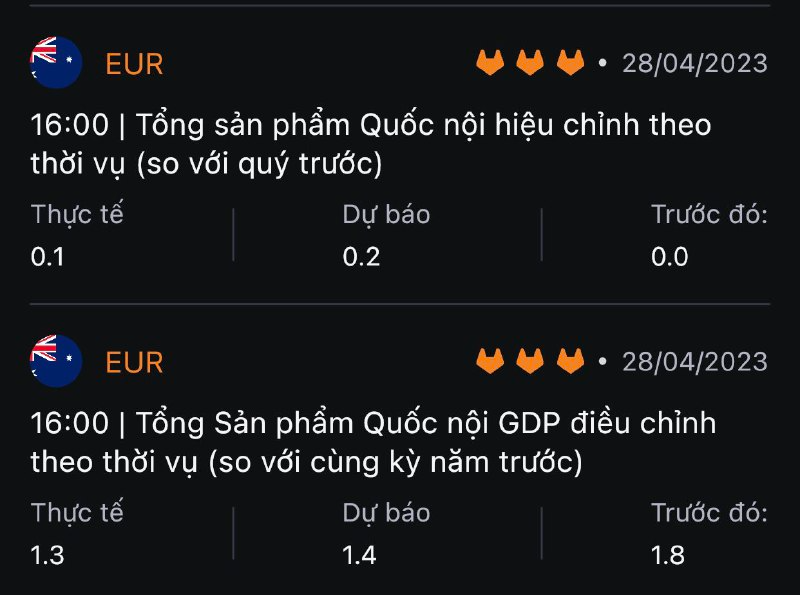

GDP quý 1 của Đức gây thất vọng, thấp hơn so với ước tính. Nền kinh tế Đức được cho là trì trệ trong ba tháng đầu năm nay và điều đó đã khiến đồng euro và chứng khoán châu Âu sụt giảm trong bối cảnh lo ngại về tăng trưởng toàn cầu.

Tiếp theo sẽ là dữ liệu PCE của Hoa Kỳ trước khi kết thúc tuần cuối tháng 4.

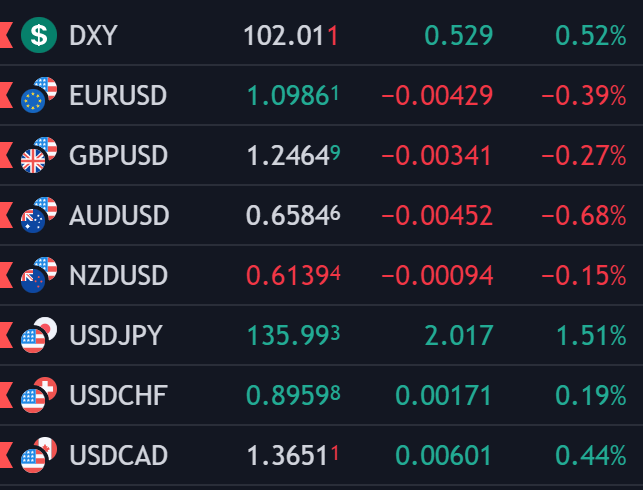

Đồng bạc xanh đang tăng giá so với hầu hết các đồng tiền chính, đặc biệt là so với đồng yên khi Tân thống đốc BoJ tái khẳng định cam kết nới lỏng chính sách.

Dữ liệu PCE tháng 3 của Mỹ sẽ được công bố lúc 7h30 tối nay.

Hiroki Totoki, chủ tịch kiêm Giám đốc điều hành của Tập đoàn Sony cho biết thị trường điện thoại thông minh có thể sẽ tiếp tục suy thoái trong năm tới.

Sony có trụ sở tại Tokyo là nhà cung cấp cảm biến hình ảnh cho điện thoại thông minh hàng đầu thế giới đã đưa ra một dự báo rất thận trọng về hiệu quả hoạt động của chính mình và nền kinh tế toàn cầu sau khi công bố báo cáo thu nhập hôm nay. Ông cho biết thêm số lượng cung của thị trường smartphone đã vượt nhu cầu, gây áp lực to lớn lên nhiều nhà cung cấp và bán lẻ.

Các chỉ số chính của cổ phiếu châu Âu đồng loạt giảm do khẩu vị rủi ro của nhà đầu tư suy yếu trong bối cảnh các quan chức từ ngân hàng trung ương lớn vẫn kiên định với con đường thắt chặt. HĐTL chứng khoán Mỹ giảm gần 0.5%

Giá dầu đang hướng tới một đợt giảm hàng tháng khác vào thứ Sáu sau khi dữ liệu kinh tế Mỹ đáng thất vọng và sự không chắc chắn về các động thái tăng lãi suất đang đè nặng lên triển vọng nhu cầu.

Tăng trưởng kinh tế Mỹ quý I chậm hơn dự kiến. Giới đầu tư lo lắng rằng khả năng tăng lãi suất của các ngân hàng trung ương nhằm kiềm chế lạm phát có thể làm chậm tăng trưởng kinh tế và giảm nhu cầu năng lượng ở Mỹ, Anh và EU.

Về phía cung, OPEC+ nhận thấy không cần phải cắt giảm thêm sản lượng mặc dù nhu cầu của Trung Quốc thấp hơn dự kiến.

Lợi suất TPCP Mỹ kỳ hạn trên 1 năm đồng loạt giảm, trong khi đó đồng bạc xanh tăng lên mức 102.00

Đồng Yên tiếp tục suy yếu sau cuộc họp chính sách đầu tiên của Tân thống đốc BoJ, ông tái khẳng định cam kết của họ với chính sách nới lỏng. USDJPY tăng lên mức cao nhất trong gần 1 tháng.

Theo Quỹ Tiền tệ Quốc tế, các ngân hàng trung ương của châu Âu nên cảnh giác với những nguy cơ tiềm ẩn, từ căng thẳng tài chính gia tăng đến chênh lệch lợi suất trái phiếu khi họ tiếp tục tăng lãi suất.

Rủi ro lạm phát buộc các quan chức phải tiếp tục thắt chặt, tuy nhiên họ sẽ cần phải thận trọng và nhanh nhạy trong trường hợp có thêm căng thẳng xuất hiện, tương tự như khủng hoảng ngân hàng gần đây.

Sau khi công bố dữ liệu của Đức, đồng euro đã bị kéo xuống mức đáy trong ngày với EUR/USD chạm 1.0985, giảm 0.4%. Trong khi đó, EUR/JPY cũng đã giảm từ mức đỉnh trước đó là 149.50 xuống còn khoảng 149.00 nhưng cặp tiền này vẫn sẵn sàng bứt phá để leo lên mức cao nhất kể từ tháng 12 năm 2014 - chủ yếu là do đồng yên yếu đi.

EUR/USD hiện ở 1.0990. EUR/JPY hiện ở 149.28.

DXY vượt qua 102 trong ngày, hiện ở mức 102.025.

Sau khi suy giảm trong quý 4, nền kinh tế Ý phục hồi tốt trong quý 1 năm nay khi vượt qua các ước tính. Đó là một tin tốt cho ECB nhưng việc GDP quý 1 của Đức không lạc quan chắc chắn là một chút thất vọng.

Đây là một báo cáo khá đáng thất vọng khi nền kinh tế Đức hầu như không thoát khỏi suy thoái và đang đè nặng lên đồng euro. EUR/USD hiện đang giảm trở lại dưới 1.1000 xuống mức đáy mới trong phiên là 1.0982.

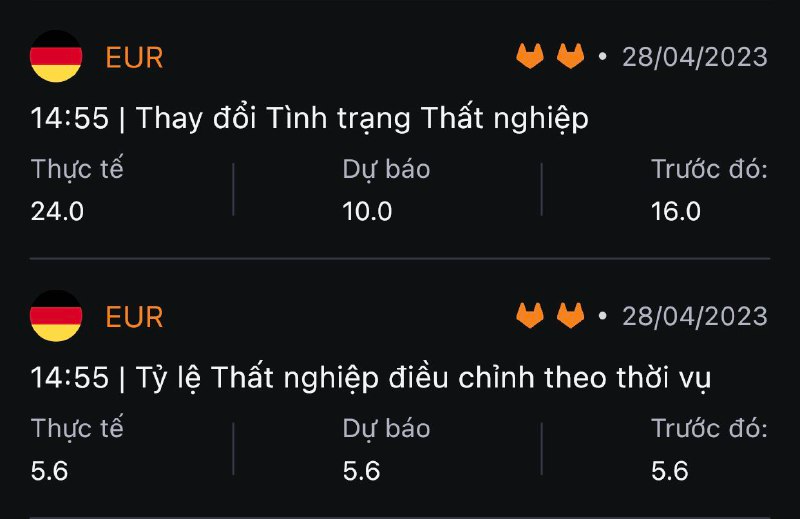

Thay đổi tình trạng thất nghiệp của Đức tăng cao hơn dự kiến trong tháng 4 khi văn phòng lao động viện dẫn lý do chính là do nền kinh tế trì trệ. Tuy nhiên, các điều kiện chung vẫn ổn định với tỷ lệ thất nghiệp vẫn giữ ở mức tương tự như tháng trước.