Giá vàng quay đầu giảm hơn 150 pips xuống 2655 USD/oz

Sau khi bật tăng lên mức đỉnh trong phiên tại 2671 USD/oz do căng thẳng địa chính trị leo thang, giá vàng hiện đã điều chỉnh giảm xuống dưới 2655 USD/oz, giảm hơn 150 pips.

Sau khi bật tăng lên mức đỉnh trong phiên tại 2671 USD/oz do căng thẳng địa chính trị leo thang, giá vàng hiện đã điều chỉnh giảm xuống dưới 2655 USD/oz, giảm hơn 150 pips.

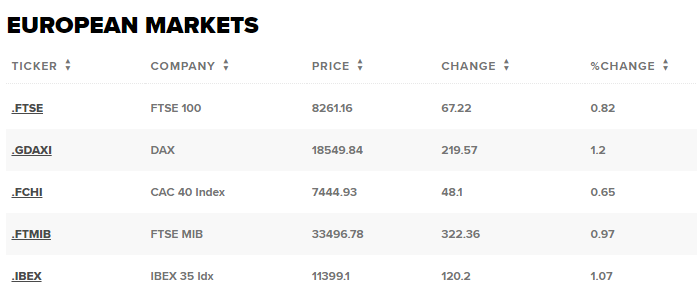

Chỉ số Stoxx 600 tăng 0.91%, với tất cả các sàn giao dịch chứng khoán lớn và phần lớn các ngành đều giao dịch trong sắc xanh. Cổ phiếu ngành công nghệ và khai khoáng lần lượt tăng 2.33% và 2.76%, trong khi thực phẩm và đồ uống giảm 0.1%.

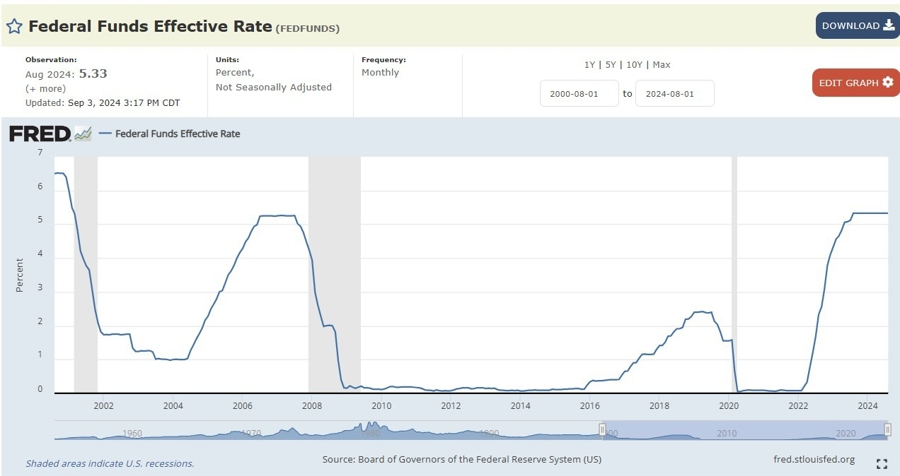

ECB dự kiến sẽ tiếp tục cắt giảm lãi suất thêm 25 bps vào thứ Năm, một động thái đánh dấu lần cắt giảm đầu tiên kể từ tháng 6.

Lãi suất chính sách của ECB hiện ở mức 3.75% sau nhiều năm tăng mạnh.

Cuộc họp của ECB diễn ra chỉ vài ngày trước cuộc họp của Fed vào ngày 17-18 tháng 9, tại đó, ECB dự kiến sẽ bắt đầu chu kỳ cắt giảm lãi suất của riêng mình.

Cắt giảm lãi suất vào cuối năm:

Tăng lãi suất vào cuối năm:

EUR/USD đang dao động trong phạm vi hẹp trên mức 1.1000 trong phiên giao dịch châu Á vào thứ năm. Các nhà giao dịch đánh giá dữ liệu lạm phát CPI mới nhất của Hoa Kỳ, chuẩn bị cho thông báo chính sách của ECB trong bối cảnh khẩu vị rủi ro được cải thiện và sức mạnh bền vững của USD.

GBP/USD đang phục hồi từ mức đáy trong ba tuần để giao dịch gần 1.3050 vào sáng thứ Năm tại châu Âu. Cặp tiền này được hỗ trợ bởi biến động liên tục và sự tạm dừng trong đợt phục hồi của USD do dữ liệu CPI của Mỹ. Trọng tâm hiện chuyển sang dữ liệu PPI của Mỹ, công bố vào 19:30 theo giờ Việt Nam.

Điều này đi kèm với HĐTL của Hoa Kỳ cũng tăng cao hơn trong ngày, với HĐTL S&P 500 tăng 0.2%. Sau đà sụt giảm cho đến nay trong tháng 9, sự phục hồi hôm nay là điều đáng hoan nghênh đối với các chỉ số châu Âu. Nhưng tất cả sẽ xem liệu điều này có thể tiếp tục hay không khi sự chú ý đổ dồn vào các quyết định quan trọng của ECB trong tuần tới.

Lạm phát lõi hàng năm được dự báo sẽ giảm nhẹ trở lại ít nhất ở mức 2.7%. Con số này đã giảm so với mức 2.8% vào tháng 7 nhưng vẫn chưa đủ để củng cố cơ sở gần hơn với mốc 2%. Đây là một tốc độ chậm chạp và không chỉ đối với Tây Ban Nha mà còn đối với hầu hết các quốc gia khác trong khu vực Eurozone.

Hôm nay sẽ là ngày bận rộn nhất trong tuần về mặt dữ liệu. Những phát hành nổi bật bao gồm: quyết định về lãi suất của ECB, số đơn xin trợ cấp thất nghiệp của và PPI của Mỹ.

19:15 theo giờ Việt Nam - Quyết định chính sách của ECB

ECB dự kiến sẽ cắt giảm 25 bps và đưa lãi suất chính sách xuống 3.50%. Việc cắt giảm lãi suất này đã được dự báo kể từ tháng 7. Sau lần cắt giảm lãi suất hôm nay, thị trường kỳ vọng ECB sẽ thực hiện thêm ít nhất 1 lần cắt giảm 25 bps nữa vào cuối năm. Mặc dù Chủ tịch Lagarde có thể không cam kết trước một cách rõ ràng về việc cắt giảm liên tiếp vào tháng 10, nhưng bà có thể giữ nguyên lựa chọn như vậy và xem xét dữ liệu.

19:30 theo giờ Việt Nam - Số đơn xin trợ cấp thất nghiệp của Mỹ

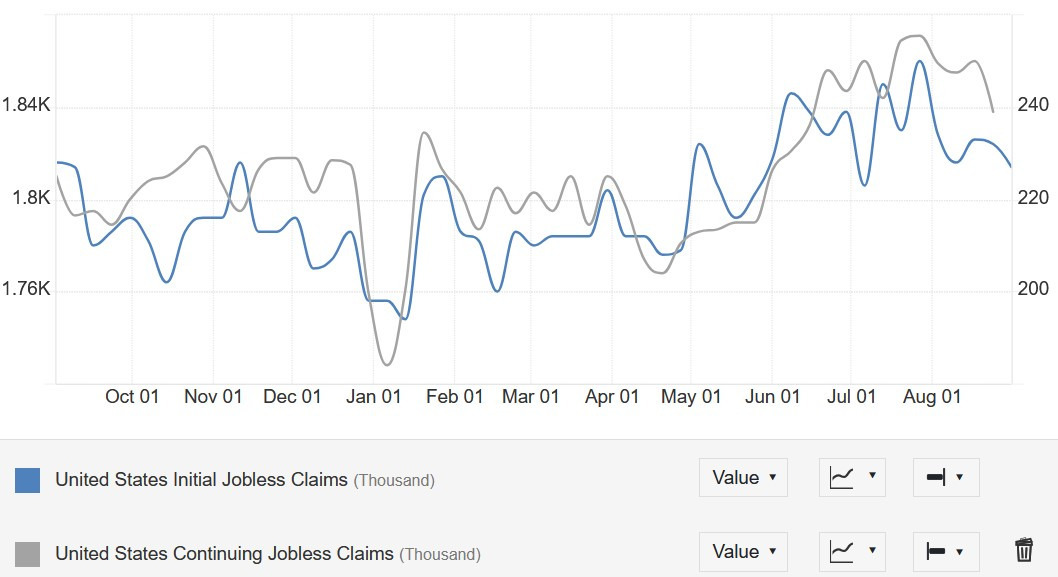

Số đơn xin trợ cấp thất nghiệp của Mỹ tiếp tục là một trong những bản phát hành quan trọng nhất cần theo dõi vì đây là chỉ báo kịp thời hơn cả về tình trạng của thị trường lao động.

Số đơn xin trợ cấp thất nghiệp lần đầu vẫn nằm trong phạm vi 200,000-260,000 kể từ năm 2022, trong khi số đơn xin tiếp tục trợ cấp đã tăng liên tục (mặc dù gần đây đã cải thiện). Điều này cho thấy tình trạng sa thải không tăng tốc và vẫn ở mức thấp trong khi việc tuyển dụng đang chậm lại.

Tuần này, số đơn xin trợ cấp lần đầu dự kiến ở mức 230,000 so với 227,000 trước đó, trong khi số đơn xin tiếp tục trợ cấp dự kiến ở 1,850,000 so với 1,838,000 trước đó.

19:30 theo giờ Việt Nam - PPI tháng 8 của Mỹ

PPI so với cùng kỳ năm trước dự kiến ở mức 1.8% so với 2.2% trước đó, trong khi chỉ số so với tháng trước được dự kiến ở mức 0.1% so với 0.1% trước đó. PPI lõi so với cùng kỳ năm trước dự kiến ở mức 2.5% so với 2.4% trước đó, trong khi chỉ số so với tháng trước được dự kiến ở mức 0.2% so với 0.0% trước đó.

Các chỉ số châu Âu đã chứng kiến sự biến động trái chiều vào hôm qua nhưng hiện đang bắt kịp một chút với mức tăng trên Phố Wall. Cổ phiếu công nghệ là những cổ phiếu dẫn đầu vào hôm qua, vì vậy mức tăng có thể không quá nổi bật ở toàn bộ châu Âu. Nhưng HĐTL cổ phiếu Mỹ cũng đang ở mức cao hơn một chút vào hôm nay, với HĐTL S&P 500 tăng 0.2%, HĐTL Nasdaq tăng 0.4% và HĐTL Dow tăng 0.2%

Trước đó, Tamura đã kêu gọi đẩy lãi suất ngắn hạn lên 1% vào năm tài chính 2026. Ông được mệnh danh là người hawkish nhất trong số các thành viên BoJ.

Sự chú ý đang đổ dồn vào quyết định chính sách của ECB. Tuy nhiên, sẽ không có dữ liệu nào gây biến động mạnh trước quyết định này.

Các nhà kinh tế phần lớn dự đoán BoE sẽ chỉ có thêm một lần cắt giảm lãi suất nữa trong năm nay. Goldman Sachs dự báo ngân hàng này sẽ cắt giảm lãi suất liên tiếp vào tháng 11 và sau đó là tháng 12.

Thị trường hiện đang dự đoán BoE sẽ cắt giảm lãi suất thêm khoảng 49 bps trong thời gian còn lại của năm. Khả năng ngân hàng này không hành động vào tuần tới là khoảng 78%.

Dữ liệu cho thấy chi phí thuê nhà trung bình thực tế đã tăng 3.8% vào năm ngoái trong khi giá trị nhà trung bình thực tế tăng 1.8%. Trong khi đó, dữ liệu của Cục điều tra dân số cho thấy các hộ gia đình thuê nhà đã chi 31.0% thu nhập của họ cho chi phí nhà ở vào năm ngoái. Và con số này không thay đổi so với năm 2022.

Tuy nhiên, dữ liệu cho thấy sự phân chia này rất khác nhau tùy theo chủng tộc. Trong số những người thuê nhà da màu hoặc người Mỹ gốc Phi, 56.2% đã trả hơn 30% thu nhập của họ cho chi phí nhà ở. Con số này cao hơn so với 46.7% hộ gia đình thuê nhà da trắng. Trong khi đó, các hộ gia đình châu Á là những hộ phải gánh chịu ít chi phí nhất theo dữ liệu.

Vệc Fed tăng lãi suất đã làm tăng số lượng người thuê nhà do việc mua nhà trở nên khó khăn hơn. Mặc dù lạm phát làm tăng chi phí thuê nhà, nhưng người dân có thể đã thích ứng phần nào với các yếu tố này.

Căng thẳng chính trị, tăng trưởng kinh tế chậm lại, nhu cầu trong nước kém, giảm phát và cạnh tranh trong nước khốc liệt là những gì Trung Quốc phải trải qua ở thời điểm hiện tại:

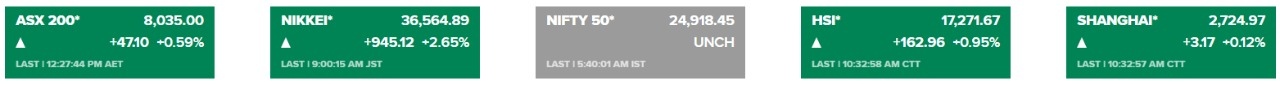

Thị trường chứng khoán châu Á - Thái Bình Dương tăng điểm vào đầu phiên thứ Năm nhờ vào sự tăng trưởng của cổ phiếu công nghệ trên Phố Wall. Động lực tích cực này được thúc đẩy bởi nhận định của CEO Nvidia, Jensen Huang, về nhu cầu cao đối với chip AI. Ông nhấn mạnh rằng AI không chỉ là về một con chip mà là về một hệ thống hạ tầng tổng thể, điều này tạo động lực cho sự tăng trưởng của các cổ phiếu liên quan đến sản xuất chip ở châu Á.

Tình hình kinh tế:

Hồng Kông và Ấn Độ dự kiến lần lượt công bố báo cáo Chỉ số giá sản xuất quý II và và CHỉ số giá tiêu dùng tháng 8 vào cuối này. Hai dữ liệu có thể cung cấp thêm thông tin về áp lực giá cả trong khu vực.

Ông Fraser cho biết Hội đồng chính sách RBA hiện tại quá tập trung vào lạm phát và gây áp lực lên thị trường việc làm.

Doanh số ô tô tháng 8 ghi nhận -5% so với cùng kỳ năm ngoái - cao hơn mức -5.2% trong tháng 7.

Xu hướng doanh số hàng tháng

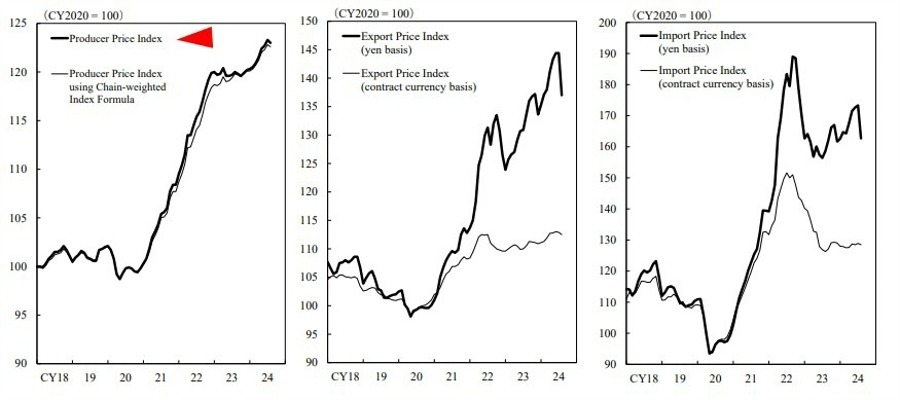

Lạm phát bán buôn hàng tháng và hàng năm đều nhiều hơn dự báo, với nguyên nhânđến từ việc JPY tăng giá, giá tiện tich và hàng hóa thấp hơn.

Giá nhập khẩu giảm mạnh từ mức tăng 10.8% trong tháng 7 xuống 2.6% trong tháng 8. Trong khi lạm phát tiêu dùng tháng 8 dự kiến sẽ tăng lên 3% so với cùng kỳ năm ngoái (dữ liệu sẽ được công bố vào cuối tuần tới), sau đó giảm trở lại từ tháng 9, nhờ vào việc khởi động lại chương trình trợ cấp năng lượng của Nhật Bản.

Sự chậm lại của giá bán buôn cho phép BoJ có thêm thời gian để đánh giá các điều kiện thị trường tài chính, nhưng nếu tăng trưởng kinh tế, đặc biệt là tiêu dùng, cải thiện, BoJ có thể tiếp tục tăng lãi suất sớm nhất là vào tháng 12. Đó là những gì hai quan chức BoJ đã nhấn mạnh ngày hôm qua và hôm nay.

Cuộc khảo sát của Reuters đối với một nhóm doanh nghiệp Nhật Bản:

Các nhà phân tích của Westpac đã đưa ra một số nhận định về triển vọng nởi lỏng chính sách của FOMC sắp tới:

Khảo sát của Viện Melbourne về kỳ vọng lạm phát của người tiêu dùng Úc cho thấy mức giảm xuống từ mức tăng 4.5%% vào tháng 8 xuống 4.4% vào tháng 9, nhưng vẫn cao hơn nhiều mục tiêu của RBA là nằm trong khoảng từ 2 - 3%.

Trong ba tháng tính đến tháng 7/2024, các nhà tuyển dụng ở Vương quốc Anh đã cấp các mức tăng lương trung bình là 4%, đây là mức thấp nhất kể từ tháng 8/2022. Theo khảo sát của Incomes Data Research về tăng trưởng lương, mức tăng lương trung bình do các nhà tuyển dụng lớn cấp đã giảm từ 4.8% trong ba tháng tính đến tháng 6 xuống còn 4% trong ba tháng đến tháng 7.

Sự giảm sút trong mức tăng lương cho thấy tốc độ tăng lương đã chậm lại trong thời gian qua. Mặc dù mức tăng 4% vẫn phản ánh lương tăng so với quý trước, nhưng đây là tín hiệu cho thấy xu hướng tăng lương chững lại so với mức cao hơn các quý trước đó.

Dữ liệu từ Viện Khảo sát Hoàng gia (RIC) tại Vương quốc Anh cho thấy chỉ số cân bằng giá nhà (đo lường sự khác biệt giữa mức giá nhà mà các nhà khảo sát thấy giảm và tăng) trong tháng 8/2024:

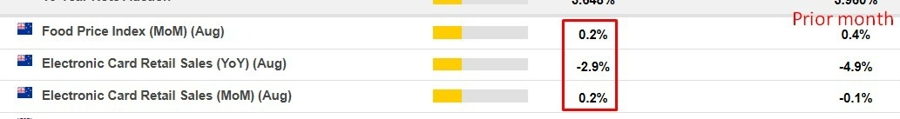

Thường thấy lạm phát cơ bản là yếu tố được các nhà đầu tư giành nhiều sự quan tâm hơn, nhưng FPI ở New Zealand đôi khi cũng có thể khiến NZD dao động nhẹ.

Vào ngày 12/9, quân đội Hàn Quốc cho biết Triều Tiên đã phóng nhiều tên lửa đạn đạo tầm ngắn ra vùng biển phía Đông Bán đảo Triều Tiên, nhưng hiện cơ quan này vẫn chưa nắm rõóbao nhiêu quả tên lửa được phóng đi và bay được bao xa.

Trong khi đó, phía Nhật Bản cho biết vật thể được cho là tên lửa đạn đạo của Triều Tiên đã rơi xuống biển. Một nguồn tin từ Chính phủ Nhật Bản cho rằng tên lửa của Triều Tiên nhiều khả năng đã rơi ngoài vùng đặc quyền kinh tế của Nhật Bản.

Chủ tịch Fed Atlanta Raphael Bostic đang đối mặt với nhiều nghi vấn liên quan đến các hoạt động giao dịch tài chính cá nhân. Theo một báo cáo từ Văn phòng Tổng thanh tra của Cục Dự trữ Liên bang, có những dấu hiệu cho thấy Bostic đã vi phạm các quy định của FOMC. Các vi phạm bao gồm thực hiện giao dịch trong các giai đoạn cấm giao dịch, không tuân thủ các quy định về xin phép trước khi giao dịch, và nộp bản kê khai thông tin không chính xác.

Báo cáo cũng chỉ ra rằng Bostic đã thực hiện các giao dịch tài chính thông qua đại diện của mình trong những giai đoạn "cấm giao dịch" xung quanh các cuộc họp của FOMC ít nhất 154 lần, trong khoảng thời gian từ tháng 3/2018 - 3/2023. Ngoài ra, ông còn nắm giữ một lượng lớn chứng khoán Kho bạc Hoa Kỳ vượt quá giới hạn cho phép. Điều này dẫn đến một sự nghi ngờ rằng ông có thể đã sử dụng thông tin mật để kiếm lợi cá nhân, vi phạm nghiêm trọng quy tắc của FOMC.

Cuộc điều tra này được khởi xướng bởi Chủ tịch Fed Jerome Powell trước những lo ngại rằng ông Bostic đã không tuân thủ các quy tắc liên quan đến giao dịch và tiết lộ thông tin của FOMC. Điều này gây ra "một sự xung đột lợi ích rõ ràng" và có thể khiến người ngoài nghi ngờ về tính công bằng và đạo đức của ông trong vai trò nhà lãnh đạo.

Kết quả của cuộc điều tra đã làm dấy lên câu hỏi về việc liệu Raphael Bostic có thể tiếp tục giữ chức vụ chủ tịch Fed Atlanta hay không, khi mà những vi phạm này là nghiêm trọng và có ảnh hưởng lớn đến uy tín của cơ quan mà ông lãnh đạo.

Thành viên Hội đồng chính sách BoJ Naoki Tamura đã có bài phát biểu về triển vọng chính sách tiền tệ Nhật Bản:

Cập nhật FX: USD/JPY giảm dần sau các bình luận của ông Tamura

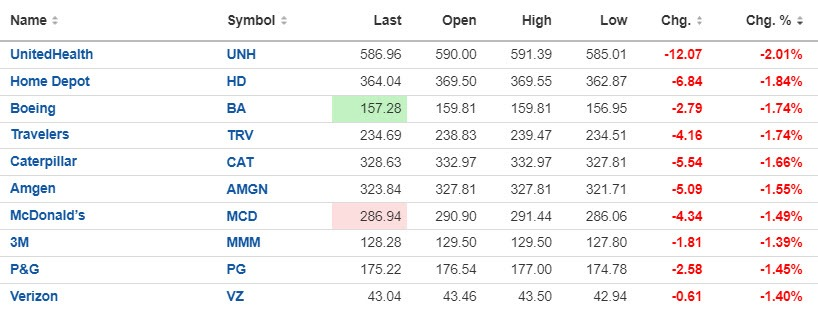

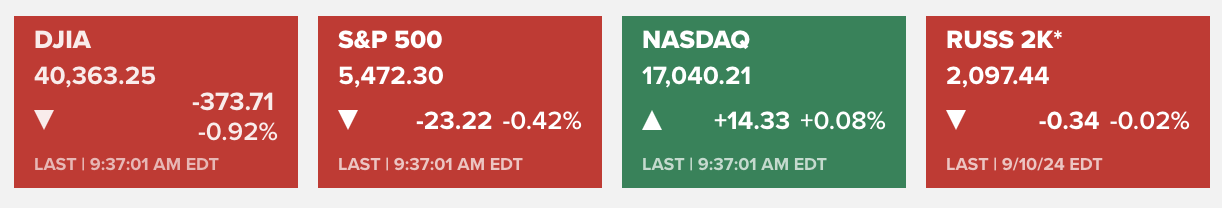

Đà tăng của nhóm cổ phiếu công nghệ đã tiếp tục thúc đẩy tâm lý lạc quan trên thị trường chứng khoán khi các nhà đầu tư tiếp nhận báo cáo lạm phát tiêu dùng tháng 8 tại Mỹ trái chiều. Cụ thể, tốc độ tăng CPI lõi chạm đỉnh 4 tháng (+0.3% so với dự báo 0.2%), và tăng 3.2% so với cùng kỳ như kỳ vọng. Thu nhập thực tế hàng tuần tăng 0.5% so với dự báo -0.2% phản ánh năng suất tăng. Nhưng tin tốt là CPI toàn phần hàng năm chạm mức thấp nhất kể từ tháng 2/2021 và khớp với dự báo. Dữ liệu lạm phát dai dẳng đã thúc đẩy định giá đầy đủ về một đợt cắt giảm lãi suất 25bp vào tháng 9 này, đồng thời đẩy giá trái phiếu Hoa Kỳ giảm mạnh. Lo ngại về suy thoái kinh tế, kết hợp với rủi ro chính trị từ cuộc bầu cử tổng thống Mỹ có thể tiếp tục khiến thị trường chứng khoán chững lại vào cuối tuần. Nếu nền kinh tế hạ nhiệt nhưng không rơi vào suy thoái, Fed có thể tính đến việc giảm dần lãi suất với 25bp ở mỗi cuộc họp. Nhóm cổ phiếu tài chính, năng lượng và công nghiệp hoạt động kém hiệu quả nhất, với JPMorgan phục hồi với mức tăng nhẹ khi đóng cửa. Chỉ số Nasdaq dẫn đầu đà tăng với gần 370 điểm. Kết phiên:

Trên thị trường FX, USD tăng vọt khoảng 40 pip sau công bố báo cáo CPI Mỹ, phục hồi hoàn toàn đà giảm trong ngày và đóng cửa tăng nhẹ so với các đồng tiền chính khác. GBP giảm nhẹ hơn 20pip sau báo cáo GDP Vương quốc Anh hàng tháng thấp hơn dự báo, cùng một loạt dữ liệu kinh tế khác gây thất vọng, bao gồm các lĩnh vực sản xuất, thương mại, xây dựng và công nghiệp. Đà phục hồi của USD cũng góp phần gây áp lực lên đồng bảng Anh. Kết phiên, AUD dẫn đầu đà tăng, trong khi CHF yếu nhất trong số các đồng tiền chính.

Vàng quét hai chiều sau dữ liệu lạm phát của Hoa Kỳ thúc đẩy thị trường lãi suất giảm kỳ vọng vào việc Fed hạ lãi suất mạnh tay vào tuần tới. Kim loại quý giảm mạnh hơn 20 USD và retest mốc 2,500 USD, trước khi có nhịp hồi nhẹ và giao dịch ổn định quanh vùng 2,510 USD. Kết phiên, vàng giảm 4.7 USD xuống 2,511 USD/oz. Dầu thô của Mỹ đã hồi phục hơn 2% sau khi đóng cửa tại đáy gần 3 năm trong phiên thứ Ba. Giá dầu tăng khi cơn bão Francine đi qua các khu vực sản xuất dầu quan trọng ở Vịnh Mexico của Hoa Kỳ. Kết phiên, dầu WTI tăng 1.50 USD lên 67.30 USD/thùng.

USD/JPY phục hồi từ mức đáy trong gần một năm sau khi dữ liệu lạm phát của Hoa Kỳ được công bố lên trên 142.40.

Dữ liệu cho thấy lạm phát đang hạ nhiệt với tốc độ phù hợp với dự báo nhưng làm giảm kỳ vọng Fed cắt giảm lãi suất 50 điểm cơ bản.

Hiện cặp tiền này đã sụt giảm trở lại xuống quanh 141.40, một phần do đồng JPY được hỗ trợ bởi bình luận từ quan chức BoJ Nakagawa ám chỉ rằng lãi suất đang được cân nhắc tăng.

Dữ liệu của Hoa Kỳ cho thấy đồng USD tăng giá trong bối cảnh triển vọng nới lỏng chính sách của Fed được xem xét thận trọng hơn, trong khi đồng Yên nhìn chung ổn định sau bình luận từ một quan chức BoJ cho rằng khả năng tăng lãi suất đã gần hơn so với dự kiến trước đó.

Dữ liệu dự trữ dầu hàng tuần cho thấy:

Thông tin chi tiết khác:

Giá dầu thô được giao dịch ở mức 66.69 USD/thùng ngay trước khi dữ liệu được công bố. Giá dầu hiện đang giảm xuống dưới mức 65.93 USD/thùng.

GBPUSD trong xu hướng tăng vào tháng 8, đẩy cặp tiền này từ mức đáy vào ngày 8 tháng 8 tại 1.26649 lên mức đỉnh tại 1.32659 vào ngày 28 tháng 8. Kể từ đó, GBPUSD đã giảm dần với một vài bật tăng trở lại. Vào thứ sáu, GBPUSD tăng vọt lên 1.32377 sau báo cáo việc làm của Hoa Kỳ nhưng nhanh chóng sụt giảm trở lại. GBPUSD đã lao dốc trong 3/4 phiên giao dịch gần đây.

Động thái sụt giảm hôm nay đã khiến GBPUSD break xuống dưới mức thoái lui 38.2% của xu hướng tăng tháng 8 - 1.30363. Nếu GBPUSD có thể duy trì dưới mức thoái lui đó, người bán sẽ nắm quyền kiểm soát tình hình.

Vùng giá quanh mức đỉnh kể từ ngày 20 tháng 8 - 1.30515 và mức đáy phiên hôm qua - 1.3048 sẽ giúp cặp tiền này không sụt giảm quá sâu nếu phe bán muốn giữ quyền kiểm soát, ít nhất là trong ngắn hạn.

Mặt khác, phe bán đang hướng đến mức 1,3000. Đường MA200 trên biểu đồ H4 - 1.29705 và mức 1,2965 sẽ mục tiêu tiếp theo.

Dẫn đầu đà giảm trong Dow Jones 30 là cổ phiếu UnitedHealth -2.01%, Home Depot -1.84% và Boeing -1.74%.

Mặt khác:

Một cuộc khảo sát 65 nhà kinh tế của Reuters cho thấy:

Vào tháng 8, BoE đã cắt giảm lãi suất xuống còn 5% từ mức đỉnh trong 16 năm là 5.25%. Thống đốc BoE Bailey cho biết sẽ hành động thận trọng để đảm bảo lạm phát vẫn ở mức thấp. Lạm phát dịch vụ và tăng trưởng tiền lương vẫn ở mức khoảng 5% khiến việc cắt giảm lãi suất trở nên khó khăn hơn đối với ngân hàng trung ương. GDP công bố hôm nay cho thấy nền kinh tế Anh chậm lại vào tháng 7 (0.0%, dự kiến là 0.2%).

Citigroup hiện dự đoán Fed sẽ cắt giảm lãi suất 25bps vào tháng 9, giảm so với mức 50bps trước khi báo cáo CPI được công bố (và sau báo cáo việc làm của Hoa Kỳ vào thứ sáu tuần trước).

Mặc dù kỳ vọng của Citigroup vào tháng 9 đã giảm bớt, họ vẫn kỳ vọng lãi suất sẽ giảm 50bps vào tháng 11 và tháng 12.

Chứng khoán Mỹ mở cửa với diễn biến trái chiều khi nhà đầu tư đánh giá báo cáo lạm phát CPI mới nhất nhằm phân tích tình hình sức khỏe của nền kinh tế nói chung.

Chỉ số S&P 500 mở cửa gần như đi ngang. Chỉ số Dow Jones giảm 205 điểm, tương đương 0.5%. Chỉ số Nasdaq tăng 0.1%.

Các nhà đầu tư vẫn đang kỳ vọng mạnh mẽ vào đợt cắt giảm lãi suất tại cuộc họp của Fed vào ngày 17-18 tháng 9 sau khi dữ liệu CPI mới nhất được công bố. Các nhà giao dịch hiện dự đoán 85% khả năng Fed sẽ cắt giảm lãi suất 25 điểm cơ bản, theo FedWatch của CME Group.

Vàng chạm đỉnh và sau đó giảm xuống còn 2,500 USD sau khi dữ liệu lạm phát của Hoa Kỳ được công bố vào thứ Tư.

Chỉ số CPI của Hoa Kỳ đã tăng 2.5% y/y vào tháng 8, thấp hơn so với mức 2.9% vào tháng 7 và thấp hơn dự báo 2.6% của các nhà kinh tế. CPI tăng 0.2% m/m, phù hợp với dự báo, theo dữ liệu từ Cục Thống kê Lao động Hoa Kỳ.

CPI lõi tăng 3.2% y/y vào tháng 8, khônng đổi so với tháng 7 và phù hợp với dự báo. CPI lõi cũng tăng 0.3% m/m, cao hơn mức 0.2% của tháng 7 và 0.2% dự kiến.

Đồng USD tăng sau khi dữ liệu được công bố và vàng giảm từ 2,520 USD/oz xuống gần 2,500 USD/oz.

DXY đã chạm đáy dưới mức 101.30 trong phiên hôm nay, tuy nhiên sau khi dữ liệu mới nhất được công bố cho thấy CPI lõi tháng 8 của Hoa Kỳ tăng mạnh hơn dự kiến, chỉ số DXY đã đảo ngược đà giảm và tăng vọt lên tiệm cận 101.80, tăng gần 40 pips.

Kỳ vọng về về khả năng cắt giảm lãi suất của Fed sau tin:

Tin tức chính:

Thị trường:

Điểm đáng chú ý nhất trong phiên giao dịch hôm nay là thời điểm chuyển giao từ châu Á sang châu Âu, khi lợi suất trái phiếu giảm mạnh, hỗ trợ đồng Yên Nhật tăng giá. USD/JPY đã có lúc chạm mức đáy trong ngày là 140.70. Cặp tỷ giá này sau đó đã phục hồi trở lại mức 141.80.

Lợi suất trái phiếu kho bạc Mỹ 10 năm giảm xuống mức 3.61%, gây áp lực lên chứng khoán. Hợp đồng tương lai S&P 500 hiện chỉ giảm 0.1%, hồi phục từ mức giảm 0.6% trước đó.

Giá vàng đang hướng tới một cú bứt phá mới khi giao dịch gần mức $2,522.

Thị trường đang tập trung vào báo cáo CPI của Mỹ, dự kiến sẽ được công bố vào lúc 19h30.

Cục Thống kê Lao động (BLS) sẽ công bố dữ liệu CPI tháng 8 của Mỹ vào 19h30 tối nay. Đồng USD đang chuẩn bị cho sự biến động mạnh, vì bất kỳ bất ngờ nào từ báo cáo lạm phát của Mỹ có thể tác động đáng kể đến kỳ vọng của thị trường về việc cắt giảm lãi suất của Fed vào tháng 9.

Dự báo CPI:

Các nhà phân tích của TD Securities cho biết: "Chúng tôi kỳ vọng CPI lõi sẽ vẫn được kiểm soát trong tháng 8. Lạm phát dịch vụ sẽ giảm do giá nhà ở hạ nhiệt. Lạm phát toàn phần có thể vẫn ở mức thấp do giá năng lượng giảm trở lại. Dự báo CPI lõi chưa làm tròn của chúng tôi ở mức 0.14%"