Hôm nay mọi sự chú ý đều hướng về Trung Quốc với ba sự kiện nổi bật

Lịch trình tại Mỹ khá yên ắng, nhưng tại Trung Quốc lại khá sôi động.

Dưới đây là ba tin tức quan trọng từ Trung Quốc:

1) Trung Quốc tuyên bố sẽ thực hiện chính sách tiền tệ "nới lỏng vừa phải"

Đây là tín hiệu tích cực nhất từ trước đến nay về chính sách tiền tệ của Trung Quốc. Kèm theo đó là cam kết thúc đẩy chính sách tài khóa "chủ động hơn".

2) PBoC thông báo đã mua vào 160,000 ounce vàng

PBoC lần đầu tiên mua vào kim loại quý này kể từ tháng 5. Điều này đã đẩy giá vàng tăng hơn 30 USD, tiến sát mức cao nhất kể từ ngày 25/11.

3) Trung Quốc mở cuộc điều tra chống độc quyền đối với Nvidia

Theo một báo cáo, chính phủ Trung Quốc lo ngại rằng việc Nvidia mua lại công ty mạng Mellanox của Israel có thể vi phạm luật chống độc quyền của nước này. Cổ phiếu Nvidia giảm 2%, và các cổ phiếu trong ngành chip sẽ được giới đầu tư chú ý đầu tuần. Điều này có thể liên quan đến một diễn biến mới trong cuộc chiến thương mại Mỹ-Trung.

Vàng đang hướng tới mốc $2,665 khi Trung Quốc tiếp tục gia tăng dự trữ

- Tình hình bất ổn gia tăng ở Trung Đông và hoạt động mua vào của Trung Quốc đang hỗ trợ đà phục hồi của giá vàng

- Đồng USD vẫn chưa thể tăng mạnh dù dữ liệu lao động Mỹ khả quan, do kỳ vọng Fed sẽ tiếp tục cắt giảm lãi suất vào tuần tới

- XAU/USD hiện đang tiến gần đến vùng kháng cự quan trọng ở mức $2,665

Trong phiên giao dịch sáng thứ Hai tại châu Âu, XAU/USD tiếp tục tăng, được hỗ trợ bởi vai trò tài sản an toàn khi tình hình tại Trung Đông leo thang sau sự sụp đổ của chế độ Bashar al-Assad ở Syria.

Ngoài ra, dự trữ vàng của Trung Quốc đã tăng thêm 160,000 ounce, lên mức 72.96 triệu ounce vào tháng 11, so với 72,80 triệu ounce trong tháng trước, đánh dấu lần bổ sung đầu tiên kể từ tháng 4. Điều này làm gia tăng kỳ vọng giá vàng sẽ tiếp tục tăng và có khả năng làm gia tăng nhu cầu đối với kim loại quý này.

Dữ liệu từ Mỹ công bố hôm thứ Sáu cho thấy thị trường lao động vẫn ổn định, nhưng tỷ lệ thất nghiệp tăng cao hơn. Điều này đã củng cố kỳ vọng Fed sẽ giảm lãi suất 25 điểm cơ bản vào tuần tới.

Mỹ ưu tiên ngăn chặn nguy cơ khủng bố từ Syria

- Theo cố vấn an ninh quốc gia Jake Sullivan, ưu tiên hàng đầu của Mỹ là bảo vệ đất nước khỏi nguy cơ khủng từ Syria, đặc biệt là giữ cho tổ chức khủng bố ISIS không lợi dụng tình hình để khôi phục lực lượng.

-

Mỹ cũng ưu tiên đảm bảo an ninh và ổn định cho các nước trong khu vực như Israel, Jordan, Iraq, và Lebanon, ngăn chặn những tác động bạo lực lan tỏa từ Syria.

-

Một ưu tiên khác là hỗ trợ người dân Syria xây dựng lại đất nước

-

Ngoài ra, Sullivan cho biết Mỹ không nắm rõ hoàn cảnh về việc Tổng thống Assad sẽ từ bỏ quyền lực như thế nào.

Quan chức BOE Ramsden: Thị trường ổn định hơn trong năm nay có thể khiến nhà đầu tư sẵn sàng chấp nhận rủi ro lớn hơn trong tương lai

- Thị trường năm nay ổn định hơn so với trước, nhưng điều này có thể khiến nhà đầu tư sẵn sàng chấp nhận rủi ro nhiều hơn trong tương lai.

- Chúng ta tiếp tục theo dõi sát sao thị trường vì triển vọng kinh tế vẫn còn nhiều diễn biến bất ổn

- Cần theo dõi và đánh giá các rủi ro trên thị trường tài chính, đồng thời sử dụng nguồn lực của ngân hàng trung ương khi cần thiết.

- Thị trường trái phiếu chính phủ hiện vẫn hoạt động theo trật tự, nhưng tồn tại những rủi ro tiềm ẩn như việc các quỹ phòng hộ sử dụng đòn bẩy và tập trung đầu tư quá mức.

Cập nhật phiên Âu: Tâm lý thị trường cải thiện, đồng AUD tăng mạnh sau những tin tức từ Trung Quốc

- Chỉ số niềm tin nhà đầu tư Sentix tháng 12: -17.5 (Dự báo -13.5)

- Tổng tiền gửi không kỳ hạn tại SNB tháng 12: CHF 458.8 tỷ CHF (giảm nhẹ so với mức 458.9 tỷ CHF trước đó)

- Đài Loan tăng cường quân sự trước các cuộc diễn tập của Trung Quốc.

- AUD/USD tăng 0.8% từ 0.6385 lên 0.6445, USD/JPY tăng mạnh trong ngày.

- Chứng khoán châu Âu trải qua phiên giao dịch biến động; Hợp đồng tương lai S&P 500 giảm 0.1% sau khi tăng nhẹ trước đó

- Lợi suất trái phiếu Mỹ kỳ hạn 10 năm tăng 1.3 điểm cơ bản, lên 4.166%.

- Vàng tăng 0.9%, đạt $2,656.02 sau thông tin Trung Quốc mua vào 160,000 ounce vàng

- Giá dầu WTI tăng 1.3%, đạt $68.09

- Bitcoin giảm 3% xuống $98,092

Tin quan trọng nhất đầu tuần là Trung Quốc cam kết tăng cường các biện pháp kích thích kinh tế, lần đầu tiên thay đổi chính sách tiền tệ kể từ năm 2011. Sau cuộc họp Bộ Chính trị, Trung Quốc tuyên bố sẽ thực hiện chính sách tiền tệ "nới lỏng vừa phải" thay vì "thận trọng" như trước đây. Ngoài ra, Trung Quốc tuyên bố sẽ tiếp tục tăng cường các biện pháp tài khóa nhằm kích thích nhu cầu trong nước. Thông tin này đã giúp tâm lý thị trường tích cực hơn.

Tuy nhiên, các nhà đầu tư cũng bày tỏ sự nghi ngờ về những cam kết này, nhất là khi Trung Quốc đã đưa ra nhiều lời hứa tương tự trong vài năm qua, đặc biệt là về chính sách tài khóa. Về chính sách tiền tệ, có khả năng PBOC sẽ tăng cường nới lỏng trong năm tới, và sự thay đổi trong quan điểm của các phát ngôn lần này cho thấy họ có thể đẩy nhanh tốc độ triển khai. Tuy nhiên, để tạo ra một bước ngoặt lớn cho nền kinh tế, cần có sự hỗ trợ cả từ chính sách tài khóa.

Các sản phẩm tài chính của tiền điện tử tiếp tục thu hút dòng vốn kỷ lục khi BTC vượt mốc $100,000

Theo báo cáo của công ty đầu tư tiền điện tử CoinShares, các sản phẩm tài chính của tài sản kỹ thuật số đã chứng kiến dòng vốn mua ròng lớn nhất được ghi nhận, với 3.85 tỷ USD được đầu tư trong tuần giao dịch từ ngày 02 đến ngày 06/12. Cột mốc trước đó là 3.12 tỷ USD được thiết lập vào tháng 11 khi Bitcoin giao dịch ở mức cao nhất khoảng $98,000.

Trong đó, các sản phẩm đầu tư của BTC dẫn đầu với 2.5 tỷ USD, nâng tổng dòng vốn đổ vào từ đầu năm đến nay lên 36.5 tỷ USD. Các nhà đầu tư không còn mặn mà với việc bán khống BTC, với chỉ 6.2 triệu USD sản phẩm loại này được giao dịch.

Đứng thứ hai là Ethereum, mạng blockchain lớn thứ hai về vốn hóa thị trường sau Bitcoin, với 1.2 tỷ USD dòng vốn đầu tư vào tuần trước, con số lớn nhất được ghi nhận kể từ khi các quỹ ETF Ethereum đầu tiên bắt đầu giao dịch tại Hoa Kỳ vào tháng 7.

Ngoài ra, cổ phiếu của các doanh nghiệp trong ngành blockchain đã được mua ròng 124 triệu USD, mức lớn nhất kể từ tháng 1, được thúc đẩy bởi niềm tin ngày càng tăng của nhà đầu tư vào việc cải thiện tỷ suất lợi nhuận của công ty khai thác Bitcoin.

OCBC: GDP quý 3 tích cực củng cố kỳ vọng BoJ tăng lãi suất

BoJ sẽ tiếp tục bình thường hóa chính sách với việc tăng lãi suất vào tuần tới và đến năm 2025, các chuyên viên phân tích từ OCBC, Frances Cheung và Christopher Wong, cho biết:

- Chúng tôi đang tìm kiếm dữ liệu ủng hộ khả năng BoJ để tiếp tục bình thường hóa chính sách với việc tăng lãi suất vào tuần tới và đến năm 2025. Đà tăg gần đây của mức lương cơ bản ủng hộ quan điểm về sự phát triển tích cực trong thị trường lao động, cùng với lạm phát dịch vụ vẫn ở mức cao, GDP Quý 3 tốt hơn (vừa được công bố sáng nay) và kỳ vọng mức tăng lương 5-6% cho năm 2025.”

- Đối với USD/JPY, không chỉ Nhật Bản hay BoJ trong phương trình mà Fed và dữ liệu của Mỹ cũng quan trọng. Mặc dù chúng tôi cho rằng hxu hướngcủa USD/JPY đang nghiêng về phía giảm khi Fed cắt giảm và BoJ tăng lãi suất. Rủi ro là sự chậm lại trong tốc độ bình thường hóa chính sách của các NHTW, đặc biệt là nếu Fed hành động nhẹ tay hơn trong nhiệm kỳ của Trump.

ING: Chỉ số DXY sẽ trở lại ngưỡng 106.00-106.70 trong ngắn hạn

Báo cáo việc làm kém khả quan của Mỹ hôm thứ Sáu chỉ giáng một đòn nhẹ vào đồng USD và chỉ số DXY đã tìm thấy ngưỡng hỗ trợ tốt dưới 106.00. Địa chính trị có thể đang giúp ích cho USD một chút. Thị trường có thể không biết ngay lập tức phải làm gì với sự thay đổi chế độ ở Syria, nhưng sự không chắc chắn trong chính trị Hàn Quốc và hoạt động kém hiệu quả của thị trường tài sản Hàn Quốc chắc chắn đáng chú ý, chuyên viên phân tích của ING, Chris Turner, lưu ý:

- Nhìn về phía trước trong tuần này, chúng tôi thấy hai câu chuyện đáng chú ý. Đầu tiên có thể là một vài đợt cắt giảm lãi suất lớn của các NHTW trong nhóm G10, bao gồm Eurozone, Thụy Sĩ và Canada trong tuần này. Mức cắt giảm lãi suất 25 điểm cơ bản hoặc 50 điểm cơ bản là các lựa chọn phổ biến, mặc dù nhiều khả năng sẽ chỉ có BoC cắt giảm 50 điểm cơ bản. Điều cần chú ý ở đây là trong khi hầu hết các NHTW G10 (ngoại trừ Nhật Bản) đang tìm cách cắt giảm lãi suất trở lại mức trung lập, thì Fed sẽ chậm chân hơn so với hầu hết các đối tác thương mại và mức chênh lệch lãi suất sẽ tiếp tục duy trì ở mức có lợi cho USD.

- Câu chuyện thứ hai là lịch kinh tế của Mỹ trong tuần này, nơi việc công bố CPI tháng 11 vào thứ Tư chiếm ưu thế. Dữ liệu theo tháng được dự báo ở mức 0.3%. Mặc dù không lý tưởng cho Fed, nhưng dữ liệu như vậy sẽ không ngăn cản Fed cắt giảm 25 điểm cơ bản một tuần sau đó. Nhưng nếu CPI lõi ở mức 0.4% sẽ thực sự gây ra biến động và khiến thị trường đặt câu hỏi rằng liệu Fed có đúng khi cắt giảm lãi suất hay không.

- Fed hiện cũng đang trong chế độ im lặng trước cuộc họp về lãi suất vào ngày 18 tháng 12 và dữ liệu đáng chú ý duy nhất khác là việc công bố chỉ số lạc quan kinh doanh nhỏ của NFIB vào ngày mai - được coi là khá tích cực đối với đồng đô la. Dường như không có lý do gì để thoái lui các vị thế mua đồng USD và chúng tôi đang thấy nhiều khả năng đồng đô la sẽ tiếp tục xu hướng tăng. Chúng tôi cho rằng chỉ số DXY sẽ duy trì đà tăng trong khoảng 106.00-106.70 trong ngắn hạn

AUD/USD tiếp đà hồi phục sau tín hiệu tích cực từ chính phủ Trung Quốc

Cặp tiền này đã duy trì đà hồi phục mạnh mẽ và hiện chạm ngưỡng 0.6447 hiện tại. Hành động giá này xảy ra sau khi cặp tiền giảm về mức 0.6400, mức đáy tháng 8. Giá đã leo lên trên đường MA 100 giờ (đường màu đỏ) là 0.6435.

Sự phục hồi trong phiên giao dịch châu Âu là do phản ứng trước thông báo của chính quyền Trung Quốc. Tuy nhiên, câu hỏi cần đặt ra bây giờ là liệu sự tích cực này có thể kéo dài hay không?

Việc Trung Quốc cam kết nới lỏng chính sách tiền tệ mạnh mẽ hơn trong năm tới là rất đáng khích lệ. Nhưng nếu không có bất kỳ kế hoạch cụ thể nào về mặt tài khóa, thì liệu đây sẽ chỉ là một cú hích trong ngắn hạn? Đó là điều cần cân nhắc trong bối cảnh hiện tại

AUD/USD hiện sẽ đối mặt với ngưỡng kháng cự ngắn hạn tiếp theo từ đường MA 200 giờ (đường màu xanh lam) tại 0.6464.

Triển vọng thị trường tuần này có gì đáng chú ý?

Lịch kinh tế tuần này bắt đầu vào thứ Ba với việc RBA đưa ra quyết định chính sách tiền tệ, dự kiến sẽ ảnh hưởng tới tâm lý thị trường trong khu vực.

Tại cuộc họp này, RBA được dự báo sẽ duy trì lập trường hiện tại, với việc cắt giảm lãi suất lần đầu tiên khó có thể xảy ra trước tháng 5 năm 2025. Ngân hàng vẫn tập trung sự chú ý vào điều kiện thị trường lao động eo hẹp, trong khi áp lực lạm phát tiếp tục dai dẳng, cho thấy nền kinh tế vẫn đang hoạt động với nhu cầu dư thừa. Mặc dù tăng trưởng kinh tế chậm lại, nhưng không có dấu hiệu nào cho thấy sự suy giảm đáng kể. Các nhà phân tích từ Wells Fargo lưu ý rằng sự đình trệ trong chi tiêu tiêu dùng trong quý vừa qua có liên quan đến việc giảm giá hóa đơn năng lượng, điều này đã chuyển một phần chi tiêu của hộ gia đình sang chính phủ. Động lực này làm nổi bật các yếu tố sắc thái định hình bối cảnh kinh tế của Úc.

Vào thứ Tư, trọng tâm chuyển sang Hoa Kỳ, nơi dữ liệu lạm phát sẽ được công bố, đánh dấu sự kiện được mong đợi nhất trong tuần, cùng với số dư ngân sách liên bang. Trong khi đó, tại Canada, BoC sẽ công bố quyết định chính sách tiền tệ của riêng mình.

Tại Hoa Kỳ, CPI chung cho tháng 11 được dự đoán sẽ tăng 0.3% so với tháng trước, với con số so với cùng kỳ dự kiến sẽ tăng ở mức 2.7%, chủ yếu do giá xăng dầu và thực phẩm tăng cao hơn. CPI lõi, không bao gồm thực phẩm và năng lượng, cũng được dự báo sẽ tăng 0.3%. Mặc dù đã có tiến bộ trong cuộc chiến chống lạm phát trong năm qua, nhưng Fed vẫn phải đối mặt với những thách thức, vì dữ liệu gần đây cho thấy động lực giảm phát đang suy yếu. Dữ liệu CPI tháng trước đã vượt quá dự báo, với lạm phát hàng năm leo lên mức 2.6%. CPI lõi đã tăng 0.3% trong ba tháng liên tiếp và mức tăng hàng năm trong ba tháng là 3.6% hiện vượt quá tỷ lệ 12 tháng là 3.3%. Những xu hướng này cho thấy áp lực lạm phát vẫn đang tồn tại, trong khi các rủi ro mới nổi, chẳng hạn như thuế quan và cắt giảm thuế thu nhập doanh nghiệp, đang làm tăng thêm những thách thức.

Đối với Canada, các nhà phân tích vẫn đang chia rẽ về việc liệu BoC sẽ thực hiện cắt giảm lãi suất 25 điểm cơ bản hay 50 điểm cơ bản tại cuộc họp sắp tới. Mặc dù một số người lập luận ủng hộ việc cắt giảm mạnh mẽ hơn, nhưng việc giảm 25 điểm cơ bản có vẻ khả thi hơn vào thời điểm hiện tại. Hoạt động kinh tế trong nước đã bắt đầu chậm lại, với tâm lý kinh doanh nhìn chung vẫn kém, phần lớn là do lo ngại về thuế quan tiềm năng của Hoa Kỳ. Lạm phát vẫn được kiểm soát, tạo điều kiện cho BoC điều chỉnh. Tuy nhiên, thị trường lao động thể hiện một bức tranh hỗn hợp, phản ánh cả khả năng phục hồi và các dấu hiệu suy yếu mới nổi. Bối cảnh phức tạp này cho thấy ngân hàng trung ương sẽ tiến hành thận trọng.

Thứ Năm sẽ là một phiên giao dịch nhộn nhịp. Úc sẽ công bố số liệu thay đổi việc làm và tỷ lệ thất nghiệp. Trong khi đó, SNB và ECB cũng sẽ công bố quyết định về lãi suất điều hành, tương ứng. Tại Hoa Kỳ, chỉ số PPI hàng tháng và số đơn xin trợ cấp thất nghiệp cũng sẽ được theo dõi.

Tại Úc, dự báo chung về thay đổi việc làm là tăng 26.0K, tăng từ mức 15.9K trước đó, trong khi tỷ lệ thất nghiệp dự kiến sẽ tăng nhẹ từ 4.1% lên 4.2%. Tỷ lệ tham gia thị trường lao động dự kiến sẽ giữ ổn định ở mức 67.1%. Dữ liệu này dự kiến sẽ được công bố sau cuộc họp RBA tuần này, với các nhà phân tích từ Westpac cho rằng tỷ lệ thất nghiệp sẽ tăng lên 4.2%, nhấn mạnh rằng bất kỳ sức mạnh nào của thị trường lao động đều có thể xuất phát từ việc tăng giờ làm việc hơn là tuyển dụng mới đáng kể. Họ cho biết, số liệu tuần này dự kiến sẽ không thay đổi bức tranh lớn hơn về một thị trường lao động vững chắc đang hướng tới sự cân bằng.

Triển vọng cho cuộc họp SNB tuần này bị chia rẽ, với việc các nhà phân tích tranh luận liệu Ngân hàng có thực hiện cắt giảm lãi suất 25 điểm cơ bản hay 50 điểm cơ bản hay không, với thị trường định giá xác suất 56% cho việc giảm 50 điểm cơ bản. SNB dự kiến sẽ duy trì thông điệp ôn hòa với các nhà phân tích dự kiến sẽ có thêm hai lần cắt giảm lãi suất nữa vào năm 2025. Lạm phát ở Thụy Sĩ đã giảm mạnh hơn dự đoán và hiện đang ở dưới mức dự báo 1.0% của Ngân hàng. Tuy nhiên, kể từ cuộc họp lần trước, CHF đã mất giá, làm giảm bớt một số áp lực kinh tế. Những nhận xét gần đây từ Chủ tịch SNB, cho thấy mức lãi suất âm vẫn là một khả năng, cũng đã góp phần vào sự suy yếu của CHF.

Trong khi đó, ECB được dự báo sẽ thực hiện cắt giảm lãi suất 25 điểm cơ bản, hạ lãi suất tiền gửi xuống 3.0%. Điều kiện kinh tế ở khu vực Eurozone vẫn còn nhiều thách thức, với cả PMI sản xuất và dịch vụ đều ở trong ngưỡng suy giảm. Ngoài ra, sự không chắc chắn bắt nguồn từ chính sách thuế quan của Hoa Kỳ và tình hình chính trị bất ổn ở Pháp và Đức càng làm triển vọng trở nên mờ mịt. Mặc dù lạm phát đã bắt đầu giảm, mang lại một số lạc quan, nhưng áp lực tiền lương tăng cao tiếp tục đặt ra một thách thức.

Vào ngày thứ Sáu, thị trường sẽ chứng kiến dữ liệu kinh tế từ Nhật Bản, cụ thể là chỉ số sản xuất Tankan và chỉ số phi sản xuất Tankan, cung cấp một bức tranh tổng quan về tâm lý kinh doanh trong nước. Tại Vương quốc Anh, trọng tâm sẽ là báo cáo GDP hàng tháng.

Niềm tin nhà đầu tư tại khu vực Eurozone tiếp tục bi quan

- Chỉ số niềm tin nhà đầu tư Sentix tháng 12 đạt mức -17.5 (Dự báo: -13.5, Tháng trước: -12.8)

Đây là mức đáy kể từ tháng 11 năm 2023 và nó cho thấy triển vọng bi quan đối với nền kinh tế khu vực tại thời điểm kết thúc năm nay và cả năm sau. Với sự bất ổn chính trị gia tăng và thuế quan của Trump sắp tới, đây không phải là một dấu hiệu tốt cho Eurozone trước thềm một năm 2025 đầy thách thức.

Lượng tiền gửi không kỳ hạn tại SNB tuần vừa rồi ở mức ổn định

- Lượng tiền gửi không kỳ hạn tại SNB vào tuần trước ở mức 458.8 tỷ CHF, so với mức 458.9 tỷ CHF của trước đó.

- Tiền gửi không kỳ hạn trong nước là 450.5 tỷ CHF, so với 450.9 tỷ CHF của trước đó.

Lượng tiền gửi của Thụy Sĩ không thay đổi quá nhiều trong tuần qua, đồng thời cũng không thể hiện bất kì động thái can thiệp nào của SNB trong thời gian gần đây.

Cập nhật kỳ vọng của thị trường về lãi suất điều hành của các NHTW lớn

Cắt giảm lãi suất vào cuối năm:

- Fed: 22 điểm cơ bản (xác suất 87% cho việc cắt giảm lãi suất tại cuộc họp sắp tới). 2025: 88 điểm cơ bản.

- ECB: 29 điểm cơ bản (xác suất 83% cho việc cắt giảm 25 điểm cơ bản tại cuộc họp sắp tới). 2025: 148 điểm cơ bản.

- BoE: 3 điểm cơ bản (xác suất 90% không thay đổi lãi suất tại cuộc họp sắp tới). 2025: 76 điểm cơ bản.

- BoC: 47 điểm cơ bản (xác suất 88% cho việc cắt giảm 25 điểm cơ bản tại cuộc họp sắp tới). 2025: 118 điểm cơ bản.

- RBA: 2 điểm cơ bản (xác suất 90% không thay đổi lãi suất tại cuộc họp sắp tới). 2025: 70 điểm cơ bản.

- RBNZ: 36 điểm cơ bản (xác suất 55% cho việc cắt giảm 25 điểm cơ bản tại cuộc họp sắp tới). 2025: 100 điểm cơ bản.

- SNB: 40 điểm cơ bản (xác suất 60% cho việc cắt giảm 50 điểm cơ bản tại cuộc họp sắp tới). 2025: 90 điểm cơ bản.

Tăng lãi suất vào cuối năm:

- BoJ: 7 điểm cơ bản (xác suất 71% không thay đổi lãi suất tại cuộc họp sắp tới). 2025: 45 điểm cơ bản.

Israel tuyên bố tấn công kho vũ khí hóa học tại Syria

Ông Gideon Sa’ar, ngoại trưởng Israel, cho biết Israel đã tiến hành các cuộc tấn công vào các kho lưu trữ vũ khí hóa học và tên lửa tại Syria, và tuyên bố đây là một biện pháp phòng ngừa. Thông báo được đưa ra trong một cuộc họp báo vào thứ Hai.

Ông Sa’ar khẳng định "sự chiếm đóng của Iran" tại Syria đã chấm dứt. Ngoài ra, ông mô tả một số nhóm nổi dậy lật đổ chính quyền Tổng thống Bashar Al-Assad là mang "tư tưởng của nhóm Hồi giáo cực đoan."

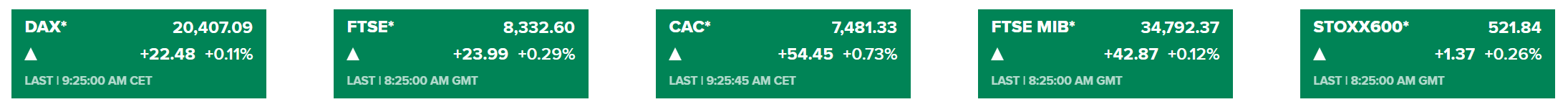

Chứng khoán châu Âu diễn biến tích cực trong phiên giao dịch đầu tuần

- Eurostoxx: +0.26%

- DAX (Đức): +0.11%

- CAC 40 (Pháp): +0.73%

- FTSE (Anh): +0.29%

- IBEX (Ý): +0.3%

- FTSE MIB (Tây Ban Nha): +0.12%

Chứng khoán châu Âu diễn biến tích cực trong đầu phiên sau khi Trung Quốc công bố nới lỏng chính sách tiền tệ "một cách vừa phải". HĐTL S&P 500 cũng ghi nhận tăng 0.1%. Trên thị trường FX, cặp tiền AUD/USD hưởng lợi từ tin tức, tăng vọt gần gần 40 pip lên 0.6425.

Chủ tịch Trung Quốc Tập Cận Bình: "Chúng ta cần chuẩn bị kỹ càng để đạt được mục tiêu kinh tế trong năm tới"

Theo tuyên bố của Chủ tịch nước Trung Quốc Tập Cận Bình:

- Trung Quốc phải duy trì tinh thần tự tin đạt được mục tiêu kinh tế trong năm tới.

- Các chiến lược kinh tế quốc gia cần được đặt vào trọng tâm

- Trung Quốc cần chủ động thiết lập một môi trường thuận lợi cho giao thương quốc tế.

- Mức tăng trưởng quốc gia hiện nay đang đối diện nhiều bất ổn và thách thức. Chính vì vậy, Trung Quốc phải duy trì sự tập trung cao độ tới các vấn đề này.

Tâm lý thị trường tích cực sau cam kết nới lỏng chính sách từ Trung Quốc

Bộ Chính trị Trung Quốc vừa công bố về việc nới lỏng chính sách tiền tệ và tăng cường chi tiêu tài khóa trong năm tới của Trung Quốc. Thông báo mới này đã tạo hiệu ứng tích cực trên các thị trường toàn cầu. Cụ thể:

- Chỉ số Hang Seng tăng 2% sau khi từng giảm điểm trước đó.

- Tỷ giá AUD/USD tăng gần 40 pip, đạt mức 0.6422.

- Tâm lý thị trường cũng cải thiện nhẹ, với hợp đồng tương lai chỉ số S&P 500 tăng 0.1%.

Bloomberg mô tả đây là một "bước chuyển lớn" trong chính sách của Trung Quốc. Tuy nhiên, trên thực tế, tuyên bố này cần được xem xét kỹ hơn. Sự thay đổi nằm ở cách diễn đạt: từ chính sách tiền tệ "thận trọng" được áp dụng từ năm 2011, nay chuyển sang lập trường chính sách nới lỏng "một cách vừa phải". Dẫu vậy, điều này không phải là điều bất ngờ. PBoC đã liên tục triển khai các biện pháp nới lỏng trong năm nay nhằm kích thích nhu cầu nội địa, và động thái mới được công bố này chỉ là tiếp nối với các quyết định trước đó.

Đáng chú ý, Bắc Kinh cũng cam kết tăng cường chi tiêu tài khóa. Tuy nhiên, những lời hứa như vậy đã được đưa ra nhiều lần trong các năm qua mà chưa mang lại hiệu quả đáng kể. Do đó, nhà đầu tư vẫn còn nghi ngờ về mức độ hiệu quả và thực chất của các cam kết lần này. Nếu chỉ dừng ở những tuyên bố mà không có hành động cụ thể, khó có thể coi đây là "bước ngoặt" thực sự trong chính sách kinh tế của Trung Quốc.

Trung Quốc: Chính sách tiền tệ sẽ được nới lỏng "một cách vừa phải"

Ủy ban Thường vụ Bộ Chính trị Đảng Cộng sản Trung Quốc vừa đưa ra tuyên bố mới về chính sách kinh tế, nhấn mạnh sẽ áp dụng chính sách tài khóa chủ động hơn và chính sách tiền tệ nới lỏng "vừa phải". Đây là một thay đổi quan trọng, báo hiệu các biện pháp kích thích kinh tế mạnh tay hơn trong năm tới.

Các điểm nhấn chính từ tuyên bố bao gồm:

- Mở rộng và cải thiện các công cụ chính sách kinh tế.

- Mở rộng nhu cầu trong nước trên mọi phương diện.

- Tăng cường thúc đẩy tiêu dùng.

- Đẩy mạnh giao thương quốc tế, ổn định thương mại và đầu tư nước ngoài.

- Tăng cường các biện pháp điều chỉnh "phi truyền thống" theo chu kỳ.

- Hỗ trợ cải thiện đời sống người dân.

- Ổn định thị trường bất động sản và chứng khoán.

Sự thay đổi lớn lần này nằm ở việc điều chỉnh chính sách tiền tệ bằng việc nới lỏng "một cách vừa phải". Điều này cho thấy Trung Quốc sắp tới sẽ triển khai các biện pháp kích thích kinh tế quy mô lớn hơn. Thị trường đã có phản ứng tích cực với tin tức này. Chỉ số Hang Seng tăng điểm trở lại và tỷ giá AUD/USD cũng tăng nhẹ.

Đây là một thay đổi mạnh mẽ khi các quan chức Bắc Kinh đang nỗ lực phục hồi nhu cầu nội địa. Tuy nhiên, dù có dấu hiệu cải thiện, vẫn còn nhiều câu hỏi đặt ra về mức độ hỗ trợ tài khóa mà chính phủ có thể triển khai song song với chính sách tiền tệ.

Lịch kinh tế hôm nay có gì đáng chú ý?

Lịch kinh tế thứ Hai khá trống khi một vài dữ liệu thứ yếu được công bố. Trọng tâm của ngày hôm nay là dữ liệu CPI Trung Quốc, cho thấy áp lực lạm phát suy yếu vẫn đè nặng nề kinh tế quốc gia này. Nếu các quan chức Trung Quốc không tiếp tục nới lỏng chính sách, họ có thể rơi vào trạng thái giống như Nhật Bản khi lãi suất thực vẫn ở mức cao.

Tâm điểm chính trong tuần này đặt vào báo cáo dữ liệu CPI của Hoa Kỳ, dự kiến công bố vào thứ Tư. Trước đó, tin tức kinh tế quan trọng khác chỉ có quyết định lãi suất của RBA.

HĐTL Eurostoxx giảm 0.2% trước giờ mở cửa phiên giao dịch

- HĐTL DAX (Đức): -0.1%

- HĐTL FTSE (Anh) không thay đổi

Nhà đầu tư đang đánh giá liệu chứng khoán châu Âu có thể kéo dài đà tăng trưởng tích cực từ đầu tháng 12 hay không. Cùng lúc đó, HĐTL Hoa Kỳ cũng cho thấy diễn biến thận trọng trong phiên giao dịch thứ Hai, khi HĐTL S&P 500 giảm 0.1%. Tâm điểm chú ý của thị trường đang đặt vào dữ liệu CPI của Hoa Kỳ, dự kiến công bố vào thứ Tư.

Chứng khoán châu Âu dự kiến diễn biến "trầm lắng" trong phiên giao dịch đầu tuần

Theo dự báo dựa trên dữ liệu từ IG:

- FTSE 100 (Anh): giảm 5 điểm, xuống mức 8,299

- DAX (Đức): giảm 7 điểm, xuống mức 20,377

- CAC 40 (Pháp): tăng 1 điểm, lên mức 7,430

- FTSE MIB (Ý): giảm 45 điểm, xuống mức 34,713

Ngày hôm nay cũng sẽ không có bất kì công bố quan trọng nào về báo cáo doanh thu hoặc dữ liệu kinh tế ở châu Âu.

Đài Loan tăng cường cảnh báo quân sự trước các cuộc tập trận của Trung Quốc

Đài Loan cho biết Trung Quốc có gần 90 tàu hải quân và tàu tuần duyên ở vùng biển gần Đài Loan và khu vực xung quanh. Về tàu chiến, con số này được cho là đã tăng gần gấp đôi từ 8 lên 14 vào cuối tuần.

Điều đáng chú ý không chỉ là sự leo thang quân sự, mà còn là nỗ lực dường như nhằm bình thường hóa các hoạt động này. Bằng cách duy trì sự hiện diện thường xuyên, Trung Quốc có thể đang theo đuổi một chiến lược dài hạn để giảm thiểu phản ứng quốc tế và tạo sức ép liên tục lên Đài Loan.

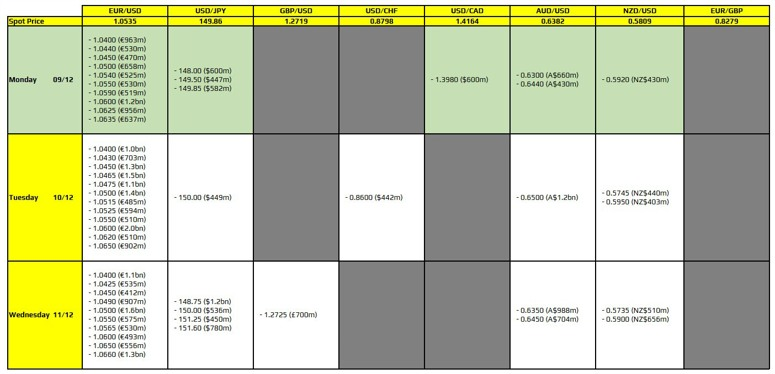

Hợp đồng quyền chọn FX đáo hạn hôm nay có gì đáng chú ý?

Không quyền chọn nào đáng chú ý trong ngày.

Do đó, tâm lý giao dịch sẽ bắt đầu chuyển sang tập trung vào dữ liệu lạm phát của Mỹ vào cuối tuần này cũng như các cuộc họp quan trọng của ngân hàng trung ương trong hai tuần tới. Sức mạnh của đang USD bị lung lay sau báo cáo bảng lương phi nông nghiệp vào thứ Sáu, dữ liệu này đã khẳng định lại việc Fed sẽ cắt giảm lãi suất 25 điểm cơ bản vào cuối tháng này.

Bản tin FX Châu Á - Thái Bình Dương: USD tăng nhẹ

Cuối tuần qua, có một số tin tức địa chính trị quan trọng có thể kể đến như sự thay đổi chế độ ở Syria và tình hình bất ổn ở Hàn Quốc. Các cơ quan tài chính của Hàn Quốc đã cam kết hỗ trợ đồng won và thị trường tài chính của nước này. Chỉ số chứng khoán KOSPI đã giảm xuống mức thấp nhất kể từ cuối tháng 4/2020 trong phiên giao dịch hôm nay.

Trung Quốc đã công bố dữ liệu lạm phát cho tháng 11:

- CPI tăng chậm hơn vào tháng 11, chậm nhất trong 5 tháng

- Tình trạng giảm phát giá sản xuất tiếp diễn trong tháng thứ 26 liên tiếp

- PPI -2.5% so với cùng kỳ năm trước

Nhu cầu trong nước tại Trung Quốc tiếp tục trì trệ mặc dù chính phủ và PBoC đã có các biện pháp kích thích để hỗ trợ nền kinh tế.

Vào cuối tuần, có thông tin rằng PBoC mua vàng trở lại. XAU/USD biến động mạnh, tăng vọt lên mức 2,650 USD/oz trong phiên nhưng đã giảm trở lại.

Biến động giá vàng:

Những điểm cần chú ý trong cuộc họp chính sách của RBA vào ngày mai

- Tuyên bố chính sách của RBA sẽ được công bố vào lúc 10:30 ngày mai.

- Thống đốc RBA Bullock sẽ tổ chức họp báo sau một giờ.

- Theo các nhà phân tích, lãi suất điều hành của RBA sẽ được giữ nguyên ở mức 4.35%.

- Trọng tâm sẽ chuyển sang biên bản cuộc họp sau đó.

Phó Thống đốc BoE Dave Ramsden sẽ có bài phát biểu vào hôm nay

Vào 19:00 ngày hôm nay, Phó Thống đốc BoE Dave Ramsden sẽ có bài phát biểu về sự ổn định tài chính và những công cụ hỗ trợ của ngân hàng trung ương dành cho thị trường.

Thủ tướng New Zealand Luxon cam kết tiếp tục nỗ lực hạ nhiệt lạm phát

Thủ tướng New Zealand Luxon:

- Cam kết của chúng tôi là tiếp thêm năng lượng cho nền kinh tế bằng cách tiếp tục nỗ lực hạ thấp chi phí sinh hoạt, lạm phát và lãi suất.

Luxon chủ yếu nói về việc tăng cường cạnh tranh trong lĩnh vực ngân hàng của đất nước nhưng không đề cập đến lãi suất.

Tỷ giá NZD/USD giảm xuống khoảng 0.5824:

Chứng khoán Hàn Quốc chạm đáy trong hơn 4 năm

Chỉ số chứng khoán của Hàn Quốc đã giảm xuống mức thấp nhất kể từ cuối tháng 4 năm 2020.

Bất ổn chính trị ở Hàn Quốc đang làm tăng thêm gánh nặng cho cổ phiếu Hàn Quốc.

Bitcoin suy yếu xuống mốc 99,200 USD

Phiên bỏ phiếu về việc tái bổ nhiệm Ủy viên SEC Caroline Crenshaw - người nổi tiếng với lập trường thận trọng về tiền số - sẽ diễn ra vào ngày 11/12 tại Ủy ban Ngân hàng Thượng viện Mỹ, làm dấy lên làn sóng phản đối từ cộng đồng tiền mã hóa. Đáng chú ý, bà là một trong hai ủy viên SEC đã phản đối mạnh mẽ việc cấp phép cho các quỹ ETF Bitcoin giao ngay trong tháng 1.

"Caroline Crenshaw luôn thể hiện lập trường cứng rắn với tiền mã hóa. Việc bà ấy phản đối ETF Bitcoin một cách thiếu cơ sở cho thấy SEC cần có sự thay đổi căn bản," Chủ tịch kiêm COO sàn Coinbase Emilie Choi bày tỏ quan điểm trên nền tảng X ngày 7/12.

Alexander Grieve, Phó Chủ tịch phụ trách quan hệ chính phủ tại quỹ đầu tư crypto Paradigm, chỉ trích đây là "món quà chia tay" gây bất lợi cho ngành, khi Chủ tịch Ủy ban Ngân hàng Thượng viện Sherrod Brown đang nỗ lực thúc đẩy việc tái bổ nhiệm ủy viên Crenshaw.

Nhận định về vấn đề này, chuyên gia phân tích quỹ ETF James Seyffart từ Bloomberg nhận định trên X ngày 7/12 rằng Crenshaw không chỉ là "đồng minh thân cận" của Chủ tịch SEC Gary Gensler trong việc siết chặt quản lý crypto, mà còn thể hiện lập trường "cứng rắn hơn" so với người đứng đầu SEC. Khi SEC chấp thuận các quỹ ETF Bitcoin giao ngay tại Mỹ vào ngày 10/1, Crenshaw - người đảm nhận vị trí ủy viên từ tháng 8/2020 - đã chỉ trích gay gắt quyết định này là "thiếu căn cứ và đi ngược lại các tiền lệ pháp lý".

Lãnh đạo phe đối lập của Nhật Bản kêu gọi BoJ tăng lãi suất dần dần

Lãnh đạo Đảng Dân chủ Lập hiến (CDPJ) đối lập lớn nhất của chính phủ Nhật Bản Yoshihiko Noda đã phát biểu trong một cuộc phỏng vấn với Reuters vào thứ Sáu:

- BoJ tập trung vào việc duy trì chính sách cực kỳ nới lỏng là không hợp lý

- BoJ nên tăng lãi suất dần dần mà không cam kết tăng theo tốc độ đã định

- Đồng yên yếu gây hại nhiều hơn là có lợi cho nền kinh tế

- Nhật Bản phải sắp xếp lại tình hình tài chính của mình

Noda là cựu Thủ tướng (2011 đến 2012) và Bộ trưởng Tài chính.

Cập nhật USD/JPY:

Báo cáo CPI tháng 11 của Trung Quốc có gì đáng chú ý?

- CPI tháng 11 của Trung Quốc +0.2% y/y, dự kiến +0.5%

- PPI tháng 11 của Trung Quốc -2.5% y/y, dự kiến -2.8%

Chỉ số giá tiêu dùng một lần nữa cho thấy dấu hiệu giảm phát.

CPI tăng với tốc độ chậm nhất trong 5 tháng và giảm so với mức +0.3% trong tháng 10. Nếu có điều gì tích cực hơn thì đó là PPI, không giảm mạnh như dự kiến và cải thiện so với dữ liệu trong tháng 10. Tuy nhiên, như đã lưu ý, đây vẫn là tháng thứ 26 dữ liệu cho thấy dấu hiệu giảm phát.

Tóm lại, dữ liệu CPI và PPI dự kiến sẽ tiếp tục phản ánh cuộc đấu tranh liên tục của Trung Quốc với tình trạng giảm phát, nhấn mạnh nhu cầu về các biện pháp mạnh mẽ hơn để kích thích nền kinh tế và chống lại những xu hướng này.

Báo cáo GDP chính thức quý 3 của Nhật Bản vượt qua dữ liệu sơ bộ

- GDP chính thức quý 3 của Nhật Bản +0.3% q/q, dữ liệu sơ bộ +0.2%

Tiêu dùng tư nhân +0.7% q/q, sơ bộ +0.9%. Điều này cho thấy kết quả này vẫn không quá tích cực

Tuy nhiên, dữ liệu tích cực sẽ là một số động lực để BoJ tăng lãi suất. Cuộc họp vào tháng 12 vẫn chưa chắc chắn về việc tăng lãi suất, nhưng sự ủng hộ của chính trị dường như đang được củng cố.

Tỷ giá tham chiếu USD/CNY hôm nay: 7.1870

- Dự kiến: 7.2627

- Giá đóng cửa trước đó: 7.2733

Goodmorning from Dubaotiente. Tổng hợp thị trường ngày 06.12: Báo cáo NFP mở rộng "cánh cửa" cắt giảm lãi suất của Fed, Chứng khoán Hoa Kỳ thăng hoa, USD được thúc đẩy, Giá dầu suy yếu khi OPEC+ kéo dài thời gian cắt giảm sản lượng

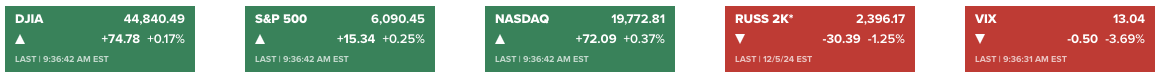

Chỉ số Nasdaq và S&P 500 chạm đỉnh vào thứ Sáu sau những dự báo kết quả kinh doanh lạc quan từ Lululemon Athletica và các công ty khác, và khi dữ liệu việc làm của Hoa Kỳ thúc đẩy kỳ vọng Fed sẽ cắt giảm lãi suất trong tháng này. Tuy nhiên, Dow Jones suy yếu vào cuối phiên, khi mức giảm 5.1% của UnitedHealth Group đã gây sức ép lên chỉ số. Chỉ số Dow Jones giảm 123.19 điểm xuống 44,642.52, S&P 500 tăng 15.16 điểm lên 6,090.27 và Nasdaq tăng 159.05 điểm lên 19,859.77. S&P 500 ghi nhận mức đóng cửa cao kỷ lục lần thứ 57 trong năm 2024, trong khi Nasdaq Composite ghi nhận mức đỉnh lần thứ 36 trong năm. Trong tuần, Nasdaq tăng 3.3%, S&P 500 tăng khoảng 1% và Dow giảm 0.6%. Báo cáo của Bộ Lao động Hoa Kỳ cho thấy tăng trưởng việc làm nhảy vọt vào tháng 11, nhưng tỷ lệ thất nghiệp tăng lên 4.2% cho thấy thị trường lao động đang nới lỏng. "Điều này ủng hộ lập luận Fed sẽ tiếp tục cắt giảm lãi suất trong cuộc họp tháng 12 và trong quý đầu tiên", Bill Northey, giám đốc đầu tư cấp cao tại U.S. Bank Wealth Management ở Billings, Montana cho biết. Theo dữ liệu, thị trường HĐTL lãi suất của Hoa Kỳ đã định giá khoảng 90% khả năng Fed sẽ hạ lãi suất 25 bps tại cuộc họp chính sách ngày 17-18 tháng 12, theo tính toán của LSEG trước đó chỉ định giá khả năng ở 72%. Thành viên Hội đồng Thống đốc Fed Michelle Bowman cho biết rủi ro lạm phát vẫn còn, điều này báo hiệu sự thận trọng với các quyết định về lãi suất.

- Dow Jones -0.28%

- S&P 500 +0.25%

- Nasdaq +0.81%

Trên thị trường FX, JPY mạnh nhất, AUD yếu nhất trong nhóm tiền tệ chính. Chỉ số DXY suy yếu xuống mức đáy trong 3 tuần trong thứ Sáu, tuy nhiên sau khi báo cáo việc làm được công bố, USD đã xoá bỏ đà giảm và hồi phục trở lại. USD/JPY đã xoá bỏ mức tăng trong phiên trước khi khả năng Fed cắt giảm lãi suất tăng lên đã đẩy cặp tiền này lao dốc. Kết phiên, cặp tiền này quay trở lại quanh mức 150. Bên cạnh đó, báo cáo việc làm tích cực hơn dự kiến của Canada khiến các nhà đầu tư tin rằng BoC đang chậm trễ trong việc nới lỏng chính sách. Thị trường đã điều chỉnh kỳ vọng cắt giảm lãi suất 50 bps tại cuộc họp tuần tới từ 50% lên 80%. CAD suy yếu đã đẩy USD/CAD chạm đỉnh tại 1.415. Tại Châu Á, đồng won của Hàn Quốc lao dốc sau khi phương tiện truyền thông địa phương đưa tin Đảng Dân chủ đối lập của quốc gia này cho biết các nhà lập pháp đã sẵn sàng sau khi nhận được báo cáo về một tuyên bố thiết quân luật khác. USD/KRW tăng 0.6%.

- Chỉ số DXY +0.23%

- EURUSD -0.18%

- GBPUSD -0.17%

- AUDUSD -0.99%

- NZDUSD -0.98%

- USDJPY -0.09%

- USDCHF -0.04%

- USDCAD +0.96%

Giá vàng tăng nhẹ vào thứ Sáu sau khi báo cáo tăng trưởng việc làm của Hoa Kỳ vào tháng 11 tiếp tục tạo điều kiện cho Fed cắt giảm lãi suất một lần nữa. Giá vàng tăng nhẹ lên 2,632.53 USD/ounce. Đi kèm với điều này là việc lợi suất TPCP Hoa Kỳ suy yếu khi cánh cửa cắt giảm lãi suất ngày cảng mửo rộng. Lợi suất TPCP kỳ hạn 10 năm giảm ít hơn 3 bps xuống 4.153%. Trong khi đó, lợi suất TPCP kỳ hạn 2 năm giảm ít hơn 5 bps xuống 4.098%. Giá dầu giảm khi các nhà phân tích tiếp tục dự báo tình trạng dư cung vào năm 2025 bất chấp quyết định của OPEC+ hoãn kế hoạch tăng nguồn cung và kéo dài thời gian cắt giảm sản lượng sâu đến cuối năm 2026. Dầu thô WTI giảm 1.26 USD xuống 67.10 USD/thùng. Trong tuần giá dầu WTI giảm khoảng 1%. Ole Hansen, giám đốc bộ phận chiến lược hàng hóa tại Saxo Bank, cho biết: "Giá dầu thô giao dịch thấp hơn trong ngày thứ ba và điều này làm nổi bật những gì sẽ xảy ra nếu OPEC+ quyết định tiếp tục tăng sản lượng". Tổ chức các nước xuất khẩu dầu mỏ và các đồng minh hôm thứ Năm đã lùi thời điểm bắt đầu tăng sản lượng dầu thêm ba tháng và kéo dài thời gian gỡ bỏ hoàn toàn các đợt cắt giảm thêm một năm cho đến cuối năm 2026. OPEC+ đã có kế hoạch bắt đầu gỡ bỏ các đợt cắt giảm từ tháng 10 năm 2024, nhưng nhu cầu toàn cầu chậm lại - đặc biệt là ở Trung Quốc - và sản lượng tăng ở những nơi khác đã buộc họ phải hoãn kế hoạch nhiều lần.

USD/CAD vượt mốc 1.41 khi thi trường nâng kỳ vọng BoC sẽ cắt giảm lãi suất mạnh tay

Dù dữ liệu việc làm của Canada trong tháng 11 vượt kỳ vọng, nhưng các kết quả chi tiết lại cho thấy bức tranh kinh tế không mấy tích cực. Phần lớn việc làm mới đều thuộc khu vực công, trong khi tỷ lệ thất nghiệp tăng từ 6.6% lên 6.8%.

Đây là mức cao nhất kể từ tháng 9/2021 và vượt xa tỷ lệ thất nghiệp trước đại dịch là 5.9%. Trước đại dịch, lãi suất điều hành của BoC chỉ ở mức 1.75%, so với 3.75% hiện tại. Nếu nhìn lại năm 2017, khi tỷ lệ thất nghiệp ở mức tương tự, lãi suất chỉ ở mức 1.00%.

Thị trường hiện cho rằng BoC đang chậm chễ trong việc điều chỉnh chính sách tiền tệ. Sau báo cáo việc làm, thị trường đã điều chỉnh kỳ vọng cắt giảm lãi suất 50 điểm cơ bản tại cuộc họp tuần tới đã tăng từ 50% lên 80%.

Cùng với đó, các dự báo của chính phủ cho thấy dân số Canada có thể giảm trong năm tới, cộng thêm áp lực dai dẳng từ thị trường nhà ở, khiến nền kinh tế tiếp tục gặp khó khăn. Đồng CAD đang trên đà đóng cửa ở mức thấp nhất trong 4 năm qua.

Trên biểu đồ USD/CAD đã vượt ngưỡng 1.41 và đang tiến sát mức cao nhất trong chu kỳ tại 1.4178 được ghi nhận vào cuối tháng trước.

Về thị trường trái phiếu, lợi suất trái phiếu Chính phủ kỳ hạn 5 năm tại Canada đã giảm 12 điểm cơ bản, xuống 2.82%, quay lại mức của đầu tháng 10. Trong khi lợi suất trái phiếu kỳ hạn 5 năm của Mỹ đang ở mức 4.03%, điều này làm nới rộng khoảng cách giữa lợi suất trái phiếu Canada và Mỹ, tạo thêm áp lực lên đồng CAD.

Quan chức Fed Bowman: Không dễ dàng để đưa ra quan điểm trái chiều về định hướng chính sách

- Fed vẫn chưa đạt được mục tiêu lạm phát 2%

- Fed đã đạt được những kết quả nhất định trong việc giảm lạm phát và ổn định thị trường lao động.

- Tỷ lệ thất nghiệp vẫn thấp hơn nhiều so với mức được coi là "toàn dụng lao động".

- Nguy cơ lạm phát tăng trở lại vẫn còn cao

- Việc giảm lãi suất điều hành quá nhanh có thể làm lạm phát tăng trở lại.

Bowman là một người có quan điểm hawkish, vì vậy sẽ không ngạc nhiên nếu bà phản đối cắt giảm lãi suất tại cuộc họp tháng này.

Chứng khoán Mỹ tăng điểm vào đầu phiên giao dịch

- Lợi suất trái phiếu kỳ hạn 10 năm của Mỹ giảm 4 điểm cơ bản, xuống còn 4.13%.

- S&P 500 tăng 15 điểm, tương đương 0.2%, Nasdaq 100 tăng 0.2%, Dow Jones tăng 0.3% vào đầu phiên giao dịch.

- Mức tăng này được hỗ trợ sau dữ liệu báo cáo việc làm vượt kỳ vọng, tuy nhiên tỷ lệ thất nghiệp cũng tăng. Điều này giúp duy trì niềm tin rằng nền kinh tế vẫn ổn định, đồng thời tăng khả năng Fed sẽ cắt giảm lãi suất vào tháng 12.

- Trong ngày hôm nay, các quan chức Fed sẽ có bài phát biểu trước khi bước vào giai đoạn "im lặng" bắt đầu từ nửa đêm. Những phát biểu này có thể tác động đến thị trường và kỳ vọng lãi suất. Đáng chú ý nhất là bài phát biểu của Mary Daly lúc 1 giờ sáng mai.