Lịch kinh tế hôm nay có gì đáng chú ý?

Quyết định chính sách của BoE và số liệu đơn xin trợ cấp thất nghiệp của Mỹ là những điểm nổi bật chính.

Trong phiên giao dịch châu Âu, sự kiện quan trọng nhất sẽ là Quyết định Chính sách của BoE, nơi ngân hàng trung ương dự kiến sẽ giữ nguyên lãi suất ngân hàng ở mức 4.75%. Trong phiên giao dịch Mỹ, sự chú ý sẽ chuyển sang dữ liệu đơn xin trợ cấp thất nghiệp của Mỹ, vì đây là chỉ số kịp thời hơn về tình trạng thị trường lao động.

19h00: Quyết định Chính sách của BoE

Dự kiến BoE sẽ giữ nguyên lãi suất ngân hàng ở mức 4.75%. Dhingra có thể sẽ là người duy nhất không đồng ý. Dữ liệu lạm phát gần đây có xu hướng cao hơn và các quan chức BoE dường như ủng hộ việc "nới lỏng dần dần", điều này cho thấy có thể sẽ cắt giảm lãi suất mỗi quý, như Thống đốc Bailey đã đề cập. Trong khi đó, thị trường đang định giá chỉ có hai lần cắt giảm 25 điểm cơ bản vào năm 2025.

20:30: Số liệu đơn xin trợ cấp thất nghiệp của Mỹ

Dữ liệu đơn xin trợ cấp thất nghiệp của Mỹ vẫn là một trong những chỉ số quan trọng cần theo dõi hàng tuần, vì đây là chỉ báo kịp thời về tình hình thị trường lao động.

Số đơn xin trợ cấp lần đầu vẫn nằm trong khoảng từ 200,000 đến 260,000 kể từ năm 2022, trong khi số đơn xin tiếp tục trợ cấp vẫn duy trì ở mức cao trong chu kỳ. Tuần này, số đơn xin trợ cấp lần đầu dự kiến ở mức 230,000 so với 240,000 trước đó, trong khi số đơn xin tiếp tục trợ cấp được dự báo là 1,890,000 so với 1,886,000 trước đó.

Thống đốc BOJ Ueda: Rất khó trả lời liệu dữ liệu sắp tới có đủ để hỗ trợ việc tăng lãi suất vào tháng 1 hay không

- Khó xác định liệu báo cáo triển vọng tháng 1 và các dữ liệu khác có đủ cho "một lần điều chỉnh nữa" hay không.

- Chúng tôi cũng chưa biết liệu ông Trump có thực hiện các kế hoạch áp thuế hay không.

- Chúng tôi coi quyết định không tăng lãi suất là một lựa chọn an toàn.

- Tuy nhiên, nếu BOJ chờ đợi quá lâu, họ có nguy cơ phản ứng chậm với những thay đổi kinh tế, và rủi ro này sẽ được cân nhắc kỹ khi quyết định không tăng lãi suất vào tháng 1

Thông điệp của Ueda hôm nay khá rõ ràng và ngắn gọn: BoJ chưa có đủ thông tin cần thiết để đưa ra quyết định tăng lãi suất, rất có khả năng họ cũng sẽ không nhận được đủ dữ liệu cần thiết trong tháng 1. Ueda dường như đang củng cố quan điểm này.

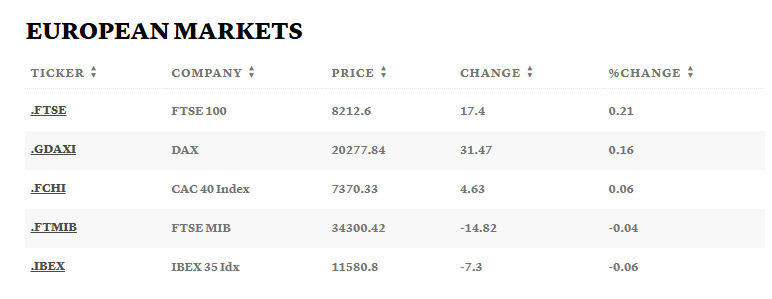

Hợp đồng tương lai Eurostoxx giảm trước giờ mở cửa

- Hợp đồng tương lai Eurostoxx giảm 1.6%

- Hợp đồng tương lai DAX của Đức giảm 1.4%.

- Hợp đồng tương lai CAC 40 của Pháp giảm 1.5%.

- Hợp đồng tương lai FTSE của Anh giảm 1.1%.

Quan điểm "hawkish" hơn từ Fed dường như đã làm đảo lộn thị trường chứng khoán trong tháng 12. Các chỉ số châu Âu đang chuẩn bị cho một phiên chìm trong sắc đỏ, tiếp nối đà giảm từ Phố Wall ngày hôm qua. Tuy nhiên, hợp đồng tương lai của Mỹ hôm nay lại khá trầm lắng, gần như đi ngang, điều này ít nhất giúp thị trường châu Âu khởi đầu không quá tồi tệ.

Thống đốc BOJ Ueda: Quyết định giữ nguyên lãi suất được đưa ra dựa trên nhiều yếu tố

- Các yếu tố bao gồm đánh giá xu hướng tiền lương, những bất ổn từ nền kinh tế nước ngoài và các chính sách sắp tới của chính quyền Mỹ.

- Tuy nhiên, điều này không có nghĩa là họ cần chờ đầy đủ mọi dữ liệu được công bố rồi mới quyết định thay đổi chính sách.

- Hiện tại, thông tin về xu hướng tiền lương còn rất hạn chế.

- BoJ cần thời gian để đánh giá kỹ lưỡng tình hình, cả về tiền lương lẫn khả năng áp dụng thuế quan của Trump.

Điểm chính trong quan điểm này là BoJ đang chờ đợi. Việc liên tục nhắc đến vấn đề tiền lương cho thấy khả năng điều chỉnh chính sách ngay trong tháng 1 là rất thấp. BoJ muốn chờ đợi đến các cuộc đàm phán lương vào mùa xuân trước khi đưa ra quyết định. Hiện tại, tỷ giá USD/JPY đang tăng cao hơn, tăng 0.7% trong ngày, đạt mức 156.03.

Thống đốc BOJ Ueda: Nền kinh tế Nhật Bản đang phục hồi vừa phải

- Kinh tế Nhật Bản vẫn đối mặt với nhiều bất ổn.

- Cần theo dõi sát sao thị trường tài chính và thị trường ngoại hối cùng tác động của chúng đối với nền kinh tế và lạm phát.

- Tác động của thị trường ngoại hối đã trở nên lớn hơn so với trước đây, do các doanh nghiệp ngày càng sẵn sàng tăng lương và giá sản phẩm

- Sẽ tiếp tục điều chỉnh mức độ nới lỏng chính sách dựa trên triển vọng kinh tế và lạm phát

- Cần thêm dữ liệu về triển vọng tiền lương và thông tin chi tiết hơn về xu hướng lương.

Thủ tướng Pháp François Bayrou đang gặp phải những thách thức tương tự người tiền nhiệm Michel Barnier

Tân Thủ tướng Pháp François Bayrou đang đứng trước hàng loạt thách thức ngay khi vừa nhậm chức. Việc ông tiếp tục giữ chức thị trưởng thị trấn nhỏ Pau đã gây ra không ít tranh cãi, khi nhiều người nghi ngờ khả năng ông có thể toàn tâm cho vai trò mới ở Paris.

Tuy nhiên, đó chưa phải là vấn đề lớn nhất. Giống như người tiền nhiệm Michel Barnier, Bayrou đối mặt với bài toán cân bằng nội bộ chính phủ, một nhiệm vụ mà nhiều người cho rằng là bất khả thi. Sự bất mãn không chỉ đến từ các phe đối lập, mà còn từ công chúng, khi khảo sát mới nhất của Ifop-Fiducial cho thấy 64% dân chúng không ủng hộ việc bổ nhiệm ông và 67% tin rằng chính phủ sẽ sớm phải đối mặt với một cuộc bỏ phiếu bất tín nhiệm khác.

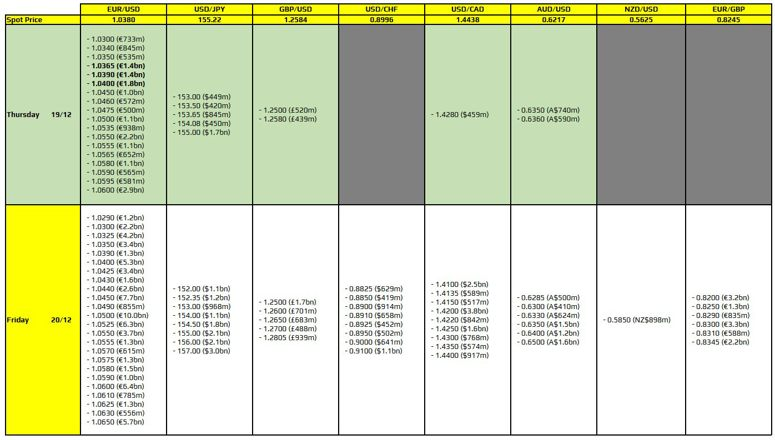

Hợp đồng quyền chọn FX đáo hạn hôm nay có gì đáng chú ý?

Có 2 quyền chọn EUR/USD ở mức 1.0365 và 1.0400. Sau quyết định của Fed vào ngày hôm qua, cặp tiền này đã trượt xuống dưới mốc 1.0400 và chạm đáy tại 1.0343, chỉ cách mức thấp nhất ngày 22/11 là 1.0331 một khoảng ngắn. Trong khi chờ đợi dữ liệu trợ cấp thất nghiệp hàng tuần tại Mỹ, các hợp đồng quyền chọn này có thể giúp tỷ giá không giảm sâu hơn.

BoE sẽ là ngân hàng trung ương lớn cuối cùng đưa ra quyết định chính sách trong năm nay

BoE dự kiến sẽ giữ nguyên lãi suất và tiếp tục theo đuổi cách tiếp cận thận trọng, hạ lãi suất một cách chậm rãi.

Tuy nhiên, đây có thể không phải là thời điểm BoE tạo ra biến động lớn trên thị trường.

Morgan Stanley dự kiến Fed sẽ cắt giảm lãi suất 25 bps hai lần vào năm 2025

Trước đó, họ dự báo Fed sẽ có 3 lần cắt giảm lãi suất trong năm tới.

Tổng hợp thị trường phiên Á: BoJ giữ nguyên lãi suất, USD/JPY tăng vọt

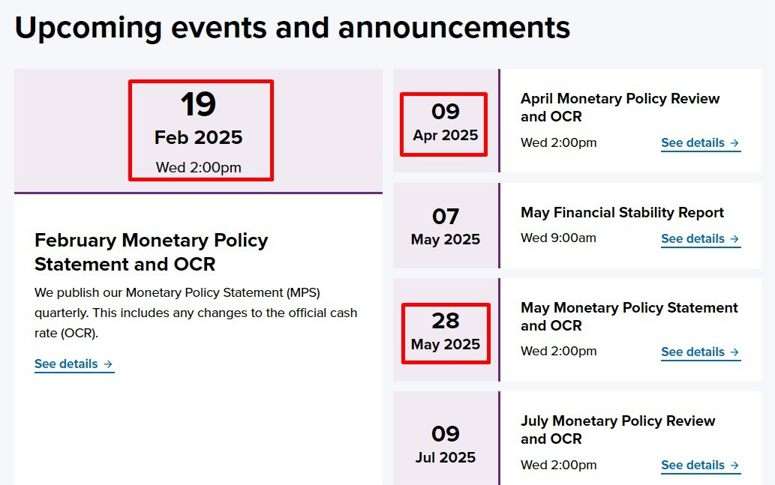

Dữ liệu GDP quý III của New Zealand đã được công bố hôm nay, với mức giảm mạnh 1% theo quý, tệ hơn nhiều so với dự kiến. RBNZ sẽ không có cuộc họp nào cho đến ngày 19 tháng 2. Kỳ vọng về việc ngân hàng này cắt giảm lãi suất 50 điểm cơ bản tại cuộc họp đó đã tăng cao. NZD/USD tiếp tục giảm mạnh xuống dưới 0.5610 sau tin.

BoJ giữ nguyên lãi suất chính sách của họ ở mức 0.25%. Có duy nhất 1 thành viên hội đồng Thống đốc Naoki Tamura không đồng tình với quyết định này. Ông đề xuất tăng lãi suất lên 0.5%, với lý do lạm phát đang tăng. Sự kiện đáng chú ý tiếp theo là cuộc họp báo của Thống đốc Ueda, dự kiến diễn ra lúc 13:30.

USD/JPY tăng vọt sau quyết định này:

Tóm tắt quyết định chính sách tiền tệ của BoJ ngày hôm nay

BoJ giữ nguyên lãi suất chính sách ở mức 0.25%.

Có 8 phiếu đồng ý và 1 phiếu phản đối: Thành viên Hội đồng Thống đốc Naoki Tamura đề xuất tăng lãi suất lên 0.5%, với lý do rủi ro lạm phát gia tăng.

Thị trường dự đoán BoJ sẽ tăng lãi suất lên 0.5% vào đầu năm 2025, cụ thể là vào tháng 3.

Điều kiện kinh tế:

- Nền kinh tế Nhật Bản đang phục hồi ở mức vừa phải.

- Tiêu dùng đang tăng, nhưng sự không chắc chắn xung quanh các chính sách của Mỹ và nhu cầu chậm lại ở Trung Quốc có thể ảnh hưởng đến tăng trưởng của nước này.

- Tăng trưởng GDP hàng năm chậm lại ở mức 1.2% trong quý III, tiêu dùng tăng khiêm tốn 0.7%.

Xu hướng lạm phát:

- Lạm phát cơ bản đã giảm từ mức đỉnh 4.2% vào tháng 1 năm 2023 xuống còn 2.3% vào tháng 10.

- Tăng trưởng tiền lương, hiện ở mức 2.5%-3%, dự kiến sẽ tiếp tục trong bối cảnh thiếu hụt lao động, hỗ trợ cho chiến lược tăng lãi suất thận trọng của BoJ.

Phản ứng của thị trường:

- USD/JPY tăng vọt sau tin lên 155.40, hiện đã giảm nhẹ xuống quanh mức 155.20

- Các nhà đầu tư đang theo dõi cuộc họp báo của Thống đốc BoJ Kazuo Ueda.

Westpac: RBNZ dự kiến sẽ cắt giảm lãi suất 50 bps vào tháng 2, sau đó là 25 bps vào tháng 4 và tháng 5

Dưới đây là những dự đoán cụ thể của Westpac:

- RBNZ sẽ cắt giảm lãi suất 50 bps tại cuộc họp tháng 2, đưa lãi suất chính sách xuống còn 3.75%

- RBNZ sẽ cắt giảm lãi suấ 25 bps tại cuộc họp tháng 4, đưa lãi suất chính sách xuống còn 3.5%

- RBNZ sẽ cắt giảm lãi suấ 25 bps tại cuộc họp tháng 5, đưa lãi suất chính sách xuống còn 3.25%

WPAC lạc quan rằng tăng trưởng kinh tế sẽ phục hồi trong quý 4.

Đánh giá toàn diện của BoJ về các bước nới lỏng tiền tệ trong quá khứ

- Đánh giá toàn diện kết luận rằng Ngân hàng nên tiếp tục thực hiện chính sách tiền tệ theo quan điểm đạt được mục tiêu ổn định lạm phát 2% một cách bền vững.

- Đánh giá nêu rõ rằng Ngân hàng không nên loại trừ bất kỳ biện pháp cụ thể nào tại thời điểm này khi xem xét việc thực hiện chính sách tiền tệ trong tương lai.

- Đánh giá lưu ý rằng các tác động định lượng của các biện pháp này là không chắc chắn so với các biện pháp chính sách tiền tệ thông thường.

- Đánh giá nhận thấy rằng việc nới lỏng tiền tệ đã ảnh hưởng đến lạm phát kỳ vọng ở một mức độ nào đó nhưng không đủ hiệu quả để neo lạm phát ở mức 2%.

- Đánh giá nhấn mạnh rằng lãi suất dài hạn đã giảm khoảng 1 điểm phần trăm kể từ năm 2016.

- Đánh giá ước tính tác động của việc nới lỏng tiền tệ quy mô lớn sẽ giúp tăng GDP là từ 1.3% đến 1.8%.

Tỷ giá tham chiếu USD/CNY hôm nay: 7.1911

- Dự kiến: 7.3165

- Giá đóng cửa trước đó: 7.2848

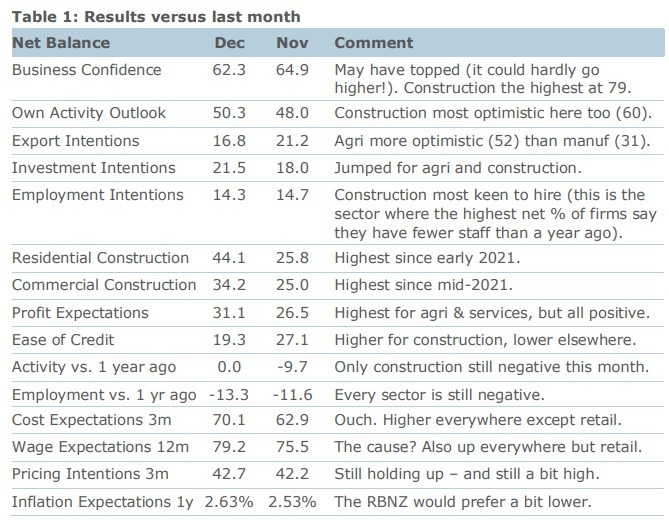

Dữ liệu Niềm tin kinh doanh tháng 12 của New Zealand có gì đáng chú ý?

Niềm tin kinh doanh tháng 12 của New Zealand ở mức 62.3 (trước đó ở 64.9)

Khảo sát kinh doanh của ANZ New Zealand cho tháng 12 năm 2024:

- Niềm tin kinh doanh giảm 3 điểm xuống mức 62 vào tháng 12

- Hoạt động kinh doanh dự kiến tăng 2 điểm lên mức 50

- Hoạt động kinh doanh trong quá khứ (chỉ số dự đoán GDP tốt nhất) tăng 10 điểm lên mức 0.

- Việc làm trong quá khứ giảm 1 điểm xuống mức -13.

- Các chỉ số giá cả và lạm phát kỳ vọng không thay đổi nhiều, nhưng có một bước nhảy vọt đáng ngạc nhiên là 7 điểm trong kỳ vọng chi phí từ mức ròng 63% lên mức ròng 70%, dự kiến chi phí sẽ cao hơn trong ba tháng tới.

GDP quý 3 của New Zealand giảm mạnh hơn dự kiến

Dữ liệu tăng trưởng kinh tế quý 3 của New Zealand chứng kiến mức suy giảm lớn hơn nhiều so với dự kiến.

- GDP giảm: Nền kinh tế suy giảm 1.0% trong quý 3 năm 2024 (dự kiến giảm 0.4%), sau khi giảm 1.1% trong quý 2 năm 2024.

- Điều chỉnh dữ liệu quý 2: Sự suy giảm trong quý 2 đã được điều chỉnh giảm thêm do dữ liệu hàng năm được cập nhật, dữ liệu này cũng cho thấy mức tăng trưởng mạnh hơn trong năm qua mặc dù có sự suy giảm gần đây.

- GDP bình quân đầu người: Giảm 1.2% trong quý 3 năm 2024, đánh dấu mức giảm trong quý thứ tám liên tiếp.

Goodmorning from Dubaotiente. Tổng hợp thị trường ngày 18.12: Fed cắt giảm và giữ lập trường "hawkish", Thị trường chứng khoán rung lắc, Chỉ số DXY chạm đỉnh hai năm trong khi giá Vàng lao dốc

Cổ phiếu lao dốc vào thứ Tư sau khi Fed giáng một đòn nặng nề vào thị trường bullish, báo hiệu rằng có khả năng họ chỉ cắt giảm lãi suất hai lần vào năm tới, giảm so với bốn lần cắt giảm đã được dự kiến trong dự báo gần đây nhất của họ vào tháng 9. NHTW đã cắt giảm lãi suất chính sách của mình 25 bps xuống phạm vi mục tiêu từ 4.25% đến 4.5%, nhưng câu hỏi hiện tại là các nhà hoạch định chính sách sẽ làm gì vào năm 2025. Ông Jeff Buchbinder, chiến lược gia trưởng bộ phận cổ phiếu của LPL Financial, cho biết khi phản ứng với sự sụt giảm của thứ Tư: “Vị thế và tâm lý căng thẳng khiến cổ phiếu dễ bị bán tháo. Sự gia tăng lớn trong lạm phát kỳ vọng và đợt bán tháo trái phiếu liên quan là một cái cớ thuận tiện. Khi sự hỗ trợ từ cổ phiếu công nghệ bốc hơi, không có nhóm nào khác có thể bước vào để lấp đầy khoảng trống đó”. Chủ tịch Jerome Powell không mang lại cho các nhà đầu tư nhiều sự thoải mái ngay lập tức. Ông phát biểu sau cuộc họp của Fed: “Chúng tôi đang ở mức lãi suất 4.3%. Đây là mức hạn chế có ý nghĩa và tôi nghĩ đây là mức lãi suất được cân chỉnh tốt để chúng tôi tiếp tục đạt được tiến triển về lạm phát trong khi vẫn duy trì thị trường lao động mạnh mẽ. Việc cắt giảm lãi suất trong những tháng gần đây đã tạo ra dư địa cho phép NHTW thận trọng hơn khi cân nhắc nhiều điều chỉnh chính sách trong tương lai”. Trước động thái lãi suất vào thứ Tư, Phố Wall đã đặt cược rằng Fed sẽ tiếp tục tích cực hơn trong việc hạ lãi suất, điều này ảnh hưởng đến rất nhiều điều, từ số tiền các công ty phải trả để huy động vốn cho đến số tiền mà người tiêu dùng phải trả để mua một ngôi nhà hoặc ô tô mới. Chỉ số Dow Jones đã giảm 1,123.03 điểm xuống 42,326.87 - giảm trong ngày thứ 10, mức giảm dài nhất kể từ năm 1974 và đây là hiệu suất trong tuần tệ nhất kể từ tháng 3 năm 2023. Chỉ số S&P 500 lao dốc xuống 5,872.16 và Nasdaq Composite giảm xuống 19,392.69 khi chỉ số thiên về công nghệ này chứng kiến mức sụt giảm lớn dần vào cuối phiên. Chỉ số Dow Jones và S&P 500 đều ghi nhận mức sụt giảm lớn nhất trong một kể từ tháng 8, khi việc hủy bỏ carry trade đồng yên đã làm rung chuyển thị trường.

- Dow Jones -2.58%

- S&P 500 -2.95%

- Nasdaq -3.56%

Trên thị trường FX, USD mạnh nhất, AUD yếu nhất trong nhóm tiền tệ chính. Chỉ số DXY tăng mạnh vào thứ Tư sau khi Fed đưa ra mức cắt giảm lãi suất được nhiều người mong đợi đồng thời cũng cho biết sẽ giảm tốc độ của chu kỳ nới lỏng chính sách tiền tệ. Ông Axel Merk, chủ tịch kiêm giám đốc đầu tư tại Merk Hard Currency Fund, Palo Alto, California cho biết: "Fed đã tăng dự báo lạm phát lõi và điều chỉnh dot plot; do đó, việc cắt giảm lãi suất đang được định giá và tôi nghĩ rằng chúng ta có thêm một lần cắt giảm lãi suất nữa được định giá vào năm tới và mức này thấp hơn trước đây. Vì vậy, nhận định ban đầu của thị trường là khá hawkish và USD bullish". Chỉ số DXY tăng 1.18% lên 108.202, mức đỉnh trong hai năm. AUD/USD trượt xuống mức 0.62162, mức thấp nhất kể từ tháng 10 năm 2022. NZD/USD chạm mức đáy mới trong hai năm tại 0.56222. USD/JPY tăng 0.85% lên 154.81, đạt mức cao nhất trong ba tuần trong bối cảnh BoJ dự kiến sẽ giữ nguyên lãi suất vào thứ Năm. BoE cũng dự kiến sẽ giữ nguyên lãi suất vào thứ Năm, GBP/USD giảm 1.07% xuống 1.257, mức thấp nhất trong ba tuần.

- Chỉ số DXY +1.18%

- EURUSD -1.32%

- GBPUSD -1.07%

- AUDUSD -1.90%

- NZDUSD -2.28%

- USDJPY +0.85%

- USDCHF +0.96%

- USDCAD +0.96%

Vàng đã giảm hơn 2% xuống mức thấp nhất trong một tháng vào thứ Tư sau động thái của Fed. Giá Vàng giảm 2.1% xuống còn 2,589.91 USD/ounce, mức thấp nhất kể từ ngày 18 tháng 11. Ông Tai Wong, chuyên gia giao dịch kim loại cho biết: "Các thị trường đang lo lắng khi đóng cửa với việc Chủ tịch Fed Jerome Powell gật đầu đồng ý với một giai đoạn cắt giảm lãi suất chậm hơn dựa trên tiến triển hơn nữa của lạm phát. Dữ liệu PCE lõi vào cuối tuần này hiện trở nên quan trọng hơn. Vàng đang giảm xuống dưới 2,600 USD/ounce, điều này sẽ khiến một số nhà đầu cơ bullish lo lắng". Lãi suất cao hơn làm giảm sức hấp dẫn của việc nắm giữ tài sản không sinh lời. Chỉ số DXY tăng hơn 1% lên mức cao nhất trong hai năm, khiến Vàng trở nên đắt hơn đối với những người nắm giữ tiền tệ khác. Các nhà giao dịch hiện đang theo dõi dữ liệu GDP và lạm phát quan trọng của Hoa Kỳ sẽ được công bố vào cuối tuần này, có thể định hình thêm kỳ vọng về chính sách tiền tệ. Ông Peter Grant, Phó Chủ tịch kiêm Chiến lược gia booj phận kim loại cấp cao tại Zaner Metals cho biết: “Tôi thấy sự hợp nhất là một mô hình tiếp tục trong xu hướng bullish dài hạn của vàng. Tôi nghĩ xu hướng đó sẽ tái diễn vào quý đầu tiên của năm 2025". Lợi suất TPCP Hoa Kỳ tăng vọt. Lợi suất 10y đã tăng gần 12 bps lên 4.504% và dao động quanh mức quan trọng 4.5% trong phiên giao dịch buổi chiều tại Hoa Kỳ. Lợi suất 2y đã tăng hơn 10 bps lên 4.348%. Giá dầu thô WTI giảm 0.47%, tương đương 33 xu xuống 69.42 USD/thùng.

Cập nhật lợi suất trái phiếu kho bạc Mỹ trước quyết định của Fed

Lợi suất trái phiếu kho bạc Mỹ biến động nhẹ trước quyết định chính sách cuối cùng của Fed trong năm nay. Dự báo Fed sẽ tiếp tục cắt giảm lãi suất thêm 25 điểm cơ bản và điều chỉnh dự báo về số lần cắt giảm lãi suất trong năm 2025.

- Lợi suất trái phiếu kỳ hạn 2 năm: Giảm 2.2 điểm cơ bản xuống còn 4.217%, so với 4.239% hôm thứ Ba.

- Lợi suất trái phiếu kỳ hạn 10 năm: Không thay đổi nhiều, giữ ở mức 4.387%, so với 4.384% hôm thứ Ba.

- Lợi suất trái phiếu kỳ hạn 30 năm: Tăng 1.5 điểm cơ bản lên 4.593%, từ 4.578% hôm thứ Ba.

Các nhà giao dịch dự đoán Fed có thể sẽ giảm số lần cắt giảm lãi suất vào năm 2025, sau khi đưa ra dự báo có 4 lần cắt giảm 25 điểm cơ bản trong cuộc họp tháng 9. Tuy nhiên, việc cắt giảm 25 điểm cơ bản trong cuộc họp ngày hôm nay gần như chắc chắn sẽ xảy ra. Solita Marcelli, giám đốc đầu tư khu vực Mỹ tại UBS Global Wealth Management, cho biết các nhà đầu tư nên kỳ vọng một sự giảm tốc trong tốc độ cắt giảm lãi suất vào năm 2025 và sự biến động ngắn hạn khi thị trường điều chỉnh lại quan điểm của Fed.

Các nhà đầu tư đang dồn sự chú ý đến buổi họp báo hôm nay của Chủ tịch Jerome Powell, nơi ông có thể sẽ đưa ra các manh mối về hướng đi của lãi suất trong năm tới, khi việc đạt mục tiêu lạm phát 2% vẫn còn gặp nhiều khó khăn.

Dữ liệu công bố vào sáng nay cho thấy số lượng khởi công xây dựng nhà ở trong tháng 11 đạt 1.29 triệu căn, thấp hơn so với ước tính của các nhà kinh tế. Con số này giảm từ mức 1.31 triệu căn trong tháng 10.

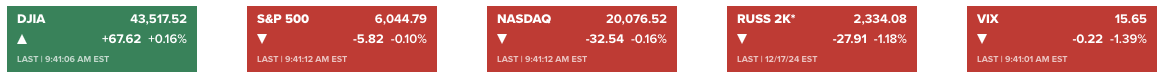

Chứng khoán Mỹ biến động nhẹ trong phiên mở cửa

- Dow Industrial: Tăng 66.82 điểm (+0.15%) đạt 43,516.72. Dow đang cố gắng chấm dứt chuỗi 9 phiên giảm điểm liên tiếp, đây là chuỗi giảm dài nhất kể từ năm 1978.

- S&P 500: Giảm 3.3 điểm (-0.05%) đạt 6,047.31.

- NASDAQ: Giảm 25.52 điểm (-0.13%) đạt 20,083.54.

- Small cap Russell 2000: Tăng 11.89 điểm (+0.51%) đạt 2,345.97.

Các chỉ số chính của Mỹ ít biến động trong phiên mở cửa hôm nay. Hôm qua, tất cả các chỉ số chính đều giảm, trong đó Dow Industrial giảm phiên thứ 9 liên tiếp. Mức giảm chủ yếu đến từ UnitedHealth và Nvidia, khi giá cổ phiếu của hai công ty này giảm hơn 20% và hơn 10%.

- Microsoft: Giảm 1.33%.

- Amazon: Giảm 0.74%.

- Meta: Không thay đổi.

- Alphabet: Giảm 0.64%.

- Apple: Giảm 0.49%.

- Tesla: Giảm 3.32%.

- Nvidia: Tăng 2.74%.

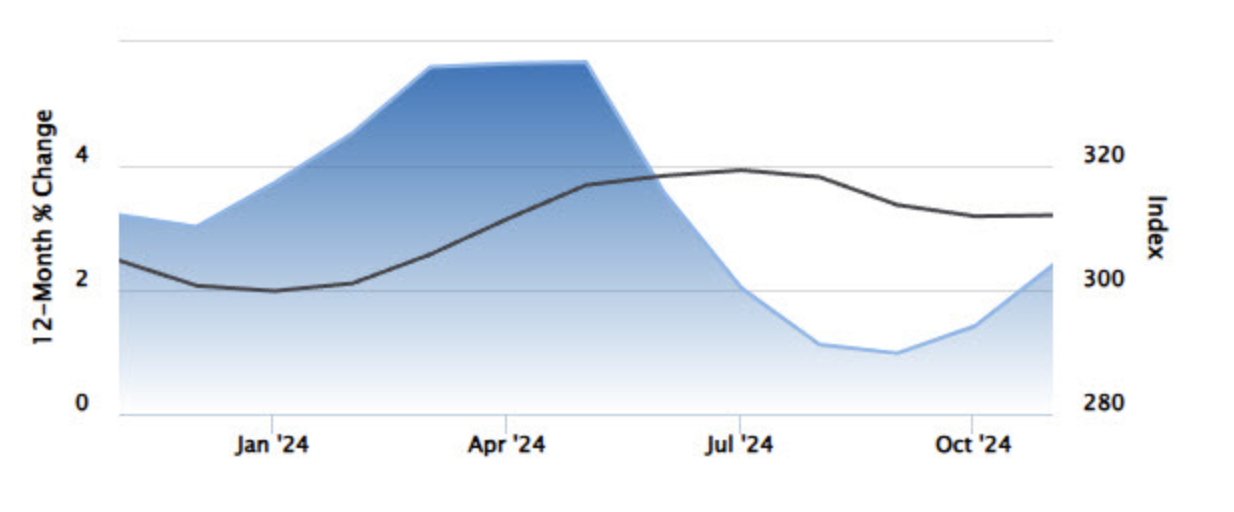

Giá nhà tại Canada tăng 0.6% trong tháng 11

- Chỉ số tổng hợp: +0.6% so với tháng trước, nhanh hơn mức +0.4% của tháng 10.

- Tăng trưởng theo năm: 2.4% y/y, cao hơn +1.4% của tháng 10.

- Giá đã tăng 2.2% từ sau lần cắt giảm lãi suất đầu tiên của BoC vào tháng 6

Các diễn biến về giá nhà theo vùng:

- Thành phố Quebec: +11.8%

- Calgary: +9.8%

- Montreal: +6.8%

- Victoria: -1.3%

- Toronto: -0.3%

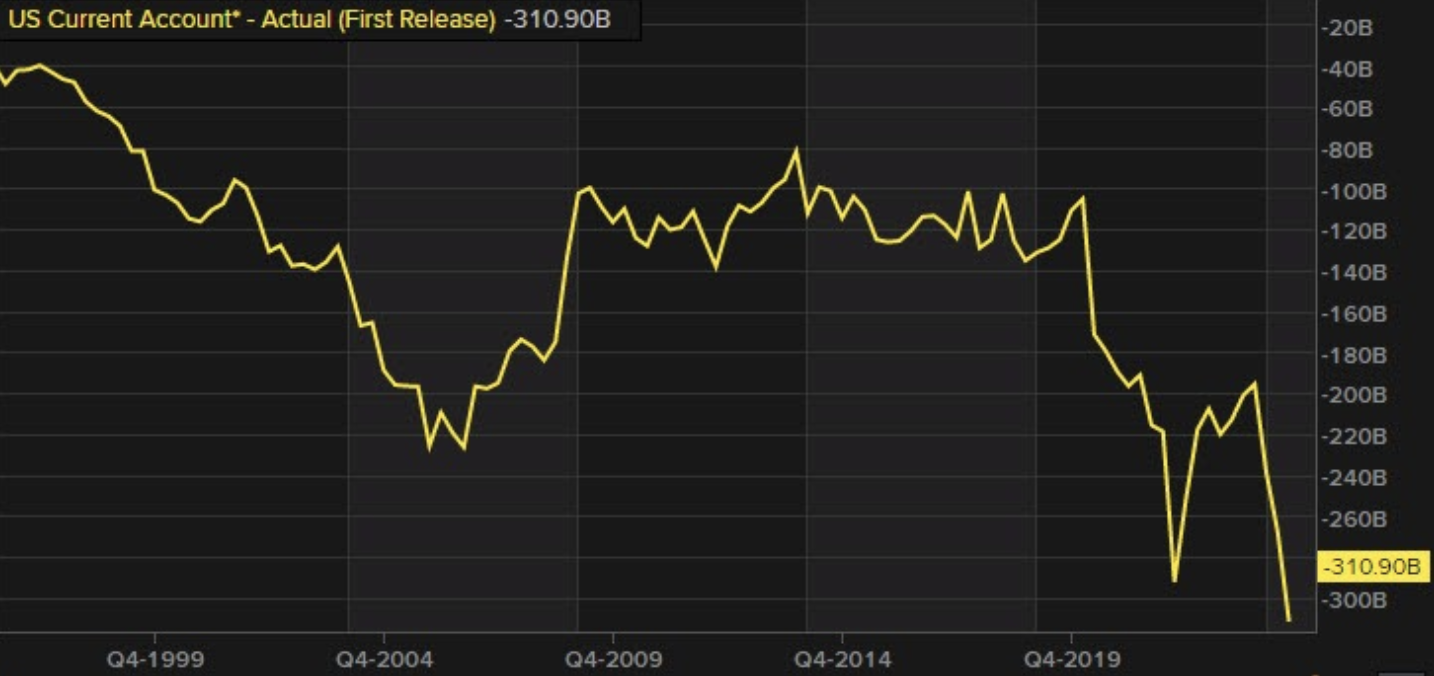

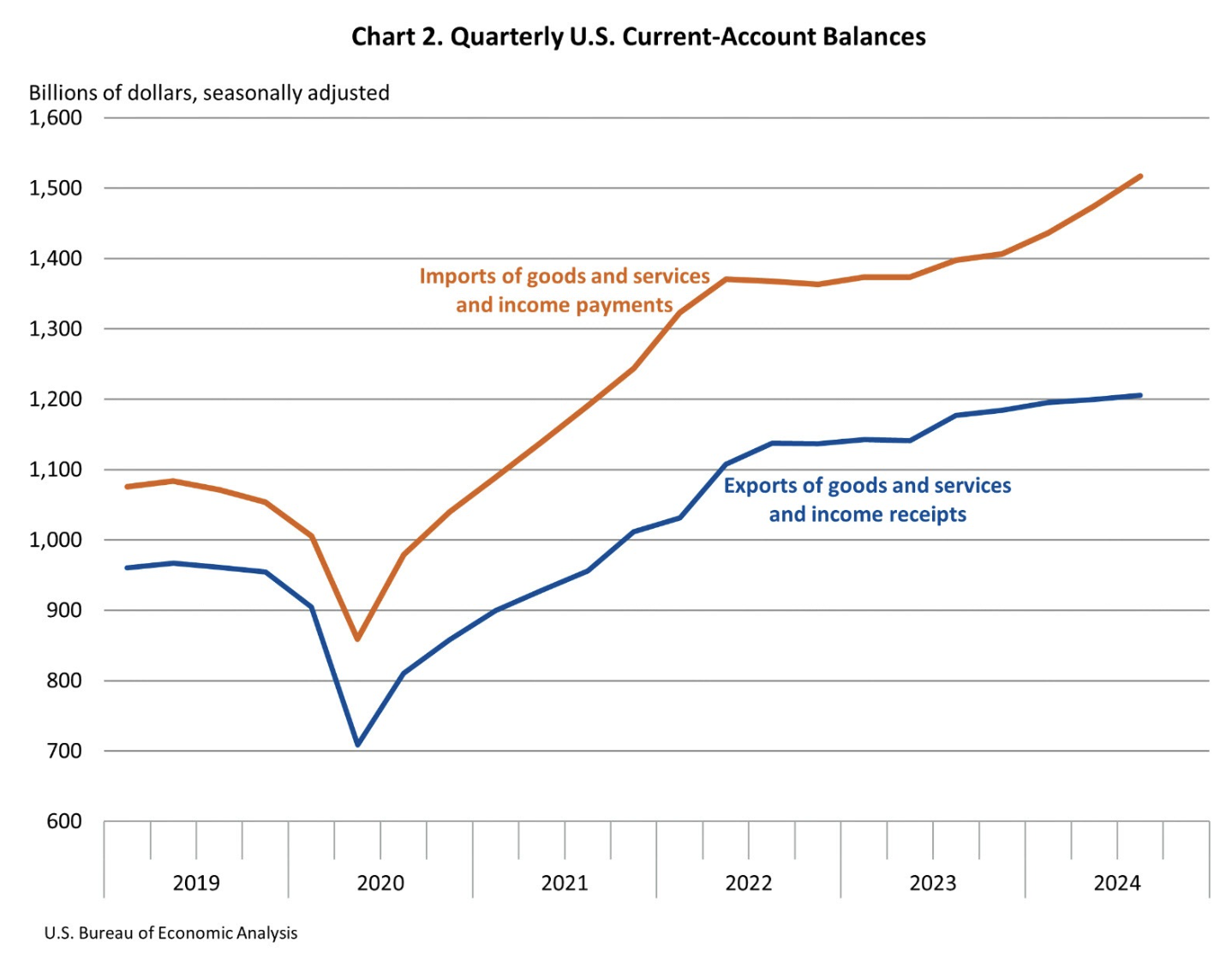

Thâm hụt tài khoản vãng lai tại Mỹ quý III tăng mạnh vượt dự báo

- Thâm hụt tài khoản vãng lai quý 3: -310.8 tỷ USD (dự báo -284.0 tỷ USD, Quý trước: -266.8 tỷ USD)

- Xuất khẩu hàng hóa, dịch vụ và thu nhập nhận được: +6 tỷ USD, đạt 1.21 nghìn tỷ USD.

- Nhập khẩu hàng hóa, dịch vụ và thu nhập chi trả: +42 tỷ USD, đạt 1.52 nghìn tỷ USD.

- Xuất khẩu hàng hóa: +13.6 tỷ USD lên 530 tỷ USD, chủ yếu nhờ tăng trưởng trong nhóm hàng tư liệu sản xuất như chất bán dẫn, phụ kiện máy tính, và máy bay dân dụng.

- Nhập khẩu hàng hóa: +23.7 tỷ USD lên 837.2 tỷ USD, với sự gia tăng chủ yếu ở nhóm hàng tư liệu sản xuất (phụ kiện máy tính, máy phát điện, thiết bị điện tử) và hàng tiêu dùng (sản phẩm dược, nha khoa).

- Xuất khẩu dịch vụ: +7.7 tỷ USD lên 279.9 tỷ USD, với đóng góp lớn từ dịch vụ chính phủ (hàng hóa và dịch vụ quân sự), viễn thông và dịch vụ máy tính.

- Nhập khẩu dịch vụ: +6 tỷ USD lên 206.2 tỷ USD, chủ yếu từ phí sử dụng tài sản trí tuệ (bản quyền phim và sản phẩm truyền thông) và bảo hiểm (tái bảo hiểm).

Đây là mức thâm hụt tài khoản vãng lai lớn nhất từ trước đến nay, phần nào gây sức ép lên tăng trưởng kinh tế. Một nền kinh tế Mỹ vượt trội có xu hướng nhập khẩu nhiều hơn, nhất là khi các nền kinh tế khác suy yếu. Chính quyền Trump và các chính sách thuế quan có thể đã tạo kỳ vọng làm tăng nhập khẩu, làm tăng chi phí hàng hóa và dịch vụ từ nước ngoài.

Mỹ có dòng tiền ròng dương trong xuất khẩu dịch vụ, nhờ thế mạnh về công nghệ và dịch vụ quân sự. Đây vẫn là điểm yếu lớn nhất, khi Mỹ nhập khẩu nhiều hơn xuất khẩu ở hầu hết các danh mục, đặc biệt là hàng tư liệu sản xuất và hàng tiêu dùng.

Thâm hụt tài khoản vãng lai là dấu hiệu của một nền kinh tế hoạt động mạnh mẽ, nhưng cũng phản ánh sự mất cân đối thương mại và phụ thuộc lớn vào nhập khẩu. Việc cải thiện cán cân này đòi hỏi cả thay đổi về chính sách và sự tăng trưởng của các nền kinh tế đối tác thương mại.

Khởi công xây dựng nhà ở tại Mỹ quý III thấp hơn kỳ vọng

- Khởi công xây dựng nhà: 1.289 triệu (Dự báo: 1.343 triệu, Trước đó: 1.356 triệu), giảm 1.8% so với kỳ trước

- Giấy phép xây dựng tại Mỹ tháng 11: 1.505 triệu (Dự báo: 1.430 triệu), giảm 2.9% so với kỳ trước

Về khởi công xây dựng:

- Nhà riêng: +6.4% lên 1.011 triệu căn

- Nhà xây theo khu: -24.1%, đạt 264,000 căn

Về giấy phép xây dựng:

- Nhà riêng: +0.1% lên 972,000 căn

- Nhà xây theo khu: +22.1% lên 481,000 căn

Nhìn chung, số liệu cho thấy sự phục hồi tích cực trong xây dựng nhà ở riêng, trong khi thị trường nhà ở xây theo khu vẫn chịu áp lực lớn. Điều này có thể tạo sự phân hóa trong triển vọng ngành xây dựng nhà ở thời gian tới.

Bản tin FX phiên Âu: DXY đi ngang, chứng khoán châu Âu tăng trước thềm cuộc họp FOMC

- Chứng khoán châu Âu tăng; hợp đồng tương lai S&P 500 tăng 0.3%

- Lợi suất trái phiếu kỳ hạn 10 năm của Mỹ tăng 3.5 điểm cơ bản lên 4.420%

- Giá vàng tích luỹ quanh mức 2,644.48 USD

- Giá dầu WTI tăng 0.9% lên 70.68 USD/thùng

- Bitcoin giảm 1.5% xuống 104,842 USD

Phiên giao dịch diễn ra khá trầm lắng khi các nhà đầu tư đang chờ đợi quyết định từ Fed để khép lại tuần giao dịch.

USD duy trì sức mạnh. AUD và NZD đã suy yếu từ phiên Á và tiếp tục duy trì ở mức thấp. Cặp AUD/USD giảm xuống mức thấp nhất kể từ tháng 10 năm ngoái, trong khi NZD/USD chạm mức thấp nhất kể từ tháng 10 năm 2022.

AUD/USD chủ yếu dao động quanh mức 0.6310 - 0.6320, trong khi NZD/USD duy trì quanh 0.5725 - 0.5740. Ngoài ra, EUR/USD tiếp tục giao dịch quanh 1.0500, với các hợp đồng quyền chọn đáo hạn tại mức này hôm nay. Cặp USD/JPY tăng nhẹ lên 153.70 khi lợi suất trái phiếu tăng trước thềm quyết định của Fed.

Hợp đồng tương lai chứng khoán Mỹ tăng, nhưng điều này tương tự như kịch bản đã diễn ra trong tuần qua, với nhiều khả năng đà tăng sẽ thoái lui khi Phố Wall mở cửa. Hôm nay, sự chú ý sẽ hướng về cuộc họp của Fed. Quyết định từ cuộc họp FOMC có thể coi là tác động chính cuối cùng đối với các thị trường trong năm nay. Do đó, không thể xem nhẹ những rủi ro tiềm tàng có thể xảy ra khi năm giao dịch đang dần khép lại.

Giá dầu giao dịch trong biên độ hẹp khi nhà đầu tư chờ quyết định lãi suất từ Fed

Giá dầu duy trì giao dịch trong biên độ hẹp vào thứ Tư khi các nhà đầu tư thận trọng trước cuộc họp của Fed cũng như công bố dự báo hướng đi lãi suất cho năm 2025. Tuy nhiên, lượng dầu thô dự trữ của Mỹ giảm đã phần nào hỗ trợ giá dầu.

Hợp đồng dầu Brent tăng 42 cent, tương đương 0.57%, lên mức 73.61 USD/thùng lúc 19h30, trong khi dầu thô WTI của Mỹ tăng 47 cent, tương đương 0.67%, lên mức 70.55 USD/thùng.

Fed được dự đoán sẽ giảm lãi suất thêm 0.25%, nhưng có thể đưa ra tín hiệu thận trọng về việc nới lỏng chính sách tiền tệ trong năm tới. Lãi suất thấp hơn giúp giảm chi phí vay, từ đó thúc đẩy tăng trưởng kinh tế và nhu cầu dầu mỏ.

“Việc giảm 0.25% khó có thể làm thị trường dao động nhiều. Nhà đầu tư có lẽ sẽ chú ý hơn đến các manh mối về hướng đi của lãi suất cho năm 2025,” Charalampos Pissouros, nhà phân tích đầu tư cấp cao tại công ty môi giới XM nhận định.

Tại Mỹ, dữ liệu từ Viện Dầu khí API hôm thứ Ba cho thấy tồn kho dầu thô đã giảm 4.69 triệu thùng trong tuần kết thúc vào ngày 13/12. Tồn kho xăng tăng 2.45 triệu thùng và tồn kho sản phẩm chưng cất tăng 744,000 thùng.

Các nhà phân tích dự báo rằng các công ty năng lượng Mỹ đã rút khoảng 1.6 triệu thùng dầu thô khỏi kho dự trữ trong tuần trước, theo một cuộc khảo sát của Reuters vào thứ Ba. Cơ quan Thông tin Năng lượng Mỹ EIA dự kiến sẽ công bố dữ liệu tồn kho dầu vào thứ Tư.

Trong khi đó, Liên minh châu Âu hôm thứ Ba đã thông qua gói trừng phạt thứ 15 đối với Nga, liên quan đến cuộc xâm lược Ukraine, bổ sung thêm 33 tàu thuộc “đội tàu ma” của Nga, được sử dụng để vận chuyển dầu thô và các sản phẩm dầu mỏ. Anh cũng áp đặt lệnh trừng phạt lên 20 tàu từ Nga do vận chuyển dầu bất hợp pháp. Các biện pháp trừng phạt mới có thể làm gia tăng sự biến động giá dầu.

Lượng đơn đăng ký vay thế chấp MBA của Hoa Kỳ giảm nhẹ trong tuần qua

- Lượng đơn đăng ký vay thế chấp giảm -0.7% so với mức tăng 5.4% của tuần trước đó

- Chỉ số thị trường: 224.0 (Tuần trước: 225.5)

- Chỉ số mua nhà: 157.1 (Tuần trước: 154.9)

- Chỉ số tái cấp vốn: 617.5 (Tuần trước: 634.0)

- Lãi suất thế chấp 30 năm: 6.75% (Tuần trước: 6.67%)

Tổng số đơn xin vay thế chấp đã giảm trong tuần qua nhưng dữ liệu chi tiết có sự trái chiều. Hoạt động mua nhà mạnh mẽ hơn, phục hồi sau khi bị sụt giảm trong tuần trước đó, nhưng hoạt động tái cấp vốn đã giảm sau khi tăng mạnh trong tuần đầu tiên của tháng 12.

Quyết định lãi suất điều hành của Fed rạng sáng mai có gì đáng chú ý?

Fed sẽ công bố các quyết định về chính sách tiền tệ sau cuộc họp chính sách tháng 12 vào rạng sáng thứ Năm (theo giờ Việt Nam). NHTW này cũng sẽ đưa ra bản Tóm tắt các Dự báo Kinh tế (SEP) đã được sửa đổi, trong đó bao gồm có dữ liệu dot plot sẽ được chú ý nhiều nhất.

Công cụ CME FedWatch cho thấy các nhà đầu tư hoàn toàn tin tưởng vào khả năng Fed cắt giảm 25 điểm cơ bản. Ngoài ra, các nhà đầu tư sẽ đánh giá các chi tiết dữ liệu từ dot plot và xem xét kỹ lưỡng các bình luận từ Chủ tịch Fed Jerome Powell trong cuộc họp báo sau đó để đưa ra quyết định

Dữ liệu Dot plot từ tháng 9 cho thấy mức lãi suất điều hành trung vị theo dự báo của các quan chức Fed vào cuối năm 2025 là 3.4%. Việc thay đổi kỳ vọng lãi suất, lạm phát và dự báo tăng trưởng cho năm tới có thể cung cấp manh mối quan trọng về triển vọng chính sách và ảnh hưởng đến định giá của USD.

Các nhà phân tích từ TD Securities cho biết: "Mặc dù chúng tôi nghĩ rằng Fed sẽ vẫn muốn để ngỏ một lộ trình nới lỏng cho năm 2025, nhưng các quan điểm của quan chức Fed liên quan đến tốc độ cắt giảm lãi suất sẽ thận trọng hơn trong tương lai."

Dữ liệu đơn đặt hàng CBI Anh Quốc giảm mạnh

- Dữ liệu đơn đặt hàng tháng 12 giảm mạnh xuống mức - 40 so với -19 của tháng trước

Đây là mức giảm mạnh nhất kể từ tháng 11 năm 2020. Thêm vào đó, khối lượng hàng hóa sản xuất trong ba tháng qua cũng trải qua mức giảm mạnh nhất kể từ tháng 08/2020. Và trong ba tháng tới, kỳ vọng về sản lượng ở mức yếu nhất kể từ tháng 5 năm 2020. Đây không phải là một dấu hiệu tốt khi sự suy giảm kinh tế bắt đầu gây thiệt hại cho lĩnh vực sản xuất của Anh.

AUD/USD tiếp tục hướng tới vùng đáy năm 2023

Đà giảm trong tuần của AUD/USD vẫn đang tiếp diễn sau khi cặp tiền này phá vỡ mức đáy tháng 8 là 0.6347 và tạo mức đáy mới trong ngày là 0.6305. Mục tiêu tiếp theo mà cặp tiền này có thể hướng tới là vùng đáy được tạo ra từ tháng 10/2023 là 0.6270-01.

Theo yếu tố kỹ thuật, đà giảm vẫn đang tiếp diễn mặc dù lịch kinh tế vẫn chưa đến sự kiện chính trong ngày. Cuộc họp FOMC được tổ chức vào rạng sáng ngày mai có nghĩa là đồng USD sẽ là yếu tố chính ảnh hưởng đến xu hướng của cặp tiền này trong các phiên tới.

Nếu thị trường phản ứng tích cực hơn của đồng USD sau quyết định của Fed, thì mục tiêu tiếp theo của AUD/USD là mức đáy tháng 10/2023 như đã nêu ở trên, và thậm chí là vùng đáy tháng 10/2022 là 0.6200 cũng có thể bị chinh phụ

Bên cạnh đó, hãy lưu ý rằng PBOC sẽ đưa ra quyết định tiếp theo về lãi suất LPR vào thứ Sáu. Những người tham gia thị trường không kỳ vọng bất kỳ sự thay đổi nào nhưng cần đề phòng bất kỳ hành động bất ngờ nào sau khi PBOC đã điều chỉnh lập trường chính sách của họ thành "nới lỏng vừa phải" ở thời điểm hiện tại. Điều đó cũng có thể tác động đến đồng AUD

CPI chính thức của khu vực Eurozone thấp hơn dự báo sơ bộ

- CPI tăng 2.2% so với cùng kỳ (Dự báo sơ bộ: +2.3%, Tháng trước: +2.0%)

- CPI lõi tăng 2.7% so với cùng kỳ (Dự báo sơ bộ: +2.7%, Tháng trước: +2.7%)

Dữ liệu không có gì thay đổi, với lạm phát dịch vụ cũng vẫn ở mức cao là 3.9%. Con số sau này đã không thực sự thay đổi nhiều trong sáu tháng qua, tiếp tục giữ gần mức 4% - như hồi tháng 7. Điều đó cho thấy rằng mặc dù quá trình giảm phát đang đi đúng hướng, nhưng vẫn cần nhiều nỗ lực hơn nữa trong năm tới.

Quan chức ECB Lane: Việc cắt giảm 50 điểm lãi suất là để cho mọi người thấy chúng tôi không còn thắt chặt nữa

- Dữ liệu cho thấy rằng việc đạt được mục tiêu lạm phát 2% đòi hỏi phải cắt giảm lãi suất nhiều hơn nữa.

Họ đã loại bỏ quan điểm rằng lãi suất đã ở ngưỡng "đủ thắt chặt" sau quyết định chính sách vào tuần trước tại đây. Ngay cả khi họ đã quyết định cắt giảm lãi suất 25 điểm cơ bản, thay vì 50 điểm cơ bản.

Quan chức ECB Lane: Chúng tôi sẽ duy trì cách tiếp cận thận trọng theo từng cuộc họp

- Không cam kết trước với bất kỳ lộ trình lãi suất cụ thể nào.

- Quá trình giảm phát đang diễn ra tốt đẹp.

- Lạm phát trong nước sẽ giảm xuống.

- Các điều kiện tài chính vẫn còn thắt chặt.

- Quyết tâm đảm bảo lạm phát ổn định ở mức 2%.

Một lần nữa, tất cả những điều này tiếp tục lặp lại thông điệp từ các đồng nghiệp của ông và bác bỏ tuyên bố của ECB từ quyết định chính sách tuần trước. EUR/USD vẫn đi ngang trong ngày, quanh ngưỡng 1.0500.

Cập nhật thị trường chứng khoán phiên Âu

Cổ phiếu châu Âu biến động trái chiều vào thứ Tư, khi các nhà đầu tư phản ứng với dữ liệu lạm phát của Anh và chờ đợi quyết định chính sách tiền tệ mới nhất từ Cục Dự trữ Liên bang Hoa Kỳ.

Chỉ số Stoxx 600 hầu như đi ngang, với các lĩnh vực giao dịch trong vùng hỗn hợp.

Lạm phát của Anh tăng 2.6% vào tháng 11, số liệu mới công bố vào thứ Tư, phù hợp với kỳ vọng. BoE được kỳ vọng rộng rãi sẽ giữ nguyên lãi suất tại cuộc họp chính sách tiền tệ cuối cùng trong năm vào thứ Năm.

Các nhà đầu tư cũng đang chờ đợi bản cập nhật chính sách tiền tệ từ bên kia Đại Tây Dương, với việc Fed sẽ công bố chính sách tiền tệ của mình vào thứ Tư. Theo công cụ Fed Watch của CME Group, các nhà giao dịch đang định giá 95% khả năng NHTW sẽ cắt giảm 0.25 điểm phần trăm.

Các nhà đầu tư sẽ chú ý đến Tóm tắt dự báo kinh tế của các nhà hoạch định chính sách Fed và cuộc họp báo của Chủ tịch Fed Jerome Powell, tìm kiếm manh mối về những gì có thể xảy ra trong những tháng tới.

Quay trở lại châu Âu, cổ phiếu của hãng sản xuất ô tô Pháp Renault đã tăng hơn 5% vào lúc 8:42 sáng theo giờ London. Công ty, sở hữu cổ phần thiểu số tại Nissan, đã giao dịch cao hơn sau khi có báo cáo rằng Nissan và Honda đang đàm phán sáp nhập. Cổ phiếu niêm yết tại Tokyo của Nissan đã tăng hơn 20% trong phiên giao dịch châu Á vào thứ Tư, đánh dấu ngày có hiệu suất tốt nhất của cổ phiếu hãng sản xuất ô tô này trong ít nhất 40 năm.