Thống đốc ngân hàng trung ương Nhật Bản: CPI Nhật Bản sẽ tăng mạnh!

Trong buổi họp báo sau khi công bố chính sách tiền tệ, thống đốc ngân hàng trung ương Nhật Bản, Haruhiko Kuroda nhấn mạnh: "CPI của Nhật Bản sẽ tăng mạnh!". Một số câu nói khác đáng chú ý của ông Kuroda trong bài phát biểu:

- Tình hình chiến sự ở Ukraine có thể ảnh hưởng đến nền kinh tế toàn cầu trên nhiều phương diện.

- Xung đột Nga-Ukraine có thể khiến lạm phát phát thế giới gia tăng.

- Sự biến động tỷ giá ngoại hối không chỉ khiến giá trị hàng hóa nhập khẩu tăng mà giá trị hàng hóa xuất khẩu cũng tăng theo

- Không có nhiều mối tương quan giữa chênh lệch lãi suất và tiền tệ.

- Nhật Bản không cần tăng lãi suất.

Phản ứng lại nhận định của ông Kuroda, cặp tiền USD/JPY trong đầu phiên châu Á đã tăng mạnh tạo đỉnh mới của nến ngày ở mức 188.80. Cặp tiền này đã tăng giá mạnh kể từ khi đồng Đô la Mỹ hồi phục trong khi ngân hàng trung ương Nhật vẫn chưa có động thái gì.

GBP/USD: Giá sẽ vượt qua khỏi vùng 1.3220?

Theo các chuyên gia phân tích ở UOB, vùng giá 1.3320 đang là cản tạm thời của cặp tiền GBP/USD. Quả nhiên khi giá đi đến vùng này thì có bật trở lại tạo nến rút chân.

Tuy nhiên nhiều nhận định đang khá tích cực cho đồng bảng Anh và kì vọng giá sẽ vượt khỏi vùng cản này trong thời gian tới

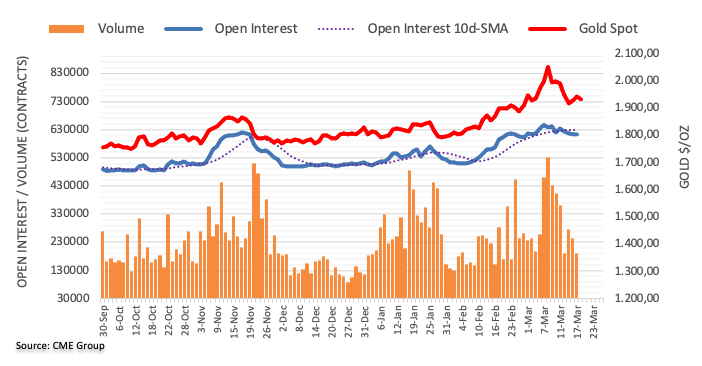

Phân tích dữ liệu CME: Giá vàng "khó lòng" tăng tiếp!

Dữ liệu từ CME Group cho thị trường vàng tương lai cho thấy số hợp đồng mở đã giảm phiên thứ tư liên tiếp vào thứ Năm, lần này là 931 hợp đồng. Trong khi đó khối lượng giao dịch giảm trong phiên thứ hai liên tiếp, hiện đạt khoảng 51.3 nghìn hợp đồng.

Giá vàng tăng vào ngày thứ Năm song song với việc khối lượng và số hợp đồng mở giảm, cho thấy đà tăng thêm dường như không được ưa chuộng trong ngắn han. Ngược lại, kim loại quý này có thể kiểm tra lại mức hỗ trợ gần đây trong khu vực $1900/oz.

Chuyên gia tại UOB bình luận gì về tỷ giá EUR/USD?

Hôm qua, chúng tôi đã lưu ý rằng "tâm lý thị trường cơ bản đã ổn định" và chúng tôi dự đoán EUR sẽ "tăng cao hơn". Mặc dù quan điểm của chúng tôi đối với đồng EUR cao hơn hóa ra là đúng, nhưng chúng tôi không nghĩ cặp tiền dễ dàng vượt qua ngưỡng kháng cự 1.1080 và tăng nhanh sau đó lên 1.1137. Sự điều chỉnh từ vùng đỉnh đã làm giảm động lực đi lên và đồng EUR khó có thể tăng thêm nhiều nữa. Đối với ngày hôm nay, EUR có nhiều khả năng giao dịch trong khoảng từ 1.1055 đến 1.1140. ”

Vàng sắp có tuần tồi tệ nhất trong 4 tháng qua!

Phe "gấu" vàng đang nắm giữ quyền kiểm soát trong khi chuẩn bị cho tuần tồi tệ nhất kể từ cuối tháng 11, giảm 0.50% trong phiên xuống quanh mức $1932/ox.

Sự suy yếu gần đây của kim loại này có thể liên quan đến sự phục hồi của đồng dollar Mỹ, cũng như tâm lý rủi ro tích cực, trong bối cảnh có các tin tức trái chiều liên quan đến cuộc khủng hoảng Ukraine-Nga và Trung Quốc. Cũng góp phần vào sự suy yếu của XAU/USD có thể là tâm trạng thận trọng trước cuộc điện đàm hôm nay giữa Tổng thống Mỹ Joe Biden và người đồng cấp Trung Quốc Tập Cận Bình.

Cập nhật diễn biến thị trường tiền tệ: Phiên giao dịch cuối tuần ảm đạm!

Một phiên giao dịch cuối tuần khá ảm đạm khi các đồng G7 không biến động quá 0.2%.

- Chỉ số DXY tăng 0.08% lên 98.10.

- Tỷ giá EUR/USD giảm 0.11% xuống 1.1077.

- Đồng Yen tiếp tục suy yếu sau cuộc họp của BOJ sáng nay. Tỷ giá USD/JPY tăng 0.15% lên 118.76.

- Hai đồng Antipodean tăng nhẹ 0.07%.

Bộ trưởng Tài chính Anh cảnh báo khoản thiệt hại 70 tỷ Bảng từ lệnh cấm của EU đối với dầu và khí đốt của Nga!

Bộ trưởng Tài chính Anh Rishi Sunak cho biết: “Một lệnh cấm vận ngay lập tức trên toàn EU đối với nhập khẩu dầu và khí đốt của Nga sẽ gây chấn động kinh tế khắp châu Âu và gây thiệt hại ít nhất 70 tỷ Bảng cho nền kinh tế Anh”.

Cảnh báo của ông được đưa ra sau khi Thủ tướng Boris Johnson kêu gọi các đồng minh phương Tây đi theo sự dẫn dắt của Anh và Mỹ, đồng thời cấm nhập khẩu hydrocacbon của Nga.

Morgan Stanley dự đoán tỷ giá USD/JPY sẽ tăng lên 125!

Morgan Stanley theo dõi FOMC tuần này:

- các thị trường sẽ định giá khả năng tăng lãi suất 50 điểm cơ bản vào tháng 5 và/hoặc tháng 6.

- Chúng tôi tiếp tục dự báo đường cong lợi suất trái phiếu 2s10 và 2s30 phẳng

- Chúng tôi nới rộng mục tiêu vị thế Long USD/JPY từ 120 lên 125

Nhiều quan chức Fed sẽ phát biểu ngày hôm nay!

Lúc 12h10p đêm nay Chủ tịch Fed Richmond Thomas Barkin:

- sẽ nói về chủ đề "Kìm hãm lạm phát"

- cuộc thảo luận trực tiếp

Vào lúc 1h sáng, chủ tịch Fed Chicago Charles Evans và Michelle Bowman

- tham gia cuộc thảo luận trực tuyến "Fed Listens: Giúp thanh niên phát triển - một cuộc thảo luận với các nhà lãnh đạo" ở Chicago

Tóm tắt phiên Á: Ngân hàng trung ương Nhật Bản không thay đổi chính sách

Trước khi Ngân hàng Trung ương Nhật Bản công bố chính sách, các ngoại hối lớn hầu hết đều tăng rồi lại giảm. Ví dụ, EUR/USD đã chạm mức cao nhất trong đêm, nhưng giảm một chút xuống mức 1.1120 trước khi quay trở lại khoảng 1.1090 và sau đó xuống thấp hơn. Tương tự đối với AUD/USD, NZD/USD, GBP/USD. Cặp USD/CAD đã bị giới hạn bất chấp sự phục hồi của giá dầu trong phiên. Tỷ giá USD/JPY tăng vài điểm trước khi ngân hàng trung ương Nhật Bản công bố chính sách.

CPI Nhật Bản thấp hơn dự kiến sau khi giá thực phẩm và năng lượng bị loại trừ.

Quyết định chính sách tiền tệ của ngân hàng trung ương Nhật Bản không thay đổi.

USD/JPY ít phản ứng đối với tuyên bố.

Ngân hàng trung ương Nhật Bản không thay đổi chính sách tiền tệ

- Lãi suất ngắn hạn đặt mục tiêu -0.1%

- Lợi suất trái phiếu kỳ hạn 10 năm đặt mục tiêu quanh mức 0%

- Ngân hàng đã hạ dự báo tổng thể về nền kinh tế.

- sẽ thực hiện các bước nới lỏng bổ sung mà không do dự khi cần thiết, với tầm ảnh hưởng của đại dịch covid-19

- vẫn giữ nguyên định hướng rằng họ kỳ vọng lãi suất chính sách ngắn hạn và dài hạn vẫn ở mức hiện tại hoặc thấp hơn

- nền kinh tế Nhật Bản có khả năng phục hồi khi tác động của đại dịch giảm xuống

- Nền kinh tế Nhật Bản đang đón đầu xu hướng

- thị trường toàn cầu cho thấy những động thái bất ổn sau cuộc xâm lược của Nga ở Ukraine

- xuất khẩu sản lượng tăng mặc dù bị ảnh hưởng bởi những hạn chế về nguồn cung

- kỳ vọng lạm phát tăng dần

- áp lực lạm phát có khả năng tăng cao trước mắt

- Có sự không chắc chắn rất cao về cách các diễn biến của Ukraine ảnh hưởng đến nền kinh tế Nhật Bản

Cập nhật diễn biến thị trường tiền tệ: Đồng USD tăng giá nhẹ

Đồng USD tăng giá, chỉ số DXY tăng 0.05% lên 98.066.

- Cặp GBP/USD tăng nhẹ 0.08% lên 1.3159.

- EUR/USD giảm 0.05% xuống 1.1085.

- Tỷ giá USD/JPY tăng 0.13% lên 118.74.

- Hai đồng Antipodean dao động quanh ngưỡng mở cửa.

- Bitcoin giảm 1.20% xuống 40472.44

Tổng thống Hoa Kỳ và Chủ tịch Trung Quốc sẽ đối thoại trong hôm nay!

Tổng thống Joe Biden và chủ tịch Tập Cận Bình sẽ có buổi đối thoại song phương Mỹ-Trung vào 9 giờ sáng theo giờ bờ Đông nước Mỹ, tức khoảng 8 giờ tối nay theo giờ Việt Nam, khi hai nước này đang ngày càng mất niềm tin về vấn đề Nga-Ukraine.

Trung Quốc đã ủng hộ Nga trong cuộc chiến Ukraine, đây sẽ là một vấn đề cần thảo luận.

Moderna yêu cầu FDA cấp phép mũi vắc xin thứ tư cho người lớn

Theo Dow Jones:

- Moderna đã yêu cầu FDA vào thứ Năm cấp phép cho mũi vắc xin COVID-19 thứ tư của họ

- Đây là một mũi tăng cường cho tất cả người lớn

Giá dầu đang tăng cao hơn

Cả giá dầu Brent và dầu thô Mỹ đều giảm trong gần hết các phiên trong tuần này. Các chính sách hỗ trợ được công bố từ Trung Quốc hôm thứ Tư đã giúp giá dầu giảm mạnh kể từ đó.

Truyền thông Hoa Kỳ đưa tin Putin đang giam giữ tại gia một số quan chức tình báo của mình

- Vladimir Putin hiện đang giam giữ tại gia một số quan chức tình báo của mình, theo các nguồn tin của tờ The New York Times

- Cho thấy Putin có thể đang bị cô lập khỏi những nguồn tin chính xác hoặc lo lắng rằng những quan chức này có thể cố gắng lật đổ ông, như cựu Ngoại trưởng Nga Andrei Kozyrev trả lời phỏng vấn MSNBC gần đây.

Trung Quốc và Nga đã họp vào ngày 17 tháng 3 để thảo luận về hợp tác an ninh

Trang Reuters giật tít với một tuyên bố từ Bộ Ngoại giao Trung Quốc:

- Quan chức Bộ Ngoại giao Trung Quốc gặp Đại sứ Nga tại Trung Quốc vào ngày 17 tháng 3

- Trao đổi quan điểm về quan hệ song phương, chống khủng bố, hợp tác an ninh

Goldman Sachs giữ nguyên dự báo bảy lần tăng lãi suất 25bp từ Fed năm 2022

Các nhà phân tích tại các ngân hàng cho biết vẫn có khả năng cao tăng 50bp vào một thời điểm nào đó nhưng hiện tại giữ nguyên dự báo tăng 25bp 7 lần trong năm nay.

Họ cũng dự báo có 4 lần tăng trong năm 2023.

GS dự báo lãi suất dài hạn sẽ rơi vào 2.75-3%

Theo GS, "chủ tịch Powell nói rằng rằng dot plot dự báo bảy lần tăng trong năm nay à ta còn đúng bảy cuộc họp, gồm cả cuộc họp tháng Ba, cho thấy dự báo của chúng tôi là dự báo mặc định."

Nếu có tăng 50bp, GS nghĩ sẽ ít có khả năng xảy ra tại một cuộc họp Fed công bố thu hẹp bảng cân đối kế toán.

Úc cho biết họ hiện đã kiểm soát phần lớn tài sản ngân hàng của Nga bằng các lệnh trừng phạt

Bộ trưởng Ngoại giao Úc Marissa Payne cho biết:

- Chính phủ Úc sẽ áp đặt các biện pháp trừng phạt đối với quỹ tài sản quốc gia của Nga và bộ tài chính Nga

- Phần lớn tài sản ngân hàng của Nga hiện bị kiểm soát bởi các lệnh trừng phạt

Năm quận ở Thâm Quyến đã nối lại hoạt động sản xuất của nhà máy

Năm quận này đã đạt được mục tiêu không COVID-19. Thâm Quyến là thành phố đông dân thứ ba của Trung Quốc, có 17.5 triệu dân số, và là một trung tâm công nghệ và công nghiệp quan trọng đối với thị trường toàn cầu.

Good morning from Dubaotiente. Tổng hợp thị trường ngày 17/03: Chứng khoán Mỹ tăng trong một phiên giao dịch đầy biến động, đồng USD sụt giá

Chứng khoán Mỹ tăng trong một phiên giao dịch đầy biến động, đồng USD sụt giá, trái phiếu biến động mạnh do lo ngại nền kinh tế có thể gặp khó khăn dưới áp lực của chiến dịch tăng lãi suất quyết liệt nhất trong hai thập kỷ của Cục Dự trữ Liên bang. Dầu đạt 100 USD/thùng.

Chỉ số S&P 500 ghi nhận mức tăng 3 ngày liên tiếp lớn nhất kể từ tháng 11 năm 2020. Chứng khoán Mỹ tăng trở lại sau khi Bloomberg đưa tin JPMorgan đã xử lý các khoản thanh toán lãi suất trái phiếu USD do Nga phát hành và gửi tiền đến Citigroup. Điều này ngụ ý xác suất vỡ nợ của Nga trong năm giảm xuống thấp hơn. Khả năng thanh toán nợ của Nga sẽ tiếp tục được thị trường toàn cầu theo dõi chặt chẽ, người phát ngôn điện Kremlin Dmitry Peskov cho biết quốc gia này có tất cả các nguồn lực cần thiết để tránh vỡ nợ. Hạ viện Hoa Kỳ bỏ phiếu áp đảo về việc chấm dứt quan hệ thương mại tối huệ quốc với Nga, cho phép Hoa Kỳ tăng mạnh thuế quan đối với hàng hóa của Nga vào nước này.

Các nhà đầu tư không nên quá lo lắng về quyết định thắt chặt chính sách của Fed. Từ tháng 6 năm 2004 đến tháng 6 năm 2006, đã có 17 lần tăng lãi suất, chỉ số S&P 500 tăng khoảng 12% trong khoảng thời gian đó. Giai đoạn thắt chặt năm 2015 - 2018 thậm chí còn tích cực hơn đối với tài sản rủi ro khi chỉ số này tăng khoảng 21%. Ngân hàng Trung ương Anh đã tăng lãi suất trong cuộc họp chính sách thứ ba liên tiếp, đưa chi phí vay trở lại mức trước đại dịch và cảnh báo cuộc chiến ở Ukraine có thể đẩy lạm phát lên hơn 8% vào cuối năm nay.

-

Chỉ số S&P 500 tăng 1.2%.

-

Chỉ số Nasdaq 100 tăng 1.2%.

Trái phiếu chính phủ kỳ hạn 10 năm tăng 1 điểm cơ bản lên 2.20%.

Giá dầu thô tại Mỹ tăng 8.7% lên $103.35/thùng.

Giá vàng tăng 1.4% lên $1,936.70/ounce.

Trên thị trường tiền tệ, đồng USD sụt giá khi chỉ số DXY giảm 0.4%.

-

EUR/USD tăng 0.6% lên 1.1097.

-

Cặp GBP/USD dao động quanh mức 1.3153.

-

Tỷ giá USD/JPY biến động quanh mức 118.66.

GBP giảm xuống dưới 1.30

- Theo dự kiến, MPC đã bỏ phiếu để tăng lãi suất lên 25 điểm phần trăm vào ngày hôm nay.

- Tuy nhiên, thông điệp xung quanh việc tăng lãi suất có có vẻ nhẹ nhàng hơn dự kiến, MPC không cam kết mạnh mẽ về các đợt tăng lãi suất trong tương lai. Chúng tôi tiếp tục kỳ vọng sẽ có một đợt tăng trong tháng 5 trước khi tạm dừng, kéo dài đến năm 2023.

- Chúng tôi cho rằng các đợt phục hồi sẽ diễn ra trong một thời gian ngắn và nên mua bắt đáy EUR/GBP tại 0.83 hơn là đuổi theo đợt phục hồi hiện tại.

- Chúng tôi cho rằng chính sách dovish và sự thay đổi của Fed, ngụ ý rằng tỷ giá GBP/USD sẽ bị đẩy xuống dưới 1.30 trong quý 2.

- “Một loạt các yếu tố (giá dầu cao hơn, rủi ro lạm phát gia tăng, chính sách tiền tệ và kỳ vọng tăng trưởng) đều cho thấy đồng sterling hoạt động kém hiệu quả so với USD và EUR.

Cập nhật GBP:

Cập nhật của Bộ Quốc phòng Anh về cuộc chiến Nga - Ukraine

Ý chính của báo cáo này trùng khớp với các báo cáo trước đó và đang khích lệ những người bảo vệ Ukraine chống lại tội ác chiến tranh của Putin. Tuy nhiên, Ukraine vẫn gặp nhiều khó khăn khi đối mặt với quân đội Nga.

Số liệu lạm phát tại Nhật Bản có gì đáng chú ý?

Trong tháng Hai, CPI Nhật Bản +0.9% so với cùng kỳ năm trước, vượt kỳ vọng +0.3%

CPI lõi không bao gồm thực phẩm tươi sống +0.6%, đúng bằng kỳ vọng

CPI lõi -1.0% so với cùng kỳ năm trước, kỳ vọng ban đầu là -0.9%.

Mục tiêu lạm phát của BOJ là 2%. Ngân hàng trung ương này đã không đạt được mục tiêu suốt nhiều năm.

Hôm nay, BOJ cũng sẽ họp chính sách.

Trung Quốc cho biết các doanh nghiệp Thâm Quyến được phép mở cửa trở lại, tuy nhiên chưa có thời điểm cụ thể

“Chúng tôi sẽ cho các doanh nghiệp hoạt động trở lại", ông không đưa ra thời điểm cụ thể nhưng cho biết các doanh nghiệp đang được yêu cầu tăng cường các biện pháp chống dịch và giám sát nhân viên.

Thủ tướng Anh Boris Johnson cho biết sẵn sàng tham dự cuộc họp Hội đồng châu Âu vào tuần tới

Có nhiều cuộc họp ở châu Âu vào tuần tới, trong đó có hội nghị thượng đỉnh NATA, nơi các nhà lãnh đạo từ các quốc gia sẽ thảo luận về cuộc chiến đang diễn ra của Nga đối với Ukraine. Boris Johnson chắc chắn sẽ tham dự hội nghị đó.

Ngoài ra còn có một cuộc họp của Hội đồng châu Âu, khi các nhà lãnh đạo EU gặp nhau để thảo luận về cuộc chiến ở Ukraine. Ông Johnson không được mời đến đó, do Vương quốc Anh không còn thuộc EU. Tuy nhiên, một bài báo của Guardian cho biết vẫn có khả năng Thủ tướng Anh tham dự cuộc họp hội đồng. Chủ tịch Hội đồng châu Âu, Charles Michel, sẽ quyết định có mời Boris Johnson tham dự hội nghị thượng đỉnh EU hay không.

Thống đốc RBA Lowe sẽ xuất hiện trở lại vào tuần tới - Thứ Ba ngày 22 tháng 3

Thông báo trên trang web của RBA, ông Lowe sẽ phát biểu vào tuần tới. Đây cũng là lời nhắc nhở về lãi suất hiện tại của ngân hàng trung ương Úc, 0.1%.

Báo chí Nga: Zelensky và Putin có thể gặp nhau trong những tuần tới

Tờ Kommersant (truyền thông Nga) cho biết một cuộc gặp giữa Tổng thống Ukraine Zelensky và Tổng thống Nga Putin có thể diễn ra trong những tuần tới. Cuộc họp sẽ dựa vào liệu có một thỏa thuận ngừng bắn hay không.

Ngay cả khi báo cáo chính xác thì viễn cảnh ngừng bắn còn lâu mới xảy ra. Các cuộc đàm phán của Nga chỉ đơn thuần là câu giờ và không có thiện chí.

Kommersant là một tờ nhật báo quốc gia ở Nga.

Các quan chức Mỹ nói rằng các cuộc đàm phán về thỏa thuận hạt nhân Iran đang đi đến những vấn đề cuối cùng

Theo báo Politico:

- BRETT McGURK, cố vấn cấp cao Hội đồng An ninh Quốc gia về Trung Đông và đặc phái viên Iran ROB MALLEY đã tóm tắt cho các thành viên Ủy ban Đối ngoại Hạ viện trong một cuộc gặp tuyệt mật. Các quan chức cho rằng nỗ lực kéo dài cả năm của Mỹ sắp được đền đáp.

- “Thỏa thuận chỉ còn chờ Iran”, một nhà lập pháp Dân chủ giấu tên cho biết. "Nga đã từ chối yêu cầu giảm bớt các lệnh trừng phạt."

- Hội đồng an ninh quốc gia Mỹ từ chối bình luận về hồ sơ này. Bộ Ngoại giao đã không trả lại yêu cầu bình luận.

S&P tiếp tục hạ xếp hạng tín dụng của Nga

Theo Standard & Poors:

- Hạ xếp hạng ngoại tệ và nội tệ của Nga xuống 'CC' do khả năng không trả nợ

- Các tuyên bố của Bộ tài chính Nga cho thấy rằng chính phủ hiện vẫn đang cố gắng thanh toán cho các trái chủ

- Hoạt động thanh toán trái phiếu phát hành bằng ngoại tệ trong vài tuần tới có thể gặp phải những khó khăn kỹ thuật tương tự

Thông tin thêm về khả năng Nga vỡ nợ

Theo Reuters:

- Các khoản lãi suất coupon trái phiếu chính phủ Nga đến hạn trong tuần này đã được nhận bởi JPMorgan

- Nga đã thanh toán bằng đô la Mỹ

Như vậy, Nga vẫn chưa vỡ nợ, ít nhất là đến lúc này. Tất nhiên ta vẫn còn phải xem các khoản nợ tương lai tiến triển thế nào.

S&P 500 tăng hơn 1% ngày thứ ba liên tiếp

Mức tăng 1.2% của S&P 500 đánh dấu mức tăng 3 phiên liên tiếp tốt nhất kể từ tháng 1/ 2020.

Như vậy, đỉnh điểm tiêu cực là thứ Hai tuần này, với nỗi lo chiến tranh, Covid, và Trung Quốc. Tới giờ, mọi thứ có vẻ đã ổn định trở lại.

Đồ thị kỹ thuật S&P 500 đã tốt hơn rất nhiều. Thay vì lập đáy thấp hơn so với thứ Hai, chỉ số có khả năng kiểm tra đỉnh tháng Ba.

Về phần còn lại của thị trường:

- Nasdaq +1.3%

- Russell 2000 +1.7%

- DJIA +1.2%

Hạ viện Hoa Kỳ bỏ phiếu để thu hồi quy chế tối huệ quốc từ Nga

Nếu điều này được thông qua, Nga có thể trở thành một Cuba, hay Triều Tiên tiếp theo. Có vẻ như điều duy nhất cứu vãn họ lúc này là rút quân, hoặc bằng một cách nào đó, tổng thống Vladimir từ chức.

Các chỉ số chính của Châu Âu kết thúc một ngày với kết quả trái chiều

Các chỉ số chính của châu Âu chốt phiên hôm nay khá trái chiều:

- DAX của Đức, -0.3%

- CAC của Pháp, +0.5%

- FTSE của Vương quốc Anh 100 + 1.3%

- Ibex của Tây Ban Nha + 0.1%

- FTSE MIB của Ý -0.8%

Quan chức ECB: Lạm phát được quản lý trong một thời gian ngắn sẽ không phải là một ý tưởng tồi

- Tôi thực sự tin rằng chính sách tiền tệ không tụt hậu

- Rõ ràng là chúng tôi đã gặp một cú sốc bất ngờ từ cuộc chiến Ukraine

- Có những lý do chính đáng để tin rằng lạm phát sẽ dần dần về đến 2%

- Giá được quản lý trong một thời gian ngắn sẽ không phải là một ý tưởng tồi

- Các dự báo của ECB đã lỗi thời

- Triển vọng đã trở nên tồi tệ hơn kể từ ngày kết thúc dự báo

GDPNOW của Fed tại Atlanta Quý I tăng lên 1.3%

Ước tính GDPNow của Fed tại Atlanta cho tăng trưởng quý 1 tăng từ mức 1.2% lên 1.3%

Nói theo cách riêng của họ:

Sau công bố sáng nay từ Cục Điều tra dân số Hoa Kỳ và Hội đồng Dự trữ Liên bang Các thống đốc, dự báo hiện tại về tăng trưởng tổng đầu tư trong nước thực tế của khu vực tư nhân tăng từ -4.9% lên -4.2%

Bản ước tính tiếp theo sẽ được công bố vào ngày 24 tháng 3.

Nga cảnh báo Bosnia và Herzegovina không nên gia nhập NATO

Với tình hình đang diễn ra ở Ukraine, đây không phải là thời điểm tốt nhất để tỏ ra cứng rắn nhưng Nga mới đây đã cảnh báo Bosnia và Herzegovina rằng họ sẽ phải đối mặt với số phận tương tự như Ukraine nếu quyết định trở thành một phần của NATO.

USD/CHF đang chuẩn bị cho điều gì?

USD/CHF đã giảm xuống mức thấp nhất trong phiên mới và đang kiểm tra đường trung bình động 100 giờ ở 0.93836.

Trở lại vào ngày 10 tháng 3, giá cũng đã kiểm tra đường trung bình động đó chỉ để tìm những tín hiệu mua vào. Tất nhiên, đường trung bình động thấp hơn nhiều vào thời điểm đó là tại 0.92529. Kể từ đó, giá đã tăng lên mức cao ngày hôm qua tại 0.9459 (tăng 230 pips trong bốn ngày giao dịch), trước khi sụt giảm và đóng cửa thấp hơn vào ngày hôm qua. Việc di chuyển xuống dưới đường MA 100 giờ sẽ khiến các nhà giao dịch nhắm các mục tiêu đạt dược trước đó trong phiên giao dịch hôm thứ Hai và thứ Ba giữa 0.93628 và 0.93709. Phá vỡ dưới ngưỡng đó, mức thoái lui 38.2% tại 0.9341, và đường MA 200 giờ ở mức 0.93305 sẽ là các mốc giảm mới mà cặp tỷ giá hướng tới.

Nhìn rộng hơn vào biểu đồ hàng ngày bên dưới, mức cao của ngày hôm qua đã giảm khoảng 13 pips so với mức giá cao nhất của tháng 4 năm 2021 là 0.9472 (đây cũng là mức cao nhất vào năm 2021).

Theo biểu đồ ngày, có một vùng dao động giữa 0.9365 và 0.93748 mà nếu đường MA 100 giờ bị phá vỡ, sẽ là một mục tiêu khác để giá tiếp cận và có thể tạo thêm sự tự tin cho phe gấu.

Quan chức phương Tây: Có một khoảng cách rất lớn giữa vị trí của Ukraine và Nga

Tâm lý risk-off đã dần xuất hiện sau báo cáo này

Quan chức này cho biết những ai đã xem phát biểu của Putin nghĩ rằng ông ta không có tâm thế thỏa hiệp thì cũng không sao.

Cuộc chiến này sẽ có thể tiếp diễn trong một thời gian nữa.

Cập nhật thị trường phiên Mỹ: Phố Wall đỏ lửa!

Việc FOMC tăng lãi suất thêm 25 bps đã thúc đẩy kỳ vọng lên tới 7 đợt tăng lãi suất vào năm 2022. Chứng khoán Mỹ đã bật tăng sau đợt short squeeze, và tâm lý thị trường có lẽ đã được thúc đẩy bởi sự quyết liệt của Fed. Nhưng đến đầu phiên hôm nay thì hầu như phố Wall đều chìm trong sắc đỏ.

Các chỉ số chính đang giao dịch thấp hơn khi thị trường đang có những lưỡng lự về bối cảnh kinh tế hiện tại bao gồm lạm phát, đà tăng trưởng đang chậm lại hay căng thẳng địa chính trị..v..v..

Ở các thị trường khác hiện cho thấy:

- Vàng tăng $15.96 hay 0.83% lên mức $1,943.42

- Dầu thô WTI tăng 6.93 USD hay 7.29%.

- Giá Bitcoin đang giao dịch chỉ dưới 41,000 USD

Trên thị trường trái phiếu Hoa Kỳ, lợi suất biến động nhẹ, với các khoản lợi suất có

- Kỳ hạn 2 năm không đổi

- Kỳ hạn 10 năm giàm 1.8 điểm cơ bản

- Kỳ hạn 30 năm giảm 0.6 điểm cơ bản

AUD vẫn là đồng mạnh nhất và GBP vẫn yếu nhất sau khi Fed tăng lãi suất lên 25 điểm cơ bản. USD ít thay đổi so với JPY, CHF, CAD, tăng so với GBP và giảm so với EUR, AUD và NZD.