Tìm hiểu về các loại chỉ báo phân tích kỹ thuật

Các chỉ báo kỹ thuật là công cụ phân tích biểu đồ có thể giúp các nhà giao dịch hiểu rõ hơn và hành động theo di chuyển của giá. Có rất nhiều công cụ phân tích kỹ thuật có sẵn để phân tích xu hướng, cung cấp mức giá trung bình, đo lường sự biến động và hơn thế nữa.

Trong phần này, chúng ta sẽ tìm hiểu về các loại chỉ báo kỹ thuật phổ biến, từ RSI cho đến Bollinger Band và cách phản ứng với những tín hiệu kỹ thuật cũng như nguyên tắc sử dụng tổng quan để biến chúng trở thành một công cụ hữu dụng trong hành trình giao dịch của bạn.

Các loại chỉ báo kỹ thuật:

Có 4 loại chỉ báo kỹ thuật chính: Chỉ báo xu hướng (trending indicator), đo lường động lượng (oscillator), đo lường biến động (volatility) và Hỗ trợ/Kháng cự. Chúng được phân nhóm dựa trên chức năng, từ việc phân tích xu hướng, hiển thị mức giá trung bình, các phương pháp đo lường biến động đến việc cung cấp bức tranh rõ ràng hơn về các mức hỗ trợ và kháng cự.

1. Chỉ báo xu hướng:

Các chỉ báo theo xu hướng được tạo ra để giúp các nhà giao dịch biết được rằng cặp tiền tệ này đang có xu hướng tăng hay xu hướng giảm. Tất cả chúng ta đều đã nghe đến câu nói “Xu hướng là bạn” - những chỉ báo này có thể giúp chỉ ra xu hướng và có thể cho chúng ta biết liệu xu hướng đó có thực sự tồn tại hay không, xu hướng có mạnh hay không.

Chỉ báo đường trung bình - Moving Average Indicator (MA)

Đường trung bình (MA) là một chỉ báo kỹ thuật tính toán trung bình giá của một cặp tiền tệ trong một khoảng thời gian. Đường MA trên biểu đồ sẽ giúp chúng ta thấy dấu hiệu rõ ràng hơn về hướng cặp tiền đang di chuyển - lên, xuống hoặc đi ngang. Có nhiều loại đường trung bình để lựa chọn, trong đó Đường trung bình động đơn giản (SMA) và Đường trung bình luỹ thừa (EMA) là phổ biến nhất. Hãy xem thêm về cách sử dụng chỉ báo này tại đây.

Chỉ báo Ichimoku:

Ichimoku là một chỉ báo xu hướng trông có vẻ rất phức tạp nhưng nó đơn giản hơn so với những gì bạn thấy. Chỉ báo xuất xứ từ Nhật Bản này được tạo ra để trở thành một công cụ độc lập nhằm hiển thị xu hướng hiện tại, xác định các mức hỗ trợ/kháng cự và cho biết khi nào xu hướng có khả năng đảo chiều.

Chỉ báo ADX:

Chỉ báo trung bình định hướng (ADX - Average directional movement index) sẽ không cho bạn biết liệu giá đang có xu hướng tăng hay giảm, nhưng nó sẽ cho bạn biết thị trường đang có xu hướng hay đang đi ngang. Điều này khiến ADX trở thành bộ lọc hoàn hảo cho chiến lược giao dịch trong thị trường đi ngang hoặc có xu hướng bằng việc đảm bảo rằng bạn đang giao dịch đúng điều kiện thị trường hiện tại.

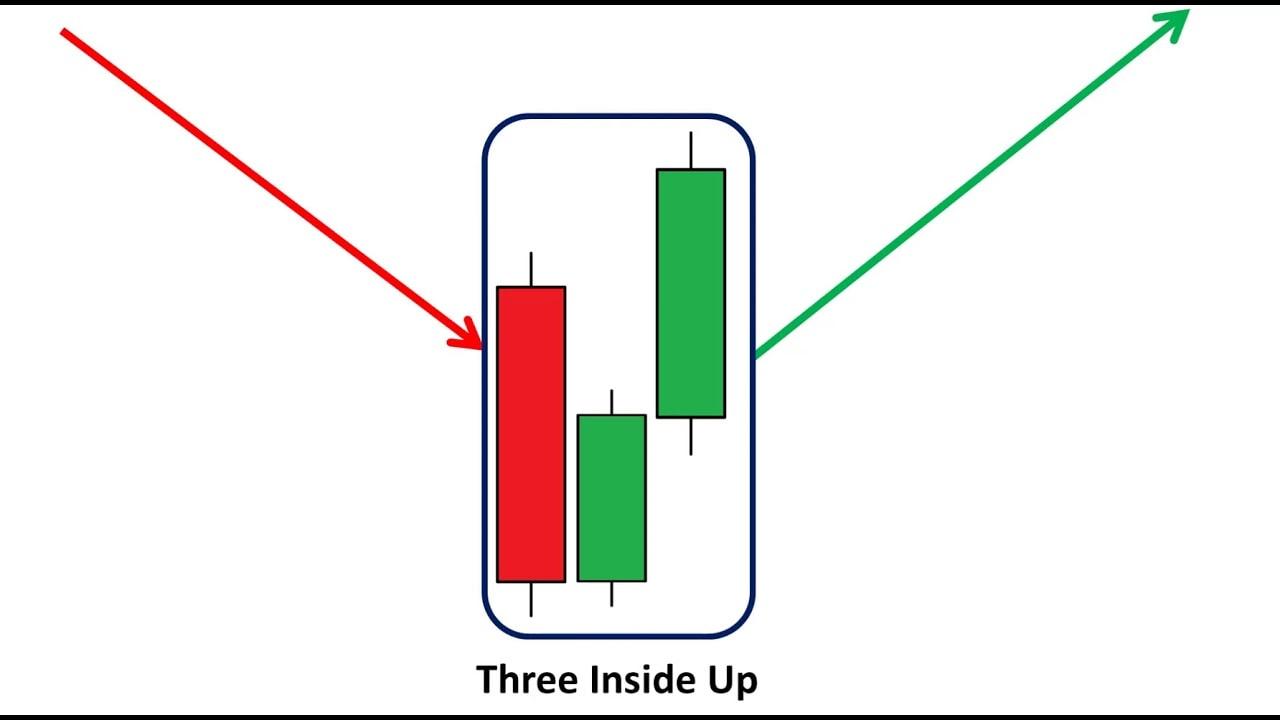

2. Chỉ báo động lượng

Các chỉ báo động lượng cung cấp cho các nhà giao dịch ý tưởng về động lượng hiện tại của một cặp tiền tệ cụ thể. Khi giá tăng cao hơn, các chỉ báo động lượng sẽ di chuyển lên cao hơn. Khi giá giảm xuống thấp hơn, các chỉ báo động lượng sẽ di chuyển xuống thấp hơn. Bất cứ khi nào các chỉ báo này đạt đến mức cực đoan (quá bán/quá mua) thì giá có thể sẽ quay trở lại mức trung bình sau đó.

Tuy nhiên, nếu chỉ báo động lượng đạt đến mức “Quá mua” hoặc “Quá bán" không có nghĩa là chúng ta có thể nói rằng giá đang tạo đỉnh hoặc đáy. Các chỉ báo động lượng có thể ở mức cực đoan trong một thời gian dài, vì vậy chúng ta cần kết hợp cùng các dấu hiệu rõ ràng hơn trong giao dịch.

Chỉ số sức mạnh tương đối (RSI)

Chỉ số Sức mạnh Tương đối (RSI) được cho là chỉ báo động lượng phổ biến nhất được sử dụng. Một thành phần quan trọng trong công thức của chỉ báo này là hệ số giữa trung bình các mức tăng và trung bình các mức giảm trong 14 phiên giao dịch gần nhất. Chỉ số RSI bị ràng buộc trong khoảng từ 0 - 100 và được coi là quá mua khi ở trên mức 70 và quá bán khi dưới mức 30. Các nhà giao dịch thường tìm kiếm cơ hội bán khi mức 70 của chỉ báo này được cắt từ phía trên xuống và tìm kiếm cơ hội mua khi mức 30 được cắt từ phía dưới lên.

Chỉ báo Stochastics:

Stochastics cung cấp cho các nhà giao dịch một cách tiếp cận khác để tính toán động lượng giá bằng cách xác định khoảng cách giữa giá hiện tại và giá thấp nhất trong X phiên giao dịch gần nhất. Khoảng cách này sau đó được chia cho hiệu giữa giá cao nhất và giá thấp nhất trong cùng X phiên giao dịch đó. Và sau đó sẽ có 2 đường được tạo ra, %K là giá trị của chỉ báo Stochastic, còn đường %D là đường trung bình trong N phiên giao dịch tuỳ chọn của đường %K.

Chỉ báo CCI:

Chỉ số Kênh Hàng hóa (Commodity Channel Index) khác với nhiều chỉ báo động lượng khác ở chỗ nó không có giới hạn về mức độ cao hay thấp nhất. Nó sử dụng 0 làm mức trung tâm với các mức quá mua và quá bán bắt đầu từ +100 và -100. Các nhà giao dịch sẽ tìm kiếm cơ hội bán khi chỉ báo này cắt mức +100 từ trên xuống và mua khi cắt mức -100 từ dưới lên.

Chỉ báo MACD:

Đường trung bình động Hội tụ/Phân kỳ (MACD) theo dõi sự khác biệt giữa hai đường EMA là EMA 12 phiên và 26 EMA phiên. Hiệu của 2 đường EMA này sẽ được biểu thị trên một biểu đồ phụ (được gọi là đường MACD) với đường EMA 9 phiên của MACD được vẽ trực tiếp trên cùng biểu đồ (gọi là đường tín hiệu). Các nhà giao dịch sẽ tìm cách mua khi đường MACD cắt lên trên đường tín hiệu và tìm cách bán khi đường MACD cắt xuống dưới đường tín hiệu. Ngoài ra còn có các cơ hội để giao dịch theo phân kỳ giữa MACD và giá, hay xu hướng của giá có thể thay đổi khi MACD tăng/giảm trên/dưới mức 0.

3. Chỉ báo đo lường biến động:

Chỉ báo Bollinger Bands ®:

Bollinger Bands ® được biểu thị qua ba dải lên trên biểu đồ giá. Dải giữa là một đường trung bình động đơn giản trong 20 phiên (SMA20), dải trên và dưới được vẽ bằng hai độ lệch chuẩn trên và dưới SMA 20. Điều này có nghĩa là khi giá càng biến động, thì độ lớn của dải băng sẽ càng tăng/mở rộng ra, mang lại cho Bollinger Bands khả năng được sử dụng phổ biến trong các loại tài sản khác nhau bất kể chúng hoạt động như thế nào. Hãy xem thêm về cách sử dụng chỉ báo này tại đây.

Bollinger Bands ® là chỉ báo được đăng ký bản quyền của John Bollinger.

Chỉ báo ATR

Chỉ báo ATR (Average True Range) - Phạm vi dao động trung bình thực cho chúng ta biết khoảng cách trung bình giữa mức giá cao nhất và giá thấp nhất trên số phiên gần nhất (thường là 14 phiên). Chỉ báo này được trình bày dưới dạng píp, khi ATR càng cao thì cặp tiền càng có xu hướng biến động mạnh và ngược lại. Điều này giúp cho ATR trở thành một công cụ hoàn hảo để đo lường biến động thị trường.

4. Chỉ báo hỗ trợ và kháng cự:

Hỗ trợ và kháng cự là chìa khóa cho phân tích kỹ thuật. Khái niệm này đề cập đến các mức giá trên biểu đồ tạo thành các rào cản/hỗ trợ khiến giá của tài sản được "đẩy" theo một hướng nhất định.

Điểm Pivot:

Điểm Pivot (Pivot Point) là một trong những công cụ được sử dụng rộng rãi nhất trên tất cả các thị trường bao gồm chứng khoán, hàng hóa và Forex. Chúng được tính toán theo các công thức từ giá cao, giá thấp và giá đóng cửa của phiên trước đó. Các nhà giao dịch sử dụng các mức này làm hỗ trợ và kháng cự tiềm năng, mức mà giá có thể khó vượt qua.

Kênh Donchian:

Kênh Donchian bao gồm các đường trên và dưới, cho biết các mức giá cao và thấp trong một khoảng thời gian N phiên. Các đường này có thể hoạt động như hỗ trợ hoặc kháng cự nếu giá tiếp xúc lại dải trên hoặc dưới.

Tổng kết về các chỉ báo kỹ thuật:

Mỗi chỉ báo kỹ thuật ở trên có thể giúp bạn nâng cao khả năng phân tích kỹ thuật và hiểu rõ hơn về hành động giá, nhưng điều quan trọng cần nhớ là không nên "sa lầy" vào quá nhiều loại chỉ báo và chỉ chọn những thứ phù hợp với bạn.

Việc quá phức tạp hóa cách tiếp cận với quá nhiều chỉ báo có thể buộc các nhà giao dịch phải xử lý quá nhiều thông tin, dẫn đến việc phân tích bị “tê liệt”. Do đó, tốt nhất hãy giữ cho biểu đồ của bạn đơn giản và chỉ sử dụng một số ít chỉ báo phù hợp với các mục tiêu đã đề ra trong kế hoạch giao dịch của bạn. Nhưng, hãy nhớ rằng, việc nắm được độ rộng kiến thức vẫn là điều rất cần thiết trước khi đi sâu vào việc chọn lọc.