Tìm hiểu về Carry trade trong giao dịch Forex.

Qua việc sử dụng các ví dụ thực tế, bài viết sẽ giải thích cho bạn về Carry trade và cách hoạt động của nó trong thị trường ngoại hối.

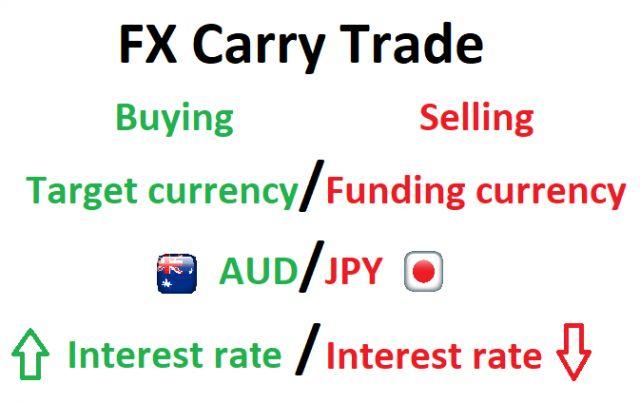

Carry trade là một chiến lược giao dịch dựa trên việc vay một đồng tiền có lãi suất thấp để mua một đồng tiền có lãi suất cao hơn nhằm cố gắng thu lợi nhuận từ chênh lệch lãi suất. Chiến lược này còn được biết đến với một cái tên Rollover và đây là một phần không thể thiếu trong các chiến lược giao dịch thực tế. Các nhà giao dịch sử dụng chiến lược này với hy vọng thu được các khoản chênh lệch lãi suất hàng ngày bất kể sự tăng giá nào của các đồng tiền.

Carry trade và cách thức hoạt động

Chiến lược Carry trade trong giao dịch ngoại hối liên quan đến việc vay một loại tiền tệ ở một quốc gia có lãi suất thấp để mua một loại tiền tệ ở một quốc gia có lãi suất cao hơn. Thông qua việc nắm giữ vị thế qua đêm, sẽ dẫn đến việc nhà giao dịch nhận được khoản chênh lệch lãi suất có giá trị dương (positive carry) của giao dịch.

Đơn vị tiền tệ có lãi suất thấp hơn được gọi là Funding Currency, trong khi đơn vị tiền tệ có lãi suất cao hơn được gọi là Target Currency.

Rollover

Rollover là quá trình mà theo đó sàn giao dịch kéo dài ngày thanh toán của các vị thế giao dịch khi mở mới và được giữ trong thời gian giới hạn theo ngày. Các sàn giao dịch sẽ ghi nợ hoặc ghi có vào tài khoản dựa trên vị thế giao dịch (long hay short) và chênh lệch lãi suất là dương hay âm. Vì lãi suất được trích dẫn là lãi suất hàng năm, những điều chỉnh này sẽ phải điều chỉnh lại thành lãi suất tính trên ngày.

Lãi suất

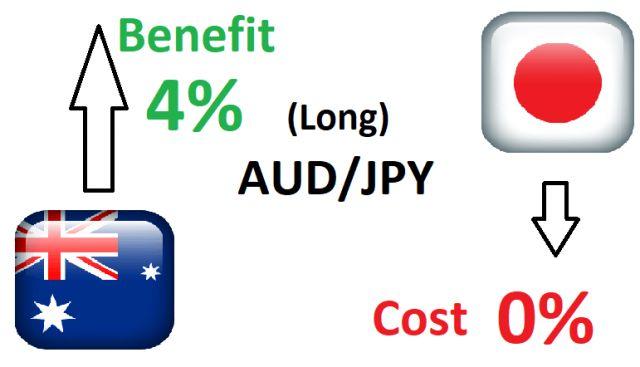

Lãi suất do ngân hàng trung ương của mỗi quốc gia đặt ra để phù hợp với nhiệm vụ của chính sách tiền tệ của quốc gia đó, giữa các quốc gia khác nhau thì lãi suất sẽ khác nhau. Một nhà giao dịch có lợi nhuận dựa trên vị thế khi họ mua đồng tiền trong cặp tỷ giá với lãi suất cao hơn. Ví dụ nếu đồng dollar Úc có mức lãi suất 4%, đồng Yên Nhật có mức lãi suất ở mức 0%, các nhà giao dịch có thể mua (long) AUD/JPY để tận dụng chênh lệch lãi suất ròng 4%.

Hai thành phần chính tác động đến hiệu quả của giao dịch Carry trade

Thay đổi lãi suất.

Thành phần chính của giao dịch carry trade tập trung vào chênh lệch lãi suất giữa hai loại tiền tệ trong cặp tỷ giá. Ngay cả khi tỷ giá hối đoái giữa hai đồng tiền không thay đổi, nhà giao dịch sẽ thu được lợi nhuận từ việc thanh toán lãi suất qua đêm. Tuy nhiên, theo thời gian các ngân hàng trung ương cho rằng cần phải thay đổi lãi suất và điều này sẽ trở thành rủi ro đối với chiến lược giao dịch Carry trade.

Sự thay đổi của tỷ giá hối đoái.

Thành phần khác của chiến lược giao dịch Carry trade tập trung vào tỷ giá hối đoái của hai loại tiền tệ. Một nhà giao dịch tìm kiếm target currency với mục tiêu đồng tiền đó sẽ tăng giá khi mua (long). Khi điều này xảy ra, thì khoản nhà giao dịch nhận được bao gồm khoản chênh lệch lãi suất hàng ngày và khoản lợi nhuận chưa thực hiện từ sự thay đổi tỷ giá. Lợi nhuận mà nhà giao dịch nhận được do mục tiêu tăng giá sẽ chỉ được thanh toán khi nhà giao dịch đóng vị thế giao dịch.

Ngược lại, một nhà giao dịch có thể chịu thua lỗ khi đồng tiền mục tiêu (target currency) giảm giá so với đồng tiền tài trợ (funding currency), và rủi ro việc giảm giá có thể xóa sạch lợi nhuận đến từ các khoản chênh lệch lãi suất dương.

Ví dụ về Carry trade

Tiếp tục với ví dụ được sử dụng ở trên, nếu lãi suất của đồng dollar Úc ở mức 4% và đồng Yên Nhật lãi suất 0%, một nhà giao dịch có thể quyết định mở vị thế giao dịch long đối với tỷ giá AUD/JPY nếu cặp tỷ giá này có khả năng tăng.

Về cơ bản, các nhà giao dịch đang tìm cách tận dụng chênh lệch lãi suất sẽ vay đồng Yên Nhật với lãi suất thấp và nhận lãi suất cao hơn đối với đồng dollar Úc. Trên thực tế các nhà giao dịch nhỏ lẻ (retail traders) sẽ nhận được ít hơn 4% vì các sàn giao dịch thường áp dụng mức chênh lệch.

Rủi ro liên quan đến chiến lược giao dịch Carry trade

Giống như hầu hết các chiến lược giao dịch khác, chiến lược carry trade cũng có một mức độ rủi ro nhất định, do đó yêu cầu đặt ra là quản trị rủi ro ở mức hợp lý. Quản trị rủi ro ngày càng trở nên quan trọng, kể từ cuộc khủng hoảng tài chính toàn cầu 2008-2009 dẫn đến các quốc gia phát triển có lãi suất thấp hơn, buộc các nhà đầu tư ưa mạo hiểm phải tìm kiếm các loại tiền tệ trên thị trường mới nổi có rủi ro cao hơn cho đến khi lãi suất bình thường trở lại.

- Rủi ro về tỷ giá hối đoái: nếu đồng tiền mục tiêu (target currency) suy yếu hơn so với đồng tiền tài trợ (funding currency), khi mở vị thế mua (long) cặp tiền thì sẽ thấy tỷ giá biến động ngược lại với hành động của họ, tuy nhiên nhà giao dịch vẫn sẽ nhận được khoản chênh lệch lãi suất hàng ngày.

- Rủi ro lãi suất: Nếu quốc gia của đồng tiền mục tiêu giảm lãi suất và quốc gia đồng tiền tài trợ tăng lãi suất, điều này sẽ làm giảm lãi suất ròng và có khả năng làm giảm lợi nhuận của giao dịch.

Chiến lược giao dịch carry trade

Chiến lược giao dịch Carry trade là một trong những chiến lược theo xu hướng được các nhà giao dịch hàng đầu sử dụng. Xuất phát từ lý do giao dịch thực tế trong tầm nhìn dài hạn, do vậy chiến lược giao dịch sẽ hữu ích khi phân tích các thị trường có xu hướng mạnh mẽ.

Để cố gắng tham gia vào các giao dịch có xác suất cao hơn, trước tiên các nhà giao dịch nên xem xét để xác nhận xu hướng tăng mà qua biểu đồ dưới xu hướng tăng được xác nhận đáy sau cao hơn đáy trước.

Ví dụ trên cho thấy một mô hình tăng giá điển hình với đáy sau cao hơn đáy trước, theo sau là một sự phá vỡ của đường kẻ ngang xác nhận xu hướng tăng. Các nhà giao dịch có thể sử dụng phân tích các khung thời gian và kết hợp cá chỉ báo để tìm ra các điểm vào lệnh hợp lý tham gia giao dịch.

Kết luận

Giao dịch Carry trade mang lại cho các nhà giao dịch hai cách để kiếm lợi (chênh lệch tỷ giá hối đoái và lãi suất) nhưng điều cần thiết là phải quản lý rủi ro, vì thua lỗ có thể phát sinh khi cặp tiền này di chuyển chống lại nhà giao dịch hoặc chênh lệch lãi suất thu hẹp.

Đối với các giao dịch có xác suất cao hơn, nhà giao dịch nên tìm kiếm các điểm vào theo hướng xu hướng tăng và nên bảo vệ rủi ro giảm bằng cách sử dụng các kỹ thuật quản lý rủi ro thận trọng.