TPCP Mỹ và viễn cảnh mịt mù sau phiên họp của Fed

Tú Đỗ

Senior Economic Analyst

Sự dịch chuyển quan điểm của các thành viên khác có thể khiến TPCP Mỹ thất thế so với cổ phiếu trong thời gian tới

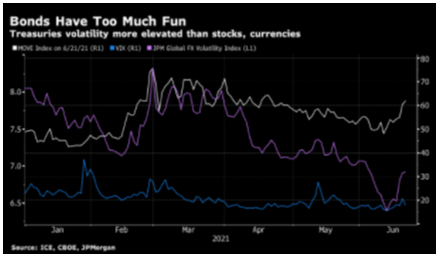

Điều hiện ra rõ ràng nhất sau phiên họp tháng 6 của Fed vừa qua chính là mức biến động lớn hơn đối với trái phiếu. Cùng với mặt bằng lợi suất thấp vốn có, mức biến động gia tăng đồng nghĩa rằng TPCP nhiều khả năng sẽ hụt hơi so với cổ phiếu trong vài tháng tới, trái ngược với diễn biến trong quý vừa qua khi lợi suất TPCP đã so kè sát theo thị trường chứng khoán.

Biểu đồ Dot plot trong phiên họp vừa qua của Fed đã đặt một dấu hỏi lớn đối với việc liệu các nhà làm luật có coi đà tăng của lạm phát chỉ là nhất thời hay không. Bất chấp việc số liệu việc làm vẫn thấp hơn 8 triệu so với mức trước đại dịch và sự nhấn mạnh của Chủ tịch Powell đối với tình hình thị trường lao động, lạm phát vẫn là vấn đề chính trong phiên họp FOMC. Dự báo tháng 6 cho thấy lạm phát trong năm 2023 dự báo sẽ tăng thêm 10 điểm lên mức 2.2% cùng với tỷ lệ thất nghiệp kỳ vọng ở mức 3.5%, và vậy là đủ để đảm bảo về viễn cảnh 2 lần tăng lãi suất trong năm 2023. Tuy nhiên, quá trình thu hẹp nới lỏng sẽ được Fed tiến hành từ trước đó với việc dần giảm mức độ mua vào tài sản.

Diễn biến trên khiến cho bộ đệm lợi suất đối với TPCP mỏng hơn đáng kể khi rủi ro về những cú shock trong tương lai tăng lên đáng kể. Ngoài ra, điều này còn có thể khiến thị trường chứng khoán áp đảo TPCP trong phần còn lại của năm nay. Giá của các TPCP dài hạn đã tăng 5.8% trong quý này so với mức lợi suất 6.7% của chỉ số S&P 500. Giá TPCP cũng đã từng tăng áp đảo trong quý I/2020, tuy nhiên thị trường chứng khoán đã dần bắt kịp và vượt lên trong phần còn lại của năm.

Đi xa hơn một chút, vậy ngành nào trên thị trường chứng khoán sẽ có sự thể hiện tốt hơn trong bối cảnh mới sắp tới. Nhiều khả năng chúng ta sẽ chứng kiến sự hân hoan cuối cùng đối với nhóm cổ phiếu công nghệ. Sự sụt giảm của giá hàng hóa như đồng và gỗ phát đi tín hiệu rằng quan điểm lạm phát chỉ là nhất thời của Fed có thể là chính xác. Điều này có thể gây sức ép giảm lên lợi suất và giúp cho cổ phiếu nói chung và công nghệ nói riêng được hưởng lợi.

Bên cạnh đó, các cổ phiếu giá trị và chu kỳ cũng có thể sẽ hưởng lợi nếu dữ liệu kinh tế như PMI hay bảng lương công bố trong vài tuần tới tiếp tục ủng hộ câu chuyện lạm phát. Và dù gì chăng nữa, triển vọng đối với TPCP đang là khá bi quan trong dài hạn dẫu cho việc biến động tăng lên có thể sẽ mang tới nhiều sự phấn khích hơn đối với các trader.

Lợi suất TPCP Mỹ biến động mạnh hơn nhiều so với cổ phiếu và tiền tệ

Bloomberg