Triển vọng chính sách tiền tệ 2024: Các NHTW lớn đang có xu hướng như thế nào?

Trần Quốc Khải

Junior Editor

Với các dữ liệu kinh tế, đặc biệt là lạm phát đang cho thấy những dấu hiệu biến động khác nhau. Các NHTW lớn sẽ bắt đầu việc nới lỏng chính sách của mình như thế nào?

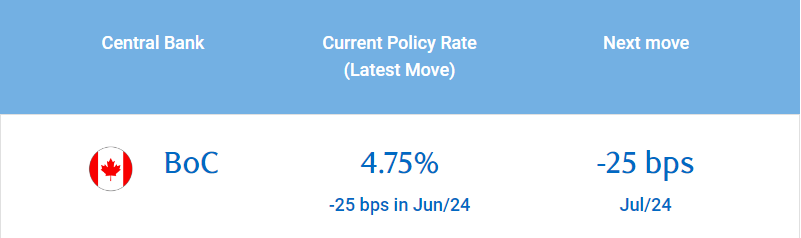

BoC và ECB đều đã bắt đầu chu kỳ nới lỏng vào tháng 6 nhưng đều không được kỳ vọng sẽ đẩy lãi suất xuống mức thấp nhất.

Ở Canada, điều kiện kinh tế đình trệ và chỉ số lạm phát dưới mục tiêu cho thấy con đường lãi suất của BoC sẽ tương đối “dốc”. Họ có thể cắt giảm lãi suất tới 100 bps trong năm nay và 100 bps vào năm 2025, giúp lãi suất của nước này trở lại mức 3%.

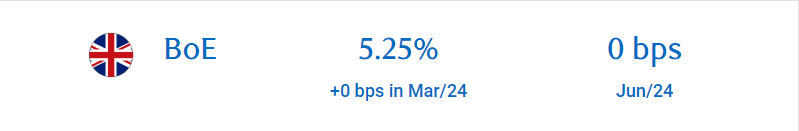

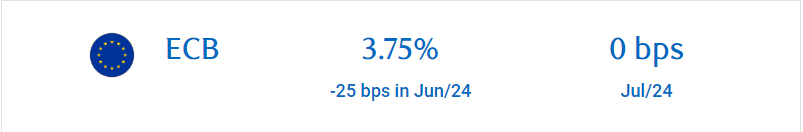

ECB cũng đã hạ lãi suất vào tháng Sáu trong khi BoE dự kiến sẽ hành động vào tháng Tám. Tuy nhiên, ở cả hai khu vực, thị trường lao động vững chắc và lạm phát dịch vụ cao vẫn cản trở việc nới lỏng chính sách.

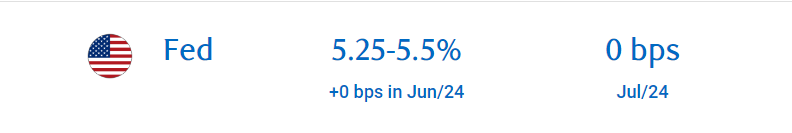

Với việc cả nền kinh tế và lạm phát đang ở mức trung bình cao, Fed dự kiến sẽ là một trong những ngân hàng cuối cùng cắt giảm lãi suất. Trong tương lai, nhu cầu mạnh mẽ đối với dịch vụ dự kiến sẽ tiếp tục hạ nhiệt, khiến chỉ số lạm phát giảm một cách bền vững, thúc đẩy Fed cắt giảm lãi suất vào tháng 12.

Vào tháng 6, BoC và ECB đều đã bắt đầu quá trình bình thường hóa chính sách tiền tệ, cắt giảm lãi suất chính sách 25 bps. Các quyết định này đánh dấu khởi đầu cho sự phân kỳ chính sách của các NHTW lớn, BoE được mong đợi sẽ thực hiện đợt cắt giảm lãi suất đầu tiên vào tháng Tám và Fed sẽ giữ nguyên lãi suất cho đến tháng Mười Hai. Còn RBA được mong đợi sẽ không cắt giảm lãi suất cho đến năm 2025.

Tại Canada, việc chuyển hướng sang cắt giảm lãi suất là một quyết định đơn giản đối với BoC - nền kinh tế đã hoạt động kém hiệu quả so với các nền kinh tế khác trên thế giới trong hơn một năm. Tỷ lệ thất nghiệp ngày càng tăng và lạm phát đã chậm lại. Dữ liệu kinh tế ở các khu vực khác đa dạng hơn, lạm phát cũng đã yếu đi ở khu vực eurozone và Vương quốc Anh, thúc đẩy các NHTW cắt giảm lãi suất vào mùa hè này.

Đối với những NHTW đã bắt đầu hạ lãi suất, trọng tâm hiện đã chuyển sang tốc độ cắt giảm. Các nhà kinh tế dự đoán lãi suất sẽ giảm từ từ ở hầu hết các khu vực, nhưng sẽ nhanh hơn một chút ở Canada do nền kinh tế kém hiệu quả. Nhìn chung, nhiều người mong đợi mức cắt giảm lãi suất 200 bps từ BoC vào cuối năm 2025 (100 bps trong năm nay và năm tới), gấp đôi so với mức cắt giảm 100 bps được kỳ vọng từ ECB và BoE.

Đối với Fed, thời điểm cắt giảm lãi suất đầu tiên vẫn là một câu hỏi bỏ ngỏ. Đúng như mọi khi, quyết định này sẽ tùy thuộc vào xu hướng lạm phát trong nước và dữ liệu thị trường lao động - cả hai đều đã cho thấy những cải thiện nhỏ vào đầu mùa hè. Lạm phát dịch vụ lõi giảm bất ngờ là dấu hiệu tốt, điều này khiến thị trường kỳ vọng Fed sẽ hành động vào tháng 9. Mặc dù đã có những dấu hiệu ban đầu cho thấy tăng trưởng kinh tế đang chậm lại, nhiều người cho rằng Fed vẫn còn lo sợ lạm phát sẽ nóng trở lại, và họ sẽ không cắt giảm lãi suất cho đến tháng 12.

Lập trường của các NHTW

BoC đã chuyển sang cắt giảm lãi suất 25 bps trong cuộc họp vào tháng Sáu. Động thái này thể hiện niềm tin của các nhà hoạch định chính sách rằng lạm phát sẽ giảm trong tương lai. BoC đưa ra một số manh mối về hướng dẫn kỳ hạn, ngoài việc nhắc lại rằng rủi ro lạm phát tăng vẫn còn và các quyết định sẽ được đưa ra trong từng cuộc họp. Nhiều người kỳ vọng sẽ có một đợt cắt giảm lãi suất khác vào cuộc họp tiếp theo của BoC vào tháng Bảy.

CPI lõi của Mỹ đã biến động mạnh từ đầu năm đến nay, vì vậy Fed vẫn giữ nguyên lãi suất trong tháng Sáu, đồng thời nhắc lại rằng họ không chắc chắn về việc lạm phát sẽ trở lại mức mục tiêu. Dot plot dự báo Fed sẽ chỉ có một lần cắt giảm lãi suất trong năm nay và bốn lần cắt giảm nữa vào năm 2025. Nhiều người tiếp tục kỳ vọng Fed sẽ giữ nguyên lãi suất cho đến tháng 12.

BoE trong tháng Năm đã giữ nguyên lãi suất như mong đợi, với tỷ lệ phiếu bầu chuyển sang hướng dovish hơn: 7-2 (7 thành viên ủng hộ giữ nguyên và 2 thành viên ủng hộ cắt giảm) từ tỷ lệ 8-1 trong cuộc họp trước. Dữ liệu CPI tháng Tư cho thấy ít tiến triển trong việc hạ nhiệt lạm phát dịch vụ khiến dự báo về việc cắt giảm lãi suất trong tháng Sáu bị loại bỏ. Nhiều người tiếp tục cho rằng áp lực lạm phát giảm cùng với việc thị trường lao động hạ nhiệt sẽ khiến BoE cắt giảm lãi suất vào tháng Tám.

ECB đã thực hiện đợt cắt giảm lãi suất đầu tiên vào tháng Sáu - hạ lãi suất 25 bp xuống mức 3.75%. Tuy nhiên, cuộc họp diễn ra với giọng điệu hawkish và tiếp tục kéo dài đến cuộc họp báo sau đó. Chủ tịch Lagarde nhắc lại rằng ECB không cam kết trước với một lộ trình lãi suất cụ thể. Nhiều người kỳ vọng ECB sẽ không cắt giảm lãi suất vào tháng Bảy, tuy nhiên họ cho rằng ngân hàng này sẽ tiếp tục hành động vào tháng 9 và tháng 12.

RBA đã giữ nguyên lãi suất chính sách tại cuộc họp vào tháng Năm, trong khi vẫn duy trì lập trường gần như trung lập. Thống đốc Bullock đã đưa ra nhận xét rằng lãi suất đang ở mức phù hợp, nhưng cho biết RBA đang theo dõi các rủi ro lạm phát. Dữ liệu tiêu dùng, lạm phát, thị trường lao động và nhà ở đều đang không cho thấy sự vững chắc, ủng hộ quan điểm của rằng RBA sẽ cắt giảm lãi suất vào cuối năm 2025.

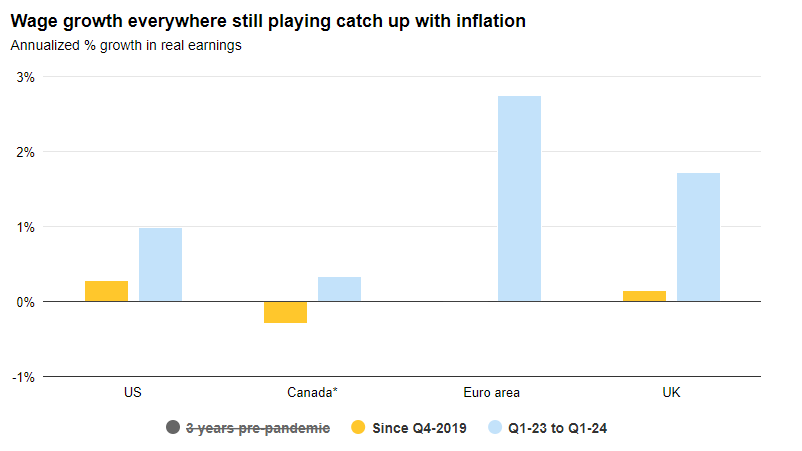

Các NHTW không nên lo lắng về tăng trưởng tiền lương

Mức tăng lương cao hiện nay đang khiến hầu hết các NHTW lo lắng, mặc dù phần lớn trong số đó vẫn bắt kịp mức lạm phát cao. Mức tăng lương thực tế kể từ trước đại dịch năm 2019 vẫn thấp hơn mức tăng trưởng trung bình ở hầu hết các khu vực. Lãi suất, mặc dù bắt đầu giảm xuống, nhưng sẽ vẫn ở trong vùng thắt chặt thêm một thời gian. Điều đó sẽ tiếp tục hạn chế nhu cầu về hàng hóa và dịch vụ, hạ nhiệt các điều kiện thị trường lao động đồng thời giảm tốc độ tăng lương danh nghĩa. Thật vậy, hầu hết dữ liệu khảo sát đều chỉ ra rằng áp lực tiền lương sẽ tiếp tục giảm trong năm tới.

Mức tăng lương ở hầu hết các khu vực vẫn bắt kịp lạm phát

Tăng trưởng tiền lương cao là mối lo ngại đối với lạm phát, tuy nhiên điều này cũng phụ thuộc khá lớn vào tăng trưởng năng suất.. Ở Mỹ, tốc độ tăng trưởng năng suất mạnh mẽ khiến cho mức tăng trưởng tiền lương cao hiện nay sẽ ít có khả năng thúc đẩy áp lực lạm phát cao hơn trong tương lai.

Năng suất kém của Canada có thể sẽ khiến chi phí lao động cao hơn. Tuy nhiên, trong lịch sử, tăng trưởng tiền lương thực tế ở Canada nhìn chung diễn biến đồng bộ với mức tăng năng suất. Và khi nhu cầu lao động tiếp tục giảm, điều đó một lần nữa lại là lý do khiến tăng trưởng tiền lương giảm xuống, thay vì lạm phát tăng cao hơn.

Cắt giảm lãi suất sẽ không thúc đẩy tăng trưởng kinh tế ngay lập tức

Cuộc tranh luận ở BoC không phải về việc liệu có cần cắt giảm lãi suất hay không, mà là nên cắt giảm vào tháng 6 hay tháng 7. Bối cảnh kinh tế, thị trường lao động và lạm phát đều đang ủng hộ NHTW này tiếp tục nới lỏng chính sách. Kinh tế Canada đang trong tình trạng suy thoái. GDP bình quân đầu người trong Quý I năm 2024 thấp hơn 3% so với mức trước đại dịch và về cơ bản không thay đổi so với một thập kỷ trước.

Điều đó không có nghĩa là BoC sẽ vội vàng hạ lãi suất để đưa ra biện pháp kích thích. Họ rõ ràng vẫn lo ngại về rủi ro lạm phát, bao gồm giá dầu toàn cầu, nhu cầu nhà ở trong nước (vẫn yếu nhưng có thể tăng trở lại khi lãi suất giảm) và mức tăng tiền lương (mạnh nhưng dự kiến sẽ giảm do nhu cầu tuyển dụng chậm lại) là những lĩnh vực chính cần theo dõi.

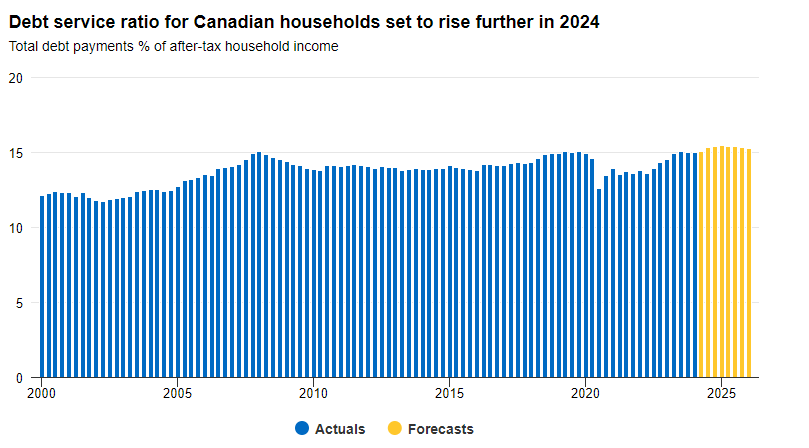

Tỷ lệ trả nợ của các hộ gia đình Canada dự kiến sẽ tăng cao trong năm 2024

Nhiều người kỳ vọng BoC sẽ cắt giảm lãi suất 25 bps trong mỗi cuộc họp cho đến cuối năm. Tốc độ này có thể nhanh hơn các NHTW khác nhưng vẫn có thể phù hợp so với cả chu kỳ tăng trưởng của Canada. Tuy vậy, tốc độ cắt giảm lãi suất đó vẫn chưa đủ để đưa lãi suất của BoC về mức trung bình vào cuối năm nay. Ở cấp độ hộ gia đình, những người đang phải gia hạn thế chấp sẽ tiếp tục phải đối mặt với chi phí trả nợ cao hơn so với thu nhập của họ thêm một thời gian. Điều đó sẽ khiến nhu cầu trong nước chịu áp lực trong thời gian tới - GDP bình quân đầu người thực tế được dự đoán sẽ vẫn chưa tăng, và thị trường lao động sẽ chưa được cải thiện cho đến năm 2025.

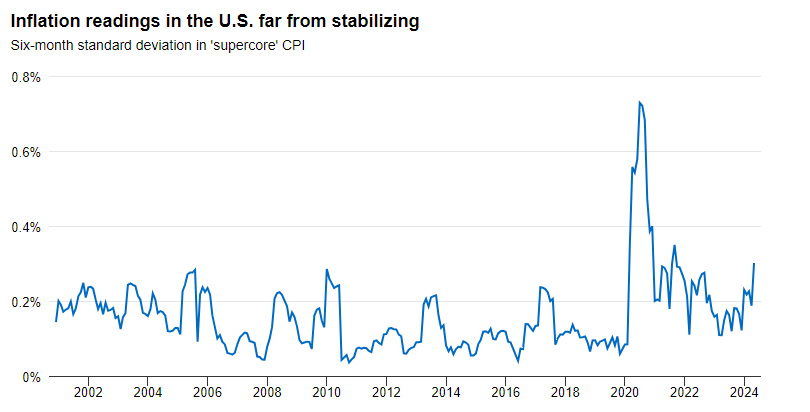

Lạm phát ở Mỹ hạ nhiệt trong tháng Năm nhưng chưa ổn định

Xu hướng dữ liệu lạm phát của Mỹ nhìn chung rất đáng khích lệ sau mùa xuân - thước đo CPI 'siêu lõi' ưa thích của Fed để tính mức tăng trưởng giá của các dịch vụ, ngoại trừ năng lượng và nhà ở, đã giảm lần đầu tiên kể từ tháng 9/2021. Điều này đánh dấu một sự thay đổi đáng hoan nghênh sau những lo ngại về dấu hiệu tăng tốc vào đầu năm nay. Nhưng lạm phát vẫn đang vượt quá mục tiêu 2% của Fed - và nhiệm vụ của Fed đối với lạm phát không dừng lại ở việc hạ xuống, mà còn ở việc ổn định lạm phát. Về mặt ổn định, vẫn chưa có tiến bộ đáng kể.

Thật vậy, những biến động của lạm phát từ đầu năm đến nay đã đẩy độ lệch chuẩn 6 tháng của chỉ số CPI ‘siêu lõi’ lên mức cuối năm 2021. Chủ tịch Fed Powell đã nói rằng Fed sẽ cần thấy nhiều hơn tín hiệu hạ nhiệt lạm phát giống như tháng Năm, để có được niềm tin rằng áp lực lạm phát đang giảm dần về phía mục tiêu.

Chỉ số lạm phát tại Mỹ chưa cho thấy dấu hiệu ổn định

Tuy nhiên, ông lại nhấn mạnh sự tiến bộ trong việc cân bằng cung và cầu trên thị trường lao động và đánh giá rằng các điều kiện trên thị trường lao động đã trở lại như cũ trước đại dịch, tương đối thắt chặt nhưng không quá mạnh. Một phần của khả năng phục hồi đó có thể bắt nguồn từ tâm lý chấp nhận rủi ro, dẫn đến việc thu hẹp spread tín dụng và lợi nhuận trên thị trường chứng khoán kể từ mùa thu năm ngoái. Trong khi đó, các khoản thanh toán lãi ròng do các tập đoàn phi tài chính ở Mỹ thực hiện tiếp tục giảm. Điều này xảy ra vì trước đó các doanh nghiệp đã tận dụng lợi thế của lãi suất thấp hơn trong thời kỳ đại dịch để tái cấp vốn cho khoản nợ của họ. Tất cả những yếu tố này có lẽ đã hỗ trợ thị trường lao động Mỹ cho đến nay.

ECB và BoE đưa ra biện pháp nới lỏng nhẹ

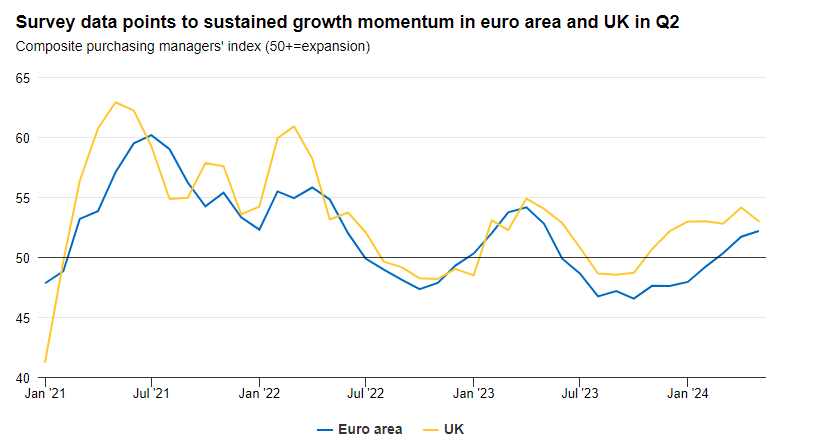

Ở cả khu vực eurozone và Anh, nền kinh tế khởi đầu năm nay với nền tảng vững chắc hơn dự kiến, phục hồi từ bối cảnh tương đối yếu sau cuộc suy thoái trong nửa cuối năm 2023. Tăng trưởng GDP gây bất ngờ khi tăng trong quý. Dữ liệu khảo sát cho thấy nền kinh tế của cả 2 khu vực này sẽ tiếp tục tăng trưởng trong quý II, được hỗ trợ bởi sự phục hồi liên tục trong các hoạt động sản xuất, đồng thời hoạt động dịch vụ vẫn mạnh mẽ.

Động lực tăng trưởng ổn định trong quý 2 của cả khu vực eurozone và Anh

Kinh tế đã phục hồi nhanh hơn so với những dự đoán ban đầu. Điều này có thể là tin tốt, tuy nhiên, nó cũng có thể gây gián đoạn đến các dự báo của ECB và BoE về việc lạm phát sẽ tiếp tục giảm dần. Ở cả hai khu vực, lạm phát dịch vụ trong nước vẫn ở mức cao hơn mong đợi. Trong tương lai, có thể thấy nhiều yếu tố thuận lợi hơn cho cả tăng trưởng kinh tế và lạm phát, bao gồm cả nhu cầu nội địa mạnh mẽ trở lại nhờ tăng trưởng tiền lương thực tế tăng, cùng với việc dự kiến cắt giảm lãi suất. Trong bối cảnh đó, nhiều người kỳ vọng các NHTW này sẽ nới lỏng chính sách thận trọng hơn, có thể là một lần mỗi quý, khiến lãi suất chính sách giảm tổng cộng 100 bps vào giữa năm 2025.

RBC