Trong cuộc chiến chống lạm phát, Fed hay Bộ Tài chính Mỹ là người quyết định?

Trần Phương Thảo

Junior Analyst

Fed tăng lãi suất để làm cho các khoản vay kém hấp dẫn hơn và giảm lạm phát, nhưng Bộ Tài chính cũng có những chiêu riêng để “kích thích” hoặc “thắt chặt” nền kinh tế

Một trong số đó là chương trình mua lại trái phiếu chính phủ - một chương trình mới được tái sinh lần đầu tiên sau khoảng hai thập kỷ. Bộ Tài chính Mỹ sẽ mua lại trái phiếu chính phủ từ thị trường mở để tăng tính thanh khoản, nhu cầu và giảm lợi suất.

Nếu Bộ Tài chính Mỹ không thể thống trị được thị trường, Fed sẽ mở rộng bảng cân đối kế toán bằng cách mua trái phiếu chính phủ để tăng tính thanh khoản và sự ổn định. "Hoạt động trên thị trường mở” chỉ “việc in tiền” đang diễn ra tại Fed. "Thắt chặt định lượng" đề cập cụ thể hơn đến các hoạt động mua các tài sản khác ngoài trái phiếu chính phủ của Fed, như đã xảy ra trong cuộc khủng hoảng năm 2008 và trong thời kỳ dịch bệnh Covid. Việc Bộ Tài chính Mỹ mua lại trái phiếu chính phủ là thắt chặt định lượng dưới một vỏ bọc khác.

Mặc dù điều này xảy ra bên ngoài trụ sở của Fed nhưng việc mua lại trái phiếu chính phủ chỉ đơn thuần là một cách khác để in tiền. Hoa Kỳ đang thâm hụt tài chính sâu và kéo dài mà không có trần nợ thực sự. Bộ Tài chính mua lại nợ bằng cách phát hành thêm trái phiếu chính phủ mới. Với chi tiêu vượt xa doanh thu, lãi suất cao hơn cộng với nhiều nợ hơn đồng nghĩa với việc thâm hụt tài chính tăng nhanh. Tác động kích thích ngắn hạn của điều này phần nào bù đắp cho chính sách tiền tệ thắt chặt của Fed nhưng lại tạo ra một lỗ hổng sâu hơn trong dài hạn.

Một phương pháp mà Bộ Tài chính Mỹ sử dụng là để các khoản nợ đáo hạn sớm hơn. Điều đó có nghĩa là để nợ ngắn hạn (tín phiếu kho bạc) nhiều hơn so với nợ dài hạn (trái phiếu kho bạc). Điều này khuyến khích dòng vốn chảy vào khu vực ngân hàng nhiều hơn và giúp ngăn chặn sự bất ổn. Nếu thất bại, các ngân hàng lớn vẫn thắng. Các ngân hàng nhỏ hơn nếu thất bại thì có thể được mua lại. Llợi nhuận thuộc về cá nhân nhưng các khoản lỗ được xã hội hóa. Câu lạc bộ “Too Big to Fail” ngày càng trở nên lớn mạnh hơn và hùng mạnh hơn.

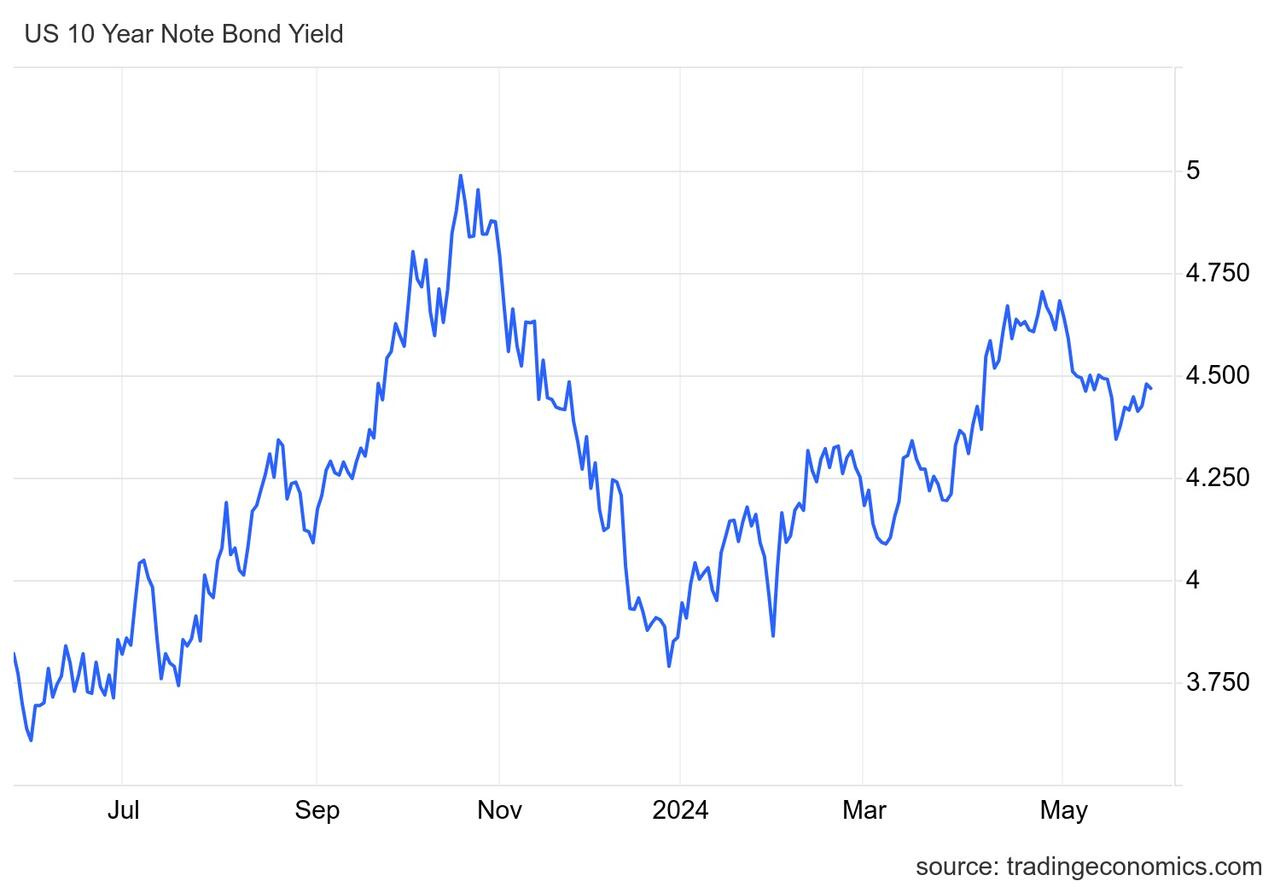

Khi Bộ Tài chính Mỹ phát hành thêm nợ ngắn hạn, các quan chức đang gây chiến với chính sách lãi suất cao trong thời gian dài hơn của Fed. Cả Bộ Tài chính Mỹ và Fed đều cần giữ lợi suất trái phiếu chính phủ ở mức thấp, nhưng chính sách tiền tệ thắt chặt sẽ đẩy lợi suất tăng cao. Nếu lợi suất tăng quá cao, thị trường trái phiếu - và các ngành đầy thách thức như bất động sản thương mại vốn phụ thuộc vào nợ - sẽ gặp rắc rối. Vì vậy, trong khi Fed thắt chặt, Bộ Tài chính Mỹ phải nới lỏng. Kể từ đó, lợi suất đã giảm, nhưng nếu áp lực lạm phát và các yếu tố khác đẩy lợi suất vượt quá 5% thì cả Fed và Bộ Tài chính Mỹ đều bị mắc kẹt.

Lợi suất trái phiếu chính phủ Mỹ kỳ hạn 10 năm hiện ở quanh mức 4.5%

Lợi suất trái phiếu chính phủ Mỹ kỳ hạn 10 năm hiện ở quanh mức 4.5%

Chính sách duy trì lãi suất ở mức cao trong thời gian dài hơn của Fed thậm chí còn cần thiết hơn để kiềm chế lạm phát khi Bộ Tài chính Mỹ bơm thanh khoản vào thị trường. Nếu Fed hạ lãi suất ngay bây giờ, kết quả của chính sách tài khóa và tiền tệ đồng thời sẽ khiến giá tiêu dùng tăng vọt.

Vậy Fed và Bộ Tài chính Mỹ đang đối lập nhau hay đang hợp tác với nhau, một bên thay đổi chính sách của mình để ngăn chặn thảm họa do chính sách của bên kia gây ra? Câu trả lời rất phức tạp, nhưng phiên bản đơn giản hóa là cả hai đã khóa nền kinh tế vào một trò chơi mà kết quả cuối cùng có thể là tăng trưởng sẽ chững lại.

Kết quả cuối cùng của cuộc đối đầu giữa Bộ Tài chính Mỹ với Fed vẫn sẽ là lạm phát ngoài tầm kiểm soát. Cả hai đều thu hẹp và mở rộng nguồn cung tiền và tạo ra một cái bẫy không thể tránh khỏi. Thắt chặt định lượng trong giai đoạn Covid là một quả bom lớn chưa nổ đang nằm ở trung tâm của cái bẫy đó. Và ngay cả khi Fed trì hoãn việc cắt giảm lãi suất trong ngắn hạn, hoạt động mua lại trái phiếu chính phủ của Bộ Tài chính Mỹ vẫn được gọi là thắt chặt định lượng. Với áp lực lạm phát quá lớn và không có đủ công cụ để ngăn chặn, kết quả cuối cùng của tất cả những nỗ lực về tài chính và tiền tệ này sẽ là một thảm họa đối với USD.

Zerohedge