Trump trades và các nhà quản lý danh mục

Trần Quốc Khải

Junior Editor

Ai là người đang giao dịch dựa trên kỳ vọng từ Trump và họ nghĩ rằng cuộc bầu cử tuần trước đã thay đổi tình hình đến mức nào? Rõ ràng là có một số sự phấn khích tăng cường trong các giao dịch đầu cơ như Bitcoin, nhưng lợi nhuận đã vượt xa hơn những gì nhà đầu tư cá nhân có thể tạo ra một mình. Phiên bản mới nhất của khảo sát hàng tháng từ Bank of America về các nhà quản lý quỹ toàn cầu cho thấy rằng những nhà quản lý danh mục lớn nhất thế giới coi cuộc bầu cử là một bước ngoặt.

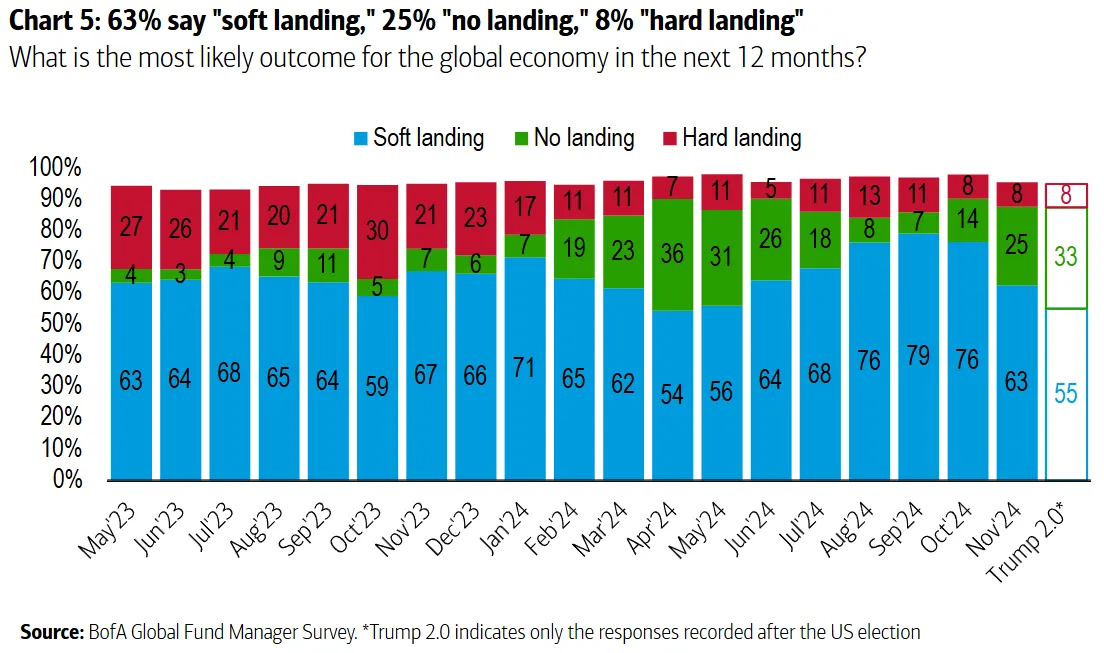

Bank of America đã thực hiện phần lớn khảo sát trước đêm bầu cử, nhưng khoảng 20% phản hồi đến sau khi kết quả được thông báo. Luôn có khả năng nhiễu loạn, nhưng việc phân tích sự khác biệt giữa những người quản lý có thể đưa ra câu trả lời khi không còn sự không chắc chắn là rất thú vị. Ngay cả trước cuộc bầu cử, các nhà quản lý đã đánh giá khả năng “không hạ cánh” - trong đó không có sự suy giảm kinh tế đáng kể và lãi suất phải tăng trở lại - là 25%. Sau bầu cử, con số này đã tăng lên 33%:

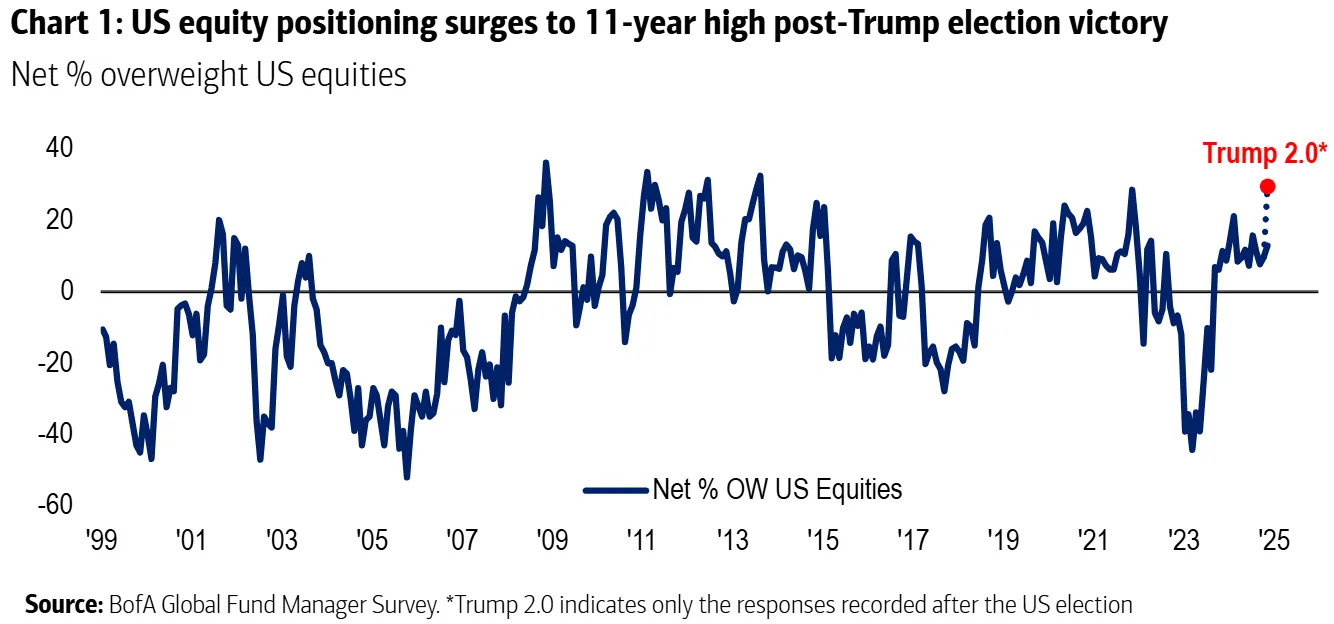

Với nguy cơ “quá nóng”, không có gì ngạc nhiên khi các nhà quản lý quỹ chuyển sang tăng tỷ trọng cổ phiếu. Sau cuộc bầu cử, tỷ lệ người trả lời cho biết họ đang nắm giữ tỷ trọng cổ phiếu vượt trội, đã tăng lên mức cao nhất trong 11 năm. Đối với một cuộc khảo sát chuyên nghiệp, đây là sự bullish đáng kinh ngạc:

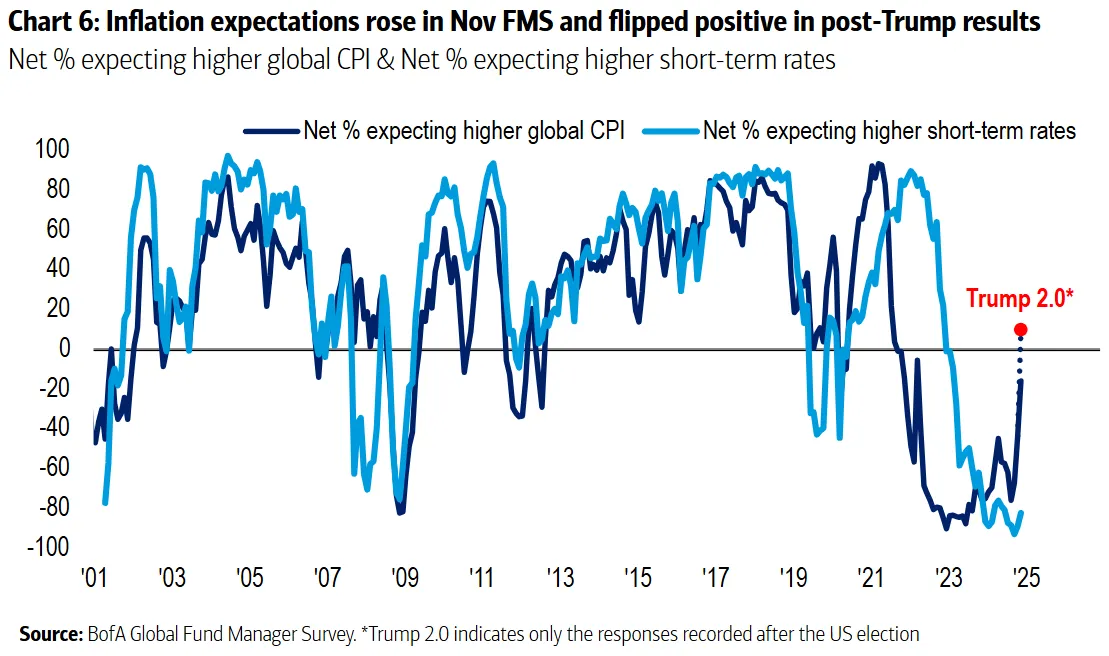

Điểm bất lợi lớn nhất của Trump 2.0 là rủi ro lạm phát. Về vấn đề này, cuộc bầu cử đã thúc đẩy một sự thay đổi lớn trong kỳ vọng. Sau một thời gian dài tin tưởng rằng lạm phát sẽ hạ nhiệt, hiện nay, một số lượng nhỏ đa số cho rằng lạm phát toàn cầu sẽ tăng vào năm 2025:

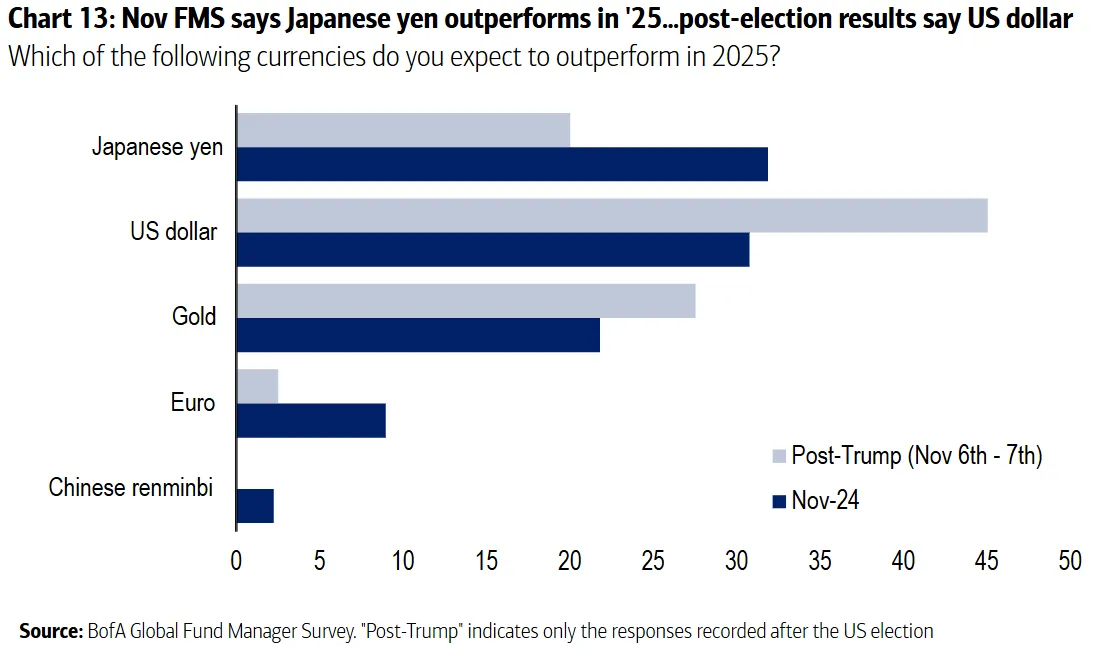

Đó là áp lực mà Fed và chính quyền Trump sẽ phải đánh giá trong những tháng tới. Sự thay đổi rõ ràng và ấn tượng khác về kỳ vọng là địa lý. Trước bầu cử, đặt cược phổ biến là “yên Nhật sẽ vượt trội vào năm sau”. Mọi người không bullish USD. Điều này đã thay đổi vào ngày 6 tháng 11. USD hiện được kỳ vọng sẽ vượt trội, các nhà đầu tư tỏ ra bullish vàng, và sự bullish EUR cùng với CNY đã tan biến:

Cũng có sự thay đổi tương tự về cổ phiếu. Hầu hết các nhà quản lý nghĩ rằng cổ phiếu toàn cầu sẽ vượt trội hơn cổ phiếu Mỹ vào năm tới, một đặt cược hợp lý dựa trên sự chênh lệch về định giá hiện tại. Điều này đã đảo ngược sau khi kết quả bầu cử được công bố, trong khi số lượng nhà đầu tư bullish trái phiếu giảm:

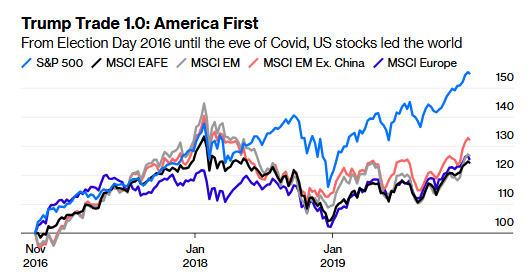

Điều này có hợp lý không? Rào cản thuế quan trên quy mô mà Trump đã thảo luận trong chiến dịch tranh cử sẽ là một vấn đề nghiêm trọng đối với các nền kinh tế mở hơn. Cũng có bằng chứng từ nhiệm kỳ Trump đầu tiên. Từ khi ông được bầu vào năm 2016 cho đến khi đại dịch làm đảo lộn mọi thứ vào đầu năm 2020, thị trường chứng khoán Mỹ đã vượt trội hơn hẳn các thị trường khác:

Chính quyền Trump lần hai có vẻ sẽ có nhiều dư địa hơn. Năm đầu tiên của Trump lần trước được đánh dấu bởi cái gọi là “phục hồi toàn cầu đồng bộ”, trong đó cổ phiếu Mỹ hơi chậm hơn so với phần còn lại của thế giới. Điều này đã thay đổi sau khi chính sách cắt giảm thuế ở Mỹ được thông qua và các rào cản thuế bắt đầu được triển khai. Nicholas Colas, người sáng lập DataTrek International, nhận xét:

“Mọi người có thể yên tâm rằng tất cả các nhà quản lý tài sản toàn cầu đều đang xem xét dữ liệu này khi họ suy nghĩ về nơi rót vốn đầu tư vào thị trường cổ phiếu trong bốn năm tới, và thông điệp là rõ ràng. Một quốc gia lớn và mạnh mẽ về kinh tế với một bộ chính sách mang tính dân tộc rõ rệt sẽ thấy lợi nhuận tốt hơn các lựa chọn thay thế. Lịch sử cho thấy điều này mang lại lợi nhuận tốt hơn bất kỳ lựa chọn thay thế khả dĩ nào.”

Tất cả điều này đang diễn ra trong bối cảnh cổ phiếu Mỹ đang ở mức đắt đỏ nhất từ trước đến nay. Điều đó khiến việc đặt cược lớn vào nước Mỹ trở nên nguy hiểm. Nhưng không ai ý thức về định giá quá cao trên thị trường chứng khoán hơn các nhà quản lý quỹ lớn, và họ vẫn đang đặt cược vào chiến lược “Ưu tiên nước Mỹ”.

Bloomberg