Trung Quốc đang tiến tới độc lập hoàn toàn về tiền tệ

Nguyễn Tuấn Đạt

Junior Analyst

Trung Quốc sẽ cần phải giảm bớt gánh nặng nợ trên GDP cao lịch sử

Trung Quốc sắp chuyển sang độc lập tiền tệ, việc này có nguy cơ sẽ ảnh hưởng lớn hệ thống tiền tệ quốc tế hiện tại. Trung Quốc không chỉ cần tăng tốc nền kinh tế mà còn phải giảm bớt các khoản nợ của mình. Đất nước này có tỷ lệ nợ trên GDP cao so với các nền kinh tế lớn khác, ở mức 311% GDP. Trong khi gánh nặng nợ của hầu hết các quốc gia đang giảm nhờ tăng trưởng GDP danh nghĩa cao và giá trái phiếu giảm, Trung Quốc tiếp tục báo cáo tỷ lệ nợ trên GDP tăng.

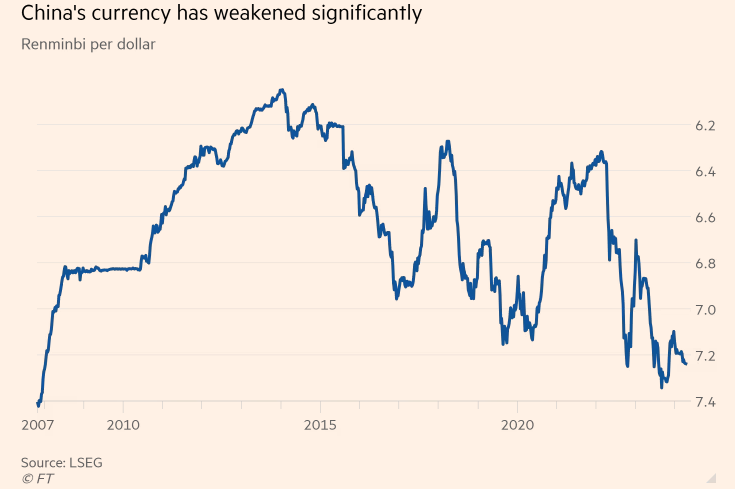

Trước cuộc khủng hoảng tài chính toàn cầu vào tháng 12/2007, tỷ lệ nợ trên GDP của Trung Quốc chỉ ở mức 142% GDP. Cơ chế ổn định tỷ giá tham chiếu đã đẩy mức nợ trên GDP của Trung Quốc lên ngày càng cao, sau đó đưa nước này đến bờ vực giảm phát do nợ. Đã đến lúc chính quyền Trung Quốc phải sử dụng đòn bẩy tiền tệ để tạo ra mức tăng trưởng GDP danh nghĩa cao hơn. Trung Quốc cần cho phép tỷ giá hối đoái điều chỉnh theo tăng trưởng tiền tệ để giảm bớt gánh nặng nợ. Hệ thống tiền tệ quốc tế hiện tại sẽ gặp khó khăn khi Trung Quốc độc lập hoàn toàn về tiền tệ.

Việc Chủ tịch Tập Cận Bình thúc đẩy PBoC nên triển khai chương trình mua trái phiếu để tạo thêm thanh khoản trong nước có thể là dấu hiệu đầu tiên cho thấy Trung Quốc đã chuyển từ việc duy trì tỷ giá hối đoái ổn định sang việc tăng cường thanh khoản trong nước. Hành động của PBoC nhằm đẩy nhanh tốc độ tăng trưởng của GDP danh nghĩa sẽ khiến tỷ giá hối đoái không ổn định, đặc biệt là trong bối cảnh dòng vốn nước ngoài đang rời khỏi Trung Quốc do áp lực đến từ Mỹ. Đã đến lúc Trung Quốc phải đưa ra một chính sách tiền tệ khác và hoàn toàn tự chủ.

Từ năm 1994, Trung Quốc đã can thiệp để kìm hãm đà tăng của tỷ giá hối đoái, đặc biệt là so với USD. Hầu hết các nước châu Á cũng sử dụng cách tiếp cận chính sách tiền tệ này vào năm 1998. Sự can thiệp này hỗ trợ cho việc mua trái phiếu của các nước đã phát triển, chủ yếu là TPCP Mỹ, thông qua việc tạo ra dự trữ ngân hàng bằng đồng nội tệ. Việc này đã khiến lãi suất phi rủi ro chênh lệch hẳn với tốc độ tăng trưởng danh nghĩa ở các nước đã phát triển.

Nhân dân tệ đã sụt giảm đáng kể so với USD

Hệ thống tiền tệ toàn cầu đã tồn tại một khoảng cách giữa tốc độ tăng trưởng GDP danh nghĩa và lãi suất chiết khấu, điều này làm tăng giá tài sản và tạo điều kiện cho việc tăng đòn bẩy tài chính. Những nước đã phát triển đã có thể giảm bớt tài trợ cho chính phủ và chuyển sang tài trợ cho khu vực tư nhân, đẩy giá tài sản lên cao hơn. Định giá cổ phiếu của Hoa Kỳ đã ổn định hơn dưới hệ thống tiền tệ này và đòn bẩy tài chính của cả khu vực tư nhân và các dịch vụ công cộng đều tăng lên so với GDP.

Thanh khoản dư thừa trong nước do sự can thiệp ngoại hối của PBoC đã được dùng để tài trợ cho đầu tư và sản xuất cao hơn nhưng điều này đồng nghĩa với việc giảm bớt nhu cầu. Chính điều này này đã làm giảm vai trò của thanh khoản dư thừa trong việc đẩy giá cả hàng hóa trong nước lên cao và khiến Trung Quốc kém cạnh tranh toàn cầu hơn. Bằng cách này, thặng dư ngoại hối của Trung Quốc sẽ tồn tại lâu hơn nhiều so với thị trường. Các ngân hàng trung ương ở các nước phát triển đã điều chỉnh chính sách tiền tệ của mình để phù hợp với động lực lạm phát toàn cầu ngày càng bị ảnh hưởng bởi Trung Quốc.

Trong khi sự sụt giảm của đồng nhân dân tệ làm dấy lên mối lo ngại về giảm phát do xuất khẩu, thị trường toàn cầu sẽ khó có thể cho phép Trung Quốc chiếm thị phần lớn. Việc các nước áp đặt thuế quan và vạch ra ranh giới rõ ràng hơn đối với các quốc gia đồng minh của Trung Quốc sẽ có thể xảy ra. Tuy nhiên việc mất đi nguồn cung hàng hóa từ Trung Quốc sẽ khiến lạm phát toàn cầu tăng.

Các nước phát triển đang cần phải can thiệp nhiều hơn để giải quyết sự mất cân bằng của hệ thống tiền tệ cũ theo một cách ít ảnh hưởng đến chính trị nhất. Cách can thiệp này gần giống với việc đàn áp tài chính nhằm giảm mức nợ cao sau Thế chiến II. Hệ thống tiền tệ toàn cầu mới đang mang đến những thách thức căn bản cho các nhà đầu tư nếu họ không có đủ hiểu biết về lịch sử tài chính.

Financial Times