USD gặp khó khi sự độc lập của Fed đang dần biến bất

Trần Minh Đức

Junior Analyst

Chính sách tài khóa của Mỹ đang ngày càng tác động tới tính độc lập của Fed, làm gia tăng rủi ro lạm phát vốn đã tăng cao và khiến đồng USD thậm chí còn mất giá hơn nữa.

Kỷ nguyên hiện đại của sự độc lập về chính sách tiền tệ đang dần kết thúc, khi các ngân hàng trung ương quay trở lại hoạt động theo chính sách của Bộ Tài chính.

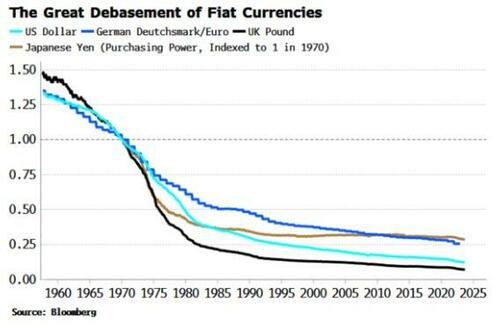

Đó là một điềm xấu đối với các đồng tiền định danh, với giá trị thực giảm trong nhiều thập kỷ kể từ khi chế độ bản vị vàng chấm dứt.

USD đã tăng trong những tháng gần đây, nhưng các chỉ báo dẫn đắt ngắn và trung hạn của USD như hợp đồng hoán đổi qua đêm nhiều ngày cho thấy rằng, ngoài một pha hồi đáng kể do địa chính trị, đồng bạc xanh sẽ sớm trở lại xu hướng giảm.

USD cũng được định giá quá cao về mặt cấu trúc. Biểu đồ bên dưới cho thấy tốc độ tăng trưởng dài hạn của USD sẽ giảm trong những năm tới nếu đồng tiền này tuân theo mô hình lịch sử và điều chỉnh giảm so với các đồng tiền của thị trường phát triển khác trên cơ sở tỷ giá hối đoái và sức mua tương đương.

Sức mua của USD cùng với một số đồng tiền thị trường phát triển đã giảm mạnh từ khi kết thúc Hiệp ước Bretton Woods năm 1971, với việc USD chỉ mua được 1/10 số hàng hóa và dịch vụ so với năm 1970, còn đồng bảng Anh chỉ mua được 1/14.

Thật không may, xu hướng giảm sức mua sẽ tiếp tục với tốc độ nhanh hơn khi các chính phủ can thiệp sâu vào chính sách tiền tệ.

Sự thống trị của chính sách tài khóa xảy ra khi quy mô nợ chính phủ và thâm hụt ngân sách chi phối mục tiêu kiểm soát lạm phát của ngân hàng trung ương. Tương tự, điều này xảy ra khi khả năng quản lý của ngân hàng trung ương bị giới hạn bởi quy mô, cơ cấu nợ và nhu cầu vay của chính phủ.

Mỹ đang trong giai đoạn đó được một thời gian. Những bình luận gần đây của Fed đã nhấn mạnh rằng đà tăng của lợi suất dài hạn do phần bù rủi ro kỳ hạn sẽ làm giảm yêu cầu tăng lãi suất. Hoạt động thắt chặt định lượng của Fed cũng đã tác động đáng kể đến tính thanh khoản.

Những điều này không phải vấn đề khi chính phủ đang có mức thâm hụt ngân sách gần với mức trung bình lịch sử của họ. Nhưng sự ra đời của quyền chọn bán trái phiếu đồng nghĩa với việc những gì được mong đợi từ các chính phủ, đặc biệt là sau đại dịch, đã tăng lên rất nhiều, cùng với đó là mức tăng chi tiêu và nợ công.

Điều này cũng diễn ra tương tự ở châu Âu, với việc ngầm chấp nhận nợ và thâm hụt lớn hơn trong các quy định mới của EU sẽ giúp các quốc gia linh hoạt hơn trong việc vi phạm ngưỡng thâm hụt 3% và nợ 60% GDP được quy định trong Hiệp ước Maastricht, hiện nhiều quốc gia đã vi phạm quy định này.

Thâm hụt ngân sách ở Mỹ gần đây đã đạt mức cao nhất trong thời bình, không trong suy thoái ở mức 8.3% GDP, và nợ trên GDP đã tăng lên 129%, từ mức 107% vào năm 2019. Bộ Tài chính dự báo nợ và thâm hụt có thể vẫn ở mức cao trong thời gian tới.

Với nhu cầu ngân sách lớn như vậy, việc các ngân hàng trung ương cố gắng thực thi mục tiêu lạm phát một cách cứng nhắc sẽ trở thành cản trở.

Các ngân hàng trung ương - vốn đã trải qua sự suy giảm tính độc lập trên thực tế - sẽ tiếp tục chứng kiến những tác động nhiều hơn nữa và có thể cuối cùng là mất đi tính độc lập của mình.

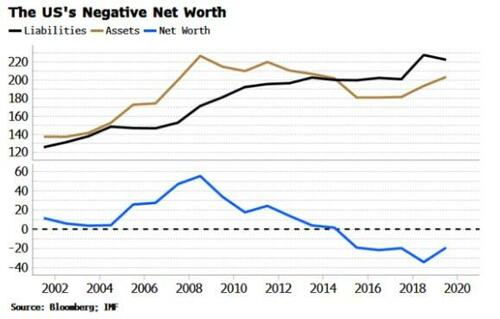

Thâm hụt ngân sách lại càng trầm trọng hơn do tình hình tài sản ròng ảm đạm của nhiều quốc gia phát triển. IMF tính toán tổng tài sản và nợ phải trả của mỗi quốc gia, với tài sản bao gồm các tòa nhà và đất đai thuộc sở hữu của chính phủ, trong khi nợ chỉ là một phần của nợ phải trả, bao gồm cả nghĩa vụ lương hưu của khu vực công.

Giá trị ròng của Mỹ – tổng tài sản trừ đi nợ phải trả – hiện ở mức -20% GDP. Đức, Ý, Pháp, Anh và Nhật Bản cũng có giá trị ròng âm.

Vị thế tài chính của các nước phát triển sẽ ngày càng bị hạn chế do chi phí y tế và an sinh xã hội ngày càng tăng. Sự độc lập của ngân hàng trung ương ngày càng suy yếu khi chính phủ vay mượn nhiều để bù đắp cho sự thiếu hụt doanh thu thuế của họ.

Trong thời kỳ lạm phát, như giáo sư Charles Calomiris của Trường Kinh doanh Columbia đã nói: “Mọi đợt lạm phát lớn trong lịch sử thế giới đều là một hiện tượng tài khóa trước khi nó trở thành hiện tượng tiền tệ”. Khi công chúng không còn sẵn sàng tài trợ cho chính phủ (đấu giá thất bại), chính phủ sẽ chuyển sang tài trợ cho thâm hụt của họ bằng các khoản nợ không chịu lãi suất, hay còn gọi là in tiền.

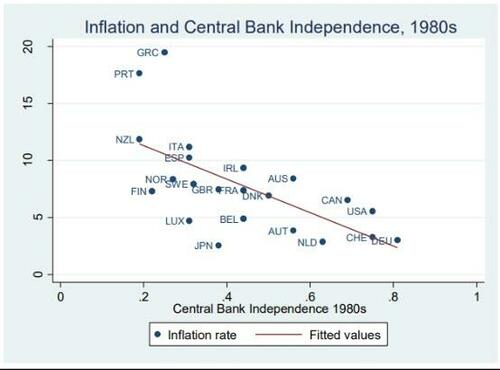

Trường Quản lý Nhà nước Kennedy, Đại học Harvard trong một bài báo từ năm 2018 đã phát hiện ra rằng từ những năm 1970 đến những năm 1990, có mối quan hệ ngược chiều giữa tính độc lập của ngân hàng trung ương và mức độ lạm phát, trong đó các ngân hàng trung ương ít độc lập thường có lạm phát cao hơn.

Khả năng đợt lạm phát toàn cầu hiện nay sẽ chỉ là tạm thời khi các chính phủ quản lý chính sách tiền tệ của họ đang rất nhỏ.

Lạm phát gia tăng liên tục ở Mỹ, rất có nguy cơ sẽ làm suy giảm cả sức mua và giá trị của đồng USD.

Và như John Maynard Keynes đã nói, “do quá trình lạm phát diễn ra liên tục, các chính phủ có thể tịch thu một phần tài sản quan trọng của công dân họ”.

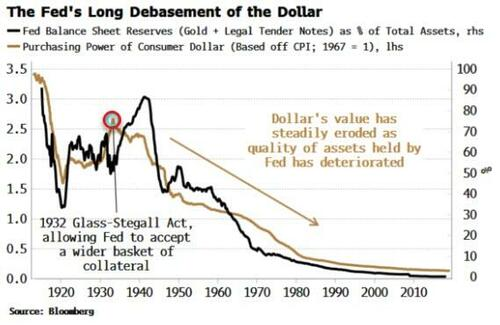

Khi Fed chịu sự quản lý của chính phủ, chất lượng tài sản trên bảng cân đối kế toán của họ sẽ ngày càng giảm đi. Điều đó sẽ xảy ra thông qua việc sở hữu ngày càng nhiều khoản nợ chính phủ có chất lượng kém thông qua các chính sách giống như kiểm soát đường cong lợi suất; hoặc do phải hỗ trợ định kỳ cho một hệ thống có nguy cơ xảy ra khủng hoảng tài chính trong môi trường lạm phát tăng cao và biến động mạnh (ví dụ: SVB vào tháng 3 năm nay).

USD sẽ chỉ trở thành gánh nặng trên bảng cân đối kế toán của Fed.

Trước khi có Đạo luật Glass-Steagall năm 1932, cho phép Fed vay với nhiều loại tài sản thế chấp hơn, bảng cân đối kế toán của Fed chủ yếu bao gồm vàng.

Khi quy mô của bảng cân đối kế toán tăng lên trong nhiều thập kỷ, chất lượng của nó cũng giảm sút, bao gồm nhiều tài sản rủi ro hơn (Fed sẵn sàng mua nợ doanh nghiệp lãi suất cao trong thời kỳ đại dịch), trong khi tỷ lệ vàng nắm giữ đã giảm xuống gần bằng không.

Xu hướng đó sẽ tiếp tục khi bảng cân đối kế toán ngày càng trở nên phụ thuộc vào nhu cầu vay mượn của chính phủ, khiến đồng bạc xanh không thể thoát khỏi tình trạng mất giá kéo dài nhiều thập kỷ.

ZeroHedge