Uy tín về lạm phát của BoC đang lung lay sau quyết định giữ nguyên lãi suất

Đức Nguyễn

FX Strategist

Thống đốc Tiff Macklem bước vào cuộc họp BoC với khả năng đánh mất uy tín của bản thân và của ngân hàng trung ương, dù ông có quyết định thế nào đi chăng nữa.

Các chuyên gia phân tích của ông cung cấp bằng chứng rằng kinh tế Canada đang đứng trước rủi ro quá nhiệt, và đưa lý do tăng lãi suất ngay lập tức. Nhưng ông từng nói với người dân và giới đầu tư rằng nếu BoC sẽ tăng lãi suất, họ sẽ báo trước.

Nếu BoC tăng lãi suất hôm qua, thống đốc Macklem đã phản bội lời hứa với thị trường. Thay vào đó, ông quyết định giữ nguyên lãi suất ở mức 0.25% trong 5 tuần tới.

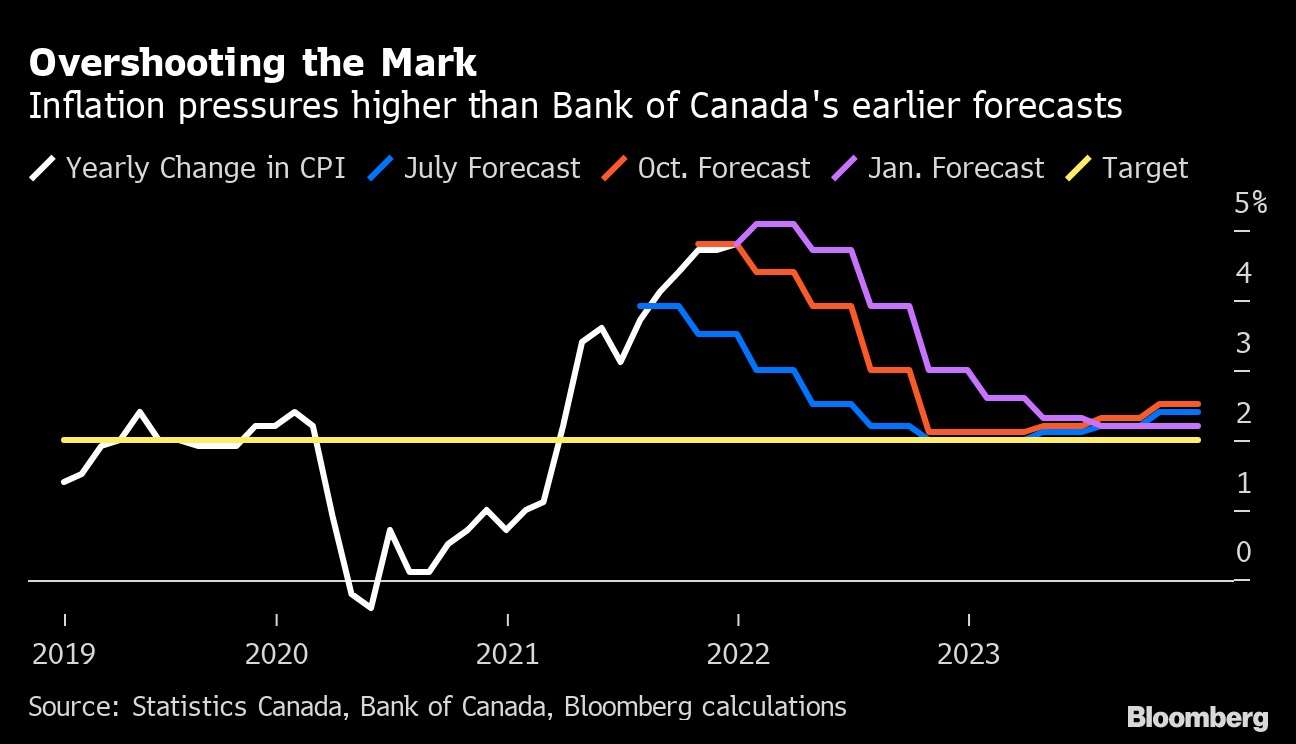

Quyết định đó đã kết thúc thứ Macklem gọi là định hướng chính sách đặc biệt, và có thể khiến BoC mất uy tín về vấn đề kiểm soát lạm phát để giữ lời hứa báo trước về việc tăng lãi suất.

Theo Ian Pollick, trưởng bộ phận phân tích trái phiếu, tiền tệ và hàng hóa tại Ngân hàng Thương mại Hoàng gia Canada (CIBC), BoC đã quyết định giữ lại khả năng sử dụng định hướng chính sách, ra tín hiệu rằng sẽ tăng lãi suất sau.

Nhưng qua đó, thống đốc Macklem cũng cho thấy ông không vội vàng trước lạm phát, hoặc sẽ cẩn trọng với việc tăng lãi suất - hoặc là cả hai.

“Chúng tôi ngày càng tin rằng BoC đang thụt lùi rất sâu với lạm phát,” theo Warren Lovely, chiến lược gia lãi suất tại NBC. “Liệu đợi thêm có giúp gì không? Chắc là không.”

“Từng bước một”

Dù Macklem bắt đầu ngồi ghế nóng tại BoC từ tháng 6/2020, quyết định thứ Tư là lần đầu tiên tăng lãi suất thực sự là một lựa chọn khả dĩ. Báo cáo hàng quý mới cùng tuyên bố chính sách đều cho thấy kinh tế Canada sắp đạt tối đa công suất. Việc ông Macklem liên tục nói sắp tăng lãi suất cho thấy BoC đang bất an thế nào với lạm phát. Ông cho rằng việc bỏ định hướng chính sách là một thay đổi lớn trong “những thay đổi từng bước một,” trong nỗ lực trở nên hawkish, dù lại không tăng lãi suất.

“Mọi người nên kỳ vọng lãi suất sẽ tăng,” Macklem nói trong buổi họp báo.

Định giá thị trường cho thấy có vẻ như chiến lược thông điệp của ông lại hiệu quả. Giới đầu tư vẫn kỳ vọng 6 lần tăng lãi suất trong năm tới, bắt đầu từ tháng Ba.

Nỗi lo lúc này là dù chỉ giữ lãi suất 5 tuần, thị trường nhà ở vẫn đang nóng lên mức kỷ lục. Nó cũng đặt nhiều câu hỏi về khả năng kiểm soát lạm phát của BoC.

Một khảo sát từ Bloomberg tháng trước ghi nhận phần lớn người Canada, khoảng 63.5%, không nghĩ rằng lạm phát sẽ về mức bình thường.

Bất chấp giọng điệu hawkish hôm thứ Tư, nhiều người cho rằng Macklem sẵn sàng để tình hình ổn định lại bằng việc giữ nguyên lãi suất. CAD đã suy yếu sau. Chênh lệch lợi suất Mỹ-Canada đang giảm xuống mức thấp nhất kể từ tháng Tư năm ngoái.

“Rõ ràng là họ tin rằng giữ nguyên chính sách nới lỏng sẽ tốt hơn,” theo Jean-Francois Perrault, kinh tế trưởng Nova Scotia. “Khó mà nghĩ về việc ông Macklem rất kiên quyết rằng chính sách sẽ thay đổi.”

Macklem nhấn mạnh lại rằng BoC đang quan sát rất kỹ giá tiêu dùng, nhưng chưa thấy kỳ vọng lạm phát đang mất kiểm soát trong dài hạn. Giá tăng là một nhân tố quan trọng trong lạm phát. Chi phí doanh nghiệp tăng và người lao động yêu cầu thù lao cao hơn khi họ nghĩ rằng lạm phát sẽ tăng. Nói cách khác, kỳ vọng lạm phát tăng thì lạm phát thực tăng. Nếu quyết định giữ nguyên lãi suất của BoC tiếp tục thổi phồng kỳ vọng lạm phát và lương, kết quả có thể là họ sẽ buộc phải tăng lãi suất mạnh tay để đưa lạm phát về tầm kiểm soát.

Bloomberg