Vẫn sẽ có 1 đợt tăng lãi suất nữa từ Fed, bất chấp khả năng suy thoái kinh tế

Nguyễn Thanh Thùy Dung

Junior Analyst

Một số quan chức Fed dự báo về một cuộc 'suy thoái nhẹ' vào cuối năm nay.

Các quan chức Cục Dự trữ Liên bang dường như sẽ tiếp tục kéo dài thời gian tăng lãi suất vào tháng tới, phớt lờ lời cảnh báo về suy thoái kinh tế của các cố vấn và khẳng định rằng họ cần phải làm nhiều hơn để kiềm chế lạm phát.

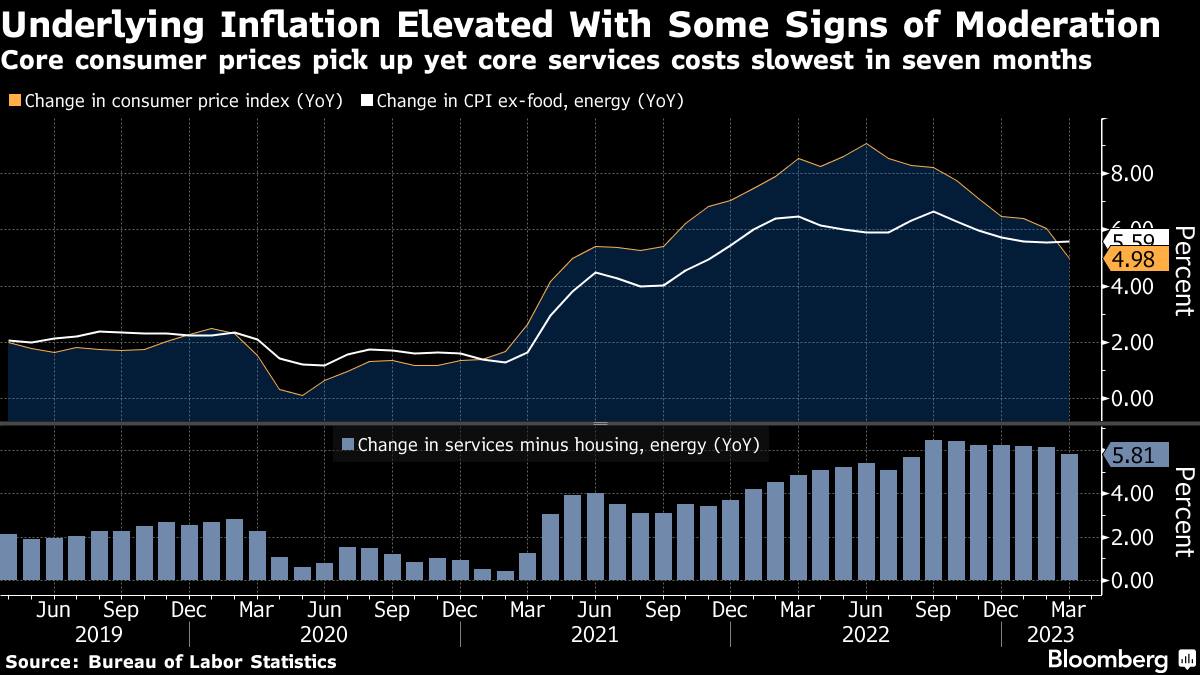

Biên bản cuộc họp chính sách vào tháng trước cho thấy các quan chức đã bác bỏ kỳ vọng về việc họ sẽ cần tăng lãi suất cao đến mức nào sau một loạt vụ sụp đổ ngân hàng làm thị trường chao đảo vào tháng trước. Tuy nhiên, các quan chức đã tăng lãi suất điều hành thêm 1/4 điểm phần trăm, nâng phạm vi lên 4.75% đến 5%, khi họ tìm cách cân bằng rủi ro khủng hoảng tín dụng với các thước đo lạm phát cho thấy áp lực giá vẫn còn quá cao.

Họ vẫn tiếp tục thắt chặt ngay cả sau khi các cố vấn của Fed báo hiệu về một “cuộc suy thoái nhẹ” vào cuối năm nay.

Các quan chức đã đồng ý rằng “một số biện pháp củng cố chính sách bổ sung có thể phù hợp”, theo biên bản cuộc họp của Ủy ban Thị trường mở Liên bang (FOMC), lập trường này cũng được một số quan chức Fed nhắc lại trong những ngày gần đây.

Các nhà hoạch định chính sách nhận xét: Tình hình lĩnh vực ngân hàng gần đây có khả năng khiến các điều kiện tín dụng thắt chặt hơn đối với các hộ gia đình và doanh nghiệp, đồng thời ảnh hưởng đến hoạt động kinh tế, tuyển dụng và lạm phát, mặc dù mức độ ảnh hưởng là không chắc chắn. Trong bối cảnh đó, thị trường vẫn cần rất chú ý đến rủi ro lạm phát.

Trước đó vào tối hôm qua 12/4, báo cáo CPI của Hoa Kỳ đã được công bố cho thấy lạm phát đang hạ nhiệt, với CPI giảm so với dự báo còn CPI cơ bản đúng như ước tính. Tuy nhiên, bộ dữ liệu này vẫn chưa có đủ khả năng để ngăn cản Fed tăng lãi suất vào tháng Năm.

Các nhà kinh tế đa phần dự đoán Fed sẽ tăng 25 điểm cơ bản trong cuộc họp tiếp theo, sau đó là một khoảng thời gian dài tạm dừng. Nhưng giọng điệu trong biên bản, cùng với một số bình luận của quan chức và triển vọng chưa chắc chắn về tác động của việc thắt chặt tín dụng đối với nền kinh tế, chỉ ra một lộ trình lãi suất chưa thể xác định rõ ràng.

Trong các dự báo hàng quý được đưa ra cùng với quyết định lãi suất vào tháng 3, hầu hết các quan chức dự đoán lãi suất sẽ đạt 5.1% trong năm nay, cho thấy thêm một lần tăng 1/4 điểm phần trăm khác vào tháng 5 và sau đó là giữ nguyên trong thời gian dài.

John Williams, Chủ tịch Fed New York và phó chủ tịch của FOMC, cho biết hôm thứ Ba rằng “Thêm một lần tăng nữa, sau đó là tạm dừng là “điểm khởi đầu hợp lý” cho cuộc tranh luận trong cuộc họp vào ngày 2-3/5”.

Ông cũng bày tỏ sự tin tưởng rằng quãng thời gian tồi tệ nhất của vấn đề bất ổn ngành ngân hàng có thể đã qua và chưa có dấu hiệu của một cuộc khủng hoảng tín dụng rộng lớn hơn. Một số nhà hoạch định chính sách cũng gợi ý rằng việc giảm cho vay có thể giúp kiềm chế tăng trưởng và chế ngự tăng giá, mặc dù các tác động là không quá rõ.

Thắt chặt tín dụng

Derek Tang, nhà kinh tế tại LH Meyer/Monetary Policy Analytics ở Washington, cho biết: “Có vẻ như họ có thể tăng lãi suất vào tháng 5 và tận dụng sự chậm lại trong nền kinh tế”. Tuy nhiên, suy thoái tín dụng là sự kiện hỗn loạn và không thể đoán trước trong lịch sử, và Tang cảnh báo rằng việc dựa vào một cuộc khủng hoảng tín dụng có trật tự để giúp kiềm chế lạm phát là rất rủi ro. Bởi vấn đề này không dừng lại khi bạn muốn, mà có thể diễn biến theo nhiều xu hướng riêng.

Các thị trường hợp đồng tương lai dự đoán Fed sẽ chuyển hướng và bắt đầu cắt giảm trong nửa cuối năm nay.

Chủ tịch Fed San Francisco, Mary Daly, cho biết trong một bài phát biểu hôm thứ Tư rằng lạm phát có thể tự hạ nhiệt mà không cần tăng lãi suất thêm. Bên cạnh đó, Chủ tịch Fed Chicago, Austan Goolsbee, người sẽ bỏ phiếu trong năm nay, kêu gọi sự thận trọng và kiên nhẫn của thị trường đối với chính sách.

Các nhà hoạch định chính sách nhấn mạnh sự cần thiết của “tính linh hoạt và tùy chọn” do sự không chắc chắn xung quanh tác động của căng thẳng ngân hàng gần đây, biên bản cho biết.

Stephen Stanley, nhà kinh tế trưởng của Mỹ tại Santander US Capital Markets ở New York, cho hay: “Trong bối cảnh sự không chắc chắn gia tăng và sự nhấn mạnh vào tính linh hoạt, biên bản tháng 3 đưa ra rất ít hướng dẫn về triển vọng chính sách trong tương lai”.

Tính ổn định

Trước cuộc khủng hoảng ngân hàng, biên bản cuộc họp tháng 12 của Fed đã khiến nhiều nhà hoạch định chính sách nhìn thấy lộ trình lãi suất cao hơn so với dự đoán trước đó của họ. Một số quan chức khác cho biết họ đã xem xét về lộ trình tăng lãi suất lớn hơn, sau các báo cáo đáng thất vọng cho thấy tiến độ lạm phát hạ nhiệt chậm hơn dự kiến.

Sau sự thất bại của Ngân hàng Thung lũng Silicon và Ngân hàng Signature vài ngày trước cuộc họp của Fed, một số quan chức cho biết họ đã cân nhắc liệu có nên giữ nguyên lãi suất hay không, nhưng cho biết các hành động ổn định của Fed và các quan chức chính phủ khác đã giúp giảm bớt căng thẳng tài chính.

Chủ tịch Powell, phát biểu vào ngày 22/3, đã cho SVB là ngoại lệ, vì sự phụ thuộc của nhà băng này vào các khoản tiền gửi không được bảo hiểm và rủi ro lãi suất khi nắm giữ trái phiếu. Nhưng ông cũng thừa nhận rằng thật khó để biết nền kinh tế sẽ bị ảnh hưởng như thế nào do các điều kiện tín dụng thắt chặt hơn.

Tín hiệu về sự ổn định tài chính kể từ đó đã phân tán theo nhiều chiều hướng. Cho vay ngân hàng giảm trong nửa cuối tháng 3, trong khi nhu cầu cho vay dự phòng từ Fed vẫn ở mức cao lịch sử gần 70 tỷ USD vào ngày 5/4, với 79 tỷ USD khác được rút ra từ chương trình cho vay có kỳ hạn.

Bloomberg