Vàng đang bị định giá cao và kém hiệu quả so với lạm phát trong tương lai?

Quỳnh Chi

Junior Editor

Có cơ sở vững chắc để đánh giá tích cực về vàng trong bối cảnh mức giá đang tăng đều đặn, cùng với các rủi ro lạm phát đang gia tăng và khả năng suy yếu của USD. Phân tích này sẽ khởi đầu từ quan điểm đó.

Thị trường đang tranh luận về tác động của việc dự trữ vàng tại Fort Knox có thể ít hơn dự kiến. Liệu thông tin này tạo ra tín hiệu tích cực hay tiêu cực cho thị trường? Quan điểm thị trường chủ đạo cho rằng đây là yếu tố hỗ trợ giá vàng vì giảm bớt một nguồn cung tiềm năng có thể tham gia bán ra thị trường. Tuy nhiên, điều này cũng hàm ý rằng lượng vàng lưu hành thực tế trên thị trường có thể lớn hơn, bởi số vàng đó chắc chắn đang tồn tại “ở đâu đó”. Mọi phân tích hiện tại chỉ mang tính suy đoán cho đến khi có thông tin xác thực về tình trạng dự trữ vàng chưa được kiểm toán tại Fort Knox.

Vấn đề là liệu vàng ở mức giá hiện tại có còn hấp dẫn hay không. Thực tế, nếu thị trường vẫn tin rằng giá hiện tại có tác động đến lợi nhuận tương lai, hầu hết cổ phiếu trong nhóm Magnificent 7 đã không thể đạt được vị thế hiện nay - điều này có lẽ cũng áp dụng cho phần lớn thị trường chứng khoán còn lại và chắc chắn là Bitcoin. Tuy nhiên, hãy tạm giả định rằng không có tài sản nào tăng trưởng vô hạn, và lợi nhuận tương lai của nhà đầu tư phụ thuộc ít nhất một phần vào mức giá mua vào so với mức giá bán ra trong tương lai.

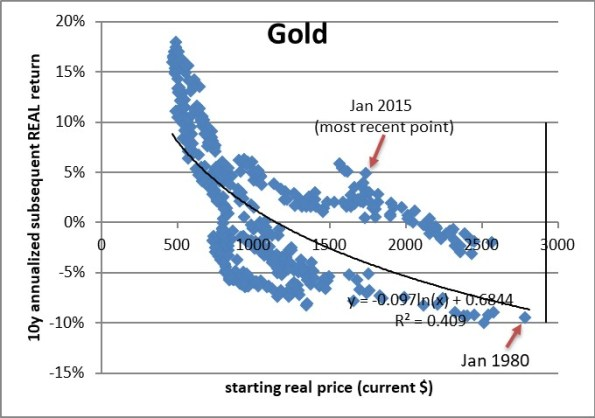

Nghiên cứu năm 2013 của Erb và Harvey mang tên "The Golden Dilemma" trình bày một biểu đồ quan trọng (Hình 5) thể hiện lợi suất thực hàng năm của vàng trong kỳ hạn 10 năm so với giá thực ban đầu. Yếu tố then chốt nằm ở việc chuyển đổi sang giá trị thực. Giá vàng danh nghĩa chắc chắn tăng theo mức giá tiêu dùng để phản ánh sự suy giảm giá trị của USD. Tuy nhiên, câu hỏi quan trọng là liệu giá vàng tăng nhanh hơn, chậm hơn mức giá tiêu dùng, hay thậm chí giảm trong một khoảng thời gian nhất định - yếu tố then chốt để xác định liệu vàng ở thời điểm hiện tại có phải là công cụ phòng ngừa lạm phát hiệu quả hay không. Biểu đồ cập nhật từ nghiên cứu Erb và Harvey đến hiện tại, với trục hoành thể hiện giá thực ban đầu một cách rõ ràng hơn. Đường thẳng đứng biểu thị giá vàng hiện tại. Tất cả mức giá vàng khác được quy đổi theo giá trị hiện tại, sau đó tính toán lợi nhuận trong thập niên tiếp theo.

Biểu đồ cho thấy rõ rằng khi giá vàng cao theo nghĩa thực - khi đã vượt trội hơn lạm phát trong một thời gian - nhiều khả năng sẽ kém hiệu quả hơn so với lạm phát trong tương lai. Ngược lại, khi vàng tụt hậu so với lạm phát trong một khoảng thời gian, kim loại quý này có xu hướng vượt trội hơn lạm phát trong tương lai. Biểu đồ thể hiện sự phân chia thành hai giai đoạn riêng biệt: giai đoạn đầu khi thị trường đề cao giá trị thực (nhánh thấp hơn, đáy tại tháng 1/1980), và giai đoạn gần đây hơn khi giá trị vẫn được coi trọng nhưng ở mức độ thấp hơn. Điểm gần đây nhất có thể tính toán lợi nhuận thực 10 năm là tháng 1/2015, khi giá vàng đạt 1,278 USD, nhưng tính theo hiện tại tương đương 1,738 USD do lạm phát đã tăng 36% kể từ đó. Dù theo cách nào, mức giá vàng hiện tại cho thấy mặc dù giá có thể tăng trong thập kỷ tới, điều này chỉ xảy ra nếu mức giá tiêu dùng tăng mạnh hơn (dẫn đến lợi nhuận thực của vàng âm). Điều này gợi ý rằng mặc dù vàng có thể là khoản đầu tư hiệu quả hơn cổ phiếu trong thời điểm hiện tại - vốn có lợi nhuận thực kỳ vọng âm nghiêm trọng ở mức giá hiện tại - nhưng khó có thể là công cụ phòng ngừa lạm phát hiệu quả bằng, chẳng hạn như, TIPS kỳ hạn 10 năm với lợi suất thực 2%.

Cần xem xét một giả thuyết khác. Một số phân tích thiếu căn cứ có thể cho rằng "sự phân nhánh này là bằng chứng cho thấy những thay đổi đối với CPI khiến chỉ số này đánh giá thấp lạm phát khoảng 2% mỗi năm - vàng, so với mức giá tiêu dùng, đột nhiên hoạt động tốt hơn 2-5% mỗi năm so với xu hướng lịch sử." Đây là lập luận thiếu thuyết phục, nhưng xét đến dữ liệu biểu đồ, vẫn cần được phản biện. Phản bác gồm hai phần chính. Thứ nhất, nhánh dưới không “kết thúc” vào năm 1980; trên thực tế, đó là nhánh duy nhất rõ ràng trong nghiên cứu gốc của Erb và Harvey năm 2013. Nếu CPI thực sự bị thao túng nghiêm trọng như các thuyết âm mưu cho rằng, điều đó đã xảy ra vào đầu thập niên 1980. Khó có thể tin rằng không ai phát hiện ra điều này trong suốt một phần tư thế kỷ. Lý giải thuyết phục hơn chính là sự ra đời của quỹ ETF vàng đầu tiên, GLD (NYSE:GLD), vào năm 2004. Sự thuận tiện đột ngột trong việc sở hữu và nắm giữ vàng chắc chắn dẫn đến sự gia tăng tỷ trọng vàng trong danh mục đầu tư toàn cầu. Nếu đây là nguyên nhân thực sự, nhánh tích cực trong biểu đồ này chỉ là hiện tượng bất thường và thị trường sẽ dần hội tụ về nhánh thấp hơn theo thời gian khi sự thay đổi trong việc chấp nhận vàng như một phân bổ danh mục đầu tư đã hoàn toàn diễn ra.

Phần thứ hai của lập luận phản bác là chỉ ra một phương pháp khác cho thấy vàng có thể đang ở mức định giá cao. Nhiều nhà phân tích đã chỉ ra sự phân kỳ giữa vàng và TIPS, bởi vàng thường hoạt động như trái phiếu liên kết lạm phát dài hạn không lãi suất - nói cách khác, vàng có độ nhạy cao với lãi suất thực dài hạn, nhưng hiện tượng này không xuất hiện trong thời gian gần đây. Tuy nhiên, việc chỉ ra sự chệch hướng giữa TIPS và vàng có thể hàm ý hoặc vàng đang đắt đỏ, hoặc TIPS đang rẻ. Thay vào đó, biểu đồ sau đây so sánh hai loại tài sản thực không lãi suất: bất động sản nhà ở và vàng. Đường biểu diễn thể hiện tỷ lệ giữa giá vàng và Giá Bán Trung bình của Nhà Hiện hữu (tính theo nghìn đô la). Hiện tại, một ounce vàng mua được 0,726% giá trị căn nhà trung bình, hoặc ngược lại, cần khoảng 138 ounce vàng để mua một căn nhà hiện hữu trung bình.

Biểu đồ chỉ ra ba điểm cực trị riêng biệt trước đà tăng hiện tại. Đỉnh năm 1980 và đáy đầu những năm 2000 rõ ràng phản ánh diễn biến thị trường vàng. Đợt tăng vọt 2010-2012 là hệ quả trực tiếp từ sự sụp đổ thị trường bất động sản sau cuộc khủng hoảng tài chính toàn cầu, khi giá nhà điều chỉnh quá mức để thanh lý hàng tồn kho dư thừa. Và cuối cùng là sự gia tăng hiện tại của tỷ lệ này, điều này chỉ có thể diễn giải theo hai cách: hoặc giá vàng đang trở nên quá cao, hoặc giá nhà đang trở nên quá thấp.

Phân tích thị trường hiện tại cho thấy khó có thể biện minh rằng giá nhà đang ở mức quá thấp.

[1] Rất khó hình dung làm thế nào giá hiện tại có thể không ảnh hưởng đến lợi nhuận đầu tư. Cách duy nhất để điều này trở thành hiện thực là nếu tốc độ tăng trưởng của tài sản hoàn toàn độc lập với giá cả, do đó khi giá hiện tại tăng lên, giá kỳ vọng tương lai cũng tăng tương ứng. Tuy nhiên, điều này dẫn đến một kết luận phi lý: không có mức giá nào khiến nhà đầu tư từ chối mua một tài sản. Đối với đa số nhà đầu tư, nguyên tắc này hiển nhiên, nhưng cần nhận thức rằng niềm tin rằng giá tương lai không gắn với bất kỳ giá trị cơ bản nào chính là lý do duy nhất khiến giá BTC - vốn có giá trị hoàn vốn bằng 0, mãi mãi - không phải là 0. Rõ ràng nhiều nhà đầu tư tin rằng mọi thứ đều có "giá trị" nếu có người mua nó hôm nay, ngay cả khi không ai tiếp tục mua vào ngày mai.

[2] Nhiều nhà đầu tư cũng nắm giữ vàng như biện pháp phòng ngừa kịch bản tận thế hoặc sụp đổ tiền pháp định. Đây là một trường hợp riêng biệt cần phân tích riêng. Trong tình huống mức giá tăng 500%, câu hỏi liệu vàng mang lại lợi nhuận 490% hay 510% trở nên không đáng kể. Phân tích này chỉ áp dụng cho môi trường lạm phát thông thường, không phải siêu lạm phát. Điều này được nêu ra để làm rõ phạm vi áp dụng của phân tích.

Investing