Vàng "rẻ" hay "đắt" so với chứng khoán?

Bùi Thu Phương

Junior Analyst

Nhà sáng lập Gavekal Research Charles Gave cho biết: nghệ thuật quản lý tiền bạc là việc quyết định khi nào chuyển toàn bộ tài sản (vàng) sang một phần tài sản (chứng khoán) và ngược lại. Và thời điểm để quay trở lại với tiền mặt là khi triển vọng tăng trưởng của chúng khoán quá cao so với vàng hay năng lượng.

Nghiên cứu mới nhất của ông thông qua Gavekal Research là xây dựng một phương pháp dựa trên giá trị tương đối giữa vàng và chứng khoán để tìm hiểu về "nghệ thuật" quản lý tiền bạc. Ông viết "Không phải lúc nào tôi cũng có thể xác định được giá trị thực sự của vàng nhưng tôi có thể định giá xem vàng rẻ hay đắt so với thị trường chứng khoán."

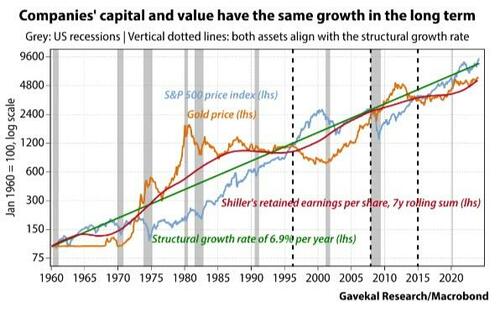

Quan sát đầu tiên của Gave là tỷ lệ giá trị thị trường của hai tài sản này sẽ tương đương nhau nếu loại bỏ việc trả cổ tức. Tại sao lại như vậy?

Khi hiệu suất của vàng hay chứng khoán vượt trội hơn so với tài sản kia, các nhà đầu tư sẽ đổ xô vào loại có hiệu suất cao hơn. Và tài sản hiệu suất kém sẽ không còn là một khoản dự trữ giá trị.

Để hệ thống tài chính dựa trên nguyên tắc tư bản hoạt động hiệu quả cần có ít nhất là hai lựa chọn cho khoản dự trữ giá trị. Nếu chỉ có một lựa chọn, giá trị của khoản dự trữ đó sẽ vô hạn (điều này xảy ra khi đồng tiền tệ quốc gia mất giá trị hoàn toàn)

Kể từ năm 1952, tỷ lệ giữa giá trị S&P 500 và giá vàng đã duy trì ổn định, với sự đảo chiều ở mức trung bình xảy ra 6 lần: 3 lần do vàng bị định giá cao (nhà đầu tư có tâm lý e ngại rủi ro) và 3 lần do thị trường chứng khoán bị định giá cao (nhà đầu tư ưa chuộng rủi ro).

Vốn và giá trị của các công ty cùng mức tăng trưởng trong dài hạn

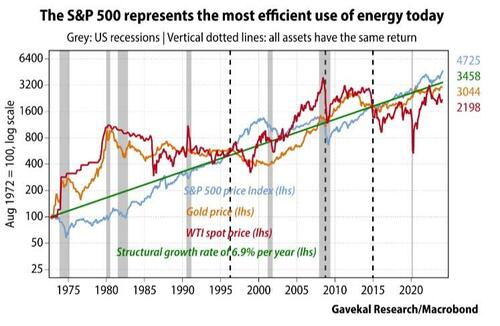

Nếu một nền kinh tế có thể được rút gọn thành khái niệm là "chuyển hóa năng lượng", vàng có thể được coi là khoản dự trữ giá trị được ưa thích phổ biến. Vàng có thể biến đổi thành năng lượng bằng cách trao đổi vàng với dầu, cho phép các nhà bán dầu tham gia vào nền kinh tế hiện nay.

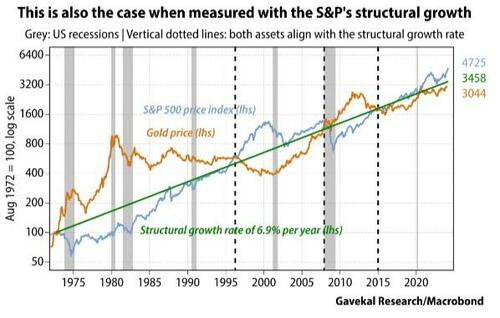

Chỉ số S&P 500 đại diện cho việc sử dụng năng lượng một cách hiệu quả nhất nhưng giá trị của chỉ số có thể biến động theo giá năng lượng tăng hoặc giảm. Vì vậy, S&P 500 rất nhạy cảm với bất kỳ sự biến động nào của giá dầu.

Ngược lại, vàng có khả năng bảo toàn giá trị trong bối cảnh khủng khoảng và giá vàng giữ xu hướng ổn định so với dầu, khoảng 17 thùng/ounce. Trong dài hạn, giá trị tương đối của chỉ số S&P 500, vàng và dầu sẽ điều chỉnh và giao nhau tại mức cân bằng nhất định.

Kể từ năm 1972 các giá trị này đã hội tụ 3 lần và lần cuối cùng vào năm 2015

Kể từ năm 2015, các giá trị này đã phân kì. Theo thời gian, sớm hay muộn sẽ chúng hội tụ lại. Bất kỳ ai có thể tính toán được khoảng thời gian này, họ sẽ không gặp khó khăn khi đầu tư vốn.

Chỉ số S&P 500 đại điện cho việc sử dụng năng lượng hiệu quả

Gave vẫn duy trì khuyến nghị của ông là phòng ngừa rủi ro cho danh mục đầu tư chứng khoán bằng cách nắm giữ vàng. Điều đó có nghĩa vàng chiếm ít nhất 20% tổng danh mục vì bất kỳ tỷ lệ nào ít hơn sẽ không mang lại lợi ích đáng kể.

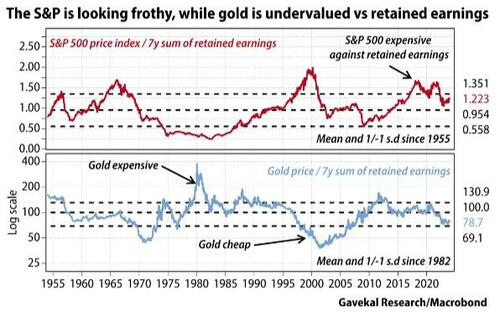

Gave chỉ ra rằng vàng đang bị "định giá thấp hơn" so với chỉ số S&P 500 với tỷ lệ -52% và -13% so với xu hướng dài hạn của vàng.

Tương quan giữa S&P 500 và vàng

Ngược lại, chỉ số S&P 500 đang cao hơn 33% so với xu hướng dài hạn của chỉ số.

Tăng trưởng của chỉ số S&P 500

Vấn đề mà các nhà đầu tư cân nhắc là việc sở hữu cổ tức trong tương lai thông qua S&P 500 có thể không phải là một lợi thế lớn trong vài năm tới nếu rủi ro tiềm ẩn từ việc giữ cổ phiếu vượt qua lợi tức đó.

Do đó, tại thời điểm này ưu tiên của ông Gave dựa trên giá trị tương đối của hai tài sản dự trữ là vàng tiếp đó là chứng khoán.

Gave kết thúc bài nghiên cứu với “dự đoán” về điều mà thị trường thể hiện:

- Trong tương lai, giới đầu tư có thể đánh giá cao những công ty/ ngành công nghiệp tiêu thụ năng lượng so với các nhà sản xuất năng lượng truyền thống hay tài sản lưu trữ giá trị như vàng.

- Dường như rất ít người mong đợi một sự tăng cấu trúc trong giá dầu

- Những người lo ngại về lạm phát do thiếu hụt năng lượng chính có xu hướng đầu tư vào vàng như một cách để bảo vệ giá trị của tài sản của họ.

- Kịch bản tổng thể này đã được ủng hộ trong một thời gian dài

Ông kết luận “nhiều người đã mất hàng đống tiền khi đầu tư vào cả cổ phiếu và trái phiếu từ 1972 đến 1982. Ngày nay, thị trường đang ở tình trạng giống như những năm 1970: thiếu hụt năng lượng đáng kể, thiếu vàng và rất nhiều 'người tiêu thụ' năng lượng. Đầu tư vào cả cổ phiếu và trái phiếu không phải là lựa chọn tốt vào thời điểm đó. Tôi không chắc điều này là một ý tưởng hay cho hiện tại."

Zerohedge