Vì sao lạm phát khiến hàng loạt thị trường trên thế giới lao dốc?

Tin Tức Tổng Hợp

feeder

Chỉ số giá tiêu dùng (CPI) tháng 4 tại Mỹ lên cao nhất hơn 10 năm, theo số liệu công bố ngày 12/5. Không lâu sau, Trung Quốc ra số liệu cho thấy chỉ số giá sản xuất (PPI) tháng 4 tăng mạnh hơn dự báo.

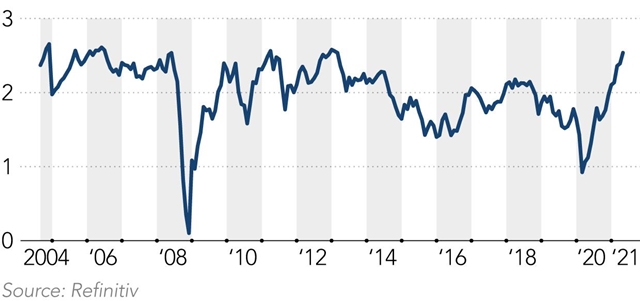

Dự báo của thị trường về lạm phát tương lai cũng tăng. Lạm phát hoàn vốn 5 năm – phản ánh kỳ vọng lãi suất tại Mỹ trong 5 năm tới – ngày 11/5 chạm 2,79%, cao nhất kể từ năm 2005. Lạm phát hoàn vốn 10 năm tăng lên 2,56%, cao nhất kể từ năm 2013.

Lạm phát tăng là điều được lường trước khi kinh tế thế giới phục hồi từ đại dịch Covid-19. Tuy nhiên, giới chuyên gia kinh tế vẫn bất đồng về việc xu hướng này là tạm thời hay mang tính cấu trúc. Nhà đầu tư cũng sàng lọc số liệu để lựa chọn chiến lược thích hợp.

Lo ngại lạm phát gia tăng

Các chỉ số trên thế giới đều cho thấy giá cả tăng mạnh. Tại Mỹ, CPI tháng 4 tăng 4,2% so với cùng kỳ năm trước, cao nhất kể từ năm 2008, vượt xa dự đoán từ giới chuyên gia kinh tế.

Tiếp đó, PPI tháng 4 của Trung Quốc tăng 4,4% so với cùng kỳ năm trước, cao nhất kể từ năm 2017. Giá dầu và kim loại cho đến ốc vít, bao bì đều tăng vọt, cho thấy các nhà sản xuất đã hấp thụ phần chi phí tăng thêm suốt nhiều tháng và giờ họ phải chuyển gánh nặng sang người tiêu dùng.

Giá nguyên liệu thô đang tăng với tốc độ nhanh. Giá đồng, quặng sắt đều lập đỉnh trong tuần này, dấy lên đồn đoán về một “siêu chu kỳ” – giá nguyên liệu thô cao hơn mức trung bình dài hạn suốt thời gian dài. Giá nông sản cũng lên đỉnh nhiều năm. Giá gỗ lập đỉnh khi các xưởng cưa tại Mỹ không kịp đáp ứng nhu cầu vật liệu xây dựng.

Tình trạng thiếu chất bán dẫn trong một số ngành, sau khi đơn đặt hàng bị ảnh hưởng bởi Covid-19, khiến giá chịu áp lực tăng.

Một lý do nữa là tình trạng thiếu lao động. Báo cáo việc làm tháng 4 tại Mỹ công bố tuần trước cho thấy chỉ có 266.000 việc làm mới, thấp hơn nhiều so với ước tính khoảng 1 triệu việc làm mới. Cụ thể, nguồn cung lao động thắt chặt, không phải lực cầu lao động tăng, đang kìm hãm tăng trưởng. Số vị trí cần tuyển dụng tăng lên 8,12 triệu trong tháng 3, cao nhất kể từ năm 2000, theo khảo sát của Bộ Lao động Mỹ.

“Chúng tôi dự báo lạm phát lõi sẽ tăng dần dần và vượt 2% một cách chắc chắn vào năm 2023”, Lewis Alexander, kinh tế gia tại Nomura, nói về Mỹ.

Thị trường tài chính bị ảnh hưởng

Trong năm qua, một trong những yếu tố chính thúc đẩy thị trường là tiền “rất rẻ”. Các chính sách kích thích kinh tế kéo lãi suất xuống thấp kỷ lục, khiến thanh khoản “tràn ngập thị trường”.

Lãi suất thấp thường khiến việc đầu tư chứng khoán trở nên hấp dẫn hơn. Cụ thể, nhà đầu tư tìm kiếm lợi nhuận sẽ rót vốn vào các cổ phiếu tăng trưởng trong lĩnh vực công nghệ, y tế và năng lượng bền vững, hy vọng hưởng lợi từ doanh thu tiềm năng trong dài hạn.

Lãi suất thấp còn thúc đẩy giá trái phiếu. Giá và lợi suất trái phiếu diễn biến trái chiều nhau.

Giờ đây, nhà đầu tư đang chuẩn bị cho tình huống mới. Họ sợ lạm phát tăng sẽ thúc đẩy giới lập chính sách tăng lãi suất để ngăn nền kinh tế quá nóng.

Bộ trưởng Tài chính Mỹ Janet Yellen, cựu chủ tịch Fed, tuần trước khiến thị trường tài chính lo ngại khi nói “lãi suất sẽ phải tăng thế nào đó để đảm bảo nền kinh tế của chúng ta không quá nóng”. Sau đó, Yellen đính chính là bà không đang dự báo Fed tăng lãi suất để kiểm soát lạm phát.

“Áp lực lạm phát dường như không sớm dịu xuống”, theo Will Denyer, kinh tế gia tại Gavekal Research. “Ngược lại, áp lực lạm phát khả năng cao gia tăng. Điều này phản ánh ở sự luân chuyển từ cổ phiếu tăng trưởng sang cổ phiếu giá trị”.

Cổ phiếu công nghệ 'hứng đòn'

Cổ phiếu tăng trưởng nằm trong nhóm bị ảnh hưởng mạnh nhất từ xu hướng luân chuyển nêu trên. Nhóm cổ phiếu tăng trưởng, trong đó có lĩnh vực công nghệ, hấp dẫn nhà đầu tư bởi lợi nhuận trong tương lai, không phải hiện tại. Lạm phát tăng kéo theo khả năng lãi suất tăng, khiến kết quả kinh doanh nhóm cổ phiếu tăng trưởng bị ảnh hưởng.

Nasdaq có lúc giảm tới 7,6% so với đỉnh ngày 30/4 trong khi S&P 500 giảm 3,3% trong cùng giai đoạn. Chỉ số MSCI China Information Technology giảm 16% kể từ đầu năm, với việc Trung Quốc thắt chặt kiểm soát với lĩnh vực công nghệ là một nguyên nhân khác.

Trong khi đó, chỉ số MSCI China bao quát hơn, theo dõi cổ phiếu công ty Trung Quốc niêm yết tại Trung Quốc, Hong Kong và những thị trường khác như Mỹ, giảm 3%.

Những khoản đầu tư nào hưởng lợi

Nhà đầu tư đang rút khỏi cổ phiếu tăng trưởng và giảm thời gian nắm giữ trái phiếu, đồng thời chuyển sang nhóm cổ phiếu giá trị - hưởng lợi khi kinh tế phục hồi. Điều này dẫn đến việc dòng tiền trở lại những lĩnh vực bị “xa lánh” trong đại dịch như dịch vụ tài chính, sản xuất và lữ hành.

Chỉ số MSCI International World Banks đã tăng 26% trong năm nay còn S&P 500 công nghiệp tăng 17%.

Nếu Fed cho rằng lạm phát bền vững và bắt đầu phát tín hiệu thắt chặt chính sách tiền tệ, giá những tài sản được thổi phồng bởi chỉnh sách tiền rẻ có thể hạ nhiệt, theo giới phân tích. Cổ phiếu giá trị hưởng lợi còn USD thì ngược lại.

Tại châu Á, lĩnh vực năng lượng Trung Quốc, công nghệ Hàn Quốc, vật liệu, tiêu dùng Đài Loan và tài chính Ấn Độ thường vượt trội trong các giai đoạn lạm phát, theo nghiên cứu từ BNP Paribas. Ở chiều ngược lại là hàng hóa và những lĩnh vực có đòn bẩy quá cao.

Vàng được coi là công cụ truyền thống để phòng hộ lạm phát. Giá kim loại quý này đã tăng từ dưới 1.700 USD/ounce hồi tháng 3 lên trên 1.800 USD/ounce nhưng vẫn cách xa đỉnh lịch sử hơn 2.000 USD/ounce hồi tháng 8/2020.

Giới lập chính sách nói gì

Giới lập chính sách kêu gọi thị trường không hoảng loạn.

Tại Mỹ, quốc gia có ảnh hưởng lớn đến kinh tế toàn cầu, chủ tịch Fed Jerome Powell ám chỉ họ vẫn chưa thu hồi chính sách hỗ trợ nền kinh tế. Fed cần có tiến triển vững chắc hướng đến mục tiêu tối đa hóa việc làm, giữ giá ổn định trước khi bắt đầu giảm quy mô chương trình mua tài sản 120 tỷ USD/tháng hiện tại.

Sau khi số liệu CPI tháng 4 được công bố, Hội đồng Cố vấn Kinh tế Nhà Trắng nói CPI tăng là “sự bình thường hóa” giá khi Mỹ bắt đầu trỗi dậy từ đại dịch.

“Ví dụ, chi phí hàng không tăng 10,2% so với tháng trước nhưng giá trong lĩnh vực này vẫn thấp hơn so với thời trước đại dịch. Sẽ có những tháng CPI thấp hơn hoặc vượt kỳ vọng khi lực cầu mạnh được đáp ứng bởi nguồn cung phục hồi. Sự phục hồi từ đại dịch không phải đường tuyến tính”.

Sau số liệu việc làm tháng 4, thị trường cho rằng Fed có thể tăng lãi suất sớm nhất vào tháng 12/2022. Nhà đầu tư trước đó còn dự báo Fed bắt đầu phát tín hiệu giảm quy mô mua tài sản hàng tháng từ tháng 6/2021.

link gốc tại đây

ndh.vn