Viễn cảnh suy thoái có ngày càng gần hơn với Mỹ?

Trần Quốc Khải

Junior Editor

Fed đã quyết định giữ nguyên lãi suất tại cuộc họp giữa tuần, mặc dù đã điều chỉnh giọng điệu, đề cập đến tăng trưởng việc làm chậm lại và tỷ lệ thất nghiệp gia tăng là những dấu hiệu cho thấy nền kinh tế đang hạ nhiệt. Điều này mở đường cho việc cắt giảm lãi suất vào tháng 9. Vấn đề là hoạt động suy yếu có xu hướng tự thúc đẩy, nghĩa là nền kinh tế đang hạ nhiệt có thể nhanh chóng chuyển thành suy thoái. Liệu Fed có quá muộn hay không?

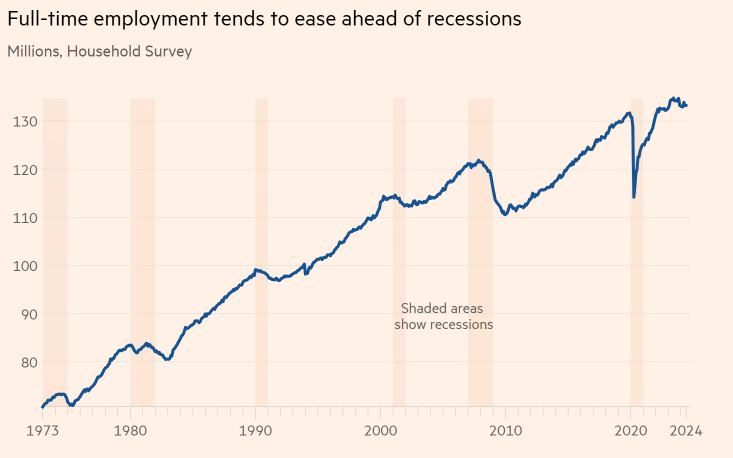

Theo chỉ số bất ngờ kinh tế của Citi, kể từ tháng 5, dữ liệu kinh tế Mỹ đã giảm. Nhưng, các dấu hiệu cho thấy sự chậm lại của Mỹ đã xuất hiện từ lâu trước khi Fed thay đổi trọng tâm gần đây. Số lượng việc làm toàn thời gian của hộ gia đình bắt đầu giảm vào cuối năm 2023, tỷ lệ nợ thẻ tín dụng quá hạn cũng tăng cao hơn mức trước đại dịch.

Số lượng việc làm toàn thời gian có xu hướng giảm trước thời kỳ suy thoái

Việc Mỹ tránh suy thoái được dự báo vào năm 2023 đã giúp duy trì niềm tin vào kịch bản hạ cánh mềm của nền kinh tế trong năm nay - và có lẽ đã góp phần vào việc diễn giải dữ liệu theo hướng tích cực. Hãy xem xét các số liệu tăng trưởng kinh tế vượt kỳ vọng trong quý 2. Con số 2.8%/năm được coi là bằng chứng cho thấy nền kinh tế Mỹ đang trong tình trạng tốt. Nhưng khuyết điểm chỉ lộ ra khi đào sâu hơn.

Chi tiêu của chính phủ - với khoản thâm hụt lớn - đã giúp thúc đẩy tăng trưởng. Số lượng việc làm cũng được thúc đẩy bởi một đợt tuyển dụng của khu vực công. Về chi tiêu của người tiêu dùng, đóng góp nhiều nhất đến từ các mặt hàng thiết yếu như tiền thuê nhà, tiện ích, sức khỏe và thực phẩm thay vì các mặt hàng tùy ý. Tăng trưởng tiêu dùng cũng đang vượt xa thu nhập. Thật vậy, những con số dường như tích cực lại phản ánh nền kinh tế cơ bản yếu hơn.

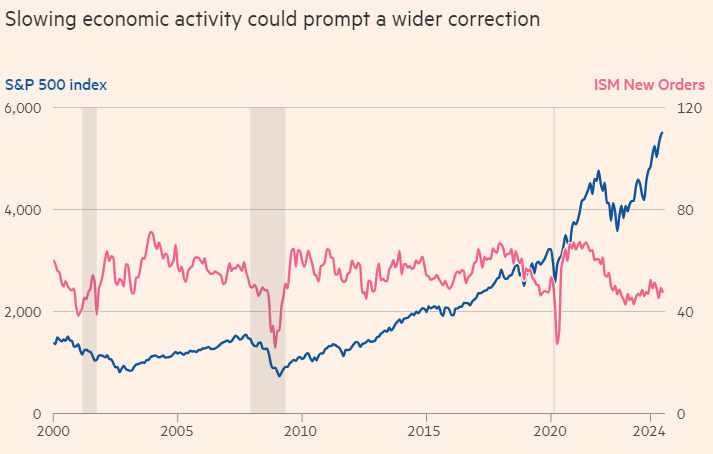

Các chỉ số dẫn đầu kinh tế cũng trông rất đáng lo ngại. Chỉ số đơn đặt hàng mới của ISM trong lĩnh vực sản xuất đang trong tình trạng sụt giảm, trước đây đã từng là tín hiệu đáng tin cậy về một cuộc suy thoái. Tuần trước, số đơn xin trợ cấp thất nghiệp đã tăng lên mức cao nhất trong 11 tháng, các doanh nghiệp nhỏ đã cắt giảm kế hoạch tuyển dụng và nhiều công ty tiêu dùng gần đây đã ghi nhận mức doanh thu không đạt kỳ vọng.

Hoạt động kinh tế chậm lại có thể thúc đẩy một sự điều chỉnh rộng hơn

Nguyên nhân trực tiếp là chính sách lãi suất của Fed. Ủy ban đã thảo luận về việc cắt giảm lãi suất tại cuộc họp vào tháng 7 và có thể sẽ tiếc nuối vì không thực hiện điều đó. Lạm phát hàng năm của Mỹ - được đo bởi tiêu chuẩn ưa thích của Fed là chỉ số chi tiêu cho tiêu dùng cá nhân (PCE) - cách mục tiêu 2% của Fed chỉ 0.5 điểm phần trăm. Áp lực lạm phát cũng đang có xu hướng giảm: thị trường việc làm đang hạ nhiệt và tăng trưởng tiền lương đang chậm lại.

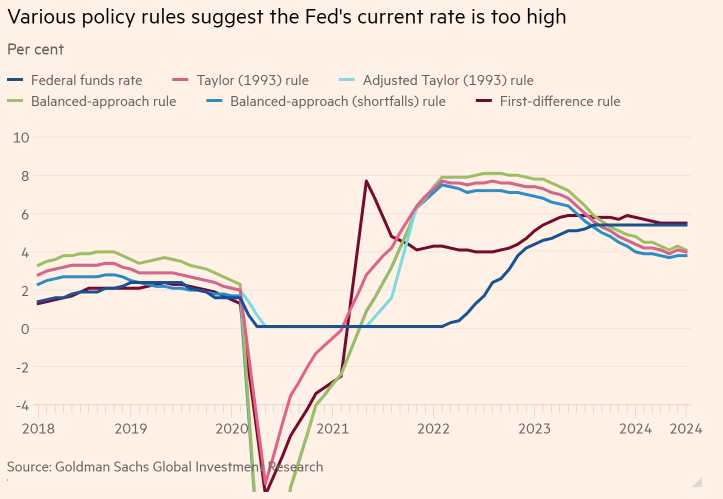

Dữ liệu kinh tế tích cực không đồng nghĩa với sự khả dĩ của một kịch bản nới lỏng đáng kể. Nhiều hộ gia đình và doanh nghiệp vẫn sẽ phải đối mặt với lãi suất cao nếu họ phải tái cấp vốn cho các khoản vay lãi suất cố định sắp đáo hạn. Câu hỏi đặt ra là liệu họ có nên chấp nhận mức lãi suất đỉnh hiện tại hay mức thấp hơn một chút, phù hợp với nhu cầu nới lỏng. Để đo lường, Goldman Sachs gần đây đã ước tính lãi suất tối ưu trung bình, dựa trên nhiều quy tắc chính sách tiền tệ khác nhau, ở mức gần 4%.

Nhiều quy tắc chính sách cho thấy lãi suất hiện tại của Fed là quá cao

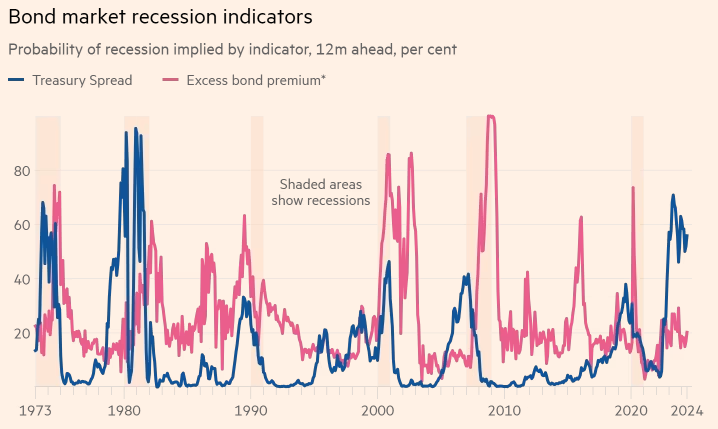

Các tín hiệu thị trường cũng có vẻ đáng lo ngại. Dựa trên độ dốc của lợi suất trái phiếu theo thời gian, vốn là một chỉ số không đáng tin cậy gần đây, Fed New York ước tính khả năng suy thoái trong năm tới là trên 50%. Việc định giá cổ phiếu cũng có vẻ căng thẳng. Sự tập trung của chỉ số S&P 500 - với cổ phiếu Mag7 chiếm hơn 30% giá trị - khiến chỉ số này dễ bị điều chỉnh với tâm lý bullish dành cho AI.

Một số người cho rằng việc cắt giảm lãi suất sẽ chỉ thúc đẩy bong bóng tài sản. Triển vọng cắt giảm lãi suất có thể hỗ trợ một phần cho cổ phiếu, nhưng đà tăng không ngừng của S&P 500 gần đây đã lung lay khi các nhà đầu tư bắt đầu đặt câu hỏi liệu cổ phiếu AI có thể mang lại doanh thu cần thiết để bù đắp cho khoản vốn đầu tư lớn hay không. Điều này đã xảy ra mặc dù việc cắt giảm lãi suất đang được xem xét.

Các chỉ số thị trường trái phiếu suy yếu

Vấn đề là đến tháng 9, Fed có thể nhận ra rằng nhu cầu đã bị hạn chế quá mức. Sau đó, Fed có thể cần phải cắt giảm nhiều hơn - đưa ra mức cắt giảm 50bps, thay vì mức 25 bps. Điều này sẽ khiến thị trường chứng khoán lo ngại.

Điều này có vẻ không thể xảy ra vào lúc này, nhưng nền kinh tế không chậm lại theo một cách tuyến tính. Việc mất động lực kinh tế, vốn đã diễn ra lâu hơn và sâu sắc hơn nhiều người đánh giá, có thể tiếp tục kéo dài hơn nữa. Thất nghiệp, nợ quá hạn và phá sản có thể đột ngột tăng vọt, và một thị trường được định giá cho kịch bản hạ cánh mềm có thể nhanh chóng sụp đổ. Các cảnh báo suy thoái đang xuất hiện liên tục, điều không nên được xem nhẹ.

Financial Times