Biến thể Delta có thể không ngăn được Fed thắt chặt, nhưng vẫn là tín hiệu "bullish" cho trái phiếu

Nguyễn Ngọc Mai

Analyst

Những lo lắng về tác động kinh tế của biến thể Delta là yếu tố thúc đẩy giá trái phiếu.

Bất chấp dự đoán xung quanh việc Fed sẽ thông báo kế hoạch thu hẹp quy mô mua trái phiếu tại hội nghị Jackson Hole vào tuần tới, ngân hàng trung ương có thể sẽ không "đánh liều" thu lại những kích thích trong bối cảnh những lo ngại của Delta gia tăng. Trái phiếu Hoa Kỳ đang tăng cao trong ngày hôm nay sau dữ liệu niềm tin tin dùng tiêu cực của Hoa Kỳ - có vẻ là do lo lắng về việc biến thể Delta tác động tiêu cực đến nền kinh tế.

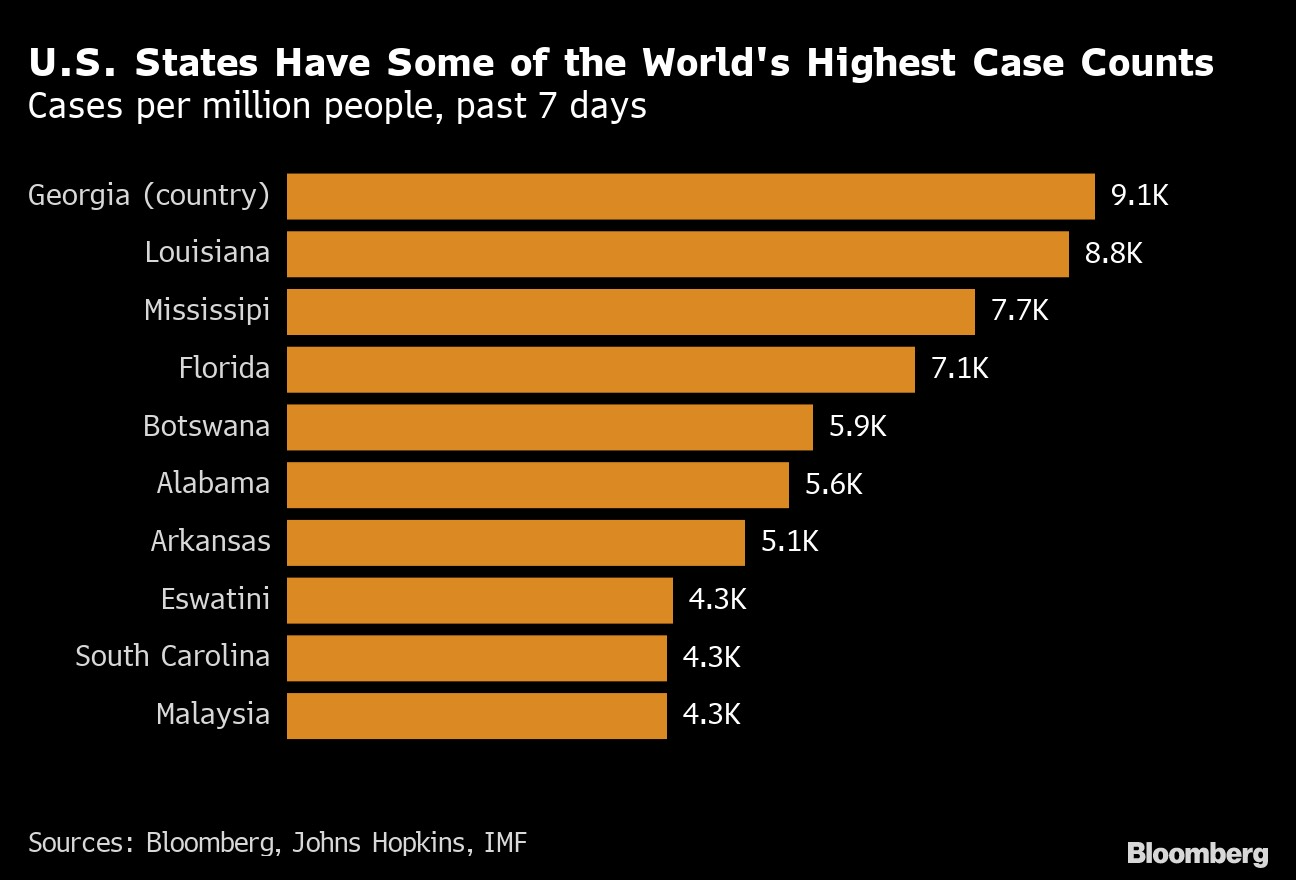

Nhìn vào tỷ lệ nhập viện ở các bang bị ảnh hưởng nặng nề nhất như Louisiana, số liệu đã tồi tệ hơn trong đợt thứ ba. Hơn nữa, Florida đã có một trong những đợt bùng phát tồi tệ nhất trên thế giới.

Tuy nhiên, làn sóng vi-rút thứ ba ở Hoa Kỳ không làm ảnh hưởng nghiêm trọng đến nền kinh tế hoặc thu nhập. Nền kinh tế Hoa Kỳ tăng trưởng với tốc độ hàng năm 4.5% trong quý 4 năm 2020 và mức tăng 6.3% vào quý 1 năm 2021 bất chấp làn sóng thứ ba. Trái ngược với làn sóng đầu tiên, chính phủ dường như sẽ không ban hành lệnh phong toả một phần hoặc toàn bộ thành phố; ngoài ra, nhiều người cũng có thời gian để thích nghi với công việc mới và phương pháp làm việc từ xa trong thời kỳ đại dịch.

Trong làn sóng biến thể mới này này, hầu hết các khu vực đô thị lớn nhất không có sự gia tăng nghiêm trọng về ca nhiễm, nhập viện hoặc tử vong. Vì vậy, khi làn sóng này dần ổn định, đó là lý do để thoải mái.

Tuy nhiên, Florida và Texas là hai tiểu bang có đóng góp lớn vào GDP của Hoa Kỳ. Hơn nữa, trái ngược với làn sóng thứ ba, nhiều chương trình hỗ trợ đại dịch, từ tạm hoãn khoản vay thế chấp, lệnh cáp trục xuất và hỗ trợ thất nghiệp tăng cường, hiện đã dần hết hiệu lực. Và mức lương trong lĩnh vực giải trí và khách sạn đã bắt đầu ổn định.

Vào tuần tới, Fed có thể sẽ cố gắng tách chương trình mua tài sản ra khỏi thời gian biểu tăng lãi suất một cách cụ thể hơn vì nó là yếu tố tạo cơ sở cho một đồng thái thu hẹp kích thích. Nếu thành công, nó có thể thực hiện quá trình thu hẹp trong khi vẫn mang những tín hiệu ôn hòa về tốc độ tăng lãi suất vào năm 2022 hoặc 2023. Mặc dù biến thể delta có thể không dừng lại hoặc thậm chí làm ảnh hưởng tới kế hoạch của Fed, nhưng nó vẫn là yếu tố hỗ trợ đối với trái phiếu.

Edward Harrison, Bloomberg