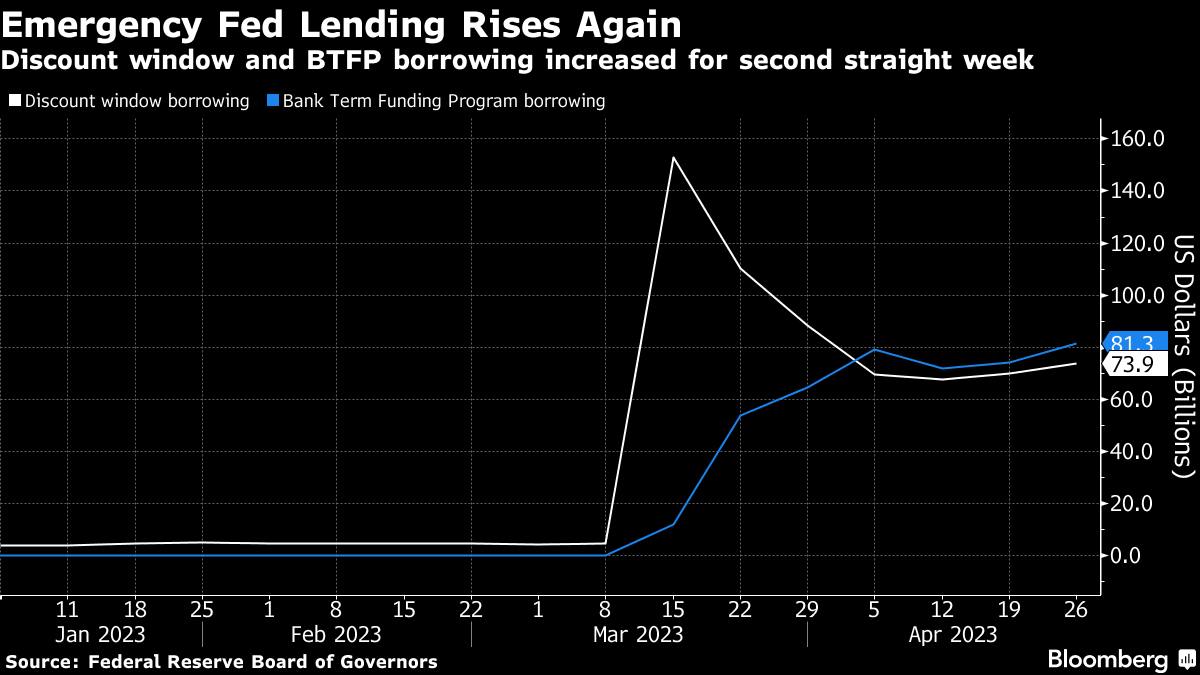

Các khoản cho vay khẩn cấp của Fed có sự biến động quan trọng

Lê Nhật Thanh

Junior Analyst

Dữ liệu cho thấy các ngân hàng đang sử dụng công cụ cho vay chiết khấu đặc biệt (discount window) và Cơ sở cho vay dành cho các ngân hàng (BTFP) nhiều hơn. Căng thẳng trong ngành ngân hàng làm phức tạp thêm cuộc tranh luận về chính sách tiền tệ

Các khoản vay khẩn cấp ngân hàng mượn từ Cục Dự trữ Liên bang đã tăng trong tuần thứ hai liên tiếp, càng thể hiện sự căng thẳng đang diễn ra trong hệ thống tài chính sau một loạt vụ sụp đổ của các ngân hàng vào tháng trước.

Ngân hàng trung ương Mỹ hiện có 155.2 tỷ đô la dư nợ từ các tổ chức tài chính thông qua hai cơ sở cho vay hỗ trợ trong tuần tính đến ngày 26 tháng 4, tăng so với 143.9 tỷ đô la vào tuần trước, theo dữ liệu được công bố hôm thứ Năm.

Cổ phiếu ngành ngân hàng đã chịu áp lực bán trong tuần này sau khi dòng tiền gửi rút khỏi Ngân hàng First Republic khiến cổ phiếu của ngân hàng này giảm xuống mức thấp kỷ lục. Tương lai của First Republic vẫn chưa rõ ràng, trong bối cảnh chính phủ Hoa Kỳ và các ngân hàng lớn khác đang bàn bạc cách giải cứu ngân hàng gặp khó khăn này.

Sự biến động trong lĩnh vực ngân hàng, được phản ánh qua sự gia tăng của chương trình cho vay khẩn cấp, có thể làm quyết định mà các quan chức Fed phải đối mặt tại cuộc họp chính sách tiền tệ vào tuần tới phức tạp hơn. Các nhà hoạch định chính sách có thể sẽ cần phải đánh giá xem việc thắt chặt tín dụng sẽ ảnh hưởng như thế nào đến tăng trưởng kinh tế.

Ngân hàng trung ương dự kiến sẽ tăng lãi suất cơ bản thêm 25 điểm cơ bản vào tuần tới, đưa lãi suất lên trên 5% trong nỗ lực kiềm chế lạm phát - vốn vẫn đang cao hơn nhiều so với mục tiêu.

Priya Misra, người đứng đầu bộ phận giao dịch lãi suất toàn cầu tại TD Securities, cho biết: “Fed sẽ kiểm tra khả năng phục hồi của nền kinh tế, đặc biệt là khi đối mặt với các điều kiện tín dụng thắt chặt. Trong biên bản cuộc họp, chúng ta có thể sẽ thấy được liệu các quan chức có đang lo lắng về quá trình phục hồi hay không.”

Các quan chức Fed đã cố gắng tách biệt việc đối phó với căng thẳng tài chính thông qua các chương trình cho vay khẩn cấp với các quyết định chính sách tiền tệ nhằm kiểm soát lạm phát. Nhưng điều đó có thể thay đổi nếu căng thẳng ngân hàng bắt đầu kéo theo tăng trưởng, Misra cho biết, người kỳ vọng Fed sẽ tăng lãi suất thêm một phần tư hai lần nữa, và sau đó bắt đầu cắt giảm lãi suất vào tháng 12 khi suy thoái kinh tế diễn ra.

Dữ liệu bảng cân đối kế toán hàng tuần của Fed cho thấy 73.9 tỷ USD dư nợ từ chương trình cho vay truyền thống của ngân hàng trung ương, được gọi là cửa sổ chiết khấu, tăng so với 69.9 tỷ USD của tuần trước và giảm mạnh từ mức kỷ lục 152.9 tỷ USD đạt được vào tháng trước.

Nhu cầu trong Cơ sở cho vay dành cho các ngân hàng (BTFP) cũng tăng lên 81.3 tỷ đô la, so với 74 tỷ đô la vào tuần trước.

Cửa sổ chiết khấu là chương trình cho vay lâu đời nhất của Fed dành cho các ngân hàng. Trong khi đó, BTFP được đưa ra vào ngày 12 tháng 3 sau khi Fed tuyên bố các điều kiện khẩn cấp sau sự sụp đổ của Silicon Valley Bank ở California và Signature Bank ở New York.

Các khoản vay của Fed cho các ngân hàng bắc cầu do Công ty bảo hiểm tiền gửi liên bang (FDIC) thành lập để giải quyết sự sụp đổ của SVB và Signature Bank đã giảm xuống còn 170.4 tỷ USD, từ mức 172.6 tỷ USD.

Kênh cho vay đồng đô la tạm thời dành cho các cơ quan điều hành tiền tệ nước ngoài (FIMA repo Facility) đã giảm xuống 0, từ 20 tỷ đô la vào tuần trước - một dấu hiệu cho thấy căng thẳng tài chính đang giảm bớt trên thị trường quốc tế.

Bloomberg