Các lỗi thường gặp trong tâm lý học hành vi (Phần 2)

Tin Tức Tổng Hợp

feeder

Trong Phần 2, chúng ta sẽ đi sâu vào chi tiết cùng với minh họa cụ thể từng loại lỗi nhận thức

Lỗi nhận thức thường liên quan đến cơ chế vận hành của não bộ con người, cách tiềm thức chúng ta xử lý, phân loại và lọc thông tin trước khi đưa ra quyết định. Các lỗi nhận thức cũng có thể được mô tả như là 1 “điểm mù”, do đó, nếu chúng ta hiểu rõ về các lỗi này, sẽ có thể dễ nhận thức được hơn khi chính mình mắc phải, và có thể tìm cách khắc phục nó.

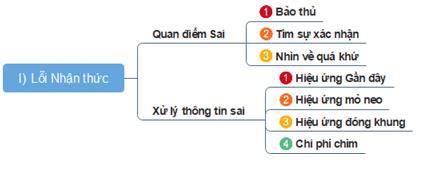

Lỗi nhận thức nhìn chung gồm 2 nhóm, quan điểm sai, và xử lý thông tin sai.

Quan điểm sai: não bộ con người có 1 cơ chế mà khoa học gọi là bất đồng nhận thức (cognitive dissonance), chúng ta sẽ thấy không thoải mái hoặc khó chịu, khi 1 thông tin mới lại đối lập hoàn toàn với nhận thức mà chúng ta có từ trước tới nay.

Do đó, để tránh bị bất đồng nhận thức, não bộ sẽ tự động có các cơ chế lọc thông tin, sẽ chỉ tiếp nhận những thông tin củng cố cho quan điểm hiện tại của mình (tiếp nhận chọn lọc), mà hoàn toàn bỏ qua những thông tin / tín hiệu trái chiều (xử lý chọn lọc), và cũng chỉ nhớ lại những thông tin ủng hộ quan điểm của mình (lưu giữ chọn lọc)

- Bảo thủ:

Chúng ta đều biết, mọi thông tin đều được phản ánh vào giá, và tin tức, đặc biệt là những tin bất ngờ, là những động lực quan trọng làm cho giá chạy. Lỗi này thường xảy ra khi trader không kịp cập nhật quan điểm của mình khi có 1 thông tin quan trọng mới xảy ra. Họ sẽ đặt nặng quan điểm (view) cũ của họ hơn mà lại xem nhẹ cái thông tin mới ra.

Một ví dụ điển hình vào năm 2016, trước cuộc bầu cử Mỹ, mọi phân tích đều cho rằng việc ông Trump trúng cử sẽ là xấu cho kinh tế Mỹ, và thị trường cũng đánh giá cao hơn xác suất bà Clinton trở thành tổng thống. Ngay trong đêm hôm đó, khi kết quả Trump thắng cử, DXY sụt giảm mạnh khoảng 2%, nhưng ngay sáng ngày hôm sau, thị trường lại đảo chiều 180 độ, phân tích sâu vào chính sách của Trump, mọi người cho rằng việc ông nới lỏng mạnh tài khóa (giảm thuế, tăng chi tiêu, xây tường, đàm phán lại thương mại, khuyến khích dòng vốn về Mỹ) sẽ có lợi cho USD.

Tuy nhiên không phải ai cũng sẵn sàng chấp nhận quan điểm mới này của thị trường, nhiều trader vẫn giữ lấy quan điểm cũ mà đã ăn sâu vào tiềm thức trong suốt nhiều tháng trước đó: Tổng thống Trump = Xấu cho USD

Họ khó có thể chấp nhận một góc nhìn mới đi ngược lại với quan điểm gốc trong tiềm thức của mình và họ sẽ xem nhẹ xác suất của thông tin mới, mà lại đặt nặng trọng số cho quan điểm cũ của mình. và giữ nguyên trạng thái short USD, kết quả là chỉ trong vòng 1 tháng, DXY tăng mạnh hơn 7% lên tới 103.3 mức cao nhất trong suốt 15 năm kể từ 2002 sau khủng hoảng 11/9

Một yếu tố khác ảnh hưởng tới việc trader chậm cập nhật thông tin vào view là chi phí và độ phức tạp để xử lý thông tin. Không phải báo cáo/phân tích nào cũng được cập nhật rộng rãi trong đại chúng (ví dụ: dòng tiền, trạng thái các Quỹ lớn, quyền chọn đáo hạn.v.v) và có nhiều thông tin phức tạp đòi hỏi trader phải bỏ ra nhiều thời gian, nguồn lực để phân tích (sự thay đổi của các mối tương quan liên thị trường, dòng tiền giữa Cổ phiếu, trái phiếu, ngoại hối, tâm lý của thị trường quyền chọn.v.v)

Trong trường hợp đó, nhiều nhà đầu tư sẽ chọn duy trì quan điểm gốc của mình và bỏ qua thông tin mới (do quá phức tạp), họ thường sẽ phân tích và xử lý những tin dễ hiểu hơn (và ra quyết định vào lệnh), trong khi lại xem nhẹ những thông tin phức tạp.

Lời khuyên: trader nên nhận thức bảo thủ là 1 lỗi có thể xảy ra với bất kì ai (đặc biệt những người đã có nhiều thời gian trading, và gắn bó với 1 trường phái nhất định), hãy nhận thức rằng bất kỳ điều gì cũng có thể xảy ra (ví dụ: risk on đồng thời JPY tăng). Do đó họ nên phân tích kỹ lưỡng các thông tin mới, và khi đã cập nhật quan điểm, thì nên hành động mà không do dự (mạnh dạn cắt lỗ nếu view cũ của mình đã sai)

2. Xu hướng xác nhận quan điểm:

Bạn tin những điều bạn muốn tin, con người thường có thói quen chỉ tiếp nhận những thông tin mà xác nhận quan điểm hiện tại của họ, còn sẽ bỏ qua các thông tin trái chiều.

Ví dụ bạn đang mua ròng EUR, khi đọc tin tức, phân tích, não bạn sẽ rất chú ý tới tất cả các thông tin tốt về kinh tế EU, nhưng sẽ bỏ qua các thông tin trái chiều, cơ chế này còn được gọi là tiếp nhận chọn lọc, việc này sẽ làm bóp méo các thông tin đầu vào và sẽ ảnh hưởng tới khả năng ra quyết định của bạn. Trader thường có thói quen “đi tìm” thông tin mà họ muốn thấy.

Nếu giá đi xuống và trạng thái long EUR của chúng ta xấu đi, ta thường sẽ mở đồ thị ra, thay đổi khung giờ (H1,H4, D1,W1), zoom ra zoom vào màn hình, vẽ thêm các chỉ báo khác nhau, và khá chắc cuối cùng thể nào chúng ta cũng sẽ tìm được 1 điểm hỗ trợ cứng, ủng hộ cho view giá lên của mình, và kể cả nếu hỗ trợ đó có thủng thì chúng ta vẫn có thể tìm thêm được hỗ trợ khác, ai đã từng trải qua việc này thì hoàn toàn hiểu rằng, dù chúng ta muốn tìm view long, hay view short, thì cứ tìm mãi trên đồ thị, thế nào cũng sẽ ra hết

Lời khuyên: trader nên nhận thức được rằng, ai cũng bị mắc phải xu hướng xác nhận này. Quan trọng nhất, ta cần hiểu sức mạnh của view trung lập (dù rất khó để giữ mình trung lập) nhưng chỉ khi hoàn toàn trung lập thì đánh giá của ta mới chính xác mà không bị thiên vị (đặc biệt là khi còn đang có trạng thái mở). Chúng ta cũng có thể chủ động đi tìm những view đi ngược chiều lại với trạng thái của chúng ta để đánh giá khách quan xem có hợp lý hay không? Việc tiếp tục long có rủi ro không?

3. Lỗi nhìn về quá khứ:

Qua thời gian, con người thường hay nghĩ rằng các sự kiện, đặc biệt là các sự kiện quan trọng trong quá khứ là hoàn toàn dự đoán trước được, là đương nhiên, đây là một biểu hiện điển hình của lưu giữ chọn lọc, khi nhìn lại một số sự kiện trong quá khứ, ví dụ như Brexit, Trump trúng cử tổng thống Mỹ, Bitcoin sập, v.v. bạn có nghĩ là đương nhiên không?. Khi các sự kiện đó đã xảy ra, và chúng ta dành nhiều thời gian, đọc về rất nhiều phân tích SAU khi sự kiện đó xảy ra, ta sẽ có xu hướng nghĩ rằng, việc này là 1 điều hoàn toàn đương nhiên, không thể khác được. nhưng nếu chỉ cần tìm lại những bài phân tích của thị trường trước khi các sự kiện đó xảy ra. Chúng ta đều nhận thấy rằng tại thời điểm đó, việc Anh rời EU, Trump đắc cử, hay Bitcoin sập (2018) là xác suất rất thấp.

Não bộ có cơ chế kỳ lạ, chúng ta không chỉ lưu giữ chọn lọc, mà còn có xu hướng sửa, bóp méo hoặc thay đổi ký ức của mình để đồng bộ với kết quả thực sự xảy ra. Một ví dụ thực tế là sau khi Brexit xảy ra, tôi gần như đã quên rằng trước đó mình hoàn toàn tin là UK sẽ ở lại, khi xem lại chart, tôi thấy muôn vàn chỉ báo cho thấy GBP sẽ sập sau đó (trong khi thực tế vào trước ngày đó khi phân tích chart, rõ ràng tôi không để ý thấy những dấu hiệu trên), việc biết kết quả đã dẫn đến hiệu ứng “nhìn lại” và não bộ chúng ta tự thay thế một số ký ức trống bằng các ký ức ủng hộ cho view là giá xuống. Bản thân tôi còn rất tiếc khi trước đó 1 ngày, giá quyền chọn 1 tuần của GBP chỉ khoảng chưa tới 100pip, điều đó có nghĩa là nếu vào chiến lược straddle, chỉ với chi phí là 200 pip, tôi đã có thể ăn được 1 move lớn hơn 3000 điểm, 1 tỷ lệ Risk-Reward quá hời. Đây là 1 phân tích sai lầm, vì tôi đã quên rằng, ngay tại thời điểm trước Brexit, tôi (hay bất kì trader nào khác) đều không thể biết được rằng nếu Brexit xảy ra thì GBP sẽ giảm bao nhiêu điểm?

và tôi cũng quên mất, là xác suất Anh ở lại UK đc thị trường pricing là hơn 90%, và lúc đó GBP đã ở mức rất cao 1.5000, hơn 1000 điểm so với vài tháng trước đó, tức là nếu kịch bản UK ở lại xảy ra, thì việc GBP tăng hơn 200 điểm là chưa chắc (thậm chí còn không loại trừ trường hợp dù UK ở lại mà GBP vẫn giảm do hiệu ứng chốt lời của bên mua)

Nhìn chung, hiệu ứng nhìn lại quá khứ sẽ tạo cho chúng ta 1 cảm giác tự tin sai lầm, chúng ta không nhớ được chính xác hoàn cảnh mà chỉ nhớ là chúng ta đã tiên đoán hoàn toàn đúng. Điều này sẽ dẫn đến việc quá tin vào công cụ / bộ chỉ báo / hoặc phân tích của mình, và vào lệnh quá lớn, không đặt cắt lỗ, hoặc mức cắt lỗ không phù hợp

Một ví dụ khác nằm ngoài mảng đầu tư, chắc hẳn chúng ta đã không ít lần nghe thấy những người xung quanh bàn luận về việc họ đoán đúng được kết quả sổ xố, nhưng lại không vào, tiếc quá. Vậy nếu lần đó họ đoán đúng, thế còn những lần đoán sai thì sao? Và nếu ngày hôm sau họ vào thì kết quả ra sao? Câu trả lời chúng ta đều biết rõ?. Đây là một ví dụ điển hình của lỗi nhìn vào quá khứ

Lời khuyên: trader nên ghi lại lý do vì sao mình vào lệnh, nếu có thể thì thậm chí nên chụp lại màn hình trước khi vào lệnh, ngoài việc giúp chúng ta thành thực hơn khi tự đánh giá lại kết quả đầu tư của mình, chúng ta đúng ở đâu và sai ở đâu. Nên hiểu rằng chúng ta là con người, và não bộ luôn có xu hướng thay đổi ký ức để phù hợp với kết quả.

(còn tiếp...)