Cơn sốt "Trump trade": Nhà đầu tư "đánh thức" chiến lược cũ trên thị trường TPCP Mỹ

Quỳnh Chi

Junior Editor

Khả năng Donald Trump giành chiến thắng trong cuộc bầu cử tổng thống Mỹ vào tháng 11 đang “hồi sinh” một chiến lược đầu tư phổ biến của các quỹ phòng hộ về lợi suất TPCP, gợi nhớ đến "Trump trade" đã gây chấn động thị trường toàn cầu sau chiến thắng của ông năm 2016.

Các nhà đầu tư đang đặt cược dựa trên dự đoán rằng chương trình nghị sự cắt giảm thuế và áp thuế thương mại của cựu tổng thống có thể dẫn đến lạm phát cao hơn và nguồn cung TPCP dài hạn lớn hơn.

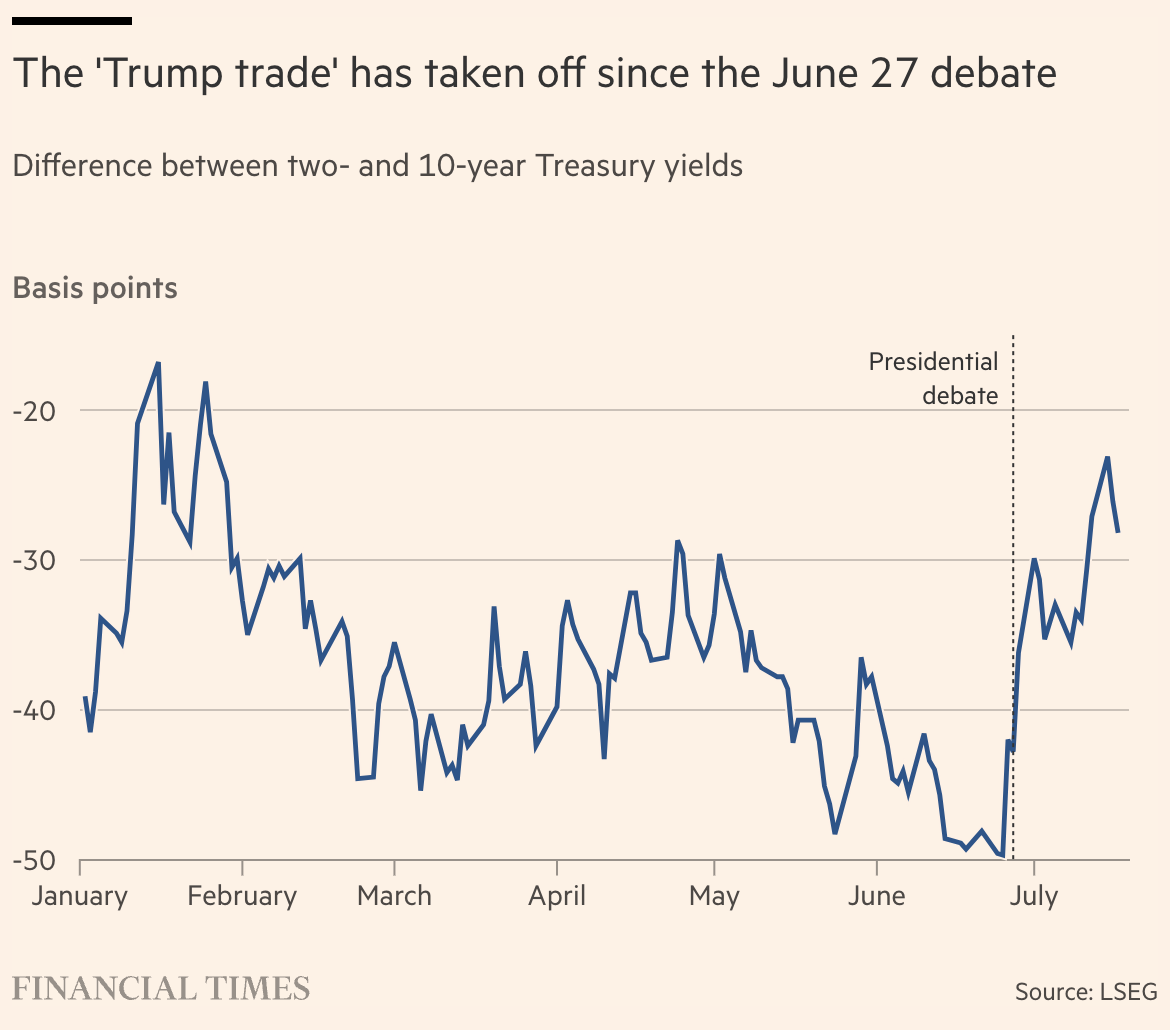

Động lực chính cho chiến lược này là màn trình diễn tệ hại của Tổng thống Joe Biden trong cuộc tranh luận truyền hình với Trump vào ngày 27/6, làm tăng kỳ vọng về chiến thắng của Trump và khiến các nhà quản lý tăng cường đặt cược rằng TPCP dài hạn sẽ hoạt động kém hơn so với TPCP ngắn hạn.

Tuy nhiên, khác với năm 2016, một phần quan trọng của chiến lược này cũng dựa trên niềm tin rằng Fed sẽ sớm bắt đầu cắt giảm lãi suất khi lạm phát tiến gần mục tiêu, điều này sẽ ảnh hưởng đến lợi suất ngắn hạn.

Kể từ cuộc tranh luận, chiến lược đặt cược này - được gọi trong ngành là "steepener" do sự thay đổi dự kiến trong đường cong lợi suất - đã mang lại lợi nhuận. Cụ thể, lợi suất trái phiếu 2 năm đã giảm gần gấp đôi so với mức giảm của trái phiếu 10 năm. Cần lưu ý rằng giá trái phiếu biến động ngược chiều với lợi suất: khi lợi suất giảm, giá trái phiếu tăng và ngược lại.

Mario Unali, người quản lý danh mục đầu tư vào các quỹ đầu cơ tại Kairos Partners, cho biết: "Sau cuộc tranh luận Biden-Trump, các nhà quản lý tích cực đã tăng cường đặt cược vào việc đường cong lợi suất Mỹ sẽ dốc hơn. Đây hiện là vị thế phổ biến nhất của các quỹ phòng hộ."

Ông nói thêm rằng tác động của chiến thắng của Trump đối với thị trường sẽ phụ thuộc vào quy mô của đảng Cộng hòa trong Quốc hội, điều này sẽ ảnh hưởng đến khả năng thông qua luật của tổng thống mới.

"Nếu chính quyền mới thực hiện cắt giảm thuế cùng với thuế quan và các quy định nhập cư nghiêm ngặt hơn, đường cong lợi suất Mỹ rất có khả năng sẽ dốc hơn. “TPCP dài hạn vẫn nguy hiểm lúc này," ông nói.

Trong kịch bản thuế quan cao, chiến lược này được kỳ vọng sẽ mang lại lợi nhuận do độ nhạy của lợi suất TPCP 10 năm đối với kỳ vọng lạm phát. Việc cắt giảm thuế cũng có thể gây lạm phát và có thể dẫn đến thâm hụt tài khóa lớn hơn, đòi hỏi phải phát hành nhiều TPCP dài hạn hơn, điều này có thể đẩy lợi suất lên cao hơn.

Trong khi đó, lợi suất trái phiếu 2 năm đã giảm từ mức cao 5% vào cuối tháng 5 xuống 4.46% khi thị trường lại lạc quan hơn về triển vọng cắt giảm lãi suất của Mỹ. Các nhà đầu tư hiện đang định giá hai hoặc ba đợt cắt giảm 25 bps trong năm nay sau một loạt báo cáo dữ liệu cho thấy lạm phát ở Mỹ đang chậm lại và tỷ lệ thất nghiệp đang tăng lên.

Một giám đốc điều hành quỹ phòng hộ vĩ mô có trụ sở tại Mỹ, người đang thực hiện chiến lược này, cho biết: "Dữ liệu kinh tế cơ bản mới là món chính trong bữa tiệc này, còn Trump chỉ là lớp kem trang trí bên trên thôi".

Chiến lược "Trump trade" bùng nổ sau cuộc tranh luận ngày 27/6

TPCP dài hạn đã bán tháo mạnh so với TPCP ngắn hạn ngay sau chiến thắng bất ngờ của Trump trong cuộc bầu cử tháng 11/2016, mặc dù động thái này cuối cùng đã đảo ngược vào giữa năm 2017.

Giám đốc điều hành vĩ mô có trụ sở tại Mỹ nói thêm rằng vụ mưu sát ứng cử viên đảng Cộng hòa vào thứ Bảy có nghĩa là một nhiệm kỳ tổng thống của Trump có nhiều khả năng xảy ra hơn, làm tăng thêm sự hào hứng hiện có của thị trường đối với chiến lược steepener.

"Mọi người đang ngày càng hào hứng về Trump và một chiến thắng toàn diện của đảng Cộng hòa, và những tỷ lệ cược đó rõ ràng đã tăng lên, và vụ mưu sát làm tăng thêm một chút," một giám đốc điều hành quỹ đầu cơ vĩ mô Mỹ cho biết.

"Chiến lược steepener có ý nghĩa đối với chúng tôi. Chúng tôi đã liên tục tham gia và rút lui khỏi trong nhiều tháng và tin tưởng vào chiến lược này vì nhiều lý do... Đường cong lợi suất trông có vẻ phẳng một cách không tự nhiên đối với chúng tôi khi đang đứng trước ngưỡng cửa của một chu kỳ cắt giảm lãi suất."

Tuy nhiên, cho đến gần đây, các giao dịch steepener đã là một canh bạc tốn kém trong năm nay, với TPCP dài hạn hoạt động tốt hơn trái phiếu ngắn hạn từ giữa tháng 1 đến cuối tháng 6 khi các nhà đầu tư hạn chế đặt cược vào việc cắt giảm lãi suất trong năm nay.

Tom Roderick, quản lý danh mục đầu tư tại công ty quỹ đầu cơ Trium Capital, cho biết ông có thể thấy logic của chiến lược này, nhưng vẫn còn quá nhiều sự không chắc chắn về việc liệu Fed có cắt giảm lãi suất hay không.

"Trừ khi dữ liệu việc làm hoặc lạm phát chuyển biến theo hướng tiêu cực một cách quyết định, tôi nghĩ Fed sẽ gặp khó khăn trong việc thực hiện cắt giảm lãi suất," ông nói.

Các nhà đầu tư cũng cảnh báo rằng vẫn còn một thời gian dài trước khi diễn ra cuộc bầu cử và nhiều nhà giao dịch có thể đang chờ đợi cho đến khi biết kết quả để đặt cược vào các vị thế lớn.

Financial Times