Cuộc đua lợi nhuận: Small caps khó lòng đuổi kịp Large caps

Đặng Thùy Linh

Junior Analyst

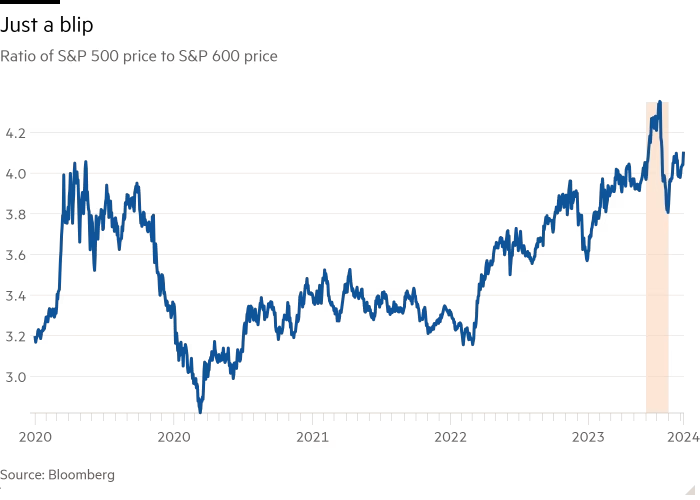

Sáu tuần trước, tác giả đã viết về một sự kiện có vẻ như là sự khởi đầu cho cuộc "lộn ngược dòng" của small caps. Các công ty vốn hóa nhỏ, sau nhiều năm hoạt động kém hiệu quả, đã trở nên "điên cuồng" trong một tuần sau khi dữ liệu lạm phát tích cực làm dấy lên hy vọng cắt giảm lãi suất. Câu hỏi đặt ra là: Đây chỉ là một sự điều chỉnh tạm thời hay là sự thay đổi về xu hướng dẫn dắt thị trường?

Thực tế thì đó chỉ là một sự điều chỉnh tạm thời. Kể từ sau tuần lễ kỳ lạ đó, cổ phiếu vốn hóa lớn một lần nữa lại dẫn dắt thị trường.

Mặc dù chúng ta đã chứng kiến sự thay đổi về vị trí dẫn đầu trong chỉ số, khi các cổ phiếu công nghệ có hiệu suất kém hơn so với các cổ phiếu phòng thủ và cổ phiếu nhạy cảm với lãi suất, thì small caps lại tiếp tục tụt hậu.

Thông thường, có hai lý do chính dẫn đến sự phục hồi của small caps. Thứ nhất, người ta cho rằng small caps phụ thuộc nhiều hơn vào vay nợ, nên chúng bị ảnh hưởng bởi lãi suất lớn hơn. Do đó, việc cắt giảm lãi suất sẽ có lợi cho nhóm cổ phiếu này nhiều hơn. Thứ hai, small caps nhạy cảm hơn với tình hình kinh tế và đã phản ứng kém tích cực với những biến động trong vài năm qua. Nếu Fed đạt mục tiêu hạ cánh mềm, thì nhóm small caps đang bị định giá thấp có thể sẽ tăng vọt.

Fed sẽ bắt đầu cắt giảm lãi suất trong tháng này và nền kinh tế Hoa Kỳ đang trên đà hạ cánh mềm. Vì vậy, vẫn còn hy vọng cho các công ty vốn hóa nhỏ. Nhưng vẫn có một chút nghi ngờ.

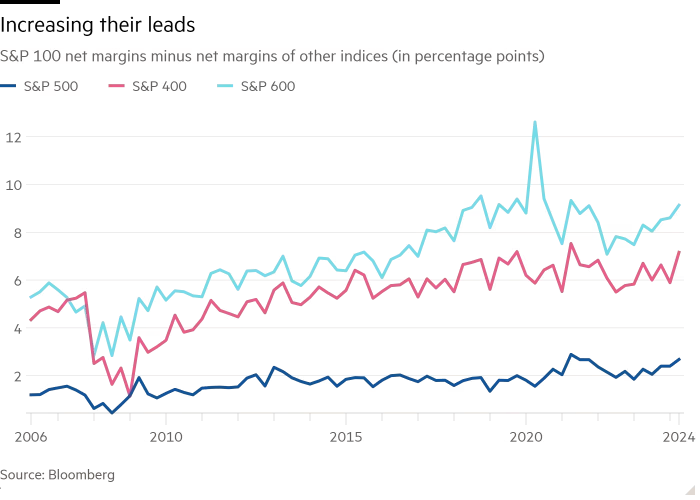

Hãy bắt đầu với hiệu quả hoạt động của doanh nghiệp. Ngày hôm qua, chúng tôi đã thảo luận về cách biên lợi nhuận ròng của S&P 500 mở rộng trong nhiều năm. Một phần lý do là các công ty công nghệ lớn, vốn chiếm một phần lớn hơn trong chỉ số, có biên lợi nhuận cao. Mặc dù biên lợi nhuận của các công ty small caps cũng đang tăng lên, nhưng các công ty lớn đang gia tăng khoảng cách dẫn đầu.

Bắt đầu với hiệu suất kinh doanh. Hôm qua, chúng ta đã thảo luận về cách biên lợi nhuận ròng của S&P 500 đã mở rộng trong nhiều năm. Một phần của lời giải thích là các công ty Big Tech, vốn đã trở thành một phần lớn hơn của chỉ số, có biên lợi nhuận rộng. Mặc dù biên lợi nhuận cũng đang tăng đối với các công ty vốn hóa nhỏ, nhưng các công ty lớn đang gia tăng vị thế dẫn đầu của họ. Dưới đây là mức chênh lệch biên lợi nhuận ròng giữa S&P 100, chỉ bao gồm các công ty lớn nhất Hoa Kỳ, S&P 500, mid-cap S&P 400 và sm]p S&P 600:

Các công ty nhỏ có lợi nhuận ngày càng tụt hậu so với các công ty lớn. Gần đây, một phần nguyên nhân có thể là do sức mạnh định giá mà các công ty lớn có được trong đại dịch, nhưng xu hướng này đã có từ trước đó. Ian Harnett của Absolute Strategy lưu ý với rằng điều này cũng có thể phản ánh việc các công ty lớn đang gây sức ép lên các nhà cung cấp nhỏ hơn. Cũng có khả năng các quỹ đầu tư tư nhân đã mua lại các công ty small caps có lợi nhuận cao nhất. Nhưng bất kể nguyên nhân là gì, thì cũng không có nhiều lý do để kỳ vọng xu hướng lâu dài này sẽ thay đổi trong thời gian sắp tới.

Có ý kiến cho rằng small caps bị ảnh hưởng nặng nề hơn large caps khi lãi suất tăng cao và do đó sẽ được hưởng lợi nhiều hơn khi lãi suất giảm. Nhưng lập luận này chỉ đúng một phần. Chúng tôi đã so sánh các công ty phi tài chính trong S&P 600 vào năm 2019 và 2023. Trong năm 2023, chi phí lãi vay ròng so với lợi nhuận hoạt động không lớn hơn năm 2019 và lãi suất mà các công ty phải trả cho khoản nợ của họ nhìn chung chỉ tăng nhẹ. Nói cách khác, gánh nặng nợ hầu như không tăng lên khi lãi suất tăng, vì lợi nhuận tăng nhanh hơn các khoản thanh toán nợ. Do đó, small caps không được hưởng nhiều lợi ích khi lãi suất giảm.

Điều thực sự xảy ra là gánh nặng nợ của các công ty lớn trong S&P 500 thực sự đã giảm từ năm 2019 đến năm 2023, vì lợi nhuận hoạt động tăng mạnh và lãi suất thực giảm, do nhiều công ty đã tái cấp vốn trước khi Fed bắt đầu tăng lãi suất.

Cổ phiếu của các công ty vốn hóa nhỏ vẫn khá "rẻ" so với các công ty vốn hóa lớn, xét về P/E. Và theo Charles Cara tại Absolute Strategy, một số công ty small cap lớn đang bắt đầu cải thiện biên lợi nhuận, nhưng triển vọng về một "cuộc lội ngược dòng" mạnh mẽ của small caps vẫn còn nhiều nghi ngờ.

Nguyên nhân là do biên lợi nhuận và nợ cho thấy mức tăng khiêm tốn, so với các công ty lớn hơn. Triển vọng kinh tế không chắc chắc, mặc dù các dấu hiệu đang hướng đến một cuộc hạ cánh mềm, nhưng thị trường vẫn có nguy cơ xảy ra biến động mạnh sau khi lãi suất giảm, điều này sẽ ảnh hướng đến các công ty vốn hóa nhỏ phụ thuộc vào chu kỳ kinh tế.

Financial Times