Độ biến động của JPY có thể mạnh lên sau khi kỷ nguyên lãi suất âm chấm dứt

Nguyễn Tuấn Đạt

Junior Analyst

Trước khi BoJ tăng lãi suất, các nhà đầu tư quốc tế và chính phủ nước ngoài đã sử dụng JPY như một phương tiện đáng tin cậy để vay với lãi suất thấp

Việc chấm dứt lãi suất âm ở Nhật Bản có nguy cơ khiến JPY biến động mạnh hơn, làm giảm sức hấp dẫn của đồng yên đối với các nhà đầu tư quốc tế và chính phủ nước ngoài đang tìm kiếm một phương tiện đáng tin cậy để vay lãi suất thấp.

Thống đốc BoJ Kazuo Ueda đã chấm dứt thời kỳ chính sách tiền tệ nới lỏng và 8 năm lãi suất âm vào thứ Ba, đưa mức lãi suất lên 0-0.1%.

Việc BoJ tăng lãi suất lần đầu tiên trong 17 năm có khả năng thay đổi vai trò của đồng Yên trên thị trường tài chính.

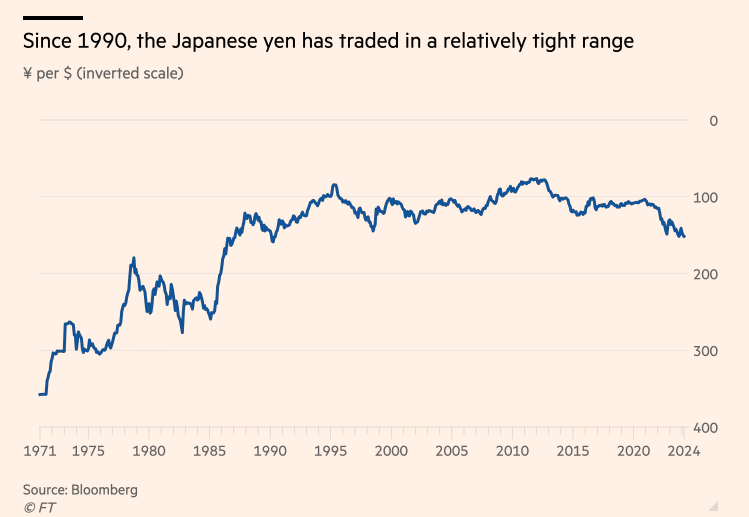

JPY có một vai trò đặc biệt trên thị trường ngoại hối kể từ những năm 1990, khi BoJ giữ lãi suất ở mức thấp hoặc âm để thúc đẩy tăng trưởng kinh tế và ngăn chặn giảm phát. Điều này đã giúp đồng Yên ổn định, ít biến động trong suốt 35 năm qua.

Derek Halpenny, người đứng đầu bộ phận nghiên cứu tại Tập đoàn tài chính Mitsubishi UFJ cho biết: “Đây sẽ được coi là một bước ngoặt lịch sử. Về lý thuyết, JPY sẽ biến động nhiều hơn. Sự biến động và kỳ vọng BoJ tiếp tục tăng lãi suất trong tương lai khiến đồng yên trở nên kém hấp dẫn hơn.”

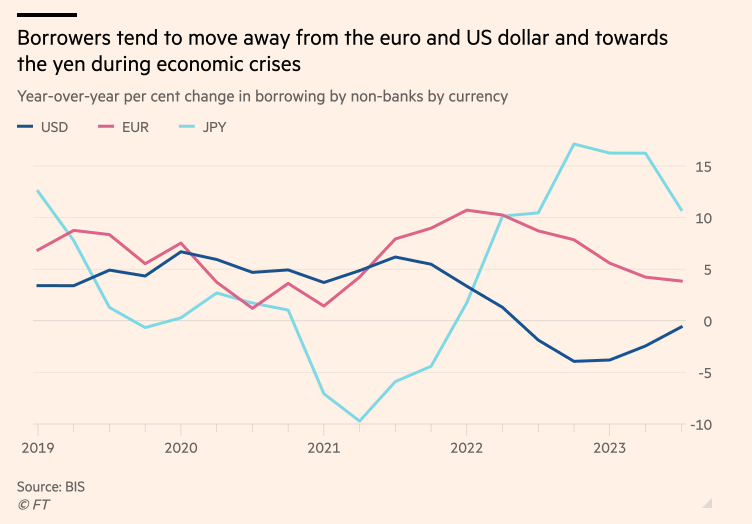

Sự ổn định của đồng yên đã khiến nó được sử dụng nhiều nhất trong các giao dịch carry trade. Đồng tiền này cũng đóng vai trò là phương tiện ưa thích cho các khoản vay của các chính phủ và công ty trong thời kỳ khủng hoảng, với việc phát hành nhiều "trái phiếu Samurai" bằng đồng yên trên thị trường Nhật Bản. Đồng Yên cũng thường tăng giá trong thời điểm thị trường tài chính căng thẳng, khi các nhà đầu tư thường bán các tài sản rủi ro tìm kiếm những tài sản an toàn và ổn định hơn để đầu tư. Trong tình huống như vậy, JPY thường được coi là một lựa chọn an toàn.

Tuy vậy, khi BoJ chấm dứt lãi suất âm, các nhà phân tích cho rằng JPY có thể thay đổi, tính chất sẽ giống các loại tiền tệ khác hơn, phản ứng với dữ liệu kinh tế và lãi suất. Về lâu dài, nhiều người tin rằng những thay đổi này sẽ khiến đồng yên tăng giá, phù hợp với tình hình kinh tế ở Nhật Bản.

Sự thay đổi này cũng có thể ảnh hưởng đến các nhà đầu tư, công ty và chính phủ, vì họ có thể không còn dựa vào sự ổn định của đồng yên để carry trade cũng như là phương tiện trú ẩn. Jane Foley, người đứng đầu chiến lược FX tại Rabobank cho biết: “Điều này sẽ không xảy ra ngay lập tức nhưng mức độ phổ biến của JPY đối với các nhà đầu tư và người đi vay sẽ giảm”.

Chính sách tiền tệ nới lỏng của BoJ có công dụng kích thích hoạt động kinh tế và giải quyết tình trạng giảm phát. Nhưng điều đó đã đẩy USDJPY lên cao nhất trong 35 năm trong những tháng gần đây, khi Fed tăng lãi suất để chống lại lạm phát. USDJPY đã tăng lên mức 151.550 sau khi BoJ tăng lãi suất.

Mặc dù vậy, các nhà phân tích cho biết chênh lệch về lãi suất giữa hai nước vẫn khiến JPY trở thành một lựa chọn hấp dẫn đối với các nhà đầu tư, đặc biệt khi BoJ phát tín hiệu sẽ không tăng lãi suất nữa trong tương lai gần.

Tỷ giá USD/JPY kể từ sau 1990 đã biến động trong một phạm vi hẹp hơn

Điều đó làm cho xu hướng ngắn hạn của tỷ giá USDJPY phụ thuộc nhiều hơn vào chính sách của Fed chứ không phải BoJ. Fed đã đánh tiếng rằng họ sẽ cắt giảm lãi suất xuống từ 3.00% đến 3.25% vào cuối năm 2026. Jonathan Peterson, chuyên gia kinh tế thị trường cấp cao tại Capital Economics, cho biết: “Quyết định của BoJ sẽ có ít tác động hơn đối với thị trường toàn cầu khi lãi suất của Fed là hơn 5%. Đồng Yên sẽ khó có thể tăng bền vững nếu không có hành động của Fed”.

Shusuke Yamada, người đứng đầu chiến lược FX Nhật Bản tại Bank of America, lập luận rằng các công ty và nhà đầu tư vẫn sẽ sử dụng JPY trong các giao dịch carry trade ở thời điểm hiện tại. Yamada cho biết, các công ty Nhật Bản sẽ tiếp tục sử dụng nguồn vốn lãi suất thấp bằng đồng yên để mở rộng đầu tư ra nước ngoài. Ngoài ra các nhà đầu tư Nhật Bản cũng có thể tiếp tục thực hiện carry trade bằng cách bán JPY và mua cổ phiếu Mỹ. Nhưng nếu trái phiếu chính phủ Nhật Bản trở nên hấp dẫn hơn, thì các tổ chức trong nước như các công ty bảo hiểm nhân thọ và ngân hàng sẽ giảm việc mang vốn đầu tư sang nước ngoài.

Tác động lớn nhất từ quyết định lịch sử của BoJ có thể được thấy rõ bởi các chính phủ đã phát hành trái phiếu bằng đồng yên. Kể từ năm 2022, các quốc gia châu Phi mắc nợ nhiều bao gồm Kenya và Ai Cập đã phát hành trái phiếu samurai, do lãi suất cao và gánh nặng nợ gia tăng đã khiến họ không thể tiếp cận các thị trường vốn khác trong hai năm qua. Elvira Mami, nhà phân tích kinh tế cấp cao tại tổ chức tư vấn ODI, cho biết: “Phần lớn khoản vay đều có lãi suất cố định, vì vậy quyết định của BoJ khó có thể ảnh hưởng đến hầu hết những người đi vay hiện tại. Nhưng nếu quyết định của BoJ làm cho JPY mạnh lên, một số nước đang phát triển sẽ phải trả nợ nhiều hơn.”

Tăng trưởng dư nợ từ nhóm doanh nghiệp phi tài chính đối với các đồng tiền khác nhau.

Financial Times