"Giông bão" với thị trường tài chính chưa tan, các nhà đầu tư vẫn cần chuẩn bị đối mặt với nhiều biến động

Nguyễn Tuấn Đạt

Junior Analyst

Các nhà đầu tư lớn đang chuẩn bị cho khả năng thị trường chứng khoán tiếp tục giảm vào mùa thu. Nguyên nhân chủ yếu là lo ngại về suy thoái kinh tế ở Mỹ và quyết định tăng lãi suất bất ngờ của BOJ.

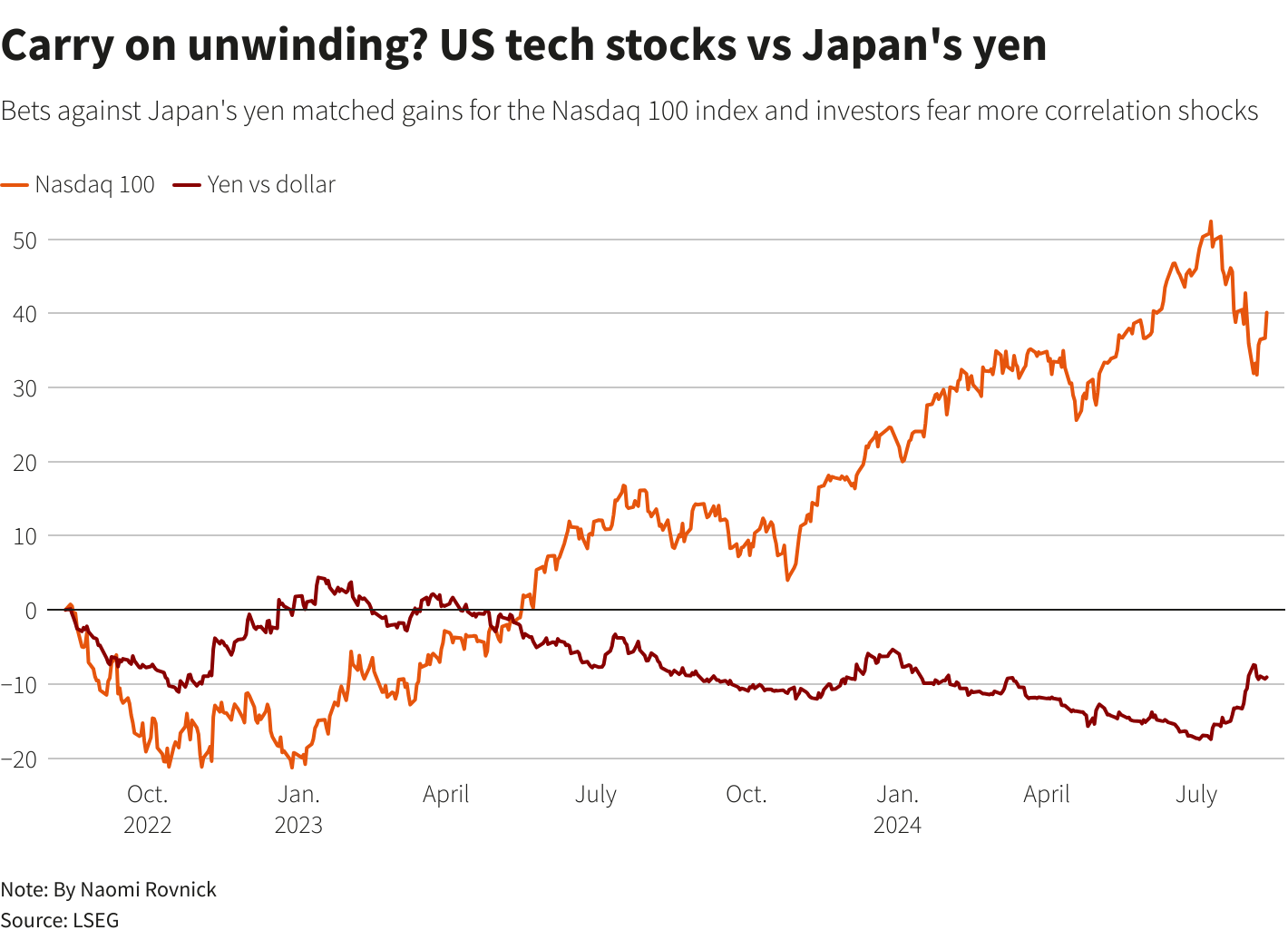

Quyết định tăng lãi suất của BoJ đã làm các nhà đầu cơ tiền tệ bị mất kiểm soát, gây ra sự hỗn loạn trong các giao dịch ngoại hối và chứng khoán. Họ lo sợ rằng tình hình có thể tiếp tục xấu đi, dẫn đến làn sóng bán tháo rộng hơn.

Mặc dù có nhiều biến động lớn, giá chứng khoán toàn cầu đã tăng khoảng 2% trong tuần này, cho thấy một số cải thiện tạm thời. Mặc đã có chút cải thiện đối với thị trường chứng khoán, các nhà quản lý tài sản vẫn lo ngại về sự không ổn định tiếp tục và có xu hướng bán tháo cổ phiếu nhiều hơn là mua vào. Họ lo lắng về các dấu hiệu yếu kém trong nền kinh tế, như thị trường lao động và xu hướng tiêu dùng toàn cầu, có thể dẫn đến biến động thêm trong tương lai.

Trong quá khứ, khi có đợt bán tháo, nhiều nhà đầu tư thường xem đó là cơ hội để "bắt đáy" với hy vọng cổ phiếu sẽ phục hồi ngay sau đó. Tuy nhiên, hiện tại, do sự lo lắng và bất ổn trên thị trường, tâm lý đã chuyển sang sự sợ hãi, khiến các nhà đầu tư không còn muốn mua vào nữa và có xu hướng giữ tiền mặt hoặc bán tháo để tránh rủi ro.

Mahmood Pradhan, cựu phó giám đốc IMF và người đứng đầu bộ phận vĩ mô toàn cầu tại bộ phận nghiên cứu của Amundi, quỹ lớn nhất châu Âu, cho biết: “Tình trạng hỗn loạn mà thị trường đang trải qua không chỉ đơn thuần là một sự cố lớn như đã được mô tả trước đây. Đây không chỉ là một sự kiện tạm thời. Ông cho rằng đây là một vấn đề rộng lớn và phức tạp hơn. Tình hình có thể ảnh hưởng đến nhiều lĩnh vực và có thể kéo dài hơn dự đoán."

Ông hy vọng các nhà đầu tư, sau khi cắt giảm lượng cổ phiếu và chuyển sang giữ tiền mặt để giảm rủi ro, sẽ vẫn duy trì một trạng thái cảnh giác và cẩn trọng. Họ không nên vội vã quay lại mua cổ phiếu ngay lập tức và nên tiếp tục theo dõi tình hình thị trường một cách chặt chẽ để đảm bảo tránh khỏi những rủi ro không đáng có.

Michael Kelly, người đứng đầu bộ phận đa tài sản tại PineBridge Investments, công ty giám sát khoảng 170 tỷ USD quỹ khách hàng, đã giảm tỷ trọng cổ phiếu trong danh mục đầu tư của mình. Ông cũng đang xem xét khả năng giảm tỷ trọng cổ phiếu hơn nữa trong tương lai. Ông nói: “Tình hình sẽ rất, rất biến động trong hai tháng tới. Việc Fed dự kiến sẽ cắt giảm lãi suất lần đầu tiên vào tháng tới có thể không đủ để làm giảm tác động tiêu cực của tình hình kinh tế hiện tại. Ông lo ngại rằng Fed có thể đã hành động quá muộn và rất khó để cải thiện nền kinh tế một cách kịp thời."

Kỳ vọng tăng trưởng toàn cầu của các nhà đầu tư đã giảm xuống mức thấp nhất trong 8 tháng.

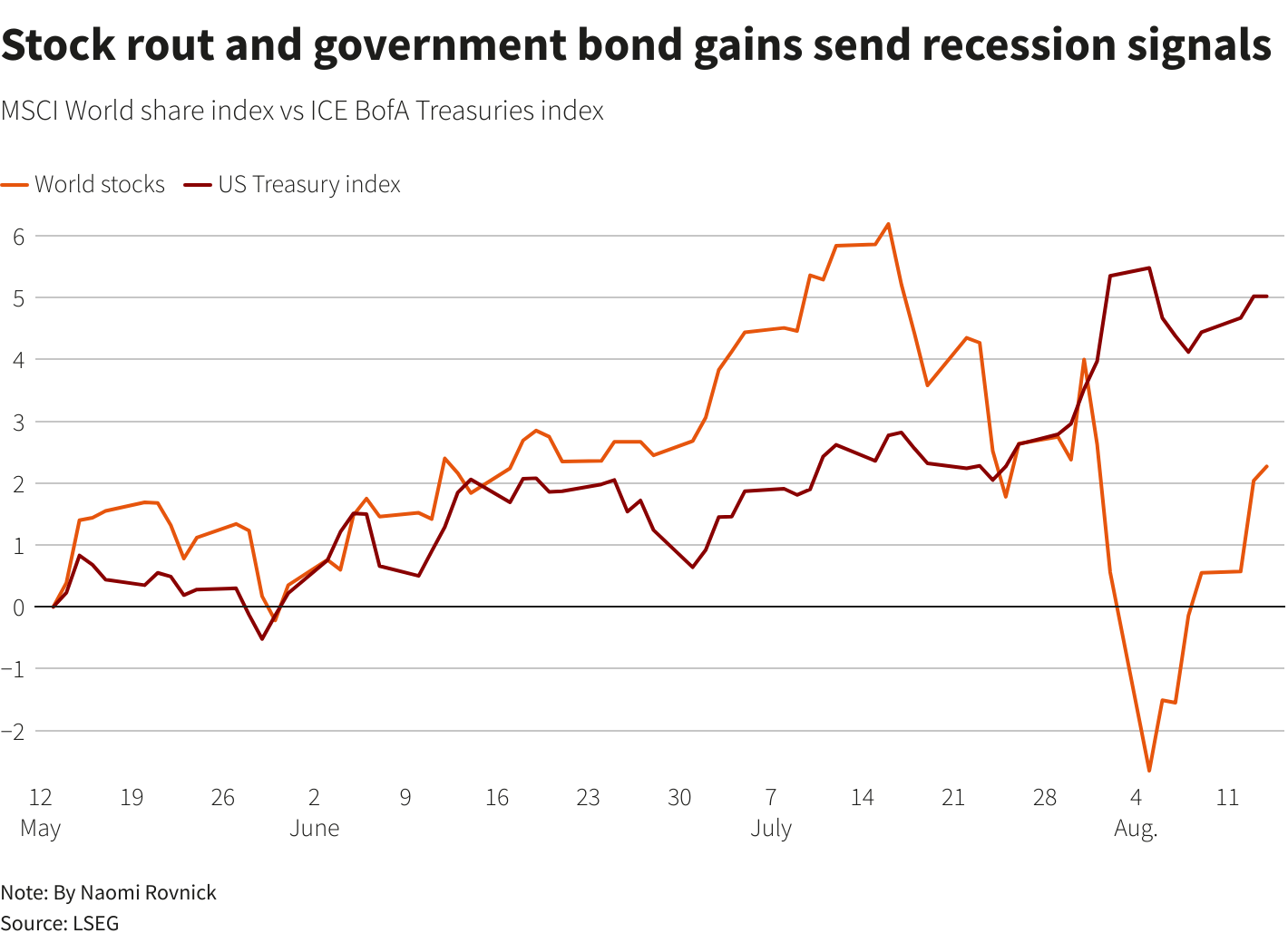

Báo cáo việc làm yếu kém của Mỹ và đợt tăng lãi suất gây sốc của BoJ đã thúc đẩy đợt sụt giảm mạnh mẽ trên thị trường chứng khoán toàn cầu, các quỹ phòng hộ liên tục rút lui khỏi thị trường chứng khoán và các nhà đầu tư lo lắng đổ xô vào trái phiếu chính phủ.

Việc tăng lãi suất của BoJ đã làm gián đoạn các giao dịch "carry trade", trước đó các nhà đầu cơ đã vay JPY với lãi suất thấp để mua các tài sản có lợi nhuận cao hơn như cổ phiếu công nghệ của Mỹ. Khoảng 70% giao dịch carry trade đã kết thúc. Tuy nhiên, việc theo dõi và đo lường chính xác số tiền và tác động của các giao dịch này là khó khăn, do sự phức tạp và thay đổi liên tục của các vị thế. Vì sự biến động và sự không chắc chắn liên quan đến các giao dịch này, có khả năng các nhà đầu tư sẽ tiếp tục phải kết thúc nhiều giao dịch hơn và thận trọng trong quyết định đầu tư của mình.

Người đứng đầu chiến lược cổ phiếu châu Âu của UBS, Gerry Fowler cho biết việc bán tháo của các quỹ phòng hộ có khả năng đã kết thúc nhưng các nhà quản lý đầu tư chính thống có thể sẽ chậm hơn, họ thường phải mất từ 4 đến 6 tuần để điều chỉnh danh mục đầu tư của mình.

Giám đốc danh mục đầu tư đa tài sản của Edmond de Rothschild Investment Partners, Marie de Leyssac, cho biết những nhà quản lý quỹ này có thể là người bán tiếp theo, nhưng họ cũng sẽ theo dõi thật kĩ những dữ liệu kinh tế.

Mặc dù bà không cho rằng có khả năng sẽ xảy ra sự suy thoái nghiêm trọng ở Mỹ, nhưng bà cũng không mua cổ phiếu, thay vào đó bà sử dụng quyền chọn bán để bảo vệ danh mục đầu tư của mình khỏi sự giảm giá. Quyền chọn bán giúp bà có khả năng bù đắp cho tổn thất nếu thị trường giảm, hoạt động như một hình thức bảo hiểm chống lại rủi ro thị trường.

Chiến lược gia Scott Rubner của Goldman Sachs cho biết trong một lưu ý rằng các quỹ hưu trí cũng sẽ bán thêm cổ phiếu và chuyển sang trái phiếu, đồng thời cho biết thêm rằng nửa cuối tháng 9 có thể sẽ là khoảng thời gian tồi tệ nhất trong năm đối với Phố Wall kể từ năm 1950.

Giám đốc chiến lược đầu tư Hoa Kỳ của Russell Investments, Paul Eitelman, cho biết nếu dữ liệu việc làm của Mỹ tiếp tục yếu kém, những biến động mới sẽ tiếp tục xảy ra.

Bài phát biểu của Chủ tịch Fed Jerome Powell tại hội nghị ngân hàng trung ương thường niên Jackson Hole vào tuần tới và báo cáo thu nhập ngày 28/8 của Nvidia là những sự kiện lớn sẽ ảnh hưởng đến thị trường trong thời gian tới.

Arun Sai, chiến lược gia cấp cao về đa tài sản của Pictet Asset Management, cho biết: “Mặc dù từ quan điểm phân tích cơ bản, việc tăng đầu tư vào thị trường chứng khoán có thể có ý nghĩa và có thể mang lại lợi ích lâu dài, nhưng sự biến động lớn và không ổn định của thị trường làm cho việc tăng cường đầu tư trở nên rủi ro và khó khăn. Sự biến động cao có thể khiến các nhà đầu tư phải cân nhắc kỹ lưỡng trước khi quyết định đầu tư vào những tài sản rủi ro ở thời điểm hiện tại."

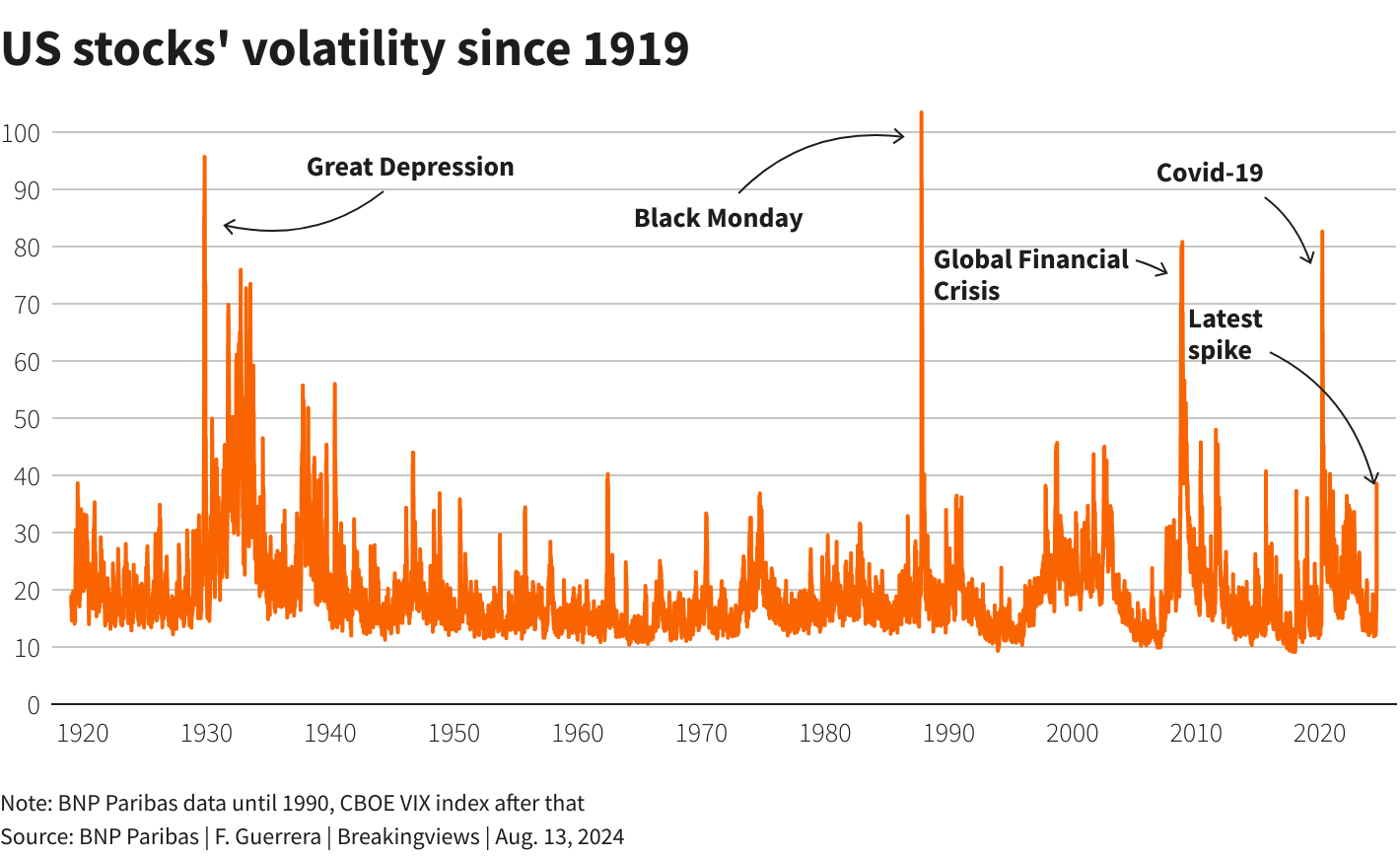

Thước đo VIX về mức độ biến động dự kiến đối với S&P 500 của Phố Wall và chỉ số tương đương ở Châu Âu đã đạt mức cao nhất trong nhiều năm vào tuần trước.

Chỉ số VVIX, đo lường sự biến động dự kiến của chỉ số VIX, đang ở trên mốc 100, cho thấy rằng thị trường kỳ vọng biến động sẽ tiếp tục lớn trong thời gian tới.

Stuart Kaiser, người đứng đầu chiến lược giao dịch cổ phiếu của Citi, cho biết các nhà đầu tư nên chú ý đến chỉ số VVIX vì chỉ số này hiện đang là chỉ số quan trọng để đánh giá mức độ biến động kỳ vọng của thị trường. Khi VVIX giảm xuống dưới mức 100, điều này có thể cho thấy rằng kỳ vọng về biến động của thị trường đang giảm, nhưng cho đến khi điều đó xảy ra, việc theo dõi chỉ số này là rất quan trọng để nắm bắt được các dấu hiệu về sự ổn định hoặc tiếp tục biến động của thị trường.

Reuters