Khác với năm 2018, Fed còn thời gian để tiếp tục "diều hâu"

Đức Nguyễn

FX Strategist

Bằng việc tăng tốc thắt chặt trước kỳ nghỉ Giáng sinh và bất chấp chủng Omicron vẫn còn đang là một dấu hỏi lớn, Fed đang khiến thị trường bất ngờ. Và trước cuộc họp tháng Mười Hai sắp tới, họ sẽ không thể thay đổi điều gì cả. Dù vậy, 2021 không phải là 2018. Fed sẽ không phải rút lui như trước, nên đừng kỳ vọng lợi suất trái phiếu 2 năm giảm sâu từ lúc này.

Từ tháng trước, nhiều khả năng nội bộ Fed đã diều hâu hơn những gì Fed cho công chúng biết, vì Fed cần có dữ liệu lạm phát để phản ứng. Nhưng cuối cùng Fed cũng đã phải buông bỏ quan điểm lạm phát tạm thời, đưa ra khả năng tăng tốc thắt chặt và nâng lãi suất sớm. Rủi ro là với một Fed vốn thụt lùi trong chính sách bỗng dưng thức tỉnh về lạm phát sẽ làm phẳng đường cong lãi suất, trước kỳ vọng tăng trưởng suy yếu.

Đường cong phẳng dần, như ta đang thấy, phản ánh lo ngại rằng Fed đang quá thụt lùi và buộc phải thắt chặt mạnh tay, khiến tăng trưởng suy yếu. Đó là bởi vì Fed đã chuyển thế diều hâu quá bất ngờ và quá mạnh.

Nhưng năm nay không phải 2018. Khi đó, chênh lệch lợi suất, dù là 2/10 năm, hay 2/5 và 5/30 năm, đều giảm xuống quanh 20bp khi chủ tịch Powell nói rằng “còn lâu mới trung lập được” với lãi suất. Năm nay, tại đỉnh điểm hồi phục, chênh lệch lợi suất 2/10 năm là hơn 150bp. Hiện tại con số này đang ở quanh mức 75bp.

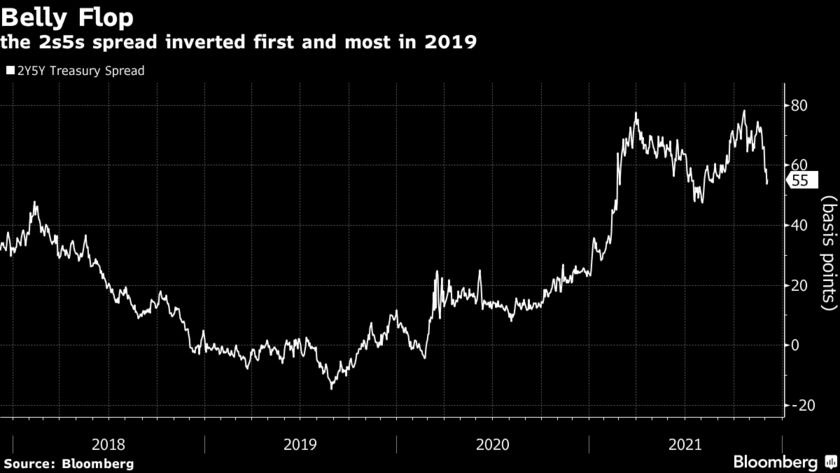

Vì chính sách tiền tệ có một độ trễ, nên dù Fed đã chuyển thế dovish hơn trong tháng 12/2018, chênh lệch lợi suất tiếp tục giảm trong năm 2019, đảo ngược đường cong. Chênh lệch lợi suất 2/5 năm đảo ngược nhanh nhất và mạnh nhất, như một tín hiệu cảnh báo.

Sang đến lần này, Fed có nhiều thời gian để phản ứng hơn nếu điều tương tự xảy ra. Nên hãy kỳ vọng họ sẽ tiếp tục hawkish, giữ lợi suất 2 năm cao. Nhưng nếu Fed đi quá xa, tín hiệu cảnh báo cũng sẽ đến với chênh lệch lợi suất 2/5 năm.

Bloomberg