Khi chính sách tài khóa và tiền tệ "bắt tay": Thị trường sẽ phản ứng ra sao?

Đặng Thùy Linh

Junior Analyst

Hôm 4/9, phần lớn cổ phiếu đều giảm, nhưng Nividia tăng sau khi bác bỏ cáo buộc về lệnh triệu tập của Bộ Tư pháp, giá dầu giảm, lợi suất TPCP Mỹ giảm khi đường cong lợi suất của Hoa Kỳ đảo ngược và đồng Yên tăng.

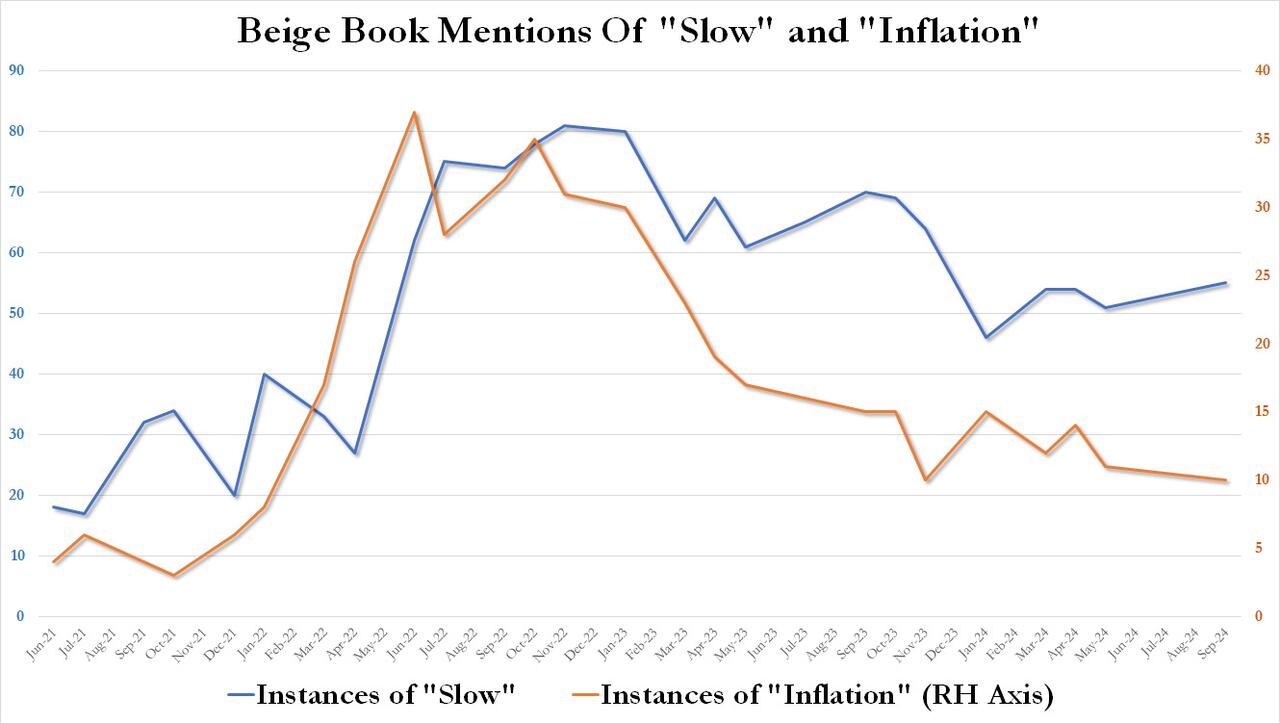

Beige Book được Fed ghi nhận chi tiêu của người tiêu dùng giảm ở hầu hết các bang, "tăng nhẹ" ở ba bang và ổn định/giảm ở chín bang. Bên cạnh đó cũng ghi nhận các công ty tuyển dụng giảm giờ làm và ca làm việc, giảm khối lượng công việc, tăng lương ít và tăng nhẹ chi phí đầu vào.

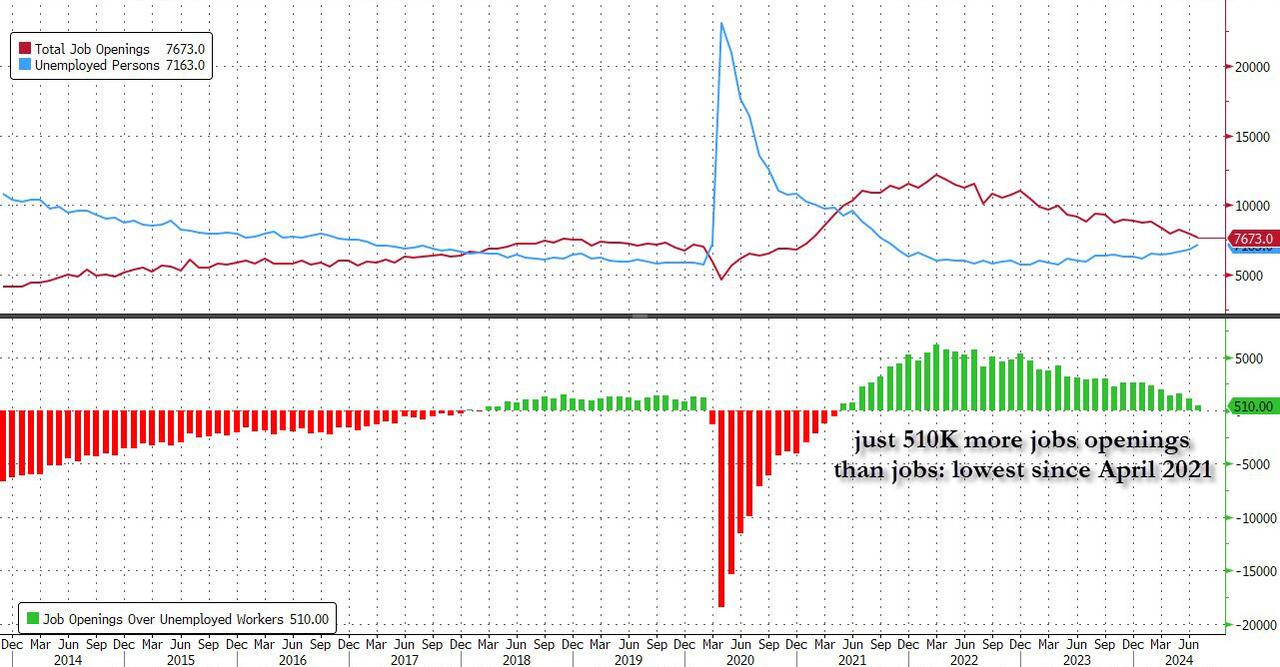

Dữ liệu việc làm JOLTS đạt mức 7,673k, thấp hơn so với dự kiến 8,100K. Tuy nhiên, cuộc khảo sát này chỉ đại diện cho 0.8% tổng số doanh nghiệp của Hoa Kỳ, với chỉ 1/3 các công ty trong cuộc khảo sát trả lời. Hơn nữa, tỷ lệ thất nghiệp của JOLTS hiện đã trở lại mức trước Covid, được coi là cao vào thời điểm đó.

BoC đã cắt giảm lãi suất 25bp một lần nữa để đưa lãi suất chính sách xuống 4.25%, nhấn mạnh thêm các quyết định sẽ được đưa ra phụ thuộc vào dữ liệu lạm phát và thị trường lao động. Dự kiến BoC sẽ cắt giảm lãi suất 25bp thêm hai lần nữa trong năm nay xuống còn 3.75% vào cuối năm và bốn lần cắt giảm 25bps vào năm 2025 xuống mức 2.75%.

Tóm lại, hướng đi có thể rõ ràng, nhưng đích đến cuối cùng thì không, ít nhất là so với những gì thị trường đang dự đoán.

Trong khi đó, ở Canada, chính trị dự kiến sẽ có nhiều bất ổn. Một cuộc bầu cử liên bang sẽ diễn ra vào năm 2025 và Thủ tướng Trudeau vừa chứng kiến Đảng Dân chủ Mới, giúp duy trì quyền lực cho Đảng Tự do của ông, không còn ủng hộ ông nữa. Trudeau giờ sẽ phải tìm kiếm liên minh mới để cai trị.

Ngày 6/9 sẽ là ngày đầu tiên cho cuộc bỏ phiếu sớm trước khi tới ngày bầu cử vào 5/11. Có lẽ cử tri sẽ không cần phải đợi cuộc tranh luận giữa Harris và Trump, bởi vì sẽ chẳng có gì mới. Tuy nhiên, Harris hiện đang đề xuất hạ thuế trên thặng dư vốn xuống 28% nếu trúng cử. Điều này có thể ảnh hưởng đến kết quả bầu cử không, nhất là khi Tổng thống Biden nói rằng ông sẽ ngăn chặn việc tập đoàn Nippon Steel mua lại US Steel ở Pennsylvania với lý do an ninh quốc gia? US Steel đã cảnh báo rằng nếu không có thương vụ mua lại này, nhiều công việc ở bang Pennsylvania – một bang có vai trò quan trọng trong bầu cử – có thể bị đe dọa.

Tờ Financial Times hôm nay có bài viết về ''An ninh quốc gia đã thay đổi chính sách kinh tế như thế nào''. Cần lưu ý thêm vài điểm sau:

Thứ nhất, mọi thứ dường như đã được các chuyên gia tại Zerohedge cảnh báo: Cuộc chiến thương mại Mỹ - Trung, xung đột Nga - Ukraine và kênh đào Suez có thể sẽ là nạn nhân sau cuộc tấn công đó.

Thứ hai, các cuộc chiến ở Ukraine và Trung Đông đã có sự chuyển biến. Nga hiện đang điều hành một nền kinh tế phục vụ chiến tranh, một số người nói về sự thay đổi khi phần thưởng tài chính khổng lồ sẽ đến từ cái chết của người lính. Và bộ trưởng tài chính Israel tuyên bố cuộc chiến của nước này với Hamas có thể tiêu tốn 13% GDP - trước khi có khả năng căng thẳng leo thang với Hezbollah và/hoặc Iran.

Hoa Kỳ vẫn đang chứng kiến sự sụt giảm trong ngân sách quốc phòng mặc dù liên tục có những cảnh báo, và điều này có thể khiến hải quân Hoa Kỳ gặp nguy hiểm khi kẻ địch trở nên táo bạo hơn. Chuỗi cung ứng không chỉ là việc đưa hàng hóa đến tay người mua sắm mà còn là đưa hàng đến trực thăng. Hóa đơn cho các mặt hàng phục vụ "địa chính trị" sẽ rất lớn.

Lịch sử đã chứng minh rõ ràng rằng địa chính trị có thể cực đoan đến mức nào đối với thị trường ngay cả trước khi chúng ta chứng kiến nền kinh tế chiến tranh hay chiến tranh.

Những gì hạn chế quyền tiếp cận một loại hàng hóa "chiến lược" dần dần rồi sẽ thành hạn chế quyền tiếp cận tất cả các hàng hóa đó, vì bất kỳ điều gì có lợi cho nền kinh tế dân sự đều có lợi cho nền kinh tế quân sự một cách trực tiếp hoặc gián tiếp. Thuế quan có thể tăng cao hơn, trợ cấp có thể nhiều hơn, lệnh cấm vận thương mại có thể xuất hiện, và các quốc gia trung lập có thể bị lôi kéo vào, thậm chí đến mức phong tỏa tại các cảng của họ hoặc trên biển.

Hàng hóa có thể được các quốc gia tích trữ; hoặc bị tịch thu; và phạm vi giao dịch của chúng có thể bị hạn chế về giá cả và địa lý.

Hơn nữa, chính sách tài khóa và tiền tệ có thể kết hợp chặt chẽ với nhau, và thị trường có thể được chỉ điểm phải làm gì hoặc không làm gì cả.

Nếu bất kỳ điều nào ở trên xảy ra, thì sự biến động của thị trường mà chúng ta đã thấy cho đến nay từ "địa chính trị" chỉ là sự khởi đầu. Điều đó vẫn đúng ngay cả khi câu chuyện trong ngắn hạn bây giờ cần quan tâm là Fed có hạ lãi suất không?

Zerohedge